日本の鉄道網を支えるJR。

コロナ禍で人流が止まり、大きな打撃を受けました。

現在JRグループでは、JR東日本(証券コード:9020)、JR東海(同:9022)、JR西日本(同:9021)、JR九州(同:9142)の4社が上場しています。

この記事では、その中からJR東日本とJR東海をピックアップし、両社の決算書を比較していきます。

複数の会社の決算書を比較することで、その会社の個性がよりわかるようになります。

この記事を通して両社の違いを感じて頂き、少しでもあなたの投資の参考になれば嬉しいです。

なお、この記事では、4月26日(水)、27日(木)に発表された2023年3月期の数値を主に用いて比較します。

■PL(損益計算書)の比較

まずはPLを比較します。

・売上高

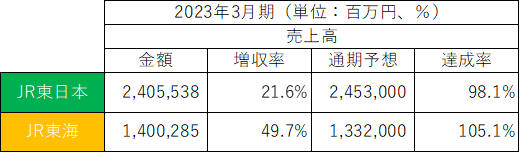

2023年3月期の売上高・増収率は以下の通りです。

売上高はJR東日本が1兆円の差をつけて上回りました。

前年比の増収率では、JR東海が+49.7%と、+21.6%のJR東日本を上回りました。

通期予想に対する達成度は、JR東海が105.1%と上回ったのに対し、JR東日本は未達でした。

JR東日本は

新型コロナウイルス感染症の影響からの回復が遅れたことなどにより、通期予想に届きませんでした。

と説明しています。

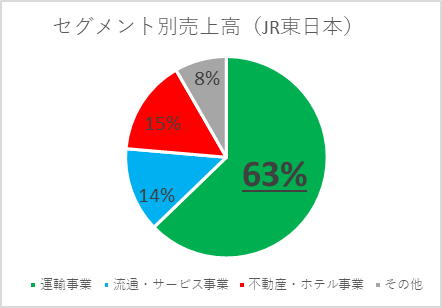

JR東日本のセグメント別売上高構成比は以下の通りです。

主力の運輸事業が63%を占めます。

売上高構成比14%の流通・サービス事業はエキナカ事業や広告事業です。

売上高構成比15%の不動産・ホテル事業は、ルミナやアトレなどのショッピングセンター事業、メトロポリタンホテルやホテルメッツなどのホテル事業です。

その他事業の中には、クレジット事業等のIT・Suica事業、情報処理業等が含まれています。

セグメント別の前年比は以下の通りです。

鉄道事業:+26.7%

流通・サービス事業:+17.9%

不動産・ホテル事業:+8.4%

その他:+8.2%

特に運輸事業の回復ぶりがよくわかります。

(それだけ前期が落ち込んだという面もありますが。)

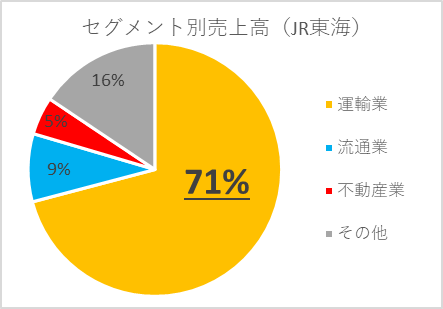

JR東海のセグメント別売上高構成比は以下の通りです。

主力の運輸業が71%を占めます。

運輸業が売上高の中心であることはJR東日本と同じですが、JR東海の方がその比率が高いのが特徴です。

鉄道以外の事業として、流通業が9%、不動産業が5%あります。

その他16%の中には、ホテル業、旅行業、広告業、鉄道車両等製造業、建設業等が含まれます。

セグメント別の前年比は以下の通りです。

運輸業:+58.0%

流通業:+35.1%

不動産業:+7.2%

こちらも主力の運輸業の回復ぶりが顕著です。

流通業も大きく増加しました。

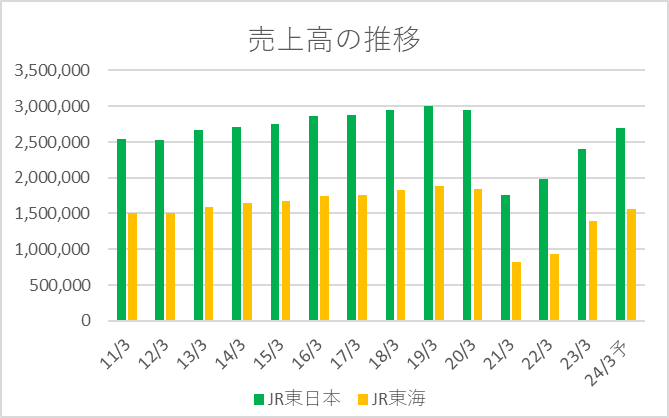

過去13年間(2011年3月期~2023年3月期)と2024年3月期予想の売上高の推移は以下の通りです。

売上高は常にJR東日本が上回っています。

コロナ禍前の2019年3月期までは、両社ともなだらかに右肩上がりで推移してきましたが、コロナ禍で人流が止まり、2021年3月期は大きく落ち込みました。

2024年3月期予想もまだコロナ禍前の水準には届きませんが、最悪期は脱し、徐々に回復していっていることがわかります。

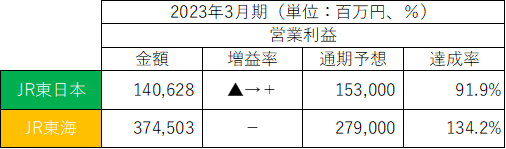

・営業利益

2023年3月期の営業利益は以下の通りです。

営業利益は両社とも黒字の着地となりました。

JR東日本は3期ぶりの黒字です。

JR東海は一足先に、昨年黒字を達成しています。

売上高では大きくJR東日本に大きく差をつけられましたが、営業利益はJR東海が2.6倍もの差をつけ、大幅に上回りました。

通期予想に対する進捗率もJR東海が134.2%と大きく上回ったのに対し、JR東日本は未達でした。

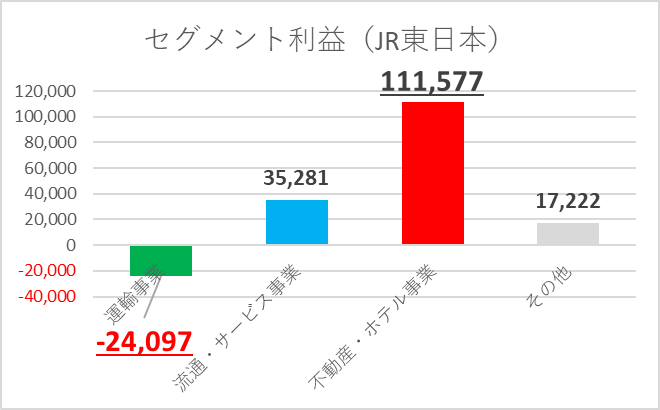

JR東日本のセグメント利益構成比は以下の通りです。

売上高では63%を占めていた運輸事業が、営業利益では▲240億円の赤字と、足を引っ張っています。

コロナ禍で人流が回復しきっていない面もありますが、コロナ禍前から赤字が続く不採算路線を多く抱えていることも、営業利益が低迷する要因です。

売上高構成比では15%の不動産・ホテル事業が大きな利益をあげ、全体の黒字化に大きく貢献しました。

今後数年で建設が本格化する高輪ゲートウェイシティ、大井町広町開発計画など、今後は街づくり事業が成長を牽引していく見通しです。

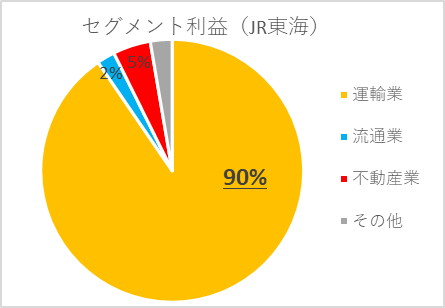

JR東海のセグメント利益構成比は以下の通りです。

売上高では71%を占めていた運輸業が、営業利益では90%と稼ぎ頭です。

利益率が高いと言われる東海道新幹線を持っており、JR東日本とは運輸業の収益性が対照的です。

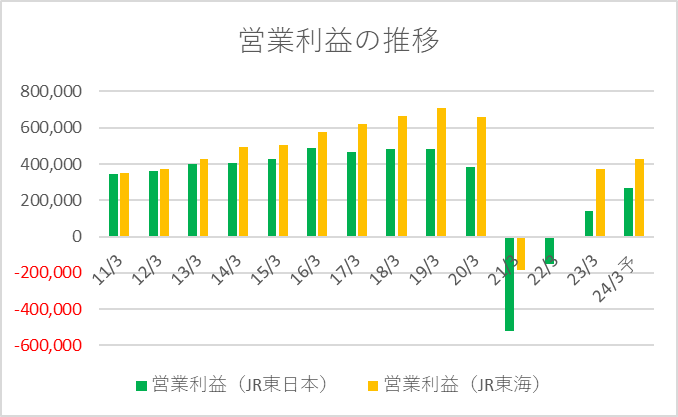

過去13年間(2011年3月期~2023年3月期)と2024年3月期予想の営業利益の推移は以下の通りです。

2011年3月期は同水準でしたが、その後JR東海の増益幅が大きく、JR東日本は差をつけられてきました。

コロナ禍の2021年3月期は両社とも赤字でしたが赤字幅はJR東日本が約2.8倍と大きく、2022年3月期はJR東日本が引き続き赤字であったのに対し、JR東海は一足早く黒字転換しました。

JR東海の収益性の高さ、JR東日本の収益性の低さがよく表れた結果となりました。

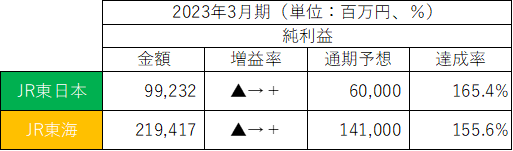

・純利益

2023年3月期の純利益は以下の通りです。

純利益も両社とも前期の赤字から黒字転換しました。

両社とも通期予想を大きく上回っての着地となりました。

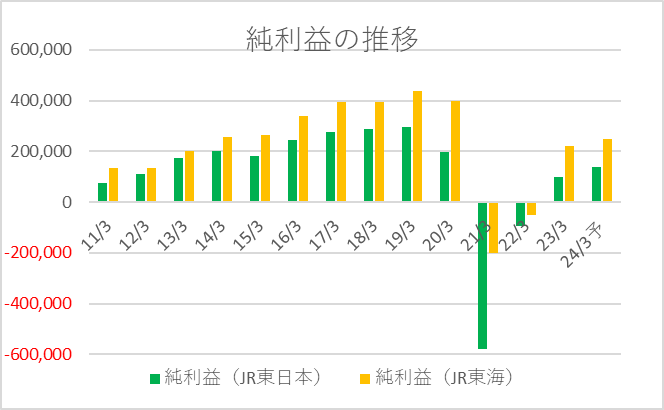

過去13年間(2011年3月期~2023年3月期)と2024年3月期予想の純利益の推移は以下の通りです。

純利益も、営業利益と同様にJR東海の方が常に上回っています。

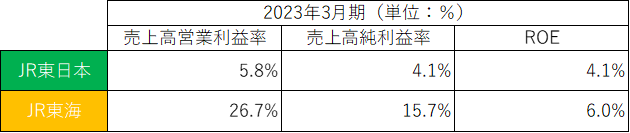

・利益率・ROE

2023年3月期の利益率・ROEは以下の通りです。

利益率・ROEともに、JR東海が大きく上回りました。

1兆4,000億円もの売上高がありながら、これだけの利益率の高さを誇るJR東海はすごいですね。

それだけ東海道新幹線は儲かるということですね。

不採算路線を抱えるJR東日本との差が非常に顕著です。

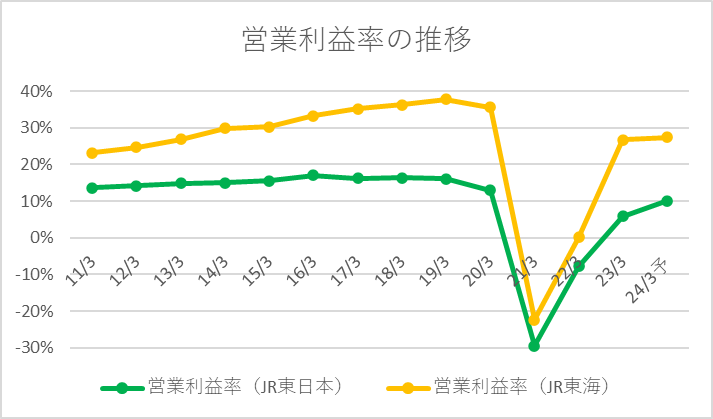

過去13年間(2011年3月期~2023年3月期)と2024年3月期予想の営業利益率の推移は以下の通りです。

過去13年利益率は常にJR東海が高く、利益率も改善していっていたことがわかります。

コロナで大きなダメージを受けた両社ですが、利益率の高い(=損益分岐点が低い)JR東海の方が、スピーディーにコロナ前の利益水準まで回復するのであろうと容易に想像できます。

■BS(貸借対照表)の比較

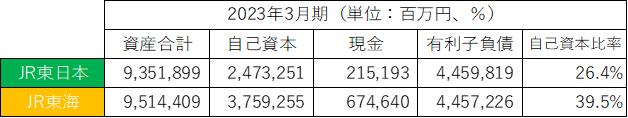

2023年3月期の資産合計、自己資本、現金、有利子負債、自己資本比率は以下の通りです。

資産合計は同規模ですが、自己資本・現金の多いJR東海の方が財務の安全性は高いと言えます。

JR東日本は現金の約21倍という巨額の有利子負債を抱えています。

JR東海の有利子負債のうちの約67%、3,000,000百万円は「中央新幹線建設長期借入金」として計上されています。

当初の2027年開業から2029年以降にずれ込むことが予想されているリニア中央新幹線のための借入金です。

同社にとっての一大事業、色々ともめているようですので、今後の動向に注目です。

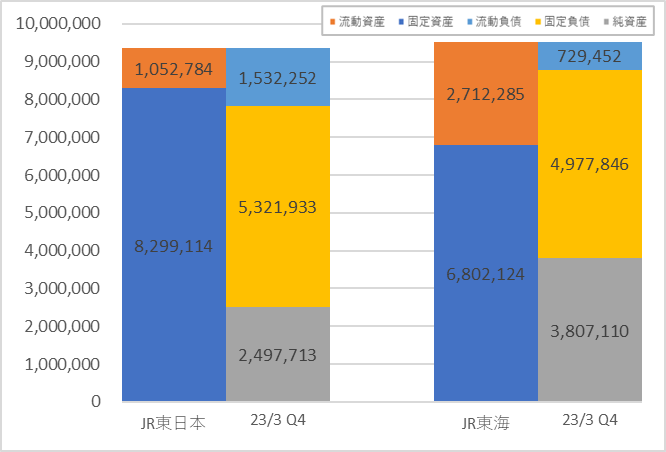

両社のBSを図にすると以下の通りです。

特にJR東日本は建物・構築物・土地といった固定資産の比率が高いです。

短期的な安全性を示す流動比率(流動資産÷流動負債×100%)は68.7%と、安全の目安である100%を割っており、BSの面からもJR東日本の苦しさを感じます。

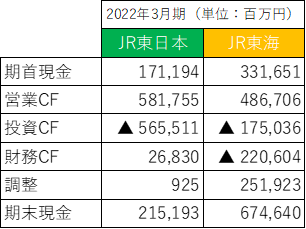

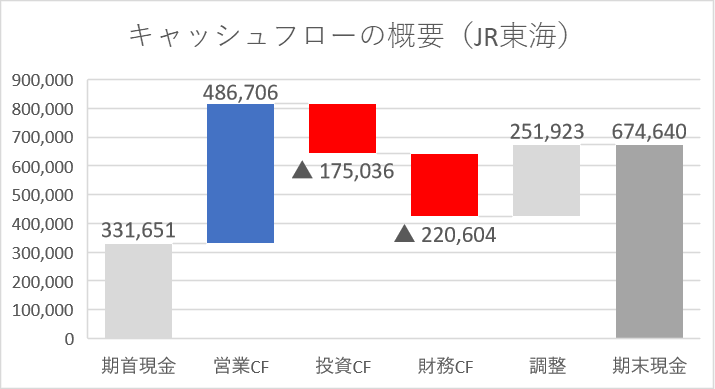

■CF(キャシュフロー計算書)の比較

続いて、CFを比較します。

2023年3月期のCFの概要は以下の通りです。

両社とも、本業から生み出すキャッシュ(営業CF)はプラスです。

本業の回復ぶりがキャッシュの動きにも表れています。

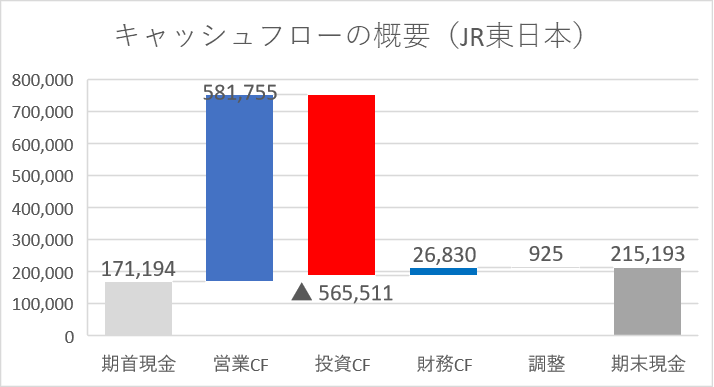

キャッシュフローの概要を図にすると以下の通りです。

まずはJR東日本です。

投資CFが大きいですが、主な内容は有形及び無形固定資産の取得による支出(▲555,583百万円)です。

財務CFの動きが小さいですが、コマーシャル・ペーパーの減少(▲330,000百万円)や配当金の支払い(▲37,759百万円)などがあった一方で、社債の発行(+433,151百万円、償還による支出との純額)などより、キャッシュの出入りが拮抗しました。

続いてJR東海です。

財務CFは、短期社債の償還による支出(▲200,000百万円、発行による収入との純額)、配当金の支払い(▲25,610百万円)などによって、マイナスとなりました。

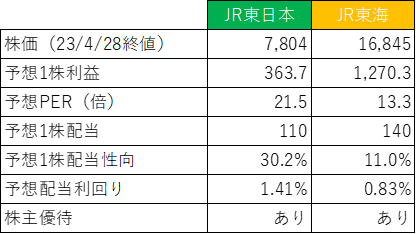

■その他の項目(株価、配当など)

株価、配当など、そのほかの項目を比較すると以下の通りです。

・PER・株価

2024年3月期予想から計算したPERは、JR東日本:21.5倍、JR東海:13.3倍でした。

業績も良く利益率も高いJR東海の方がPERも高いのかと思っていましたが、意外でした。

両社の株価の推移は以下の通りです。

まずはJR東日本です。

続いて、JR東海です。

両社ともコロナショックで大きく下落しました。

業績は徐々に回復しつつありますが、株価はまだコロナ禍前の水準には戻っていません。

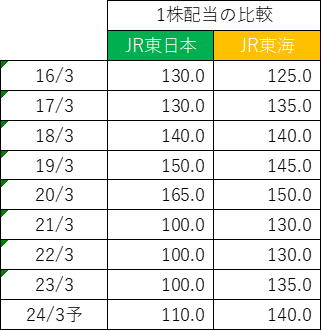

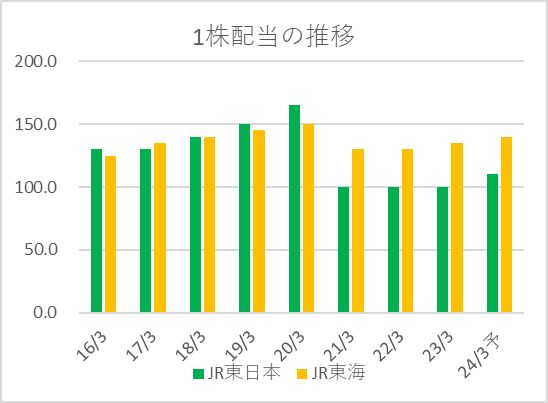

・配当

両社の過去8年と2024年3月期予想の1株配当金の推移は以下の通りです。

2024年3月期は両社とも増配予想となっていますが、両社ともコロナ禍前の水準には回復していません。

以前はJR東日本の方が多い年もありますが、直近の業績の回復ぶりや利益率の違いから、JR東日本の配当の回復は、JR東海よりも時間がかかるかもしれません。

■おわりに

鉄道大手2社の比較、いかがでしたか?

グラフや決算説明資料を多く用いて、視覚的に両社の違いを感じて頂けるように意識しました。

PL、BS、CF、様々な面から比較しましたが、投資対象としてはJR東海の方が魅力的であると感じました。

100株買うのに168万円必要ですので手は出せませんが、もし1:5などで株式分割が行われるようなら、ぜひ投資候補として考えたい銘柄です。

利益率の高さに加え、最近株式市場で注目されているPBR1倍割れの銘柄でもあります。

投資に当たっての懸念としては、リニア中央新幹線の開業見込みがどうなるかでしょうか。

リニア中央新幹線に期待している投資家も多いでしょうから、開業延期など不透明感が高まれば、株価が下落する可能性もあるかもしれません。

今後の推移を見守っていきます。

一方のJR東日本は、不採算路線を抱え、本業の運輸事業の収益性の低さが会社全体の収益性を引き下げていますが、「社会インフラ」としての面を持ち合わせているため「不採算だから撤退!」とすぐ判断できないことも、投資対象として難しいと感じます。

みなさんはどう感じましたか?

この記事を通して、複数の会社を比較する面白さを感じて頂けたら嬉しいです。

本日もお読み頂きありがとうございました!

★★私が株式投資において参考にした書籍を以下の記事にまとめています!★★

よろしければご覧ください!

コメント