皆さんこんにちは。

個別株投資で毎年資産+10%を目指すサラリーマン投資家、かたつむり君です。

(TWITTER:@posikatatsumuri)

サラリーマン投資家ランキング

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上で特に重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の皆さんの参考になれば嬉しいです。

■本日のチェック銘柄

今日チェックするのは近畿圏や首都圏で介護付有料老人ホーム事業を展開するチャーム・ケア・コーポレーション(証券コード:6062)です。(以下、チャームケア)

東証1部上場で、決算期は6月です。

4月からの新市場区分では「プライム市場」に区分されます。

直近の四季報より数値を抜粋すると、時価総額は379億円、従業員数は連結で1,699名です。

『「豊かで実りある高齢社会」づくりに貢献します。』という使命(ミッション)を掲げる同社は、なかなか珍しい6月決算の会社です。

私がこの会社に注目している理由は、

①日本が高齢化社会になるのは確実で、その中で高齢者にとって必要とされるビジネスは伸びていくと考えているから

②展開エリアを絞るドミナント戦略をとっているから

③シニアベンチャーで会社を興した下村社長のパッションが素晴らしいと思うから

です。

現在私はチャームケアの株を200株保有しています。

■決算発表内容の概要

2022/5/9(月)に発表した2022年6月期第3四半期決算の主な内容は以下の通りです。

【主な決算発表内容】(単位:百万円)

売上高 :21,608(前年同期:17,094 前年同期比:+26.4%)

営業利益 : 1,816(前年同期: 1,504 前年同期比:+20.7%)

純利益 : 2,295(前年同期: 1,155 前年同期比:+98.7%)

資産合計 :35,727(前期末:28,598)

自己資本 :11,742(前期末:11,075)

現金 : 5,178(前期末: 5,941)

有利子負債:10,951(前期末: 8,058)

営業CF :-(前年同期:-)※非開示

投資CF :-(前年同期:-)※非開示

財務CF :-(前年同期:-)※非開示

■決算発表内容分析のものさし

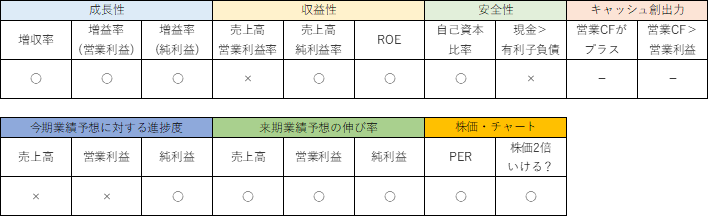

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100

※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷資産合計×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。)

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

売上高は前年同期比+26.4%、営業利益は同+30.7%、純利益は同+98.7%でした。

いずれも指標の+10%を越えて増収増益となりました。

なお、同社では今期より「収益認識に関する会計基準」が適用となりました。

これにより、売上高・利益がこれまでより先送りされる形となったことで、業績をより弱く見せています。

前期数値と単純比較はできませんが、便宜的に単純比較して増収率・増益率を計算しています。

参考:チャームケアと収益認識基準

今期は新規に8ホームの開設が予定されており(前期新規開設は5ホーム)、連結子会社化する株式会社ライクの4ホームもQ2から連結数値に取り込まれています。

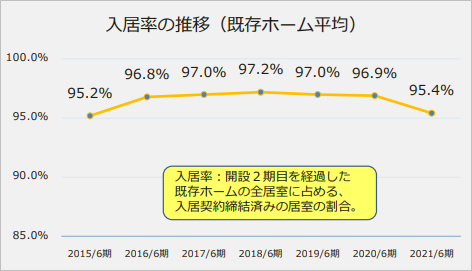

開設2年目を経過した既存ホームの入居率は93.6%(前年同期:95.3%)でした。

前期末までの入居率の推移は以下の通りです。

入居スピードが比較的遅い高価格帯ホームの新規開設が増えてきたことや、コロナの影響により入居率は下落傾向ではありますが、90%を超える高い水準を維持しています。

営業利益はQ2では減益でしたが、Q3では増益となりました。

Q2では、前期より進めているIT化促進、教育・研修改革に伴う費用の増加によって減益ということでしたが、Q3ではヘルスケア・デベロップメント事業(久我山案件の売却)の貢献により、営業利益も増益となりました。

純利益が大きく増加したのは、ホームの土地・建物売却による特別利益(固定資産売却益:1,594)のためです。

●収益性のチェック

売上高営業利益率は8.4%、売上高純利益率は10.6%でした。

売上高純利益率は指標の10%を上回りました。

特別利益の計上による一時的な要因が大きいと思いますので、今期がイレギュラーと捉えた方がいいかもしれません。

なお、過去5年間の利益率の推移は以下の通りです。

売上高営業利益率:8.2%、7.8%、8.6%、9.7%、8.8%

売上高純利益率 :4.9%、4.5%、6.1%、6.1%、6.7%

ROEは26.1%でした。

●安全性のチェック

自己資本比率は32.9%でした。

Q2の自己資本比率は27.9%でしたので、改善しました。

現金は5,178、有利子負債は10,951と、有利子負債が現金を上回りました。

Q2と比べると、現金は+2,255増加し、有利子負債は▲2,677減少し、財務の安全性は高まりました。

●キャッシュ創出力のチェック

Q3はキャッシュ・フロー計算書が非開示のため、割愛します。

Q4での開示に注目です。

■業績予想(会社発表)に対する進捗度

会社が発表した業績予想に対する進捗度は、年間の業績予想が妥当なものかを考える上で大切な指標です。

もし進捗度が高い場合は、業績予想の上方修正が発表される可能性もあります。

Q1は25%、Q2は50%、Q3は75%、Q4は100%を超えている場合を優秀と定義して、チェックしていきます。

もちろん企業によって季節波動がありますので、単純に数値だけをみるのではなく、前年度の四半期進捗を参考にするのも大事ですね。

業績予想に対する進捗度は、売上高:72.0%、営業利益:62.0%、純利益:76.5%でした。 純利益以外はQ3の目安である75%には届きませんでした。

営業利益がやや弱いですが、もともと今期業績予想は下期偏重であり、上期・下期では以下のように予想されていたことを考えれば、まずまずなのではないでしょうか。

営業利益: Q2: 1,000 Q4: 2,930 上期:下期=34:66

純利益 : Q2: 950 Q4: 3,000 上期:下期=32:68

■来期の業績予想(会社四季報情報)から見る将来成長性

会社四季報では、過去の業績に加えて、今期の業績予想、来期の業績予想が記載されています。

会社四季報の記者が会社に取材をし、分析した結果掲載されている予想値です。

会社が発表している業績予想と一致する場合もあれば、ずれることもあります。

このずれがある時は、注意が必要です。

来期の成長性予想は、売上高は+30.0%、営業利益は+28.0%、純利益は+16.7%と予想されています。

この数値はQ1時点から変更ありません。

大幅な増収増益で、売上・利益ともに過去最高の予想がたてられています。

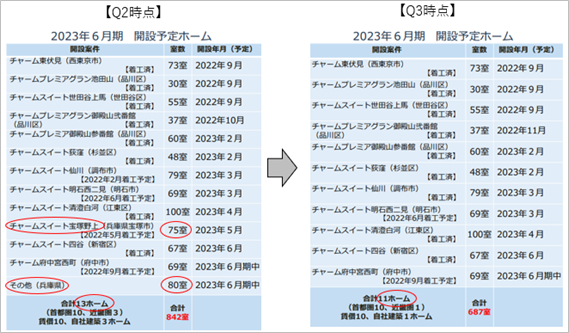

1つ気になるのは、来期開設予定のホーム数がQ2から減少していることです。

Q2では「来期13ホーム開設予定」でしたが、Q3では「11ホーム」に変更されています。

2施設ともに2023年5月・6月の開設予定でしたので、次年度の業績への影響は軽微だと思いますが、2024年6月期の目標が若干下方修正される可能性はあるでしょう。

2施設合計155室、次年度終了時点の全室数からみれば3%弱ではありますが、将来の業績の下方修正に、株価が敏感に反応しないか、注意したいと思います。

■株価水準とチャートの動き

5/17(火)の終値は1,065円。PERは11倍です。

過去5年間の株価の動き(週足)は以下の通りです。

小刻みな上げ下げはありながらも、概ねきれいな右肩上がりです。

ビジネスモデルから、業績予想がたてやすく、計画から大きくブレにくいという特徴があり、株価も事業成長に歩調を合わせるような推移となっています。

直近では株価が移動平均線の下で推移し、移動平均線も横向きになっています。

今後再び移動平均線を上に抜けられるか、注目です。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

Q2は増収減益でしたが、Q3は増収増益の決算でした。

業績予想に対する進捗度はQ3目安の75%には届きませんでしたが、もともと下期偏重の予想であったことを考えれば、あまり心配はないと考えています。

決算発表の5/9(月)の終値は1,298円。

現在の株価は1,065円。

決算発表後に▲18.0%下落しました。

個人的にはこんなに下がるとは思いませんでした。

来期の開設ホーム数が「13」から「11」に減少したことはネガティブではありますが、同社の成長に致命的な影響を与えるものではありませんし、同社の成長に対しては強気な見通しをもっています。

新規施設増加による入居率の低下、連結子会社化したライクが成長の足かせにならないか、介護人材不足による人件費増加、といった不安要素はありますが、それ以上に期待が大きいと感じる銘柄です。

もし株価が下がるのであれば、同社の株を安く仕込む大きなチャンスだと考えています。

PERも11倍と割安です。

1,000円(現在の株価▲6%)を追加買付の目安と考えていますが、下落の勢いが続くようであれば、指値を引き下げながら狙っていきたいと考えています。

以上が私の戦略です。

■まとめ

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

■参考:同社に関する過去の記事

・チャームケアと収益認識基準

※新たに適用になった収益認識基準について、同社の事例を使って紹介します。

・【チャームケア】22/2/7決算発表内容と私の投資戦略

※22/2/7(月)に発表した2022年6月期第2四半期決算についての記事です。

・【チャームケア】21/11/8決算発表内容と私の投資戦略

※21/11/8(月)に発表した2022年6月期第1四半期決算についての記事です。

・【銘柄研究!】本日の気になる銘柄~チャーム・ケア・コーポレーション

※21/8/6(金)に発表した2021年6月期第4四半期決算についての記事です。

コメント