私は毎年資産+10%達成を目標に投資に励むサラリーマン投資家です。

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、特に年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上でとても重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の方の参考になれば嬉しいです。

■本日のチェック銘柄

今日チェックするのはセキュリティサービスを提供するクラウド ストライク ホールディングス(ティッカーシンボル:CRWD)です。

NASDAQ上場で、決算期は1月です。

SBI証券お客様サイト内の銘柄サマリー情報より数値を抜粋すると、時価総額は459億ドル、従業員数は4,224人です。

同社には「1-10-60ルール」というのがあります。

「1分で侵害を検知。10分で調査。60分で修復。」というものです。

高い技術力があるからこその標語だと思いますし、今後サイバーセキュリティは間違いなく社会の大きな課題として顕在化してくると思いますので、その中で成長が期待できる同社に注目しています。

なお、現在私はクラウド ストライク ホールディングスの株を保有していません。

■決算発表内容の概要

2021/12/1(水)に発表した2021年8~10月期(第3四半期)決算の主な内容は以下の通りです。

【主な決算内容】(単位:百万ドル)

売上高 (Total revenue):380(前年同期:232 前年同期比:+63.5%)

営業利益(Loss from operations):▲40(前年同期:▲24 前年同期比:-)

純利益 (Net loss attributable to CrowdStrike):▲50(前年同期:▲25 前年同期比:-)

資産合計(Total assets):3,300(前期末:2,733)

自己資本(Total stockholders’ equity):960(前期末:872)

現金 (Cash and cash equivalents):1,908(前期末:1,919)

有利子負債(Long-term debt):739(前期末:738)

営業CF(Net cash provided by operating activities):+415(前年同期:+242)

投資CF(Net cash (used in) provided by investing activities):▲471(前年同期:+512)

財務CF(Net cash provided by financing activities):+46(前年同期:+40)

※CFは9ヶ月の累計数値

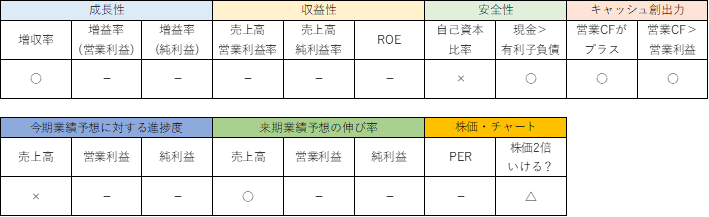

■決算発表内容分析のものさし

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100 ※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷総資本×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。)

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

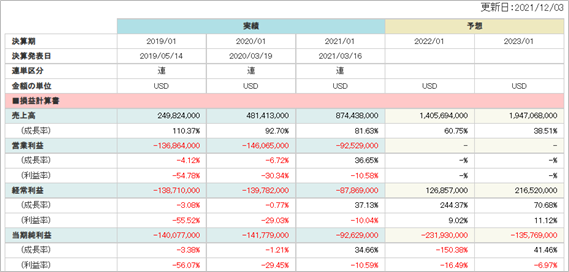

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

売上高は前年同期比+63.5%でした。

営業利益は前期に続き赤字。▲24から▲40に、赤字幅が拡大しました。

純利益は前期に続き赤字。 ▲25から▲50に、赤字幅が拡大しました。

売上高は非常に高い成長率を示しました。

過去3年の成長率を見ると、2019年1月期は前期比+110.4%、2020年1月期は+92.7%、2021年1月期は同81.6%と、高い成長が続いています。

損益計算書(PL)を見ると、売上高は「Subscription」と「Professional services」に分けられていますが、94%が「Subscription」と大部分を占めています。

売上総利益(Gross Profit)は278で、粗利率(売上総利益÷売上高)は73%と非常に利益率は高いです。

営業利益が赤字の理由は、販売管理費を多く投入しているためです。

特に「Sales and marketing」が販売管理費の52%、「Research and development」が31%で、いずれも前期比で50%以上増加しています。

現在は販売管理費をしっかり投入して、トップライン(売上高)を増やしていくというフェーズのようです。

●収益性のチェック

営業利益、純利益はいずれも赤字のため、収益性のチェックは割愛します。

上記の通り、粗利率(売上総利益÷売上高)は73%と非常に高いため、投資を抑制しても自然に売上高が上がるようになってくれば、高い収益性が期待できるのではないかと思っています。

●安全性のチェック

自己資本比率は29.1%でした。

保有している現金は1,908、有利子負債は739で、現金が上回りました。

資産合計のうち現金の占める割合は57.8%と、現金比率が高いなと感じています。

次の事業買収の資金になっていくのでしょうか。

現金の使い道にも注目していきたいと思います。

●キャッシュ創出力のチェック

営業CF(9ヶ月の累計数値)は+415と、キャッシュインとなりました。

営業利益(9ヶ月累計数値)は赤字のため、営業利益を上回るキャッシュインとなりました。

営業利益が赤字にも関わらず営業キャッシュフローがプラスとなった主な要因は、前受収益(Deferred revenue:+376)、株式報酬費用(Stock-based compensation expense:+217)です。

なお、投資CFの主な要因は事業買収(Business acquisitions, net of cash acquired:▲354)です。

事業買収が売上高増加につながっているものと思われます。

■業績予想に対する進捗度

SBI証券お客様サイト内の財務詳細情報に記載されている今期業績予想に対する進捗度をチェックします。

業績予想に対する進捗度は、年間の業績予想が妥当なものかを考える上で大切な指標です。

もし進捗度が高い場合は、業績予想の上方修正が発表される可能性もあります。

Q1は25%、Q2は50%、Q3は75%、Q4は100%を超えている場合を優秀と定義して、チェックしていきます。

もちろん企業によって季節波動がありますので、単純に数値だけをみるのではなく、前年度の四半期進捗を参考にするのも大事ですね。

売上高の進捗度は72.6%でした。

純利益は▲232の通期予想に対し、Q3時点では▲50でした。

(営業利益は予想がないため割愛します。)

売上高はQ3の目安である75%には届きませんでしたが、サブスクリプション型のビジネスモデルであることを考えると、順調といえるかと思います。

純利益は赤字予想ですが、Q3時点では赤字幅が小さいようです。

■来期の業績予想から見る将来成長性

SBI証券お客様サイト内の財務詳細情報より、来期の業績予想をチェックします。

今期の会社発表の業績予想を起点に、来期の成長性を見ていきます。

来期の売上高成長率は+38.5%、純利益は来期も赤字予想ですが、赤字幅は▲232から▲136に縮小すると予想されています。

(営業利益は業績予想がないため割愛します。)

売上高は過去3年の実績と比べるとやや見劣りしますが、それでも+38.5%という高い成長が予想されています。

企業規模が大きくなるにつれて成長率が下がっていくのは自然な流れではありますが、今後も高い成長を続けていけるのか、注目していきたいと思います。

純利益は赤字が続いていますので、黒字になるタイミングをしっかり観察していきたいと思います。

■株価水準とチャートの動き

12/2(木)の終値は209ドルです。純利益予想が赤字のためPER情報はありません。

上場来の株価の動き(週足)は以下の通りです。

2019年6月の上場以来、株価は右肩上がりで推移してきています。

今年11月には上場初値の63ドルから約5倍の300ドルにあと一歩というところまで上昇しましたが、その後は下落が続き、現在は最高値から▲30%程の水準です。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

過去3年間の実績、今期の業績を見ても、現在は販売管理費をしっかり投入して、トップライン(売上高)を増やしていくというフェーズのようです。

今四半期も+60%を超える高い売上高成長を実現しており、今後に向けて非常に期待ができる銘柄だと感じています。

間違いなく、サイバーセキュリティは社会の大きな課題として今後ますます顕在化してくると思いますので、同社のサービスが社会に貢献していくと期待しています。

純利益が赤字のためPERも計算できず、値ごろ感をつかむのが難しいところではありますが、150ドルまで下がった時は、営業利益・純利益の水準に関わらずエントリーしようかと考えています。

現在は営業利益、純利益ともに赤字が続いていますが、ここが黒字に転じる気配が将来業績から感じられた場合は、180ドルあたりでエントリーするのもありかと思っています。

期待値の高い銘柄ですのでなかなか株価は大きく下げないかもしれませんが、一方で期待が大きい分決算発表などを受けて一時的に大きく売られることもあると思いますので、じっくり観察しながらいいタイミングを待ちたいと思います。

以上が私の戦略です。

■まとめ

長くなりましたが、お読み頂きありがとうございました!

私はだいたい25銘柄程度の注目銘柄を決めて、上記のような観点で継続的に観察を続けています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指して日々観察をしています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になったのであれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

コメント