目標を達成するために大切なことは何でしょう?

まず、明確な目標を立てること。

そして、その目標に対する進捗状況を定期的に見直し、軌道修正をしていくこと。

であると私は考えています。

毎年資産+10%という目標達成を目指して、今日も1週間の株価の動きを振り返り、ポートフォリオの見直しを行います。

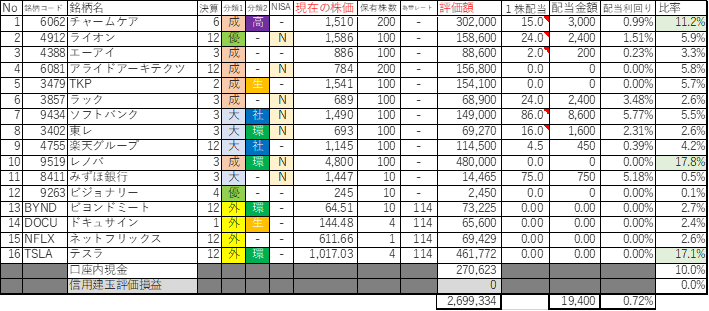

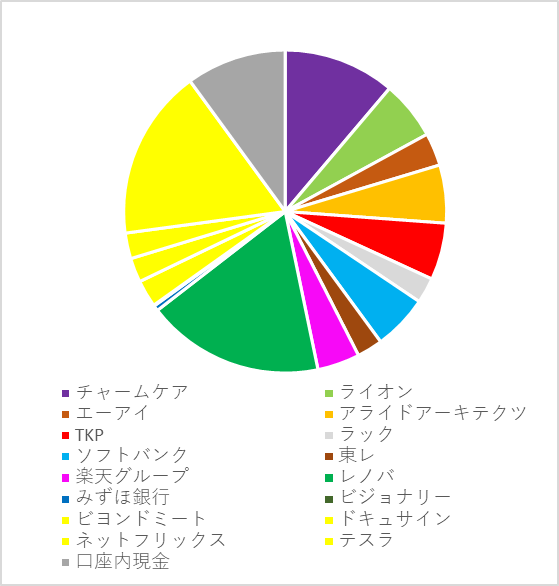

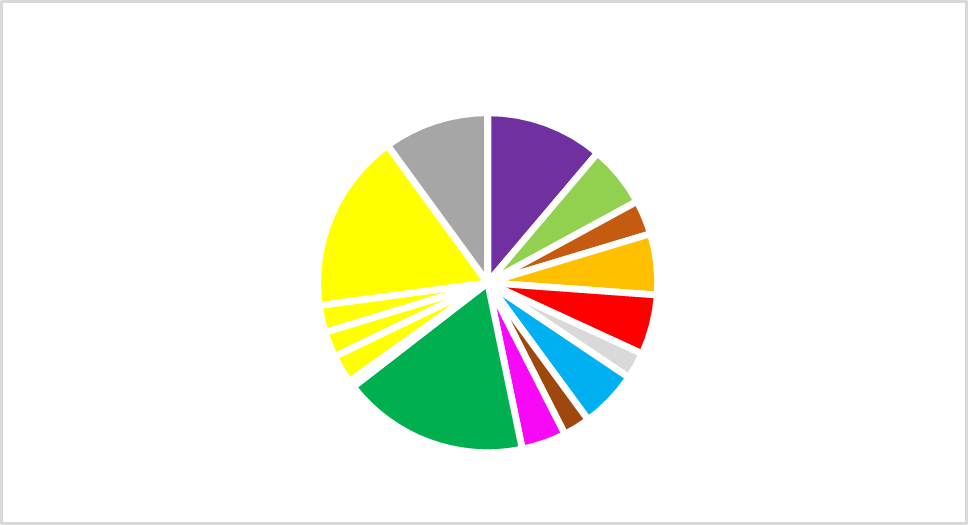

■今週末時点での最新株式投資ポートフォリオ

今週末時点での保有銘柄一覧は下記の通りです。

記載してある銘柄を推奨しているわけではありません。

(日本株で取得原価の大きい順、米国株で取得原価の大きい順に並べています。)

■先週末からの変化

資産総額は先週末から+12,357円(+0.5%)の2,699,334円でした。

先週末時点でのポートフォリオは、以下よりご参照下さい。

参考:【保有銘柄公開!】今週の株式投資ポートフォリオ振り返り#211203

新型コロナウイルスの変異種「オミクロン株」のニュースが出始めてから約2週間、感染力は強いものの重症化リスクは低いという情報が徐々に伝わり、市場も少しずつ落ち着いてきた印象です。

「オミクロン株により暴落」という事態にはならなそうだと感じたため、先週発動していた3銘柄に対する空売りヘッジ作戦は解除、買い戻ししました。

特に保有比率の高いレノバが今週▲8.0%と下落しましたので、空売りヘッジによって損益を固定していて良かったなと思っています。

あまり頻繁に行うのは相場との距離感として自分のスタイルにあわないのですが、今後また暴落が懸念される事象が発生した場合には、資産を守るため、そして精神的な安心を手に入れるために空売りヘッジ作戦は有効だと感じましたので、一つの引き出し・武器として温めておこうと思います。

先週末比で大きく動いた銘柄(±5%)は以下の通りです。

【上昇】ドキュサイン:+7.0%

【下落】レノバ:▲8.0%、エーアイ:▲5.8%

レノバは特に何かニュースがあったわけではありませんが、大きく下落しました。

先週末の時点で、株価は年初来+30%を超えていましたので、不安定な相場環境の中で利益確定が入ったのかもしれません。

空売りヘッジをしていたので、損益にはほとんど影響はでませんでした。

エーアイは、水曜日に今期業績予想の下方修正と減配を発表したことにより、大きく下落しました。

株価は年初来で▲61.1%と大きく下落しています。

中間期での決算発表でもさえない内容でしたので、これで悪材料出尽くし、となればいいのですが。

(参考:【エーアイ】21/10/29決算発表内容と私の投資戦略)

次年度の業績復活、配当水準復活に期待したいと思います。

年初(2,577,275円)からの成績は+122,059円(+4.7%)です。

おそらく年内は売買することもほとんどない予定(エーアイの損出しをするかどうかくらい)ですので、年間+10%達成するかどうかは相場のご機嫌次第、ということになりそうです。

期待しながら相場を眺めたいと思います。

■ポートフォリオの観察

今週も、以下の指標に沿って、ポートフォリオを観察していきます!

・投資資産の10~30%は現金で保有する。

・銘柄の種類が偏りすぎないようにする & 国際分散の観点で、外国株(主に米国株)を10~30%保有する。

・同じ業界・ジャンルの保有は10~30%まで。

・1銘柄は投資資産の20%まで。

・投資銘柄数は25銘柄程度まで。

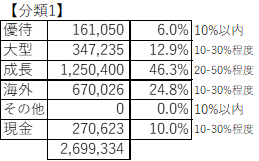

●投資資産の10~30%は現金で保有する。

現金比率は10.0%です。

空売りヘッジ作戦によって空売りしていた3銘柄の信用建玉評価益がでていましたので、買い戻しによって現金が増加しました。

目安である10%以上の水準に戻りました。

相場はいつ暴落するかわかりません。

常に10%くらいは現金を持っておき、暴落の際の空売りヘッジ資金、安くなった銘柄を買っていく資金、滅多に当選しませんがIPO資金として持っておきたいです。

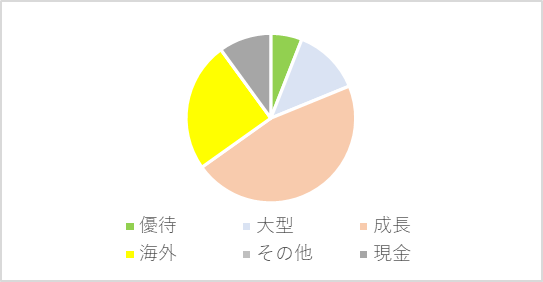

●銘柄の種類が偏りすぎないようにする & 国際分散の観点で、外国株(主に米国株)を10~30%保有する。

「成長」銘柄の比率が46.3%です。

狙っているのは購入から5年で株価2倍を期待できる銘柄です。

四季報や財務諸表から成長が見込める銘柄を探し、割安になったタイミングでしっかり買えるように観察し続けます。

ポートフォリオ全体のバランスを考え、比率は50%程度までが目安ですが、多少のオーバーは許容しながら、保有銘柄の手仕舞いのタイミングや次の戦略を練りつつ観察を続けていきます。

「優待」銘柄は6.0%と10%以内なのでOKです。

「大型」銘柄も12.9%と、10~30%に収まっているのでOKです。

「海外」銘柄も24.8%と10~30%に収まっているのでOKです!

海外、特に米国には非常に成長性・収益性の高い企業も多く、配当等株主還元の意識も日本より高いため、今後強化していきたいところです。

将来的には、海外銘柄は40%くらいまで増やしてもいいかなと、考えています。

今後も銘柄の種類のバランスをチェックしながら、戦略を立てていきます。

(銘柄の種類についての考え方については8/1投稿の『投資対象ジャンル、どうやって決めてる? 私なりの分類の考え方。』をご参照ください。)

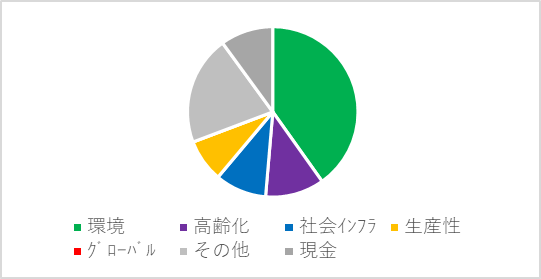

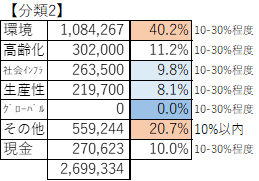

●同じ業界・ジャンルの保有は10~30%まで。

「環境」関連の比率は40.2%です。

30%をオーバーしていますが、レノバとテスラの株価が昨年秋口から大きく伸びたためです。

長い目で成長していくテーマだと思うので、多少のアンバランスは許容して持ち続けます。

「社会インフラ」関連が9.8%(構成銘柄:ソフトバンク、楽天G)、「生産性向上」関連は8.1%(構成銘柄:TKP、ドキュサイン)と、目安の10%には届いていませんが、悪くないバランスかと思います。

「グローバル」関連は現在保有がありませんが、狙っている銘柄はいくつかあるので、株価が下がってくるのを観察しながらじっくり待ちたいと思います。

「その他」が20.7%と多いです。

この分類は今年3月から始めたもので、それ以前に買った銘柄は分類にあてはまらないものもあるで、この銘柄群は今後少しずつ手仕舞っていき、比率は下がっていく予定です。

(銘柄の業界・ジャンルについての考え方については8/1投稿の『投資対象ジャンル、どうやって決めてる? 私なりの分類の考え方。』をご参照ください!)

●1銘柄は投資資産の20%まで。

現在の保有比率ベスト3は1位レノバ(17.8%)、2位テスラ(17.1%)、3位チャームケア(11.2%)です。

いずれの銘柄も保有比率が投資資産の20%を超えていないのでOKです。

1つの銘柄に資産が偏り過ぎないように、意識しながら観察し続けます。

●投資銘柄数は25銘柄程度まで。

現在、保有銘柄数は16銘柄です。

25銘柄以内なのでOKです!

自分の目の届く範囲の銘柄数にコントロールするように、今後も意識していきたいと思います。

■まとめ

私はこのような感じで毎週保有銘柄のポートフォリオを見直して、バランスに異常がないかチェックしています。

目安にしているパーセンテージや銘柄分散の考え方については投資を続けながら色んな知識や考え方を吸収して、より良いやり方をどんどん取り入れていきたいと思っています!

投資のやり方・考え方は人それぞれです。

他人のことは気にしなくていいと思いますが、他の人のやり方・考え方に興味がある方は、一つのサンプルとして参考にして頂けますと幸いです。

うまくいくこともあれば、うまくいかないこともありますが、軌道修正をしながら目標(毎年資産+10%)にむかって前向きに頑張っていきたいと思います!

共に頑張りましょう!

本日もお読み頂きありがとうございました!

コメント