皆さんこんにちは。

個別株投資で毎年資産+10%を目指すサラリーマン投資家、かたつむり君です。

(TWITTER:@posikatatsumuri)

目標達成を目指して、今日も1週間の株価の動きを振り返り、ポートフォリオの見直しを行います。

サラリーマン投資家ランキング

↑よろしければ、応援クリックお願いします!とっても励みになります!

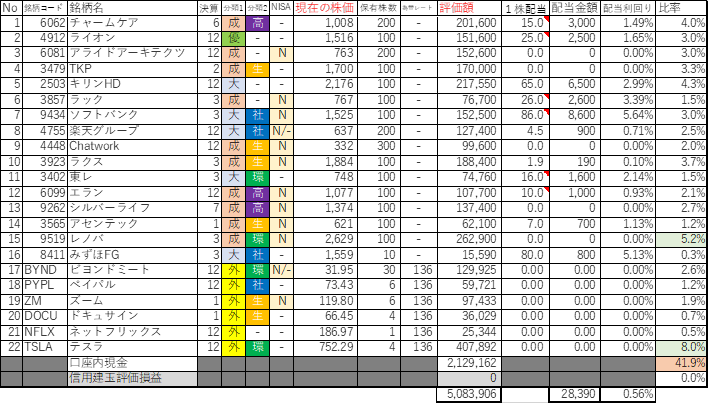

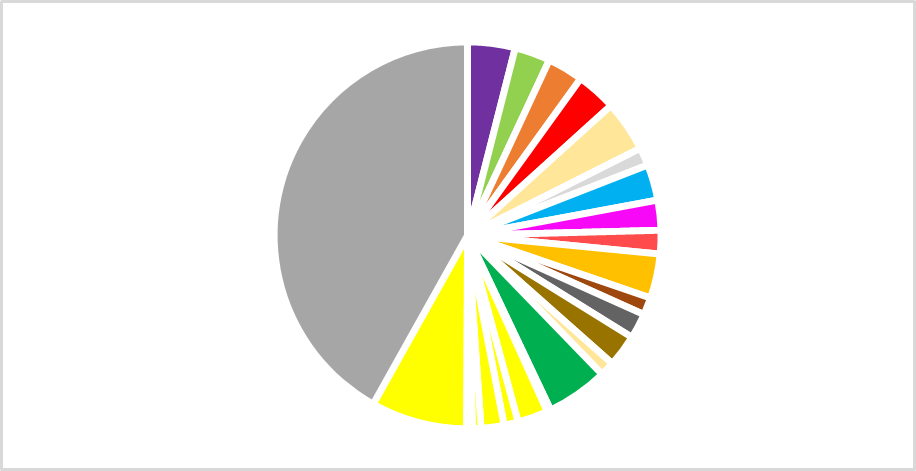

■今週末時点での最新株式投資ポートフォリオ

今週末時点での保有銘柄一覧は下記の通りです。

※記載している銘柄を推奨しているわけではありません。

※日本株で取得原価の大きい順、米国株で取得原価の大きい順に並べています。

私は個別株の長期投資が基本スタンスで、投資をするにあたって8つのマイルールを定めています。

私のポートフォリオ管理の考え方、銘柄選びの考え方については、以下の記事もご参照下さい。

・どうやって株のポートフォリオ管理してるの?(その①)

・どうやって株のポートフォリオ管理してるの?(その②)

・投資対象ジャンル、どうやって決めてる? 私なりの分類の考え方。

■先週末からの変化

資産総額は先週末から+153,098円(+3.1%)の5,083,906円でした。

先週末時点でのポートフォリオは、以下の記事をご参照下さい。

参考:【現在年初来▲6.2%】今週の株式投資ポートフォリオ振り返り#220701

今週売買した銘柄は以下の通りです。

【買付】該当なし

【売却】該当なし

先週末比で大きく動いた銘柄(±5%)は以下の通りです。

【上昇】

ビヨンドミート:+24.5%、ラクス:+18.7%、テスラ:+10.3%、チャームケア:+8.6%、ドキュサイン:+8.5%、ズーム:8.0%、レノバ:+7.3%、Chatwork:+5.7%、楽天G:+5.5%

【下落】

シルバーライフ:▲5.9%

各指数の年初来の下落率、昨年1年間の変動率は以下の通りです。

私は個別株投資中心ですが、相場全体の温度感を意識しながら仕掛けるべきタイミングを判断していきたいと思っています。

2022年 / 2021年

日経平均 : ▲7.9% / +4.9%

TOPIX : ▲5.3% / +10.4%

マザーズ :▲30.9% / ▲17.5%

NYダウ :▲13.8% / +18.7%

NASDAQ: ▲25.6% / +21.4%

S&P500 : ▲18.2% / +26.9%

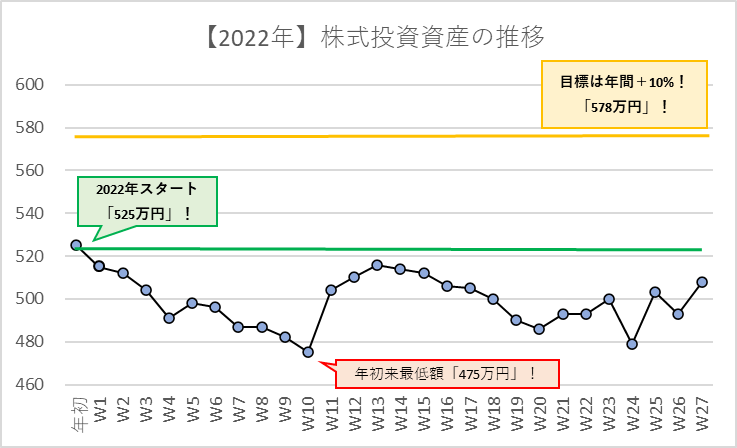

年初(5,254,675円)からの成績は▲170,769円(▲3.2%)です。

年初からの推移をグラフにするとこんな感じです。

今週は大きく上げました。

上げたら下げたり、まさに相場という感じですね。

細かい上下動に振り回されないように心がけたいと思っています。

孫子の兵法にもありますが、まさに勝てるかどうかは相場次第!

負けない態勢は自分である程度作れますが、勝てるかどうかは相場次第。

ポートフォリオにおける現金比率を意識して、負けない態勢を整えて、一喜一憂せずに相場の変化に対応したいと思います。

忍耐は報われる。我々の投資結果を評価するにはそれなりの期間が必要。

『ウォーレン・バフェットはこうして最初の1億ドルを稼いだ 若き日のバフェットに学ぶ最強の投資哲学』より

少なくとも3年を推奨する。

良い時期も悪い時期も、健全な投資原則を曲げてはならない。

■ポートフォリオの観察

今週も、以下の指標に沿って、ポートフォリオを観察していきます!

私は「金額」よりも「パーセンテージ(%)」を意識して観察をしています。

・投資資産の10~30%は現金で保有する。

・銘柄の種類が偏りすぎないようにする & 国際分散の観点で外国株(主に米国株)を20~50%保有する。

・同じ業界・ジャンルの保有は10~30%まで。

・1銘柄は投資資産の20%まで。

・投資銘柄数は25銘柄程度まで。

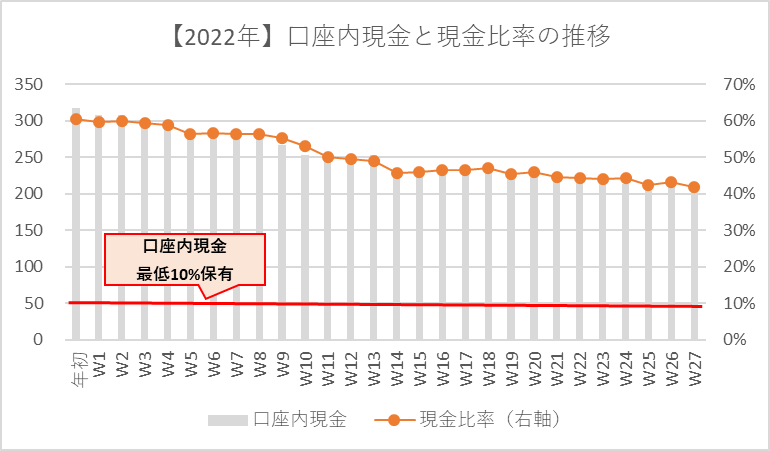

●投資資産の10~30%は現金で保有する。

現金比率は41.9%です。

目安の10~30%を超えていますが、OKです。

相場はいつ暴落するかわかりません。

最低でも10%程度は現金を持っておき、暴落の際の空売りヘッジ資金、安くなった銘柄を買っていく資金、滅多に当選しませんがIPO資金として持っておく、これが基本的な考え方です。

今年のNISA枠が残り24万円ほどあります。

「5年で株価2倍」が期待できる成長銘柄を中心に、じっくり観察してエントリーしていきたいです。

現金比率の目安は10~30%ですが、今年に関してはNISA枠をすべて使い切っておおよそ40%程となります。

しばらくは40~60%の間で推移する予定です。

来年2023年もNISA枠120万円がありますので、それも使い切ると現金比率は20%程、目安(10~30%)の範囲内に落ち着いてくるイメージです。

なお、もし相場が年初来で▲20%、▲30%と大きく下落することがあれば、そのタイミングではNISA枠にとどまらず、積極的に引き金を引く心の準備をしておきたいです。

マザーズは年初来▲30.9%、NASDAQは年初来▲25.6%と大きく下げており、チャンスだと捉えています。

特に注目しているのはマザーズです。(NASDAQは為替が円安で手が出しにくいので)

旧マザーズ銘柄や、旧マザーズではないけど比較的小型な銘柄に着目しています。

十分な安全性マージンのある投資対象資産がほとんどないときには、ポートフォリオにおける現金比率を高めるのは適切な方策だ。

ミスター・マーケットもばかな時がある。

『ウォーレン・バフェットはこうして最初の1億ドルを稼いだ 若き日のバフェットに学ぶ最強の投資哲学』より

いつもではないが、時々そうなるのだ。

長期の視点を持とう。

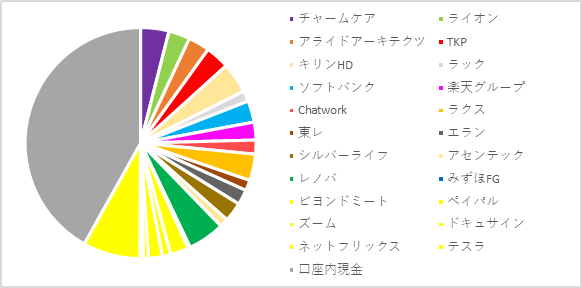

●銘柄の種類が偏りすぎないようにする & 国際分散の観点で外国株(主に米国株)を20~50%保有する。

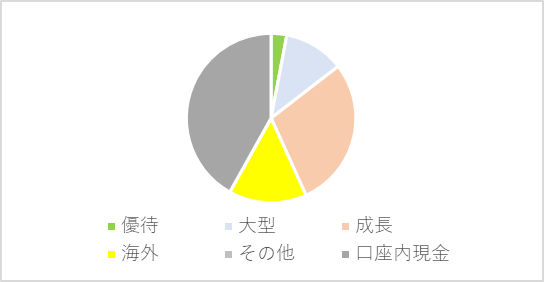

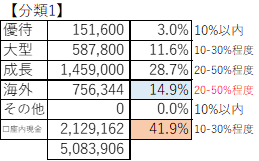

【優待銘柄】(目安:10%以内)

保有比率は3.0%です。

10%以内なのでOKです。

現在保有しているのはライオンです。

「大型銘柄」に分類していますが、キリンHDの優待も楽しみです。

優待銘柄として、ハウス食品、すかいらーく、カゴメ、味の素など、10社ほど狙っており、株価が下がってくるまでじっくり観察を続けます。

ポートフォリオ全体における比率を意識しつつ、将来的には優待銘柄を増やし、株式投資の楽しさを家族で味わっていきたいです。

【大型銘柄】(目安:10~30%程度)

保有比率は11.6%です。

10~30%の範囲に収まっていますのでOKです。

ターゲットは時価総額1兆円以上の大型企業です。

今後ポートフォリオに加える銘柄は、配当利回り3%以上を目安に考えています。

将来的に株価が下がってくれば、三菱商事、三井物産、伊藤忠商事、丸紅、住友商事といった総合商社を買いたいと思っています。

ソフトバンクは、将来性や配当の高さに魅力を感じていますので、株価が1,300円あたりまで下がれば買い増しも検討します。

【成長銘柄】(目安:20~50%程度)

保有比率は28.7%です。

20~50%の範囲に収まっていますのでOKです。

ターゲットは買付から5年で株価2倍を期待できる銘柄です。

特に時価総額100億~500億円程度の小型株が私の好みです。

株価が大化けする可能性が大きいのはこれらの小型株ですので(その一方でリスクもありますが)、四季報や財務諸表から成長が見込める銘柄を探し、割安になったタイミングでしっかり買えるように観察し続けます。

今は特に小型銘柄の株価が大きく調整していますので、将来の成長が期待できる銘柄をコツコツ買っていきたいです。

インフレの影響でBtoC関連銘柄はしばらく厳しい展開になると予想していますので、BtoB銘柄を中心に狙っています。

【海外銘柄】(目安:20~50%程度)

保有比率は14.9%です。

目安の20%を割っていますが、焦らずじっくり増やしていきたいです。

昨年までは「10~30%」を目安にしていましたが、今年から「20~50%」に、目安とする比率を変えました。

米国株には非常に成長性・収益性の高い企業も多く、配当や自社株買い等株主還元の意識も日本より高いため、今後意識的に米国株の割合を増やしていこうと考えています。

狙っている銘柄は、コカ・コーラ、アクセンチュア、ビザ、クラウドストライク、マクドナルドなどです。

現在の為替レートは1ドル136円台と、非常に円安です。

過去5年の為替相場の推移を見ても、今から買うには決して有利なタイミングではありません。

株価も為替も永遠に上がっていくことはありません。

個人投資家である私は半年・1年といった短期で結果を出す必要もありませんので、じっくり観察をしながら、調整するのを待ちたいと思います。

1ドル110円切りをエントリーの目安と考えており、さすがに現在の水準は円安過ぎます。

米国株を増やしていきたい気持ちはありますが、しばらくは静観です。

今はむしろ日本株を狙うべきタイミングだと考えています。

外国人から見たら、日本株は今円安で割安に見えているはずですので。

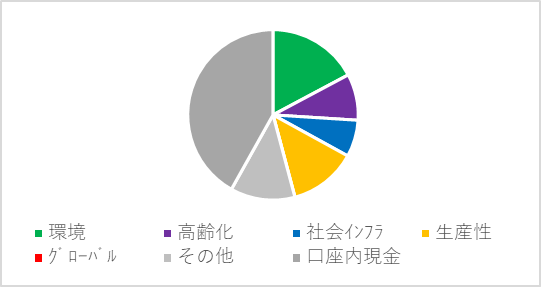

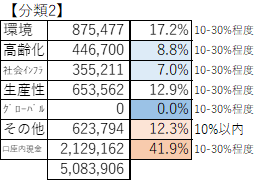

●同じ業界・ジャンルの保有は10~30%まで。

【環境関連銘柄】(目安:10~30%程度)

保有比率は17.2%です。

目安の10~30%の範囲に収まっていますのでOKです。

現在保有しているのはテスラ、レノバ、ビヨンドミート、東レの4銘柄です。

それぞれ地球温暖化防止や脱炭素に貢献できる企業であると感じており、期待しています。

長い目で成長していくテーマだと思うので、長期保有を前提にじっくり持ち続けます。

その他の銘柄では、オイシックス・ラ・大地、ネクステラ・エナジーを観察しています。

【高齢化関連銘柄】(目安:10~30%程度)

保有比率は8.8%です。

目安の10%を割っていますが、焦らずじっくり増やしていきたいです。

現在保有しているのは、チャームケア、エラン、シルバーライフの3社です。

その他の銘柄では、トビラシステムズに注目しています。

高齢化が進むことが確実な日本において、将来的に成長・拡大が期待されるマーケットの一つと考えていますので、じっくり株価を観察しながら仕掛けていきたいです。

【社会インフラ関連銘柄】(目安:10~30%程度)

保有比率は7.0%です。

目安の10%を割っていますが、焦らずじっくり増やしていきたいです。

現在保有しているのは、ソフトバンク、楽天G、ペイパル、みずほFGの4社です。

通信・決済・金融など私たちの生活と深く関わる企業です。

社会に必要とされる企業を長期に渡り保有していくイメージです。

その他注目しているのは、ビザ、マスターカード、ブロック、シティグループなど米国の決済・金融関連銘柄です。

株式分割を発表したアルファベットとアマゾンも私たちの生活に欠かせないインフラとなっており、取得単価が小さくなる分割後以降、狙っていきたいと考えています。

【生産性向上関連銘柄】(目安:10~30%程度)

保有比率は12.9%です。

目安の10~30%の範囲に収まっていますのでOKです。

現在保有しているのはTKP、ドキュサイン、アセンテック、Chatwork、ズーム、ラクスの6社です。

いずれも将来的な成長を期待してじっくり保有するつもりですが、「5年で株価2倍」を達成したらスパッと利益確定することも考えています。

その他注目している銘柄は、AIレジのサインポスト、家計簿アプリのマネーフォワード、宿泊予約管理システムの手間いらずです。

【グローバル関連銘柄】(目安:10~30%程度)

現在保有している銘柄はありません。

狙っている銘柄はいくつかあるので、株価が下がってくるのを観察しながらじっくり待ちたいと思います。

日本企業だと、グローバルWiFiのビジョン、インドコンビニ事業を計画するインパクトHDに注目しています。

総合商社もこのカテゴリーで考えていますが、株価が最高値圏のためしばらくは静観です。

米国企業だと、コカ・コーラ、マクドナルド、アクセンチュア、ブラックロックなど、グローバルに事業を展開する企業に注目しています。

グローバルな人流回復に向けて、観光関連の企業にも注目しています。

【その他の銘柄】(目安:10%以内)

保有比率は12.3%です。

上記の分類に当てはまらない銘柄群です。

目安の「10%以内」を越えてしまっていますが、今後売却を検討している銘柄もありますので、比率は徐々に減らしていく予定です。

キリンHDは配当・優待の面から申し分なく、長期保有が前提です。

SNSマーケティング支援のアライドアーキテクツ、サイバーセキュリティのラックは、今後目安として考える水準まで株価が上昇したら、売却も考えています。

●1銘柄は投資資産の20%まで。

現在の保有比率ベスト3は1位テスラ(8.0%)、2位レノバ(5.2%)、3位キリンHD(4.3%)です。

先週末から順位の変動はありません。

いずれの銘柄も保有比率が投資資産の20%を超えていないのでOKです。

昨年末のレノバ急落での教訓を忘れず、1つの銘柄に資産が偏り過ぎないように意識しながら観察し続けます。

●投資銘柄数は25銘柄程度まで。

現在、保有銘柄数は22銘柄です。

目安の25銘柄以内なのでOKです!

これから買いたい銘柄はたくさんありますが、自分の目の届く範囲の銘柄数にコントロールするように、意識していきたいと思います。

年初の追加入金により口座内現金比率が高い状態ではありますが、投資資金が増えたからといって安易に手を出さず、買うべき金額とタイミングを自分の中でしっかり定めて、じっくり狙っていきたいです。

自分の得意分野。我々は誰しも得意分野を持っているが、中にはその範囲を過信する人たちがいる。

『ウォーレン・バフェットはこうして最初の1億ドルを稼いだ 若き日のバフェットに学ぶ最強の投資哲学』より

■まとめ

私はこのような感じで、毎週保有銘柄のポートフォリオを見直し、バランスに異常がないかをチェックしています。

目安にしているパーセンテージや銘柄分散の考え方は、投資を続けながら色んな知識や考え方を吸収して、より良いやり方をどんどん取り入れていきたいと思っています!

投資のやり方・考え方は人それぞれです。

他人のことは気にしなくていいと思いますが、他の人のやり方・考え方に興味がある方は、一つのサンプルとして参考にして頂けますと幸いです。

投資とは詳細な分析に基づいて、元本の安全性と満足できるリターンを確保する行為だ。

これらの原則を満たさない行為は投機と言える。健全な投資はあなたを非常に裕福にする可能性があると思います。

『ウォーレン・バフェットはこうして最初の1億ドルを稼いだ 若き日のバフェットに学ぶ最強の投資哲学』より

決して貧しくすることはありません。

その方がいいではありませんか。

↓投資の神様、ウォーレン・バフェットの考え方は長期投資の参考になります!

私が参考にしている一冊はこちらです!↓

目標を達成するために大切なことは、

(1)明確な目標を立てること

(2)その目標に対する進捗状況を定期的に見直すこと

(3)その目標に近づくため柔軟に軌道修正をすること

であると私は考えています。

うまくいくこともあれば、うまくいかないこともありますが、軌道修正をしながら目標(毎年資産+10%)にむかって前向きに頑張っていきたいと思います!

個人投資家の皆さん、共に頑張りましょう!

本日もお読み頂きありがとうございました!

■参考:2022年のポートフォリオ振り返り記事一覧

・【エランを新規買付!】今週の株式投資ポートフォリオ振り返り#220107

・【現在年初来▲2.5%!】今週の株式投資ポートフォリオ振り返り#220114

・【アセンテックを新規買付!】今週の株式投資ポートフォリオ振り返り#220121

・【4週連続下落↓シルバーライフを新規買付!】今週の株式投資ポートフォリオ振り返り#220128

・【急落後のペイパルを新規買付!】今週の株式投資ポートフォリオ振り返り#220204

・【現在年初来▲5.5%】今週の株式投資ポートフォリオ振り返り#220211

・【Chatworkを新規買付!】今週の株式投資ポートフォリオ振り返り#220218

・【年初来安値更新中・・・】今週の株式投資ポートフォリオ振り返り#220225

・【ズームを新規買付!】今週の株式投資ポートフォリオ振り返り#220304

・【ビヨンドミート・Chatworkを追加買付!】今週の株式投資ポートフォリオ振り返り#220311

・【現在年初来▲4.0%まで回復!】今週の株式投資ポートフォリオ振り返り#220318

・【現在年初来▲2.8%】今週の株式投資ポートフォリオ振り返り#220325

・【現在年初来▲1.7%】今週の株式投資ポートフォリオ振り返り#220401

・【キリンHDを新規買付!】今週の株式投資ポートフォリオ振り返り#220408

・【現在年初来▲2.4%】今週の株式投資ポートフォリオ振り返り#220415

・【現在年初来▲3.5%】今週の株式投資ポートフォリオ振り返り#220422

・【現在年初来▲3.9%】今週の株式投資ポートフォリオ振り返り#220429

・【現在年初来▲4.8%】今週の株式投資ポートフォリオ振り返り#220506

・【ラクスを新規買付!】今週の株式投資ポートフォリオ振り返り#220513

・【現在年初来▲7.4%】今週の株式投資ポートフォリオ振り返り#220520

・【Chatworkを追加買付!】今週の株式投資ポートフォリオ振り返り#220527

・【現在年初来▲6.0%】今週の株式投資ポートフォリオ振り返り#220603

・【現在年初来▲4.8%】今週の株式投資ポートフォリオ振り返り#220610

・【楽天グループを追加買付!】今週の株式投資ポートフォリオ振り返り#220617

・【現在年初来▲4.2%】今週の株式投資ポートフォリオ振り返り#220624

・【現在年初来▲6.2%】今週の株式投資ポートフォリオ振り返り#220701

コメント