皆さんこんにちは~!今週も1週間お疲れ様でした!

今週も株安だな~

そうですね。円安も進んじゃって、米国株に手が出しにくいところですね。。

為替なんて気にせず買っちゃえよ~

皆さんこんにちは。

個別株投資で毎年資産+10%を目指すサラリーマン投資家、かたつむり君です。

目標達成を目指して、今日も1週間の株価の動きを振り返り、ポートフォリオの見直しを行います。

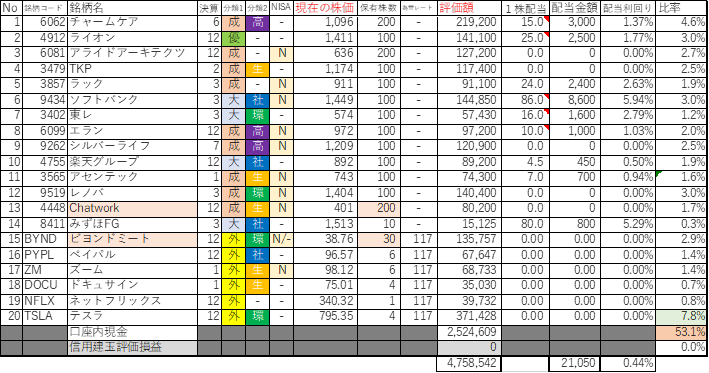

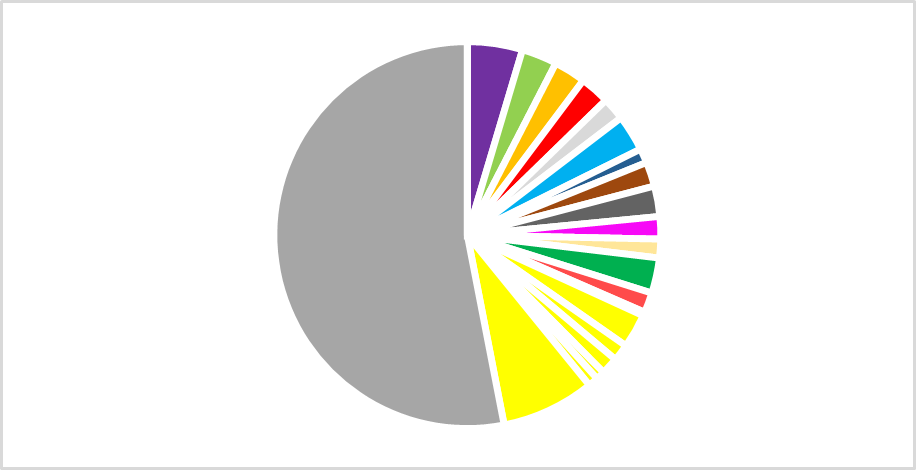

■今週末時点での最新株式投資ポートフォリオ

今週末時点での保有銘柄一覧は下記の通りです。

※記載している銘柄を推奨しているわけではありません。

※日本株で取得原価の大きい順、米国株で取得原価の大きい順に並べています。

私のポートフォリオ管理の考え方、銘柄選びの考え方については、以下の記事をご参照下さい。

・どうやって株のポートフォリオ管理してるの?(その①)

・どうやって株のポートフォリオ管理してるの?(その②)

・投資対象ジャンル、どうやって決めてる? 私なりの分類の考え方。

■先週末からの変化

資産総額は先週末から▲64,038円(▲1.3%)の4,758,542円でした。

先週末時点でのポートフォリオは、以下の記事をご参照下さい。

参考:【ズームを新規買付!】今週の株式投資ポートフォリオ振り返り#220304

今週売買した銘柄は以下の通りです。

【買付】ビヨンドミート(20株買い増し)、Chatwork(100株買い増し)

【売却】該当なし

ビヨンドミートは昨年11月の買付から4ヶ月で株価が▲50%ほど下落したところで、第2弾の買付を行いました。

Chatworkは先月の買付から1ヶ月も経っていませんが、株価が▲30%ほど下落したところで、第2弾の買付を行いました。

両社の直近決算に関する記事は以下をご参照下さい。

・【ビヨンドミート】22/2/24決算発表内容と私の投資戦略

・【Chatwork】22/2/10決算発表内容と私の投資戦略

第2弾の買付は、最初の買付から▲15%以上下落したタイミングで、という追加買付のマイルールを守っての買付です。

両銘柄とも、今後さらに▲10%以上下落するようであれば、第3弾買付も検討しています。

できたら次の決算発表をまたいでから仕掛けたいところではあります。

自分が買うタイミングが株価の「底」とは限りませんので、一度に大きな金額で買わず、下落も視野に小さくエントリーし、2回3回と分けて買っていくことの大切さを改めて感じました。

先週末比で大きく動いた銘柄(±5%)は以下の通りです。

【上昇】ラック:+12.6%

【下落】ドキュサイン:▲26.0%、Chatwork:▲15.4%、ビヨンドミート:▲10.2%、ズーム:▲9.9%、TKP:▲8.0%、東レ:▲7.7%、ネットフリックス:▲5.9%、楽天G:▲5.3%、テスラ:▲5.1%

今週も多くの銘柄が下落しました。

その中で唯一+5%超で上昇したのがラックでした。

ロシアによるウクライナ侵攻でサイバーセキュリティに対する関心が高まったようです。

買付した3年半ほど前も現在同様サイバーセキュリティの脅威はありましたが、なかなか目に見えないテーマのため株価も低迷していました。

保有はしていませんが、米国のサイバーセキュリティ銘柄・クラウドストライクも今週決算を発表し、翌日に株価が+12.5%と大幅上昇しましたので、今後注目を浴びるテーマになるかもしれません。

ラックが唯一の光だな~ グッドラック~♪

各指数の年初来の下落率、昨年1年間の変動率は以下の通りです。

TOPIXとNYダウ以外は年初来で▲10%以上のマイナスとなりました。

マザーズは▲32.1%、NADAQは▲17.9%と特に下落が大きいです。

私は個別株投資中心ですが、相場全体の温度感を意識しながら仕掛けるべきタイミングを判断していきたいと思っています。

2022年 / 2021年

日経平均 :▲12.6% / +4.9% ※週足終値年初来安値

TOPIX : ▲9.7% / +10.4% ※週足終値年初来安値

マザーズ :▲32.1% / ▲17.5% ※週足終値年初来安値

NYダウ : ▲9.3% / +18.7% ※週足終値年初来安値

NASDAQ: ▲17.9% / +21.4% ※週足終値年初来安値

S&P500 : ▲11.8% / +26.9% ※週足終値年初来安値

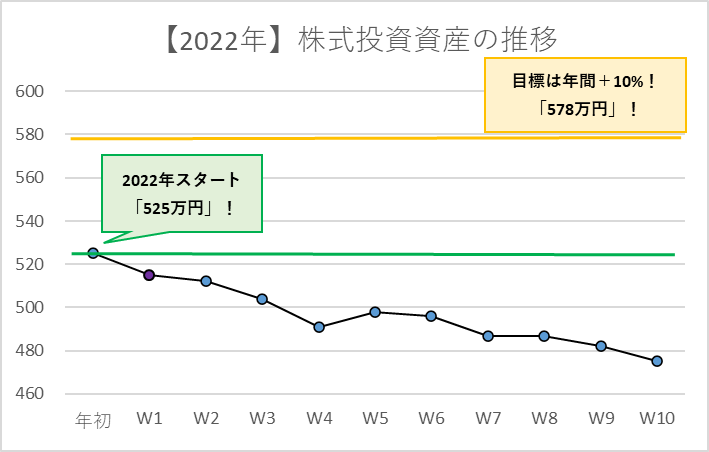

年初(5,254,675円)からの成績は▲496,132円(▲9.4%)です。

グラフにするとこんな感じです。

4週連続で年初来安値を更新しました。

保有銘柄の株価が下がってしまうと残念な気持ちにもなりますが、下落した有望銘柄を安く買うチャンスだと思って、注目銘柄の株価の動き、決算の内容をじっくり観察していきたいと思っています。

また、買う時も、一気に買うのではなく、さらなる下落も視野に小さくエントリーして、下落すれば第2弾の買付、というイメージを描きながら、この下落局面に向き合っていきます。

■ポートフォリオの観察

今週も、以下の指標に沿って、ポートフォリオを観察していきます!

私は「金額」よりも「パーセンテージ(%)」を意識して観察をしています。

・投資資産の10~30%は現金で保有する。

・銘柄の種類が偏りすぎないようにする & 国際分散の観点で外国株(主に米国株)を20~50%保有する。

・同じ業界・ジャンルの保有は10~30%まで。

・1銘柄は投資資産の20%まで。

・投資銘柄数は25銘柄程度まで。

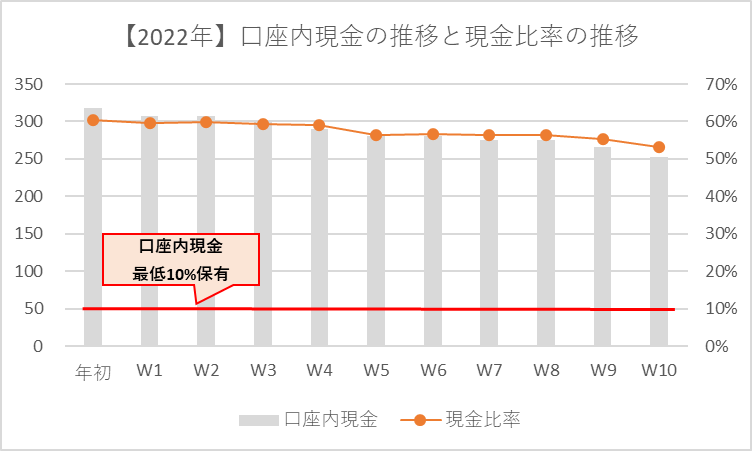

●投資資産の10~30%は現金で保有する。

現金比率は53.1%です。

目安の10~30%を超えていますが、OKです。

相場はいつ暴落するかわかりません。

最低でも10%程度は現金を持っておき、暴落の際の空売りヘッジ資金、安くなった銘柄を買っていく資金、滅多に当選しませんがIPO資金として持っておく、これが基本的な考え方です。

今年のNISA枠が残り46万円ほどあります。

「5年で株価2倍」が期待できる成長銘柄を中心に、じっくり観察してエントリーしていきたいです。

現金比率の目安は10~30%ですが、今年に関してはNISA枠をすべて使い切っておおよそ40%程となります。

しばらくは40~60%の間で推移する予定です。

来年2023年もNISA枠120万円がありますので、それも使い切ると現金比率は20%程、目安(10~30%)の範囲内に落ち着いてくるイメージです。

なお、もし相場が年初来で▲20%、▲30%と大きく暴落することがあれば、そのタイミングではNISA枠にとどまらず、積極的に引き金を引く心の準備をしておきたいです。

現在、マザーズは年初来▲32.1%、NADAQは同▲17.9%と大きく下落していますので、積極的に狙っているところです。

そろそろ仕掛けてもいいんじゃないの~

「静かなること林のごとく。疾きこと風のごとく。」by武田信玄

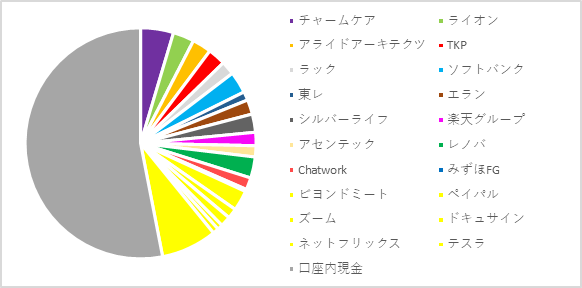

●銘柄の種類が偏りすぎないようにする & 国際分散の観点で外国株(主に米国株)を20~50%保有する。

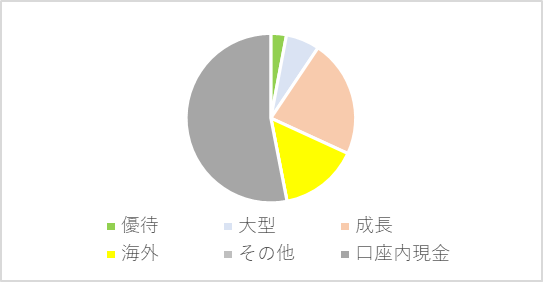

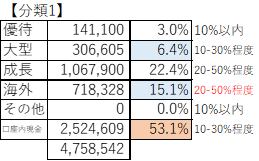

【優待銘柄】(目安:10%以内)

保有比率は3.0%です。

10%以内なのでOKです。

現在保有しているのはライオンのみです。

先日株主優待を頂きました。

洗剤や歯磨き、衛生商品などの新商品が6点。

ありがたく使わせて頂きます。

優待銘柄として10社ほど狙っており、じっくり観察を続けます。

キリンHDやハウス食品がだいぶ下がってきていますので、もう一段下がったら狙っていこうと画策中です。

(キリンHDは「優待銘柄」の一面もありますが、以下の「大型銘柄」の定義にもあてはまりますので、もし買えたら「大型銘柄」として管理するかもしれません。)

【大型銘柄】(目安:10~30%程度)

保有比率は6.4%です。

目安の10%を割っていますが、焦らずじっくり増やしていきたいです。

ターゲットは時価総額1兆円以上の大型企業です。

今後ポートフォリオに加える銘柄は、配当利回り3%以上を目安に考えています。

将来的に株価が下がってくれば、三菱商事、三井物産、伊藤忠商事、丸紅、住友商事といった総合商社を買いたいと思っています。

現在保有中のソフトバンクは、将来性や配当の高さに魅力を感じていますので、株価が下がれば買い増しも検討します。

同じく保有中の東レも、株価低迷によりもうすぐ配当利回り3%以上になりそうです。

高い技術力により将来成長できる余地も十分あると考えていますので、もう一段と下落したら買い増しを検討します。

【成長銘柄】(目安:20~50%程度)

保有比率は22.4%です。

Chatwork追加買付により先週末より若干比率が増えました。

20~50%の範囲に収まっていますのでOKです。

ターゲットは買付から5年で株価2倍を期待できる銘柄です。

特に時価総額100億~500億円程度の小型株が私の好みです。

四季報や財務諸表から成長が見込める銘柄を探し、割安になったタイミングでしっかり買えるように観察し続けます。

今は特に小型銘柄の株価が大きく調整していますので、将来の成長が期待できる銘柄をコツコツ買っていきたいです。

【海外銘柄】(目安:20~50%程度)

保有比率は15.1%です。

ビヨンドミート追加買付により先週末より若干比率が増えました。

目安の20%を割っていますが、焦らずじっくり増やしていきたいです。

昨年までは「10~30%」を目安にしていましたが、今年から「20~50%」に、目安とする比率を変えました。

米国株には非常に成長性・収益性の高い企業も多く、配当等株主還元の意識も日本より高いため、今後意識的に米国株の割合を増やしていこうと考えています。

狙っている銘柄は、コカ・コーラ、アクセンチュア、ビザ、クラウドストライク、マクドナルドなどです。

現在の為替レートは1ドル117円台前半と、この1週間で大きく円安に振れました。

過去5年の為替相場の推移を見ても決して有利なタイミングではありません。

株価も為替も永遠に上がっていくことはありませんし、個人投資家である私は半年、1年といった短期で結果を出す必要もありませんので、じっくり観察をしながら、調整するのを待ちたいと思います。

1ドル110円切りを目安と考えていますが、株価が狙っている金額より大きく下落してきた場合は多少円安でもエントリーしていきたいと思っています。

●同じ業界・ジャンルの保有は10~30%まで。

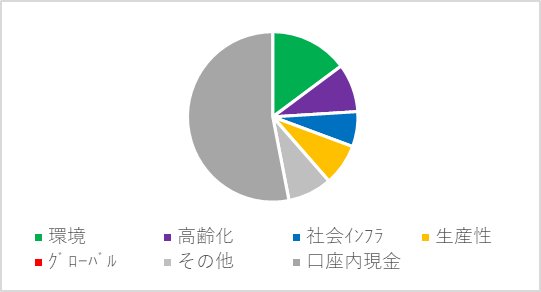

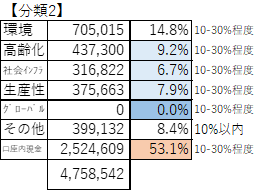

【環境関連銘柄】(目安:10~30%程度)

保有比率は14.8%です。

ビヨンドミート追加買付により先週末より若干比率が増えました。

目安の10~30%の範囲に収まっていますのでOKです。

現在保有しているのはテスラ、レノバ、ビヨンドミート、東レの4銘柄です。

それぞれ地球温暖化防止や脱炭素に貢献できる企業であると感じており、期待しています。

長い目で成長していくテーマだと思うので、長期保有を前提にじっくり持ち続けます。

その他の銘柄では、オイシックス・ラ・大地、ネクステラ・エナジーを観察しています。

【高齢化関連銘柄】(目安:10~30%程度)

保有比率は9.2%です。

目安の10%を割っていますが、焦らずじっくり増やしていきたいです。

現在保有しているのは、チャームケア、エラン、シルバーライフの3社です。

その他の銘柄では、トビラシステムズに注目しています。

高齢化が進むことが確実な日本において、将来的に成長・拡大が期待されるマーケットの一つと考えていますので、じっくり株価を観察しながら仕掛けていきたいです。

【社会インフラ関連銘柄】(目安:10~30%程度)

保有比率は6.7%です。

目安の10%を割っていますが、焦らずじっくり増やしていきたいです。

先週まで「その他」に分類していたみずほFGをこちらのカテゴリーに加えました。

現在保有しているのは、ソフトバンク、楽天G、ペイパル、みずほFGの4社です。

通信・決済・金融など私たちの生活と深く関わる企業です。

社会に必要とされる企業を長期に渡り保有していくイメージです。

その他注目しているのは、ビザ、マスターカード、ブロック、シティグループなど米国の決済・金融関係銘柄です。

株式分割を発表したアルファベットとアマゾンも私たちの生活に欠かせないインフラとなっており、取得単価が小さくなる分割後以降、狙っていきたいと考えています。

【生産性向上関連銘柄】(目安:10~30%程度)

保有比率は7.9%です。

ドキュサインをはじめ、多くの銘柄の株価が下落しましたが、Chatwork追加買付により先週末より若干比率が増えました。

目安の10%を割っていますが、焦らずじっくり増やしていきたいです。

現在保有しているのはTKP、ドキュサイン、アセンテック、Chatwork、ズームの5社です。

いずれも将来的な成長を期待してじっくり保有するつもりですが、「5年で株価2倍」を達成したらスパッと利益確定することも考えています。

その他注目している銘柄は、経理・総務業務関連クラウドサービスのラクス、AIレジのサインポスト、AI関連サービスのHEROZです。

今は株価が高いので手を出しませんが、マネーフォワード、手間いらずも魅力的だと思い観察しています。

【グローバル関連銘柄】(目安:10~30%程度)

現在保有している銘柄はありません。

狙っている銘柄はいくつかあるので、株価が下がってくるのを観察しながらじっくり待ちたいと思います。

日本企業だと、グローバルWiFiのビジョン、インドコンビニ事業を計画するインパクトHDに注目しています。

総合商社もこのカテゴリーで考えていますが、株価が最高値圏のためしばらくは静観です。

米国企業だと、コカ・コーラ、マクドナルド、アクセンチュア、ブラックロックなど、グローバルに事業を展開する企業に注目しています。

コロナ禍で大きく打撃を受けている航空業界で、ユナイテッド エアラインズもひそかに注目しています。

【その他の銘柄】(目安:10%以内)

保有比率は8.4%です。

上記の分類に当てはまらない銘柄群です。

この分類は昨年3月から始めたものですが、現在「その他」にいるのは、それ以前から保有していた銘柄で、比率は徐々に減らしていく予定です。

今後優待狙いの銘柄が増えれば「その他」の比率も増える可能性がありますが、資産全体に占める比率を10%以内にコントロールすることを目安としています。

この中で期待しているのはSNSマーケティング支援のアライドアーキテクツです。

SNSでのマーケティングは今後伸びるであろうと期待しています。

2017年にNISA枠で買い、2021年でNISAの効力が切れましたが、成長性を期待してロールオーバーしました。

サイバーセキュリティのラックも今回のロシアによるウクライナ侵攻で注目を浴びそうですので、期待しています。

●1銘柄は投資資産の20%まで。

現在の保有比率ベスト3は1位テスラ(7.8%)、2位チャームケア(4.6%)、3位ソフトバンク(3.0%)です。

いずれの銘柄も保有比率が投資資産の20%を超えていないのでOKです。

昨年末のレノバ急落での教訓を忘れず、1つの銘柄に資産が偏り過ぎないように意識しながら観察し続けます。

参考:【レノバ大暴落!】2021年年末の悲劇!から学ぶ8つの教訓!

●投資銘柄数は25銘柄程度まで。

現在、保有銘柄数は20銘柄です。

目安の25銘柄以内なのでOKです!

これから買いたい銘柄はたくさんありますが、自分の目の届く範囲の銘柄数にコントロールするように、意識していきたいと思います。

年初の追加入金により口座内現金比率が高い状態ではありますが、投資資金が増えたからといって安易に手を出さず、買うべき金額とタイミングを自分の中でしっかり定めて、じっくり狙っていきたいです。

■まとめ

私はこのような感じで、毎週保有銘柄のポートフォリオを見直し、バランスに異常がないかをチェックしています。

目安にしているパーセンテージや銘柄分散の考え方は、投資を続けながら色んな知識や考え方を吸収して、より良いやり方をどんどん取り入れていきたいと思っています!

投資のやり方・考え方は人それぞれです。

他人のことは気にしなくていいと思いますが、他の人のやり方・考え方に興味がある方は、一つのサンプルとして参考にして頂けますと幸いです。

私が銘柄選びの基準、仕掛けるタイミング、投資に対する考え方について参考にしている書籍は以下の通りです。

よろしければ読んでみて下さい。

私の資産形成モチベーションの原点です!

「自分のためにお金を働かせる」という思考を強烈に植え付けられました。

4人の著者の視点から、テンバガーが期待できる銘柄の選び方を学べました!

ウォーレン・バフェットが味わった数々の教訓(苦みも含めて)は、長期投資を志す方には有益な学びがあります!

目標を達成するために大切なことは、

(1)明確な目標を立てること

(2)その目標に対する進捗状況を定期的に見直すこと

(3)その目標に近づくため柔軟に軌道修正をすること

であると私は考えています。

うまくいくこともあれば、うまくいかないこともありますが、軌道修正をしながら目標(毎年資産+10%)にむかって前向きに頑張っていきたいと思います!

共に頑張りましょう!

本日もお読み頂きありがとうございました!

皆さん素敵な週末をおすごしくださ~い♪

Have a Nice Weekend~!

■参考:2022年のポートフォリオ振り返り記事一覧

・【エランを新規買付!】今週の株式投資ポートフォリオ振り返り#220107

・【現在年初来▲2.5%!】今週の株式投資ポートフォリオ振り返り#220114

・【アセンテックを新規買付!】今週の株式投資ポートフォリオ振り返り#220121

・【4週連続下落↓シルバーライフを新規買付!】今週の株式投資ポートフォリオ振り返り#220128

・【急落後のペイパルを新規買付!】今週の株式投資ポートフォリオ振り返り#220204

・【現在年初来▲5.5%】今週の株式投資ポートフォリオ振り返り#220211

・【Chatworkを新規買付!】今週の株式投資ポートフォリオ振り返り#220218

・【年初来安値更新中・・・】今週の株式投資ポートフォリオ振り返り#220225

・【ズームを新規買付!】今週の株式投資ポートフォリオ振り返り#220304

コメント