化学業界の大手、東レと旭化成の決算書を比較します。

複数の会社の決算書を比較することで、その会社の個性がよりわかるようになります。

両社の違いを感じて頂き、少しでもあなたの投資の参考になれば嬉しいです。

なお、この記事では、11/7(火)、11/8(水)に発表された2024年3月期決算第2四半期決算の数値を用いて比較します。

■PL(損益計算書)の比較

まずはPLを比較します。

・売上高

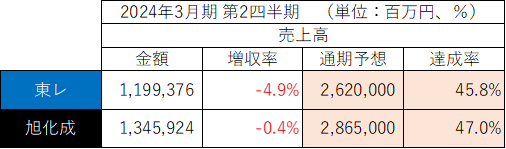

2024年3月期第2四半期の売上高・増収率は以下の通りです。

売上高は旭化成が12%ほど上回りました。

両社とも減収で、期初の通期予想に対する進捗率は40%台と、好調とは言えません。

両社とも、通期業績予想を下方修正しました。

【東レ】

期初:2,620,000百万円 → 2,540,000百万円

【旭化成】

期初:2,865,000百万円 → 2,822,000百万円

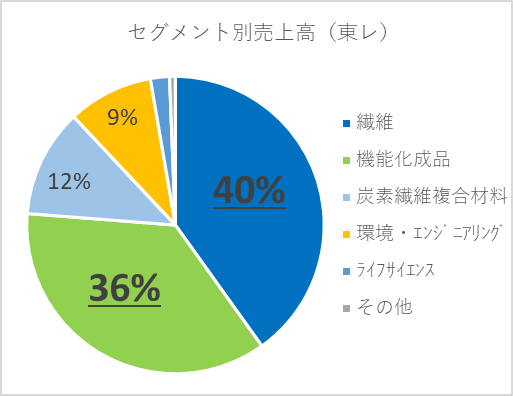

東レのセグメント別売上高構成比は以下の通りです。

売上高の40%を占める繊維、36%の機能化成品が主力です。

繊維は前年同期比▲5.5%、機能化成品は同▲8.5%と、主力事業を伸ばせていません。

繊維は衣料用では欧米の市況悪化の影響を受けました。

機能化成品は樹脂事業において中国市場の需要減少等の影響もあり低調でした。

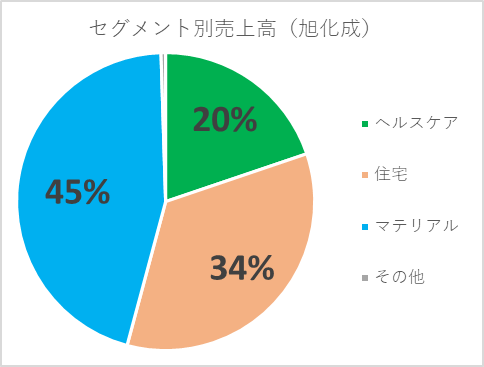

旭化成のセグメント別売上高構成比は以下の通りです。

主力3事業のうち、特にマテリアルが45%と比率が大きいです。

ただ、マテリアルは前年同期比▲10.1%でした。

基盤マテリアル事業、ライフイノベーション事業ともに、需要減速による販売量が減少しました。

一方で、ヘルスケアは同+8.6%、住宅は+10.0%と伸びました。

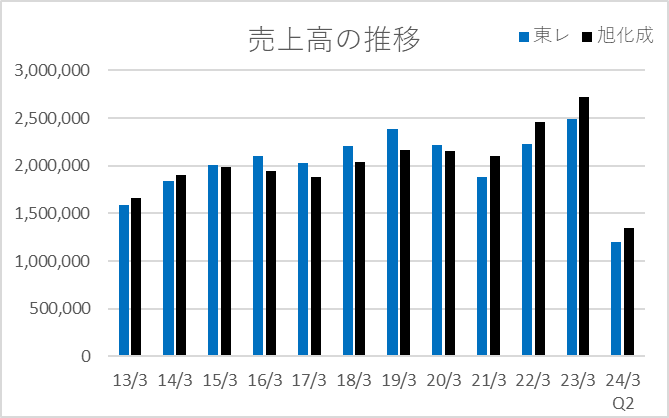

過去11年(2013年3月期~2023年3月期)とこのQ2の売上高の推移は以下の通りです。

両社の売上高は拮抗していますが、直近3年は旭化成が上回りました。

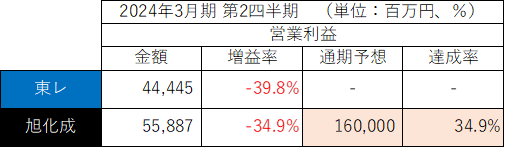

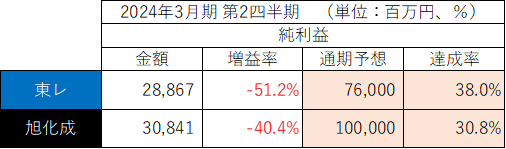

・営業利益・純利益

2024年3月期第2四半期の営業利益・純利益は以下の通りです。

営業利益・純利益ともに旭化成が上回りました。

両社とも大幅減益で、期初の通期予想に対する進捗率は30%台と、業績はかんばしくありません。

(東レは営業利益の通期予想の開示はなし)

通期予想について、両社とも、通期業績予想を下方修正しています。

【東レ】

・営業利益:

通期予想の開示なし

・純利益:

期初:76,000百万円 → 71,000百万円

【旭化成】

・営業利益

期初:160,000百万円 → 140,000百万円

・純利益

期初:100,000百万円 → 85,000百万円

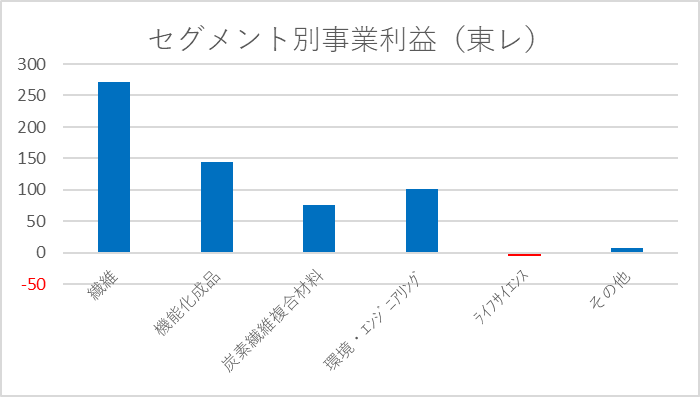

東レのセグメント別事業利益は以下の通りです。

事業利益の半分弱を繊維が稼ぎました。

衣料用途で国内の商事子会社が堅調に推移したことと、産業用途で自動車用途の需要回復などが要因です。

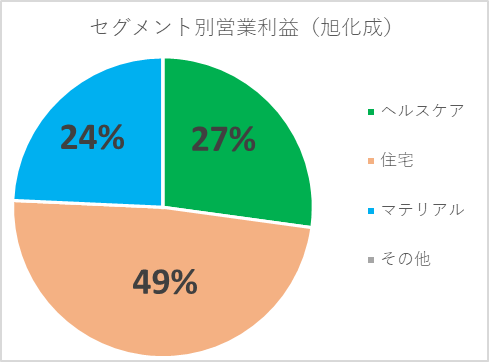

旭化成のセグメント利益構成比は以下の通りです。

売上高では34%の住宅が、営業利益の49%を稼ぎました。

住宅事業で不動産部門が好調に推移したこと、建材事業での価格転嫁の進捗などにより、前年同期比+5.2%増益となりました。

ヘルスケアは同▲23.2%、マテリアルは同▲56.3%と、苦戦しました。

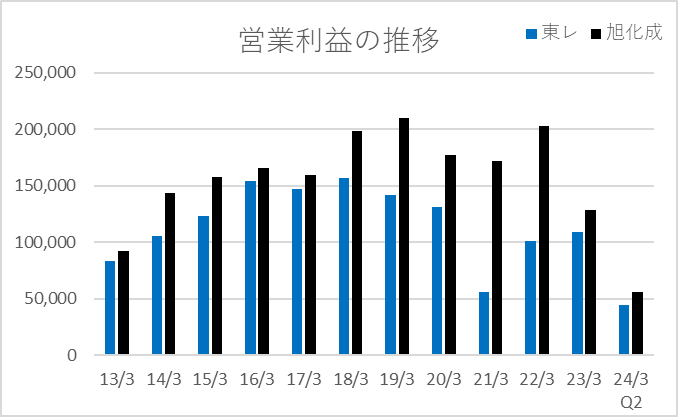

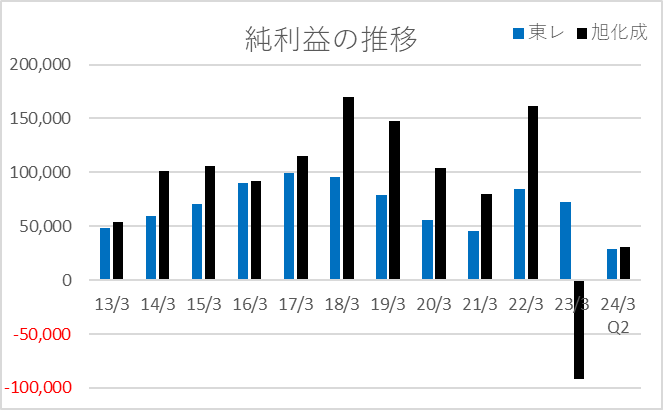

過去11年(2013年3月期~2023年3月期)とこのQ2の営業利益・純利益の推移は以下の通りです。

2018年3月期、2019年3月期あたりをピークに伸び悩んでいるように見えます。

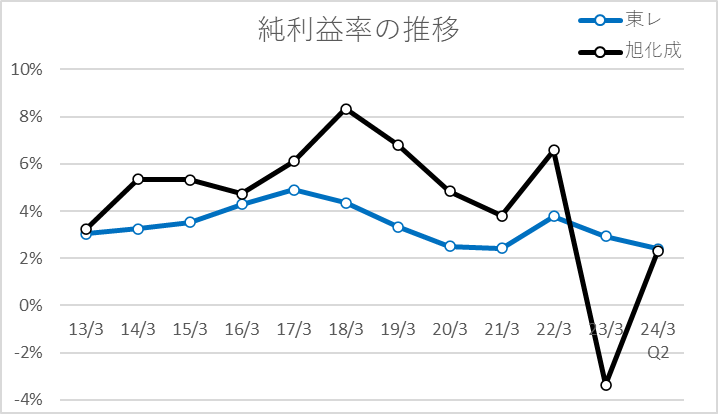

営業利益は両社とも赤字の年はありませんが、純利益は昨年旭化成が大幅赤字となりました。

2015年8月にPolypore社ののれん減損損失計上1,850億円によるものです。

M&Aを成功させるというのは難しいですね。

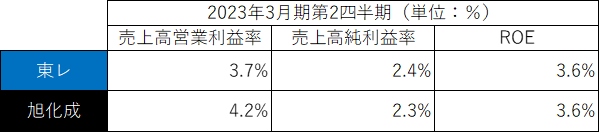

・利益率・ROE

2024年3月期第2四半期の利益率・ROEは以下の通りです。

利益率・ROEは同水準です。

利益率・ROEともに、高くはありません。

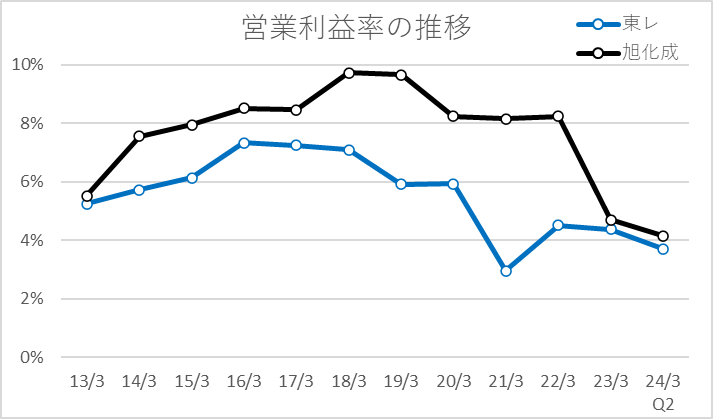

過去11年(2013年3月期~2023年3月期)とこのQ2の営業利益率・純利益率の推移は以下の通りです。

利益率が近年低迷していることがわかります。

■BS(貸借対照表)の比較

次に、BSを比較します。

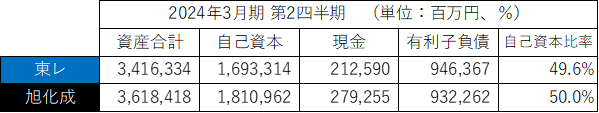

2024年3月期第2四半期の資産合計、自己資本、現金、有利子負債、自己資本比率は以下の通りです。

資産合計、自己資本、現金、有利子負債、、自己資本比率、いずれも非常に似ています。

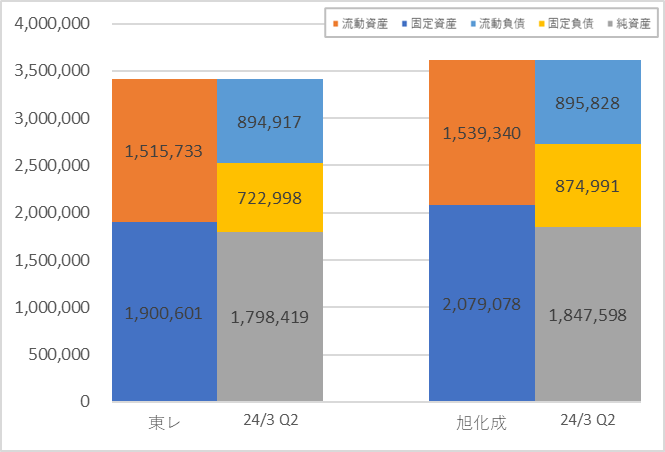

両社のBSを図にすると以下の通りです。

資産・負債・純資産のバランスもそっくりです。

■その他の項目(株価、配当など)

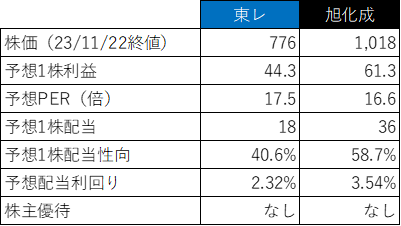

株価、配当など、そのほかの項目を比較すると以下の通りです。

・PER・株価

PERは東レ:17.5倍、旭化成:16.6倍です。

割安の目安とされる15倍を上回っています。

両社の株価の推移は以下の通りです。

まずは東レです。

続いて、旭化成です。

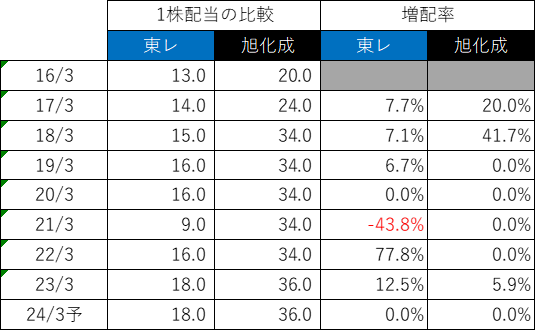

・配当・増配率

配当利回りは、東レ:2.32%、旭化成:3.54%と、旭化成が上回りました。

配当性向は、東レ:40.6%、旭化成:58.7%です。

旭化成の配当性向が高いのはやや気になります。

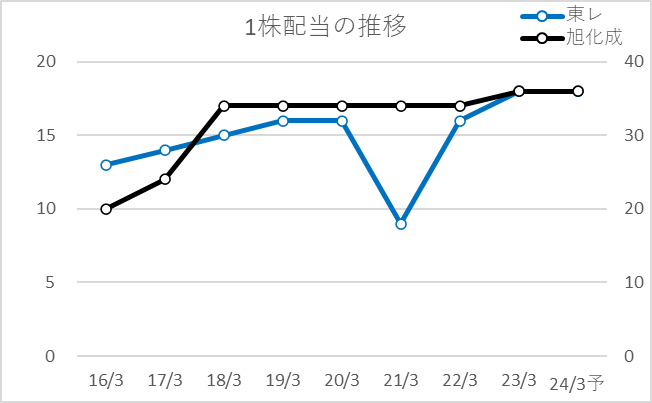

過去8年間と2024年3月期予想の両社の配当の推移は以下の通りです。

両社とも業績があまり伸びていないため、配当もあまり伸びておらず、物足りない印象です。

東レは2021年3月期に減配しました。

なお、PBRは東レ:0.73倍、旭化成:0.78倍と、両社1倍を大きく割れています。

最近東証の旗振りでPBR1倍割れの改善が注目されていますので、そうした観点から株主還元を強める可能性もあるとは思いますが、一方で業績が向上しないことには還元を強めるのは難しいです。

あくまで配当の原資は積み上げてきた利益ですから。

■おわりに

化学業界大手2社の比較、いかがでしたでしょうか?

グラフや決算説明資料を多く用いて、視覚的に両社の違いを感じて頂けるように意識しました。

減収減益で、業績予想を下方修正。

PLからは両社の苦戦ぶりを感じました。

「今苦戦しているということは、将来大きく反転する余地が大きいということ!」

と、安易に考えるのは危険ですが、PBRも1倍を大きく割っていますし、現在あまり相場で注目されていない業界のように感じますので、もしかしたら面白いかもしれません。

業績の推移がどうなっていくのか、今後の決算で先々の見通しをチェックしていきたいと思います。

皆さんはどうお考えですか?

この記事を通して、複数の会社を比較する面白さを感じて頂けたら嬉しいです。

本日もお読み頂きありがとうございました!

★★私が株式投資において参考にした書籍を以下の記事にまとめています!★★

よろしければご覧ください!

コメント