皆さんこんにちは。

個別株投資で毎年資産+10%を目指すサラリーマン投資家、かたつむり君です。

(TWITTER:@posikatatsumuri)

サラリーマン投資家ランキング

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、特に年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上でとても重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の方の参考になれば嬉しいです。

■本日のチェック銘柄

今日チェックするのはAI関連サービスを提供するHEROZ(証券コード:4382)です。

東証一部上場で、決算期は4月です。

直近の四季報より数値を抜粋すると、時価総額は307億円、従業員数は55名です。

「AI革命を起こし、未来を創っていく」という志を掲げています。

私がこの会社に注目している理由は、AI技術によって、企業の生産性を飛躍的に高める可能性を感じているからです。

現在私はHEROZの株は保有していません。

■決算発表内容の概要

2021/12/10(金)に発表した2022年4月期第2四半期決算の主な内容は以下の通りです。

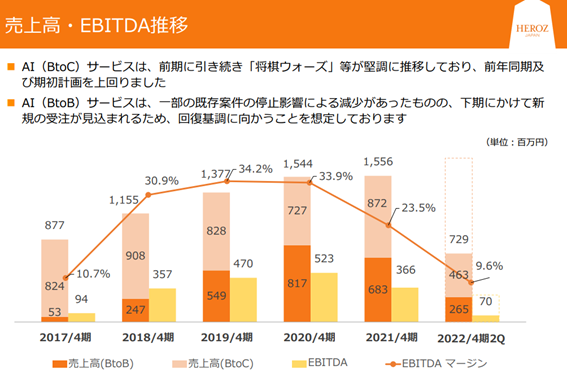

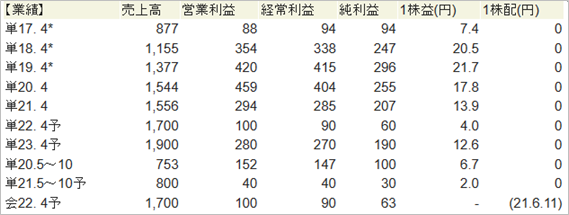

【主な決算発表内容】(単位:百万円)

売上高 : 729(前年同期:753 前年同期比:▲0.5%)

営業利益 : ▲6(前年同期:152 前年同期比: - )

純利益 :▲10(前年同期:100 前年同期比: - )

資産合計 :6,570(前期末:6,546)

自己資本 :6,378(前期末:6,402)

現金 :3,606(前期末:5,554)

有利子負債: 0(前期末: 0)

営業CF : +125(前年同期: +247)

投資CF :▲2,073(前年同期: ▲11)

財務CF : 0(前年同期:+1,492)

※決算発表では、今期から収益認識に関する会計基準の適用のため前年同期比の数値を発表していませんが、上記では、当該会計基準の適用を考慮しない形で単純計算した対前年を記載しています。

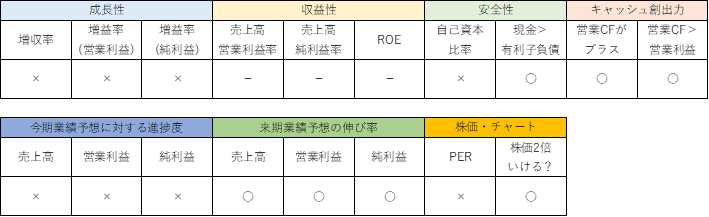

■決算発表内容分析のものさし

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100

※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷総資本×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。)

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

売上高は前年同期比▲3.2%でした。

営業利益は前期の黒字(152)から、赤字(▲6)に転じました。

純利益は前期の黒字(100)から、赤字(▲10)に転じました。

減収減益、さらに赤字転落と、厳しい内容での第2四半期折り返しとなりました。

B to C事業は巣ごもり需要の継続やオンライン将棋大会開催等の影響により、アプリ「将棋ウォーズ」の有料アクティブユーザー数増加もあり、前年同期比で増加しました。

一方でB to B事業は将来の収益獲得に向けたプロダクト開発に人員を配置したこと、エンタメ領域における同社AI搭載ゲーム運営の停止等もあり、前年同期比で減少しました。

過去4年間(2018年4月期~2021年4月期)の売上高成長率の推移は以下の通りです。

売上高成長率:+31.7%、+19.2%、+12.1%、+0.8%

売上高成長率が年を追うごとに低下してきていた上に、このQ2は▲3.2%の減収ということで、売上高の伸び悩みが顕著です。

●収益性のチェック

営業利益、純利益ともに赤字のため、今期の収益性のチェックは割愛します。

なお、黒字だった過去5年間(2017年4月期~2021年4月期)の利益率は以下の通りです。

売上高営業利益率:10.0%、30.6%、30.5%、29.7%、18.9%

売上高純利益率 :10.7%、21.4%、21.5%、16.5%、13.3%

2018年4月の上場当時や、その後2年は非常に高い利益率でした。

ビジネスそのものの収益性は高いと思いますので、今後のポイントは売上高を伸ばしていけるのか、でしょうか。

売上高さえしっかり伸ばしていければ、利益はついてくると考えています。

●安全性のチェック

自己資本比率は97.1%でした。

現金3,606に対し、有利子負債は0、無借金経営となります。

財務の安全性は問題ありませんが、売上高成長の鈍化が目につきますので、借入などをしてでも、成長が見込める分野に資金を投じてトップラインを伸ばしていくような動きがあってもいいのかなと思っています。

バイオセキュアとの資本業務提携や様々な会社との業務提携のニュースはでてきていますので、今後売上高増加につながっていくのか、注目していきたいです。

●キャッシュ創出力のチェック

営業CFは+125で、キャッシュインとなりました。

営業利益は赤字ですので、営業CFが上回りました。

当期の特徴は投資CFが▲2,073と大きいことです。

これは関連会社となったバイオセキュアに対する投資(関係会社株式の取得による支出:▲1,996)が主な内容となります。

これにより次のQ3からバイオセキュアの実績は持分法投資損益として同社のPLに反映されるようになります。

プラスのシナジーが生まれていくのか、Q3決算を注目したいと思います。

■業績予想(会社発表)に対する進捗度

会社が発表した業績予想に対する進捗度は、年間の業績予想が妥当なものかを考える上で大切な指標です。

もし進捗度が高い場合は、業績予想の上方修正が発表される可能性もあります。

Q1は25%、Q2は50%、Q3は75%、Q4は100%を超えている場合を優秀と定義して、チェックしていきます。

もちろん企業によって季節波動がありますので、単純に数値だけをみるのではなく、前年度の四半期進捗を参考にするのも大事ですね。

売上高の進捗度は42.9%でした。

営業利益の進捗度は、通期予想152に対し、Q2では▲6でした。

純利益の進捗度は、通期予想100に対し、Q2では▲10でした。

通期予想からみても、Q2までの進捗はかんばしくない状況です。

なお、仮に通期目標通りで着地したとしても、営業利益は2期連続の減益、純利益は3期連続の減益となります。

決算説明資料では、B to B事業で「下期にかけて新規の受注が見込まれるため、回復基調に向かうことを想定しております」と記載がありました。

今期は厳しい着地が予想されていますが、下期の動きが来期の業績にもつながっていきますので、巻き返しに期待したいと思います。

■来期の業績予想(会社四季報情報)から見る将来成長性

会社四季報では、過去の業績に加えて、今期の業績予想、来期の業績予想が記載されています。

会社四季報の記者が会社に取材をし、分析した結果掲載されている予想値です。

会社が発表している業績予想と一致する場合もあれば、ずれることもあります。

このずれがある時は、注意が必要です。

来期の売上高成長率は+11.8%、営業利益成長率は+180.0%、純利益成長率は+201.6%と予想されています。

この予想通りであれば、売上高は来期も過去最高を更新することとなります。

利益は、数字だけ見ると大幅な増益に見えますが、今期が大きく落ち込んだ分の反動ですので、金額でみると2021年4月期にも届かない程度の水準となります。

■株価水準とチャートの動き

12/10(金)の終値は1,436円。PERは359倍です。

過去5年の株価の動き(週足)は以下の通りです。

2018年4月の上場時は、初値が公開価格の11倍(公開価格4,500円、初値49,000円 ※株式分割前)になるなどすさまじい人気銘柄として市場にデビューした同社。

初値があまりにも高かったこともあり、その後株価は急落しました。

2019年に入ってから復活する動きを見せましたが、6月以降株価はずるずると下がり続け、現在に至ります。

現在の株価1,436円は、上場直後に記録した上場来高値(分割前の49,650円、分割後換算で12,412.5円)の8分の1以下の水準となっています。

なお、今期は純利益予想が非常に小さいためにPERがかなり大きく見えていますが、仮に最高益であった2019年4月期の純利益に置き換えて計算すると、PERは66倍になります。

それでもなお高いですね。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

減収減益、さらに赤字転落と、非常に厳しいQ2決算となりました。

売上高は過去5年での伸び悩みが顕著な上に、通期では3期連続の純利益減益予想となっています。

非常に心配な状態ですが、なぜでしょうか、それでもなお、大きな将来性、爆発力を感じています。

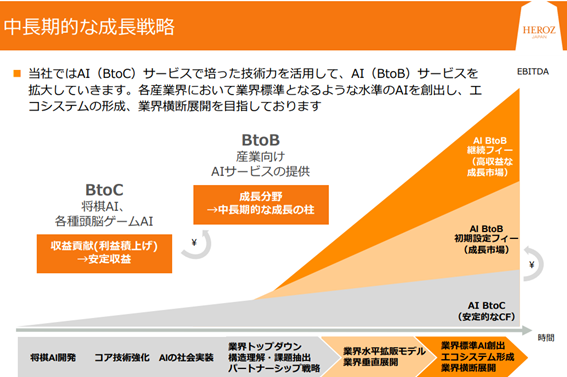

「HEROZといえば将棋とAI」というのが同社に対する私の最初のイメージですが、現在私が期待しているのは、「将棋ウォーズ」等のB to C事業ではなく、B to B事業です。

今現在はまだその形が具体的に見えてきてはいませんが、同社の持つAI技術が様々な業界のビジネスと上手くかけあわされることによって、その業界の生産性の向上に貢献するだけでなく、業界の常識を大きく覆すような劇的な変革を生み出す可能性も秘めているのではないかと考えています。

同社の中長期的な成長戦略を見ても、B to B事業を成長分野と位置付け注力していく姿勢が見て取れますので、非常に期待しています。

上場時の期待が大きすぎた反動と、近年の業績不振によって株価は低調ですが、実は公開価格(分割前:4,500円 分割後換算で1,125円)は今でも上回っています。

来期以降の回復・成長が見えてくるまでは株価が大きく上昇することはないと思いますが、5年先くらいを見据えて、安くなっている今仕込んでおくのは悪くないのではと考えています。

AI技術がどれほどB to Bの分野で価値を生み出せるのか、現時点では未知数なので若干ギャンブル的な要素はありますが、リスクを承知で投資する価値はあると考えています。

金額の目安としては、公開価格の分割後換算額である1,125円を一つの目安と考えています。(現在の株価から約▲22%。)

この金額で買えれば、現在の私のポートフォリオに占める比率は4%程ですので、リスクを冒してギャンブル的に投資しても許容できる金額かなと考えています。

ここ数年の業績は悪いし、ビジネスが成長するという確固たる自信はないのに、それでもすごく魅力を感じてしまう、そんな銘柄です。(危ないかな・・・この思考回路。。笑)

以上が私の戦略です。

■まとめ

長くなりましたが、お読み頂きありがとうございました!

私はだいたい25銘柄程度の注目銘柄を決めて、上記のような観点で継続的に観察を続けています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指して日々観察をしています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になったのであれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!お読み頂きありがとうございました!

■参考:同社に関する過去の記事

・【銘柄研究!】本日の気になる銘柄~HEROZ

※9/10(金)に発表した2022年4月期第1四半期決算についての記事となります。

コメント