読者の皆さん、スマホはどこの通信会社で契約していますか?

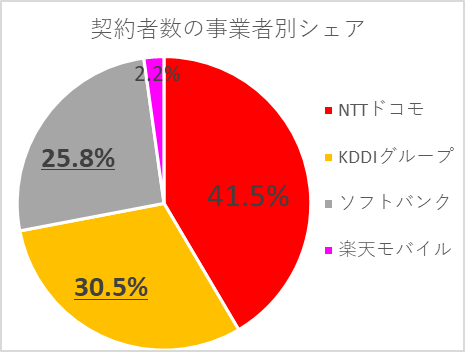

主要な通信会社のシェアは以下の通りです。

最大手のNTTドコモをAU(KDDI)とソフトバンクが追いかけ、そこに新興の楽天が登場している、というのが現在の構図です。

3社の寡占状態に楽天が風穴を開けられるのかが注目されますが、この記事ではNo.1、No.2の2社に注目し、決算書を比較します。

NTTとKDDI。

複数の会社の決算書を比較することで、その会社の個性がよりわかるようになります。

この記事を通して両社の違いを感じ、少しでもあなたの投資の参考になれば嬉しいです。

なお、この記事では、11/2(木)、11/7(火)に発表された2024年3月期第2四半期決算の数値を用いて比較します。

■PL(損益計算書)の比較

まずはPLを比較します。

・売上高

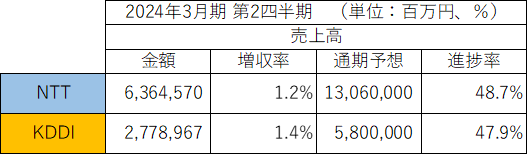

2024年3月期第2四半期の売上高と増収率は以下の通りです。

売上高はNTTが約2.3倍上回りました。

半期で6.3兆円、凄いですね。

増収率はNTTが+1.2%、KDDIが+1.4%の微増。

通期業績予想に対する進捗率はNTT:48.7%、KDDI:47.9%と同水準でした。

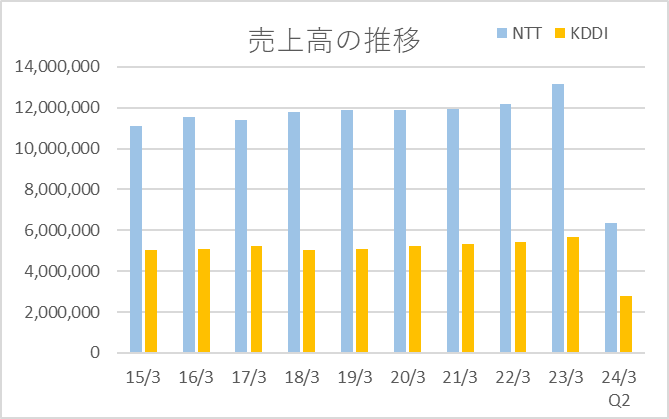

過去9年(2015年3月期~2023年3月期)とこのQ2の売上高の推移は以下の通りです。

両社ともじわじわと増収しています。

・営業利益・純利益

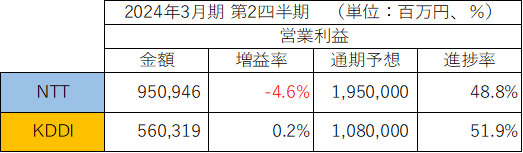

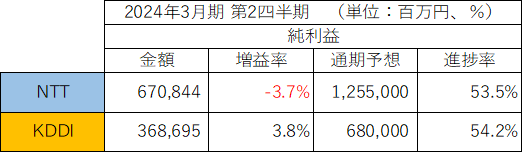

2024年3月期第2四半期の営業利益、純利益、増益率は以下の通りです。

営業利益は約1.7倍、純利益は約1.8倍、NTTが上回りました。

営業利益・純利益共にNTTは減益だった一方、KDDIは増益でした。

通期予想に対する進捗率もKDDIが若干上回りました。

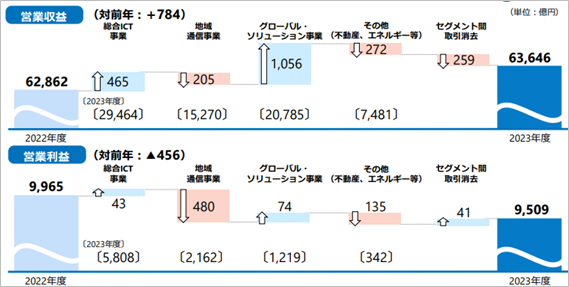

NTTのセグメント別売上高(営業収益)、営業利益の増減要因は以下の通りです。

「総合ICT事業」(NTTドコモ、NTTコミュニケーションズ、他)は増収増益、「地域通信事業」(NTT東日本、NTT西日本、他)は減収減益、「グローバル・ソリューション事業」(NTTデータ、他)は増収減益と、セグメントごとに濃淡がありました。

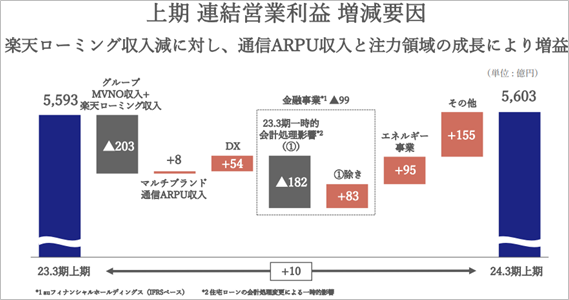

KDDIの営業利益の増減要因は以下の通りです。

楽天ローミング収入減があったものの、通信ARPU収入と注力領域の成長により増益となりました。

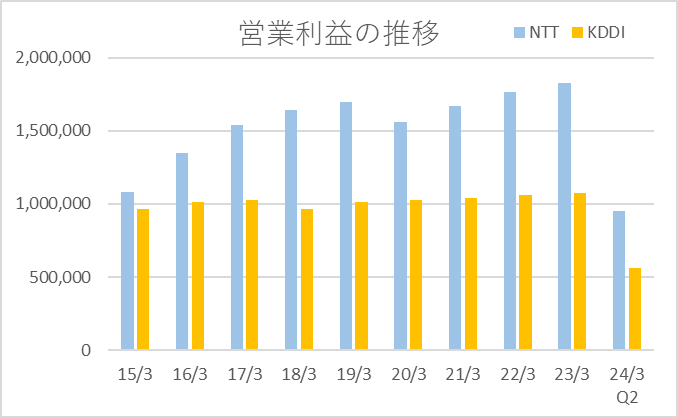

過去9年間(2015年3月期~2023年3月期)とこのQ2の営業利益の推移は以下の通りです。

両社とも安定的に利益を出しています。

NTTは2020年3月期こそ▲7.8%の減益でしたが、それ以外の年は増益を達成しています。

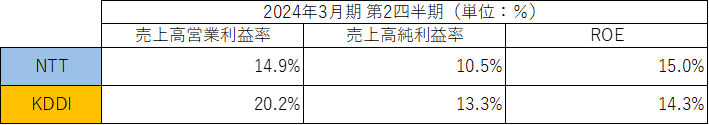

・利益率・ROE

2024年3月期第2四半期の利益率・ROEは以下の通りです。

利益率はKDDIが上回り、ROEはNTTが上回りました。

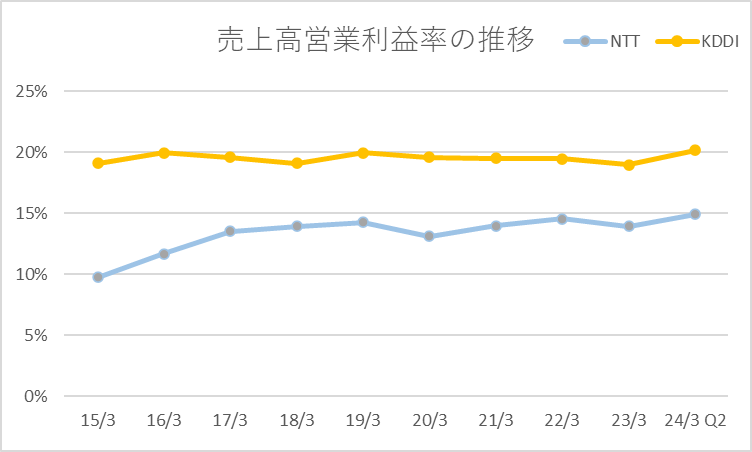

過去9年間(2015年3月期~2023年3月期)とこのQ2の営業利益率の推移は以下の通りです。

両社とも利益率の推移は非常に安定しています。

近年は通信料値下げの影響で利益率も低下してるのかなと思っていましたが、その兆候は見られません。

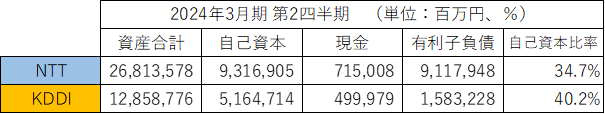

■BS(貸借対照表)の比較

2024年3月期第2四半期の資産合計、自己資本、現金、有利子負債、自己資本比率は以下の通りです。

資産合計はNTTが約2.1倍、自己資本は約1.8倍、現金は約1.4倍、有利子負債は約5.8倍でした。

NTTは有利子負債の比率が高いですね。

資産規模は小さいものの、財務の安全性ではKDDIの方が上回ります。

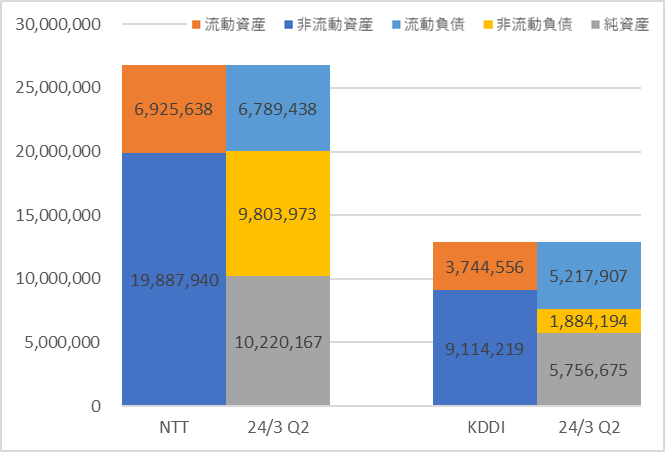

両社のBSを図にすると以下の通りです。

短期的な安全性を示す流動比率(流動資産÷流動負債×100%)は、NTTが102.0%、KDDIが71.8%、KDDIは目安の100%を下回っています。

携帯電話基地局や通信設備に対する投資により、両社ともに有形固定資産が大きいですが、資産合計に占める割合は、NTT:37.1%(9,945,446百万円)、KDDIは21.1%(2,714,907百万円)と、NTTの方が有形固定資産の割合が多いです。

■その他の項目(株価、配当など)

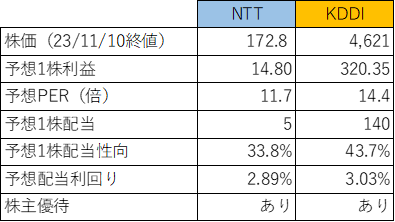

株価、配当など、そのほかの項目を比較すると以下の通りです。

・PER・株価

PERは、NTT:11.7倍、KDDI:14.4倍です。

両社とも割安の目安とされる15倍を下回っています。

両社の株価の推移は以下の通りです。

まずはNTTです。

続いて、KDDIです。

・配当利回り・配当性向

配当利回りは、NTT:2.89%、KDDI:3.03%です。

配当性向は、NTT:33.8%、KDDI:43.7%です。

配当利回りはほぼ同水準ですが、配当余力はNTTの方があると言えます。

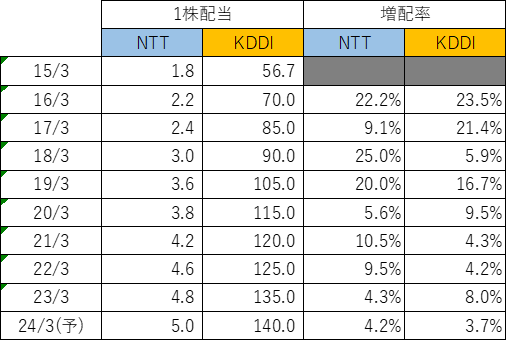

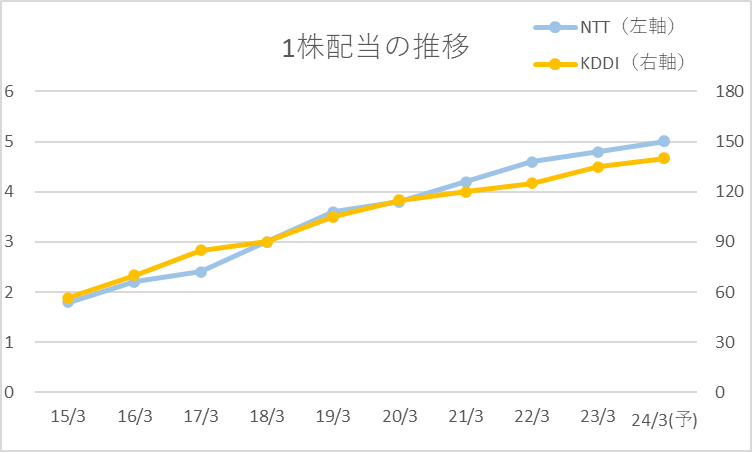

両社の1株配当・増配率の推移は以下の通りです。

増配率を見ると、両社ともに増配を続けていることがわかります。

グラフにするとキレイな右肩上がりです。

9年前の2015年3月期と1株配当を比べると、NTTは2.8倍、KDDIは2.5倍と、長期保有の株主にとっては素晴らしい株主還元を続けています。

■おわりに

通信大手No.1、No.2の比較、いかがでしたでしょうか?

グラフや決算説明資料を多く用いて、視覚的に両社の違いを感じて頂けるように意識しました。

このQ2はNTTが減益になったものの、中長期で見れば、売上高・営業利益・純利益・営業利益率の安定感、継続的な株主還元姿勢、両社ともに素晴らしい銘柄であると感じました。

NTTは今年6月に1:25の株式分割を発表したことでも話題になりました。

雑誌などでも多く取り上げられ、来年から新NISAが始まる中で、長期保有向きの安定配当銘柄として、個人投資家の注目度も高いように感じます。

私自身も、とても興味を持っている銘柄です。

配当利回り3%以上を1つの目安に、買付を検討中です。

小さい単位で買えるので、まずは少し買い、今後株価が下がればまた追加で買い、というイメージを持ちながら、今後の決算発表もチェックしていきたいと思っています。

皆さんはいかがですか?

この記事を通して、複数の会社を比較する面白さを感じて頂けたら嬉しいです。

本日もお読み頂きありがとうございました!

★★私が株式投資において参考にした書籍を以下の記事にまとめています!★★

よろしければご覧ください!

コメント