皆さんこんにちは。

個別株投資で毎年資産+10%を目指すサラリーマン投資家、かたつむり君です。

(TWITTER:@posikatatsumuri)

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上で特に重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の皆さんの参考になれば嬉しいです。

■本日のチェック銘柄

今日チェックするのはEC、金融、旅行、モバイルなど幅広い事業を展開する楽天グループ(証券コード:4755)です。

東証プライム市場上場で、決算期は12月です。

直近の四季報より数値を抜粋すると、時価総額は1兆1,806億円、従業員数は連結で28,261名です。

私がこの会社に注目している理由は、

①三木谷社長のカリスマ性

②様々なコンテンツが結びつく楽天経済圏の魅力

③新しい事業にどんどんチャレンジするダイナミックな経営姿勢

④積極的なIRの姿勢

です。

6月に100株追加買付を行い、現在私は楽天グループの株を200株保有しています。

■決算発表内容の概要

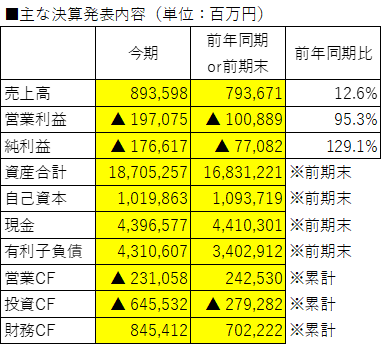

2022/8/10(水)に発表した2022年12月期第2四半期決算の主な内容は以下の通りです。

■決算発表内容分析のものさし

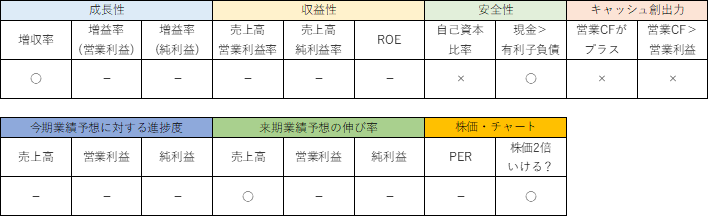

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100

※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷資産合計×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。)

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

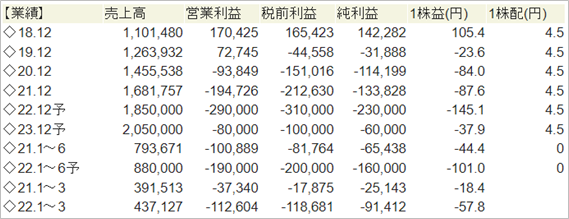

売上高は前年同期比+12.6%と目安の+10%を越えて増収となりました。

主力である楽天市場、楽天トラベル、楽天西友ネットスーパー、などを含むインターネットサービスセグメントは+9.8%でした。

楽天カードなどのクレジット関連サービス、銀行サービス、証券サービスを含むフィンテックセグメントは+5.3%でした。

楽天モバイルや楽天シンフォニーを含むモバイルセグメントは+53.8%となりました。

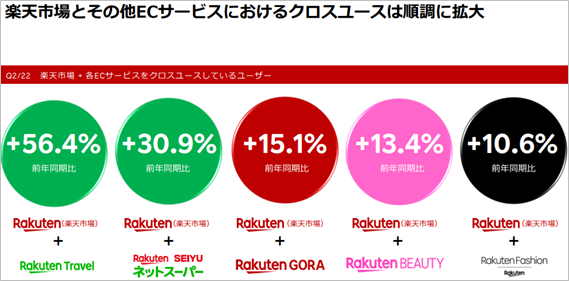

Q2四半期の国内EC流通総額は前年同期比+12.3%と、成長が続いています。

主力の「楽天市場」とその他のECサービスにおけるクロスユースが順調に拡大しており、楽天経済圏の強みが発揮されています。

モバイルセグメントでは、「4月時点でMNO契約者数が500万人を突破した」と前回決算時に発表していましたが、通信料金無料キャンペーンが順次終了したこと、5月に新料金プラン「Rakuten UN-LIMIT Ⅶ」を発表したことにより、契約者数は500万人を割りました。

(【契約回線数】MNO:477万回線、MVNO:69万回線)

なお、「MNO」は国から電波の割り当てを受けて、自社(楽天モバイル)の通信回線を提供しているサービスのことで、「MVNO」は他社(ドコモ・au)から通信回線を借りてデータ通信を提供するサービスです。

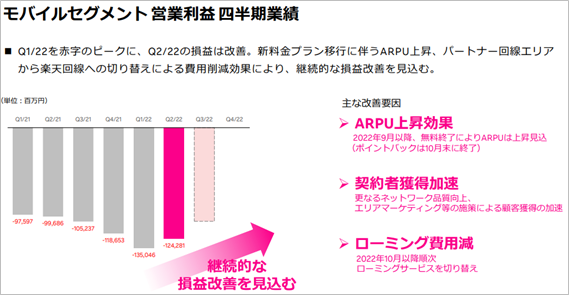

モバイルセグメントは現在も赤字ではありますが、1年無料キャンペーン終了による課金ユーザーの増加、他社回線から自社回線への切り替えによる費用削減効果により、前回の22Q1が赤字のピークと言われていました。

宣言通り、Q2の損益は改善しました。

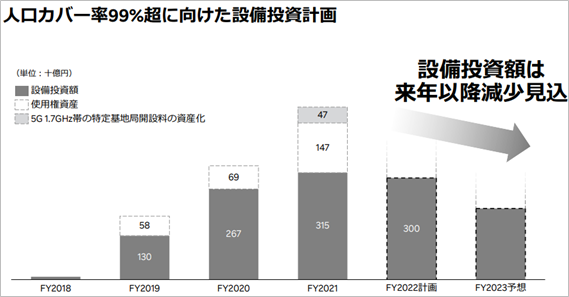

設備投資も前年度をピークに減少が見込まれていますので、収益の改善が期待されます。

営業利益、純利益は前年同期に続き赤字となり、赤字幅も拡大しました。

主力のインターネットサービスセグメントのセグメント利益は▲31.8%減益でした。

フィンテックセグメントは+4.53%増益でした。

モバイルセグメントは前期▲197,282百万円から今期▲259,328百万円と赤字幅が拡大しました。

●収益性のチェック

営業利益、純利益ともに赤字のため、収益性のチェックについては割愛します。

●安全性のチェック

自己資本比率は5.5%でした。

現金4,396,577百万円に対し、有利子負債は4,310,607百万円と、現金が有利子負債を上回りました。

銀行事業や証券事業により多くのお金を預かっていることもあり、またモバイル事業等への積極的な投資のための有利子負債もあり、自己資本比率は非常に低い水準です。

信用力・財務健全性強化のため、楽天銀行と楽天証券ホールディングスの上場に向けて準備中です。

今後の動きに注目です。

●キャッシュ創出力のチェック

営業CFは▲231,058百万円と、キャッシュアウトとなりました。

2019年12月期~2021年12月期まで3年連続最終赤字の中でも通期営業CFはプラスでしたので、少し心配です。

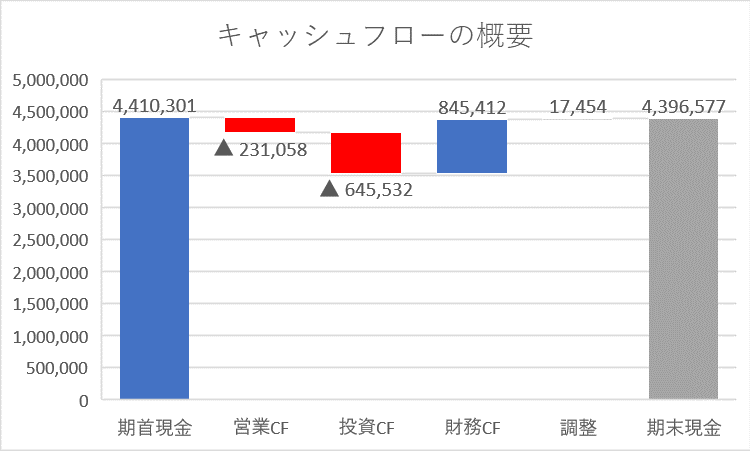

キャッシュフローの概要を図にすると以下の通りです。

本業でのキャッシュ流出(営業CF:▲)と、設備投資等によるキャッシュ流出(投資CF:▲)を、借入などによって補っている(財務CF:+)形となっており、あまり良いキャッシュの循環とは言えません。

銀行事業が切り離されると見え方が大きく変わりそうですが、キャッシュの動きには引き続き注意が必要です。

参考:危ない会社への投資を回避できる!キャッシュ・フロー8つのパターン!

■業績予想(会社発表)に対する進捗度

同社では、細かい数値を示した業績予想は発表されておらず、「株式市況の影響を大きく受ける証券サービスを除いた連結売上収益については、2021年12月期(前期)に比べ二桁成長を目指します」と記載されています。

今回は会社四季報に記載の業績予想と比較した進捗度を見ていきます。

業績予想に対する売上高の進捗度は48.3%でした。

営業利益は通期予想▲290,000の赤字に対し、▲197,075の赤字での着地でした。

純利益は通期予想▲230,000の赤字に対し、▲176,617の赤字での着地でした。

四季報の今期予想の営業利益・純利益は3ヶ月前から引き下げられています。

営業利益:▲150,000百万円 → ▲290,000百万円

純利益 :▲113,000百万円 → ▲230,000百万円

今期の通期予想は4期連続の最終赤字が予想されています。

■来期の業績予想(会社四季報情報)から見る将来成長性

会社四季報から、来期の業績予想を見ていきます。

上記の通り会社では詳しい業績発表は行っていないため、四季報の今期予想から来期予想への成長性を見ていきます。

売上高は+10.8%と来期も2ケタ成長が予想されています。

営業利益は今期▲150,000百万円から来期▲80,000百万円に赤字幅縮小、純利益は今期▲230,000百万円から来期▲60,000百万円に赤字幅縮小、と予想されています。

3ヶ月前の四季報では、来期の営業利益・純利益は黒字予想でしたが、こちらも下方修正されています。

モバイル事業の損益改善をどのように読むか、四季報記者の腕の見せ所といったところでしょうか。

今後も業績予想の変化に注目していきます。

■株価水準とチャートの動き

8/17(水)の終値は723円。純利益予想が赤字のためPERは計算できません。

過去5年間の株価の動き(週足)は以下の通りです。

700円から1,500円あたりまでの幅の中で大きな波をつけながらアップダウンしています。

昨年3/12に日本郵政グループとの資本・業務提携を発表した際は出来高が大幅に増えました。

今期は4期連続の最終赤字が予想されており、株価は軟調な推移が続いていますが、モバイル事業の損益改善により黒字化が見えてくれば、株価の反転も期待できるのではないかと考えています。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

売上高は+10%を越えて着実に増収しているものの、モバイル事業の赤字が続き、営業利益・純利益の赤字幅は前年同期を大きく上回りました。

今期は4年連続最終赤字が濃厚です。

赤字が続いた後の黒字転換は株価が大きく上昇するチャンスですので、数年後の黒字転換を期待して、6月に100株追加で買付しました。

現在保有中の200株は基本的には長期保有を考えています。

私が株式投資を始めた理由の1つは「株主総会に参加してみたい」ということでした。

色々な会社の株主総会に参加し、色々な経営者が話す姿を見ましたが、三木谷社長のプレゼンテーション、質疑応答に対する対応をみて「この人はすごいわ」と強く感じました。

今後(コロナ後)も是非三木谷社長の声を同じ空間で聞いて刺激を受けたいという思いがありますので、三木谷社長が社長である限り、売却しないつもりです。

参考:周りの投資家に差をつけよう!株主総会に行く3つのメリット!

今後株価が下落することがあれば、600円を目安に追加買付も検討します。

私はマイルールで、

2回目の買付は1回目買付から▲15%下落した時、

3回目の買付は2回目買付から▲10%下落した時、

と目安を決めていますので、その目安に従っています。

参考:★規律ある長期投資家を目指して★個別株投資8つのマイルール

楽天グループのビジネスは日本国内においてはなくてはならない存在になっています。

最近は楽天ポイント付与の改悪のニュースがよく聞かれますが、様々なサービスにまたがる楽天経済圏が劇的に揺らぐことはないと考えています。

そして利用者にとっての改悪は、同社にとっては利益体質の改善になりますので、今後の収益性向上を、期待をもって見守りたいと思います。

以上が私の戦略です。

■まとめ

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

サラリーマン投資家ランキング

↑よろしければ、応援クリックお願いします!とっても励みになります!

■参考:同社に関する過去の記事

・【楽天グループ】22/5/13決算発表内容と私の投資戦略

※22/5/13(金)に発表した2022年12月期第1四半期決算についての記事です。

・【楽天グループ】22/2/14決算発表内容と私の投資戦略

※22/2/14(月)に発表した2021年12月期第4四半期決算についての記事です。

・【楽天グループ】21/11/11決算発表内容と私の投資戦略

※21/11/11(木)に発表した2021年12月期第3四半期決算についての記事です。

コメント