こんな方に読んで頂きたい記事です。

より詳しく企業の財務諸表が理解できるようになりたい!

キャッシュ・フロー計算書について学びたい!

資金繰りに不安を抱える危ない企業を見抜く方法を知りたい!

この記事では、「キャッシュ・フロー計算書」(以下「CF」)の基本的な知識と、キャッシュ(現金)の流れから企業の状態を捉えるために重要な8つの循環パターンについて説明します。

CFはPL(損益計算書)、BS(貸借対照表)とあわせて「財務3表」とも呼ばれ、近年重要度が高まっている財務諸表です。

この記事が皆さんの知識向上や、危ない会社への投資を回避することにつながれば嬉しいです。

■キャッシュ・フロー計算書とは?

具体的には、

いくらキャッシュが増えたのか?減ったのか?

どういう理由で増えたのか?減ったのか?

が書かれています。

CFを読むことで、どれだけのキャッシュが事業活動に投下され、どれだけの資金が回収されたのか、その企業が何により多くのキャッシュを使っているのか、といったことがわかるようになります。

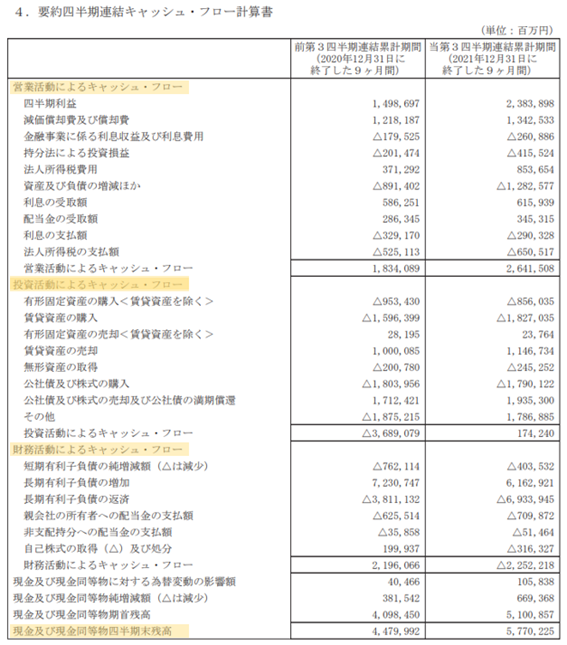

例として、トヨタ自動車の2022年3月期第3四半期決算のCFは以下の通りです。

■キャッシュ・フロー計算書の構造

CFではキャッシュの動きを大きく3つの活動に分類しています。

それは①営業活動、②投資活動、③財務活動の3つです。

それぞれについて簡単に説明します。

①営業活動によるキャッシュ・フロー(「営業CF」)

営業活動とはいわゆる本業のことで、商品の売買やサービスの提供に関する活動のことです。

PLで言えば、主に売上高・売上原価・販売費及び一般管理費の項目に伴うキャッシュの動きがこれに該当します。

例えば、商品を仕入れてお金を支払う、その商品を販売して代価を受け取る、従業員の給料を支払う、オフィスの家賃や光熱費を支払う、といったことです。

本業によるキャッシュ創出力を示しますので、3つの区分の中でも最重要と言っても過言ではありません。

通常、本業からキャッシュが入ってくることになりますので、営業CFは「プラス」(入ってくるキャッシュの方が多い)になります。

営業CFが「マイナス」の会社は、本業で思うように稼げていないため、投資対象としては要注意です。

②投資活動によるキャッシュ・フロー(「投資CF」)

投資活動とは企業が営業事業を行うために必要な設備投資や、資金運用を目的とした金融商品への投資、第三者に対する融資に関する活動のことです。

設備投資などを積極的に行っている場合、投資CFは「マイナス」となります。

一方、手元資金確保のために保有する建物や土地などの売却を行っている場合、投資CFは「プラス」になります。

③財務活動によるキャッシュ・フロー(「財務CF」)

財務活動とは企業経営に必要な資金調達や株主に対する配当金の分配に関する活動のことです。

銀行から借入によって資金調達をすると、財務CFは「プラス」となります。

一方、借入金を返済したり、株主に配当金を支払ったり、自社株買いを行った場合、財務CFは「マイナス」となります。

一般的な単語としては「プラス」の方がポジティブで、「マイナス」の方がネガティブな意味で使われますが、キャッシュ・フローの世界では、必ずしもそうとは限りません。

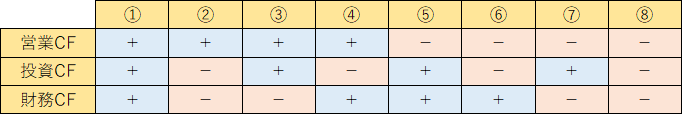

■8つの循環パターン

CFを見る上で重要な点は、これら3つの活動がどのように循環しているかを理解することです。

活動別のキャッシュ・フローの循環は以下の8パターンとなります。

それぞれのパターンがどのような状態か、キャッシュの流れをイメージしながら理解していきましょう。

①営業CF:+ 投資CF:+ 財務CF:+

すべての活動がキャッシュを生み出しており、資金残高が積みあがっています。

営業活動によりキャッシュを生み出し、財務活動を通じて資金を調達しているにもかかわらず、投資活動に資金を投入するのではなく回収(保有資産の売却など)を進めています。

事業の転換を図っている企業に見られるパターンです。

②営業CF:+ 投資CF:- 財務CF:-

営業活動により生み出したキャッシュを、将来の事業のために投資する(投資CF)とともに、借入金などの返済(財務CF)などに充てています。

健全な資金繰りのパターンです。

③営業CF:+ 投資CF:+ 財務CF:-

営業活動により生み出したキャッシュと、土地や有価証券など保有資産の売却(投資CF)により回収したキャッシュを、借入金の返済(財務CF)などに充てています。

負債を減らし、財務体質の改善に取り組んでいるパターンです。

④営業CF:+ 投資CF:- 財務CF:+

営業活動により生み出したキャッシュ以上の投資を行うために、銀行借入や社債発行などの財務活動によりキャッシュを調達してます。

これも健全な資金繰りのパターンで、積極的な投資を行っています。

⑤営業CF:- 投資CF:+ 財務CF:+

営業CFのマイナスを、保有資産の売却などによって回収したキャッシュや財務活動を通じて調達したキャッシュで補っています。

資金繰りの観点から注意が必要です。

⑥営業CF:- 投資CF:- 財務CF:+

営業CFはマイナスであるが、財務活動を通じて資金を調達し、投資活動にキャッシュを投入しています。

この状況が続くと資金繰りが厳しくなります。

将来、投資活動の成果としてキャッシュを得られるかどうかが分かれ目です。

⑦営業CF:- 投資CF:+ 財務CF:-

営業CFはマイナスだが、保有資産の売却などによりキャッシュを回収し、資金の返済などに充てています。

銀行からの借り入れが出来なくなっている可能性があります。

この状態が続くと資金繰りが厳しくなります。

⑧営業CF:- 投資CF:- 財務CF:-

すべての活動のCFがマイナスであり、現金残高が減少しています。

過去に蓄積したキャッシュで投資活動を行い、かつ借入金の返済も行っているパターンです。

この状況が続くと資金繰りが厳しくなります。

将来、投資活動の成果としてキャッシュを得られるかどうかが分かれ目です。

■まとめ

この8つのパターンで大きなキャッシュの循環をつかみ、さらに各区分の内訳を見ることで、その企業のキャッシュの流れがより理解できるようになります。

また、1期間の数値だけではなく、前期の数値と見比べることで、企業活動の変化をより捉えやすくなります。

「Cash is King」「キャッシュは企業活動の血液」などと言われ、近年CFの重要度は高まっています。

企業の経営成績を示すのはPLですが、企業の意志や操作によって実態をよく見せるようなことが行われることがあります。

PL上は利益が出てるにもかかわらず、キャッシュが枯渇し倒産してしまう「黒字倒産」といったことも実際に起こります。

CFを見ることによって、PLの動きとキャッシュの動きに違和感がないか気づけるようになり、危機を一足先に回避することもできます。

投資で失敗しないため、特に危ない会社への投資を回避するために、CFは活用する価値があると思いますので、興味がある場合は是非学んでみて下さい。

上記の知識は、私は「ビジネス会計検定3級」の学習を通して学びました。

簿記などと比べると知名度は低いですが、企業がつくった財務諸表を分析する力が問われる資格試験で、株式投資における銘柄選びで有益な知識が身につきます。

興味がある方は是非勉強してみて下さい!

公式テキストだけで十分に合格できます。

参考:【投資初心者必見!】簿記よりビジネス会計検定3級を学ぶべき5つの理由

本日もお読み頂きありがとうございました!

★★私が株式投資において参考にした書籍を以下の記事にまとめています!★★

よろしければご覧ください!

コメント