私は毎年資産+10%達成を目標に投資に励むサラリーマン投資家です。

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、特に年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上でとても重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の方の参考になれば嬉しいです。

■本日のチェック銘柄

今日チェックするのは米オンライン決済大手のペイパル ホールディングス(ティッカーシンボル:PYPL)です。

NASDAQ上場で、決算期は12月です。

SBI証券お客様サイト内の銘柄サマリー情報より数値を抜粋すると、時価総額は2,217億ドル、従業員数は26,500人です。

同社はもともと米・電子商取引(EC)のイーベイにあったオンライン決済事業で、2015年に分割して誕生しました。

今年9月には、日本で後払いサービスを展開するペイディを買収することを発表し、話題になりました。

なお、CEOのDan Schulman氏はもともとアメリカン・エキスプレスの幹部です。

デジタル化の流れの中で、オンライン決済プラットフォームとして成長することが期待されますので、これから注目していこうと思っています。

なお、現在私はペイパル ホールディングスの株を保有していません。

■決算発表内容の概要

2021/11/8(月)に発表した2021年7~9月期(第3四半期)決算の主な内容は以下の通りです。

【主な決算内容】(単位:百万ドル)

売上高 (Net revenue):6,182(前年同期:5,459 前年同期比:+13.2%)

営業利益(Operating income):1,043(前年同期:977 前年同期比:+6.8%)

純利益 (Net income):1,087(前年同期:1,021 前年同期比:+6.5%)

資産合計(Total assets):74,534(前期末:70,379)

自己資本(Total Paypal stockholders’ equity):22,090(前期末:20,019)

現金 (Cash and cash equivalents):7,782(前期末:4,794)

有利子負債(Long-term debt):7,949(前期末:8,939)

営業CF(Net cash provided by operating activities):+1,513(前年同期:+1,314)

投資CF(Net cash provided by (used in) investing activities):326(前年同期:▲3,200)

財務CF(Net cash used in (provided by) financing activities):▲816(前年同期:+906)

■決算発表内容分析のものさし

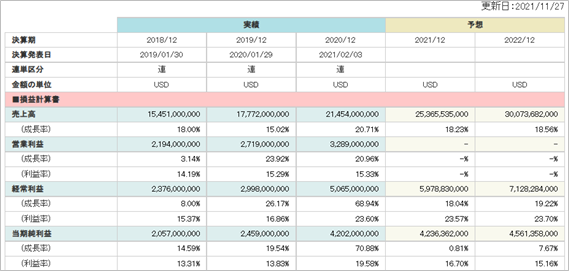

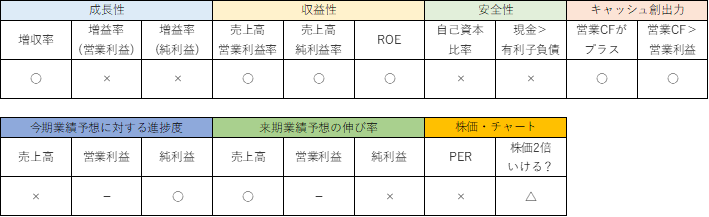

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100 ※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷総資本×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。)

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

売上高は前年同期比+13.2%でした。

営業利益は同+6.8%でした。

純利益は同+6.5%でした。

営業利益・純利益は指標としている+10%には届きませんでしたが、増収増益となりました。

総決済額(Total Payment Volume:TPV)は26%増加の3,100億ドルとなりました。

9ヶ月累計でみると、売上高は前年同期比+20.3%、営業利益は同+38.1%、純利益は同+27.8%と力強い増収増益となっていますので、Q3の弱さが若干気になるところです。

また、元親会社であるイーベイとの決別が加速しているそうで、イーベイ市場に関連した総取扱高(eBay Marketplaces volume)が45%減少したことは、今後の業績への影響が気になるところです。

●収益性のチェック

売上高営業利益率は16.9%、売上高純利益率は17.6%、ROEは20.3%でした。

いずれも指標としている水準を上回りました。

過去3年の実績を見ても、売上高営業利益率は15%を上回り、売上高純利益率は10%を上回り、安定して高い収益性を発揮しているビジネスであることがわかります。

●安全性のチェック

自己資本比率は29.6%でした。

保有している現金は7,782、有利子負債は7,949で、有利子負債が若干上回りました。

自己資本比率が低めではありますが、後払いビジネスの特徴かと思います。

●キャッシュ創出力のチェック

営業CFは+1,513と、キャッシュインとなりました。

営業利益1,043を超えてのキャッシュインとなりました。

安全性のチェックで、自己資本比率が低めであることと、現金より有利子負債がやや上回っていると書きましたが、しっかり本業からキャッシュを生み出せているので心配はしていません。

■業績予想に対する進捗度

SBI証券お客様サイト内の財務詳細情報に記載されている今期業績予想に対する進捗度をチェックします。

業績予想に対する進捗度は、年間の業績予想が妥当なものかを考える上で大切な指標です。

もし進捗度が高い場合は、業績予想の上方修正が発表される可能性もあります。

Q1は25%、Q2は50%、Q3は75%、Q4は100%を超えている場合を優秀と定義して、チェックしていきます。

もちろん企業によって季節波動がありますので、単純に数値だけをみるのではなく、前年度の四半期進捗を参考にするのも大事ですね。

売上高の進捗度は72.7%でした。純利益の進捗度は79.5%でした。

(営業利益は予想がないため割愛します。)

売上高はQ3の目安である75%には届きませんでした。

通期の総決済額の見通しを前期比33-34%増との予想を発表しましたが、7月時点の予想は33-35%増でしたので若干下方修正しました。

■来期の業績予想から見る将来成長性

SBI証券お客様サイト内の財務詳細情報より、来期の業績予想をチェックします。

今期の会社発表の業績予想を起点に、来期の成長性を見ていきます。

来期の売上高成長率は+18.6%、純利益成長率は+7.7%と予想されています。

(営業利益は業績予想がないため割愛します。)

売上高は引き続き15%を超える高い水準での成長が続いていく見込みです。

純利益については、コロナ禍でオンライン決済の追い風を受けた2020年の反動もあり、今期・来期は少し物足りなく見えますが、それでも増益を続けているのは素晴らしいと思います。

■株価水準とチャートの動き

11/26(金)の終値は187ドルです。PERは52倍です。

過去5年の株価の動き(週足)は以下の通りです。

コロナ禍でオンライン決済が増加したことを追い風に2020年から株価は急速に上昇しました。

2020年3月頃に100ドルだった株価は今年300ドルまで上昇しましたので約3倍の上昇です。

ただ、今年の7月以降株価は大きく下落しています。現在は最高値から▲40%ほど下落した水準です。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

利益は指標に届かなかったものの増収増益、そして引き続きの高い収益性を示した決算でした。

今回の決算では、傘下の個人間送金サービス「ベンモ」の米国ユーザーは来年からアマゾン・ドット・コムでの支払いが可能になることも発表されました。

Teaming up with Amazon to enable customers in the U.S. to pay with Venmo at checkout.

Starting next year, customers will be able to make purchases on Amazon.com and the Amazon mobile shopping app using their Venmo accounts

元親会社であるイーベイとの決別が進む中で、同じECのアマゾンとは手を組むという戦略が今後どうでるのかも注目していきたいです。

今年の7月以降株価が大きく下落していますが、それでもPERは52倍と高く、投資家の期待が高い銘柄であると感じます。

私もデジタル化の流れの中で、オンライン決済プラットフォームとして同社は今後引き続き成長していくと期待していますので、株価がさらに下落することがあれば、積極的に仕掛けていきたいと思っています。

目安は150ドルです。

ここまで下がればPERは42倍ほど。

まだ割高な水準ではありますが、高成長が期待できる銘柄ですので悪くはないかなと考えていますし、今後も成長が続いていくようであれば「5年で株価2倍」も十分に狙えるかなと考えています。

以上が私の戦略です。

■まとめ

長くなりましたが、お読み頂きありがとうございました!

私はだいたい25銘柄程度の注目銘柄を決めて、上記のような観点で継続的に観察を続けています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指して日々観察をしています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になったのであれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

コメント