個別株投資で毎年資産+10%を目指し、気になっている銘柄の決算発表内容を分析し、今後の投資戦略について私なりの視点で書いていきます。

株式投資を学ぶならファイナンシャルアカデミー■本日のチェック銘柄

今日チェックするのは電子看板を中心とした店頭販売促進事業等を展開するインパクトHD(証券コード:6067)です。

東証グロース市場上場で、決算期は12月です。

直近の四季報より数値を抜粋すると、時価総額は202億円、従業員数は連結で325名です。

同社の経営理念は「社会性ある事業の創造」です。

私がこの会社に注目している理由は、インド・コンビニ事業に将来性を感じるからです。

現在私はインパクトHDの株は保有していません。

■決算発表内容の概要

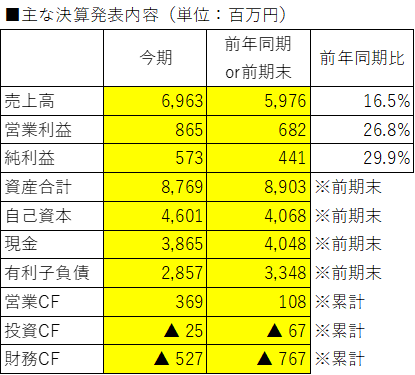

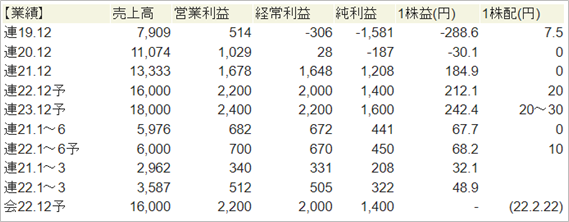

2022/8/12(金)に発表した2022年12月期第2四半期決算の主な内容は以下の通りです。

■決算発表内容分析のものさし

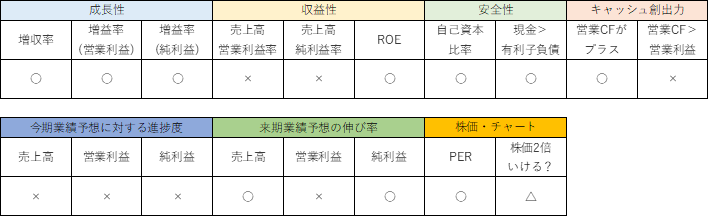

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100

※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷資産合計×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。)

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

売上高は前年同期比+16.5%、営業利益は同+26.8%、純利益は同+29.9%でした。

いずれも目安の+10%を上回りました。

売上高・営業利益は過去最高を更新しました。

同社の事業は

①HRソリューション事業

②IoTソリューション事業

③MRソリューション事業

の3つに大きく分けられます。

HRソリューション事業の売上高は前年同期比+17.4%、IoTソリューション事業は同+9.6%、MRソリューションは同+27.9%でした。

3つ全てのセグメントが増収となりました。

●収益性のチェック

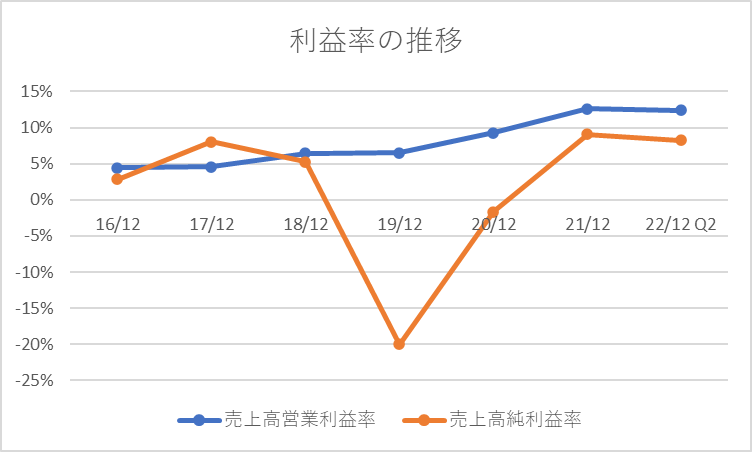

売上高営業利益率は12.4%、売上高純利益率は8.2%でした。

いずれも目安の15%、10%には届きませんでした。

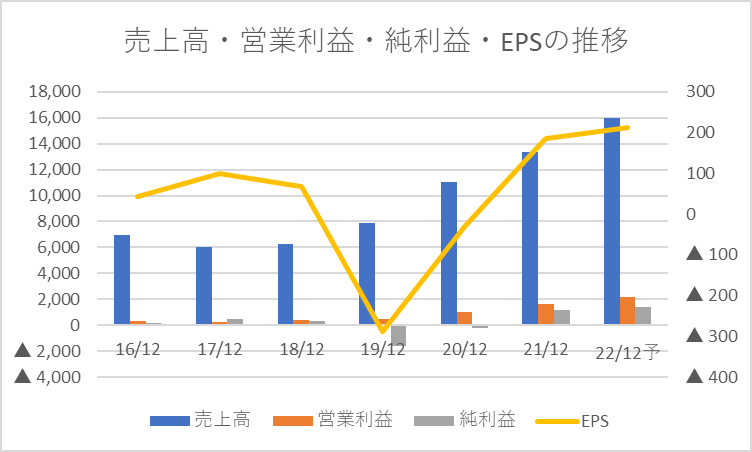

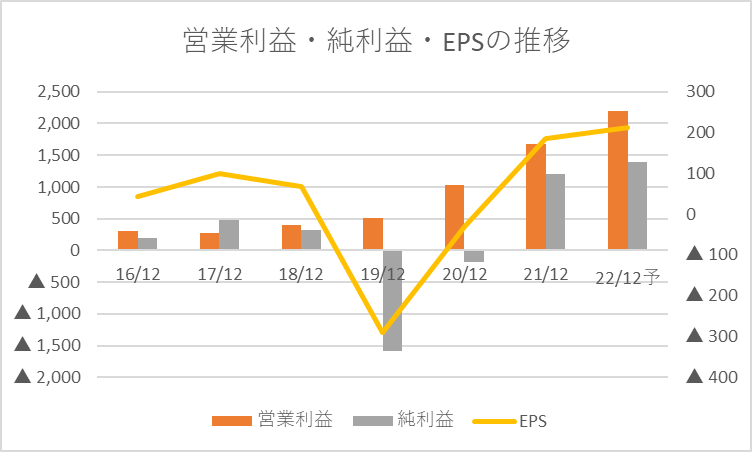

過去6年間(2016年12月期~2021年12月期)と今期Q2の利益率の推移は以下の通りです。

ROEは24.9%でした。

目安の15%を上回りました。

●安全性のチェック

自己資本比率は52.5%でした。

現金3,865百万円に対し、有利子負債は2,857百万円と、現金が有利子負債を上回りました。

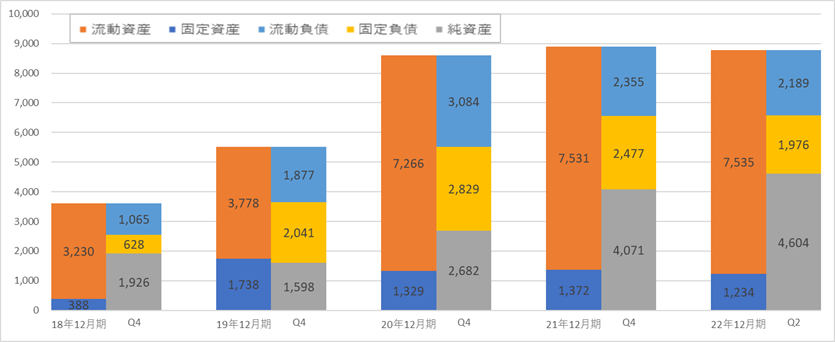

過去4年(2018年12月期~2021年12月期)と今期Q2の貸借対照表の推移は以下の通りです。

流動資産が負債合計を大きく上回っており、財務の安全性は大変高いです。

純資産は、2019年12月期はインド・コンビニ事業に関する特別損失計上もあり減少しましたが、その後は第三者割当増資、新株予約権行使、純利益の積み上げによって増加しています。

●キャッシュ創出力のチェック

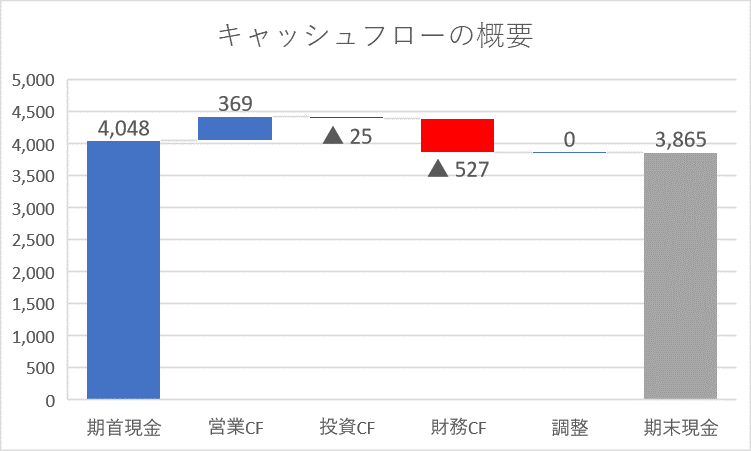

営業CFは+369百万円と、キャッシュインとなりました。

営業利益865百万円は下回りました。

キャッシュフローの概要は以下の通りです。

財務CFのマイナスが多いですが、主な内容は長期借入金の返済による支出(▲491百万円)です。

財務の健全性は高まっています。

■業績予想(会社発表)に対する進捗度

業績予想に対する進捗度は、売上高:43.5%、営業利益:39.3%、純利益:40.9%でした。

Q2目安の50%には届きませんでしたし、Q1に比べると進捗が弱くなった印象です。

■来期の業績予想(会社四季報情報)から見る将来成長性

会社四季報から、来期の業績予想を見ていきます。

今期の業績予想から、来期の四季報発表業績予想への成長性を見ていきます。

売上高は+12.5%、営業利益は+9.1%、純利益は+14.3%と、増収増益が予想されています。

■株価水準とチャートの動き

8/29(月)の終値は3,355円。PERは15倍です。

過去5年間の株価の動き(週足)は以下の通りです。

過去の株価を見ると、2019年の急激な上昇が目立ちます。

インド・コンビニ事業への期待で一時6,220円まで一気に高まり、その後現地提携会社の会長の急逝もあり、一気に下落しました。

まさにジェットコースターのようなチャートです。

他社に比べて株価の上下動の大きい銘柄と言えそうです。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

2019年12月期、2020年12月期は、インド・コンビニ事業の混沌もあり、持分法による投資損失の計上や、貸倒引当金繰入額の計上により、2期連続での最終赤字でしたが、前期(2021年12月期)は純利益も黒字転換し、今期Q1、Q2と増収増益と順調に推移しています。

過去6年間(2016年12月期~2021年12月期)と今期予想の売上高・営業利益・純利益・EPSの推移は以下の通りです。

営業利益・純利益・EPSに絞ると以下の通りです。

インド事業は新しいパートナー探しを進めている状況です。

今回の決算説明資料によれば、8/13から1週間、2年半ぶりの現地視察へ行ったと記載がありました。

すでに投資資金全額に対し営業外費用や貸倒引当金を計上しており会計上のリスクはなくなっていますので、今後のアップサイドに期待しています。

同社の事業で一番期待しているのは、このインド・コンビニ事業です。

新型コロナの感染拡大が収束するまで当面の間は、コンビニへの業態転換は控える方針ですが、再開されたら同社の株価は上昇していくのではと思っています。

買付の目安は2,000円で考えていますが、PERも低いですし、もう少し高くても手を出していいかなと思っています。

相場全体の雰囲気や、ポートフォリオ全体のバランスも考えながら、エントリータイミングを引き続き模索したいと思います。 これが私の戦略です。

■おわりに

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

サラリーマン投資家ランキング

↑よろしければ、応援クリックお願いします!とっても励みになります!

■参考:同社に関する過去の記事

・【インパクトHD】22/5/12決算発表内容と私の投資戦略

※22/5/12(木)に発表した2022年12月期第1四半期決算についての記事です。

・【インパクトHD】22/2/14決算発表内容と私の投資戦略

※22/2/14(月)に発表した2021年12月期第4四半期決算についての記事です。

・【インパクトHD】21/11/12決算発表内容と私の投資戦略

※21/11/12(金)に発表した2021年12月期第3四半期決算についての記事です。

コメント