デフレ時代から、インフレ時代に。

金利のない時代から、金利のある時代に。

金融市場の環境は変化しつつあります。

借入金や社債など、有利子負債を多く抱えている企業は当然金利が上がれば苦しくなる可能性がある。

そのような切り口で先日以下の記事を書きました。

裏を返せば、借入や社債発行をしていない会社、いわゆる無借金経営の企業にはその逆風はありません。

借入をせずとも事業を展開できているのは、自己資本があり、財務状態が良いことを意味します。

投資の切り口の一つとして、無借金経営の企業に注目してみるのはいかがでしょうか?

私が注目する無借金経営の4社を紹介します!

■エラン(6099)

全国の病院や介護施設を通じて、利用者にタオルなどをレンタルする「CSセット」事業を展開するエラン。

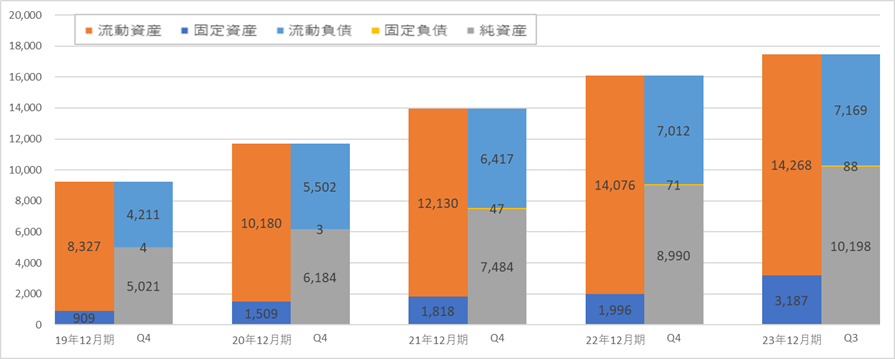

過去4年と2023年12月期第3四半期の貸借対照表の推移は以下の通りです。

流動資産(14,268百万円)が負債合計(7,256百万円)を大きく上回り、固定資産は少なく、財務健全性は非常に高いです。

純資産も年々増加しています。

流動資産の主な内容は、現金及び預金(5,286百万円)、売掛金及び契約資産(4,867百万円)、未収入金(3,371百万円)、商品(3,371百万円)です。

もちろん有利子負債は「0」。

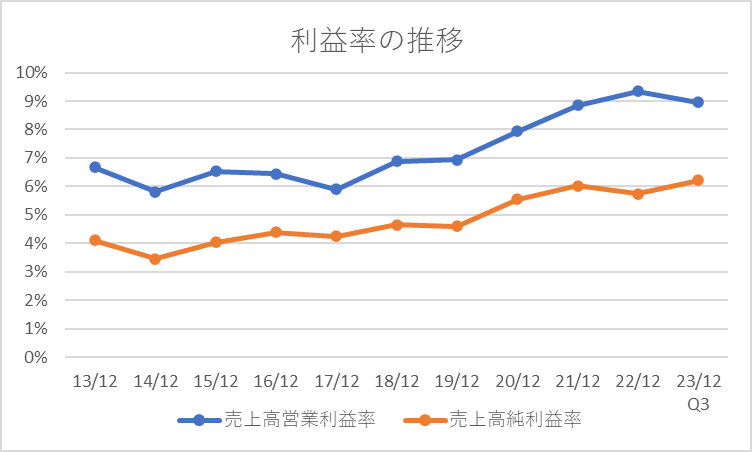

過去10年、1株利益(EPS)は右肩上がりで成長し、利益率の推移も安定しており、非常に良い銘柄だと感じています。

業績と比較して株価はそれほど上がっておらず、今後の上昇余地があるのではないかと期待しています。

■アセンテック(3565)

仮想デスクトップソリューションを提供するアセンテック。

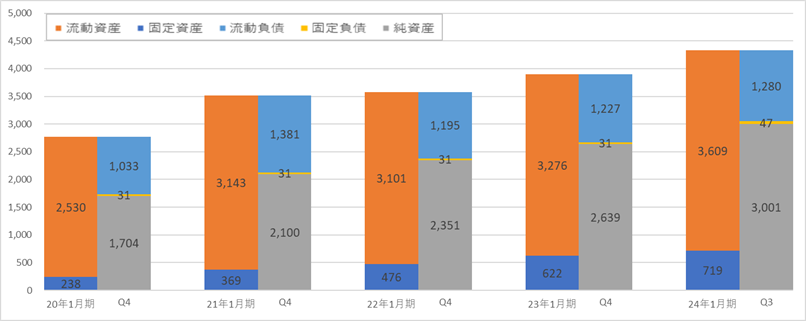

過去4年と2024年1月期第3四半期の貸借対照表の推移は以下の通りです。

流動資産(3,609百万円)が負債合計(1,327百万円)を大きく上回り、固定資産は少なく、財務健全性は非常に高いです。

純資産も年々増加しています。

流動資産の主な内容は、現金及び預金(2,177百万円)、売掛金(669百万円)、商品(454百万円)です。

もちろん有利子負債は「0」。

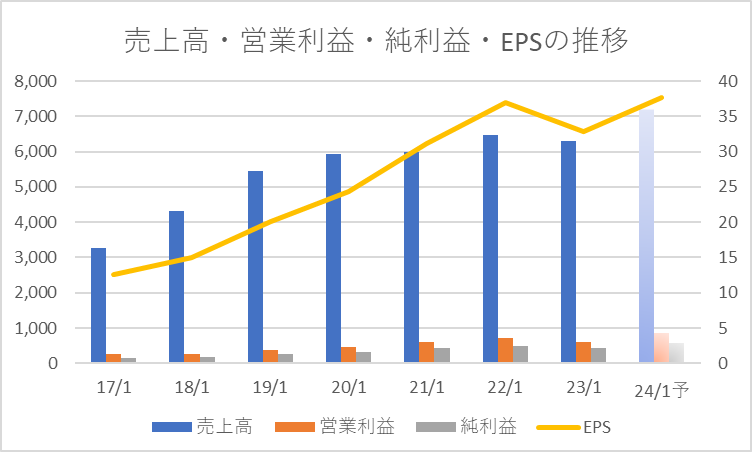

過去7年の売上高・営業利益・純利益・EPSの推移は以下の通りです。

EPSは概ね右肩上がりですが、売上高の伸びが鈍化していることは気になります。

増収率の推移は以下の通りで、2023年1月期は▲2.6%の減収となりました。

当期より連結決算を行っており、単純比較はできませんが、概ね前年比+2%程度にとどまる見込みです。

まだまだ成長フェーズの企業ですので、借入をしてでも販売力を強化し売上高を伸ばすことを考えても良いと思いますが、現経営陣は自己資本での成長を目指しているようです。

売上高の成長鈍化もあってか、株価の推移はさえません。

無借金経営は素晴らしいことですが、それだけでは株式市場からは評価されない、ということでしょう。

どのような方策で成長、特に売上高の成長を目指していくのか、経営の舵取りに注目したいと思います。

■手間いらず(2477)

ホテルや旅館といった宿泊施設向けに予約管理システムを提供する手間いらず。

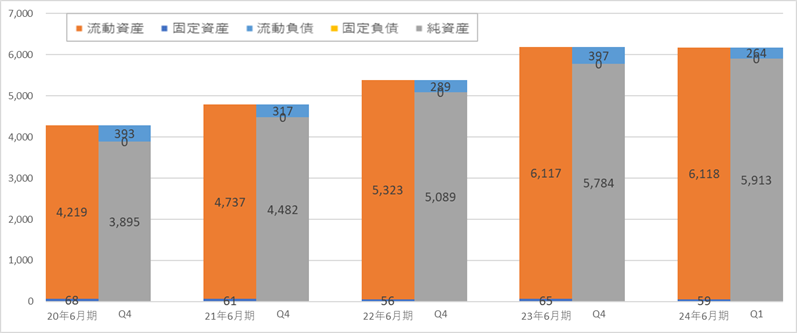

過去4年と2024年6月期第1四半期の貸借対照表の推移は以下の通りです。

資産の99%を流動資産(6,118百万円)が占め、負債もわずか264百万円のみ。

もちろん有利子負債は「0」。

自己資本比率は驚異の95.7%です!

流動資産の主な内容は、現金及び預金(5,807百万円)で、資産の94%を占めます。

・こんなに現金を持っていても仕方ないのでは・・・・

・何かに投資するべきなのでは・・・・

などとも考えますが、これが同社のスタイルのようです。

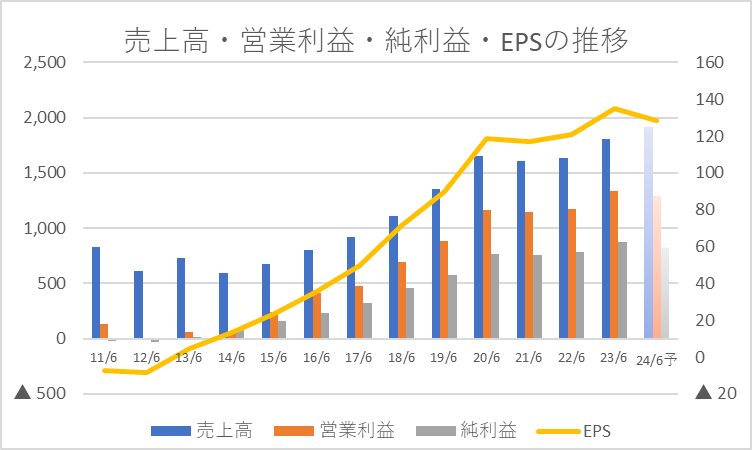

過去13年の売上高・営業利益・純利益・EPSの推移は以下の通りです。

棒グラフをご覧頂いてわかる通り、売上高(青)に対する営業利益(オレンジ)・純利益(グレー)の割合が他社と比べても非常に大きいです。

利益率が非常に高いということです。

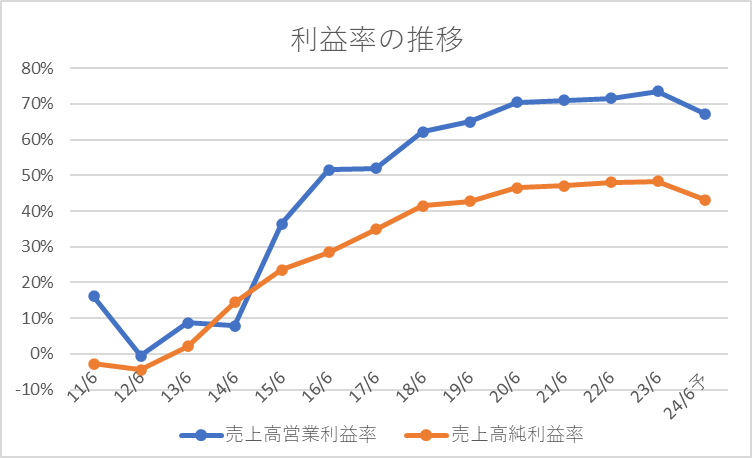

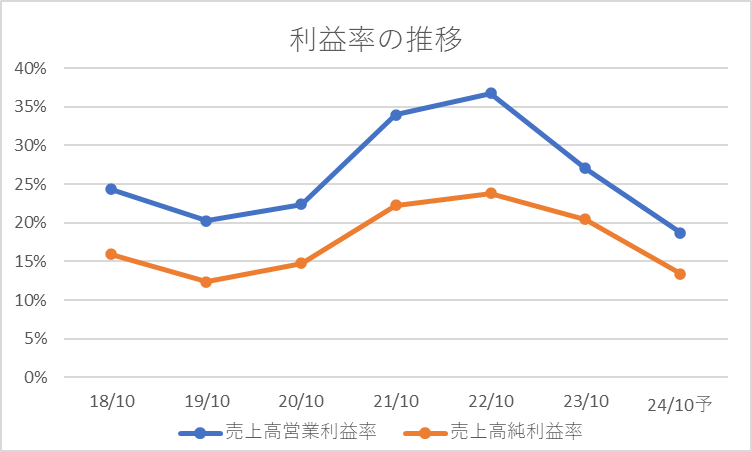

利益率の推移は以下の通りです。

営業利益率は70%近く、純利益率は40%を超え、上場企業の中でも指折りの利益率の高さを誇ります。

株価の推移は以下の通りです。

今年の夏場以降、大きく株価が調整し、直近では反転してきています。

2,000円あたりで買おうかとも考えていましたが・・・逃してしまいました。

残念。

下落している銘柄にエントリーするのは勇気が必要ですね。

■セルソース(4880)

再生医療事業を手掛けるセルソース。

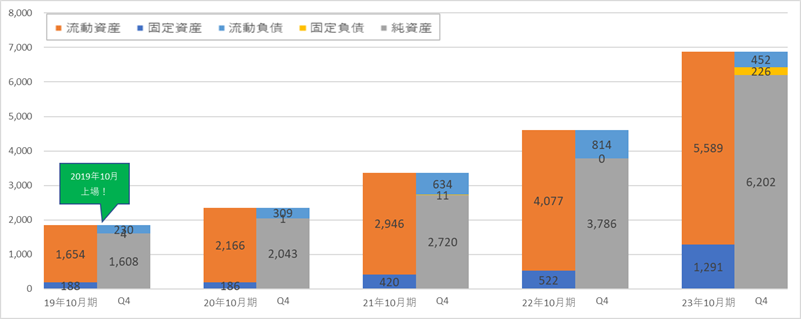

過去5年(2019年10月期~2023年10月期)の貸借対照表の推移は以下の通りです。

流動資産(5,589百万円)が負債合計(678百万円)を大きく上回り、固定資産は少なく、財務健全性は非常に高いです。

純資産も年々増加しています。

なお、前期から今期にかけての純資産の増加のうち、1,472百万円は新株発行によるものです。

流動資産の主な内容は、現金及び預金(4,781百万円)、売掛金(364百万円)、商品及び製品(153百万円)です。

もちろん有利子負債は「0」。

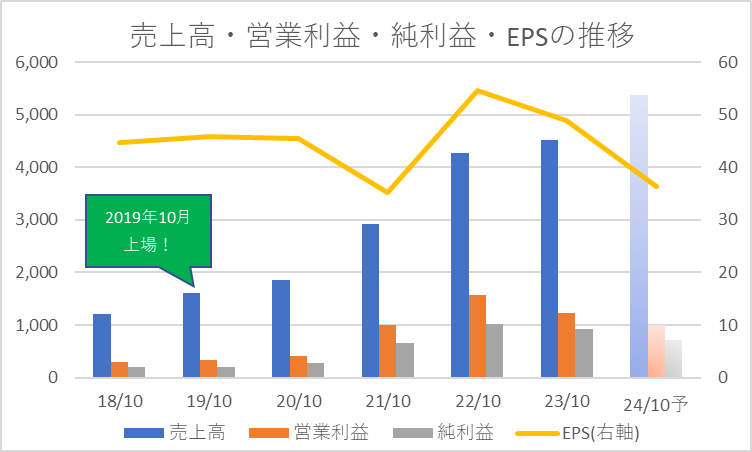

過去6年の売上高・営業利益・純利益・EPSの推移は以下の通りです。

急成長してきたものの、2023年10月期の売上高は前年同期比+5.5%の増収にとどまり、営業利益は同▲22.2%の減益、純利益も同▲9.3%の減益となりました。

2024年10月期は、売上高こそ+19.0%の増収予想ですが、営業利益は▲17.8%、純利益は▲22.0%と、2期連続の減益が予想されています。

利益率が低下傾向にあることも気掛かりです。

同社の株価チャートは以下の通りです。

「再生医療」ということで期待の高い銘柄でしたが、業績の伸び悩みや新株発行の影響もあってか、株価は低迷しています。

先日2023年12月15日、元ファミリーマート社長の澤田貴司氏が代表取締役社長CEOに選任されることが発表されました。

創業者でもある褄本理人氏は代表取締役CXO(chief transformation officer:最高変革責任者)となります。

社長交代に伴い、2期連続の減益見込みからの巻き返しは果たせるのか。

また、有利子負債の活用も含めた調達方針に変更がでるのか。

注目したいと思います。

なお、同社の株主構成は、創業者の褄本氏が筆頭株主ではなく、取締役の山川雅之氏が46%を保有する筆頭株主です。

同社は2015年11月創業の新しい企業ですが、ややいびつな感じもしていて、この株主構成が今後どのように経営判断に影響を与えるのかも気になるところです。

■おわりに

金利のある時代になっても、無借金経営の会社であればその影響は関係なし!

ならば、無借金経営の企業を注目してみよう!

そのような切り口で、4社観察してきました。

各社のBS、そして業績の推移をみて感じたのは、無借金だからOK、というわけではないということです。

有利子負債を抱えていても、それを成長につなげてコストを上回るリターンが回収できれば「いい借金」。

裏を返せば、無借金だとしても、成長できなければ評価されない、ということです。

BSで企業の状態を観察することは非常に大切ですが、同時に業績の推移もしっかり観察していきましょう。

BS、PL、両方を理解できれば、きっと投資の精度は高まります。

私ももっともっと勉強して理解度を深めていきたいです。

共に学んでいきましょう!

本日もお読み頂きありがとうございました!

★★私が株式投資において参考にした書籍を以下の記事にまとめています!★★

よろしければご覧ください!

コメント