【本記事はアフィリエイト広告を利用しています】

PBR1倍割れの是正に向けた動きが活発化しています。

自社株買いや増配など、積極的な株主還元により株価上昇、PBR改善に取り組む企業も増えています。

そんな中、最近注目されている指標の一つが『総還元性向』です。

総還元性向、ご存知ですか?

企業が株主に対して還元する利益の割合。

配当性向は配当額と純利益の比率になりますが、総還元性向は配当額に自社株買いを加えた金額と純利益の比率を表します。

計算式は「総還元性向=(配当支払総額+自社株買い総額)÷純利益×100」となります。

総還元性向が高いほど、株主還元に力を入れている企業であることを示します。

ただし、総還元性向が高い企業は内部留保が少なくなるため、設備投資などに費やせる資金が限られることになります。

(大和証券「金融・証券用語解説」より)

この記事では『日経マネー』7月号の特集から、総還元性向で注目の6銘柄を紹介します。

投資の対象として参考になれば幸いです。

■注目の6銘柄は?

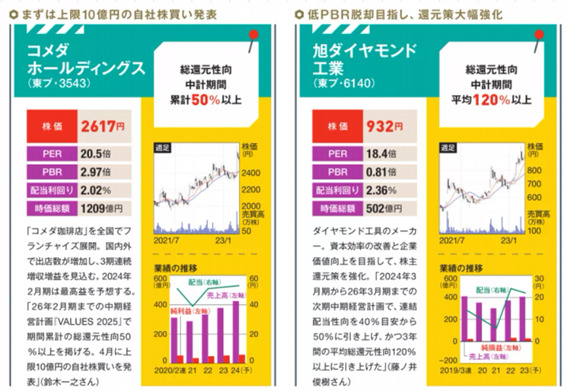

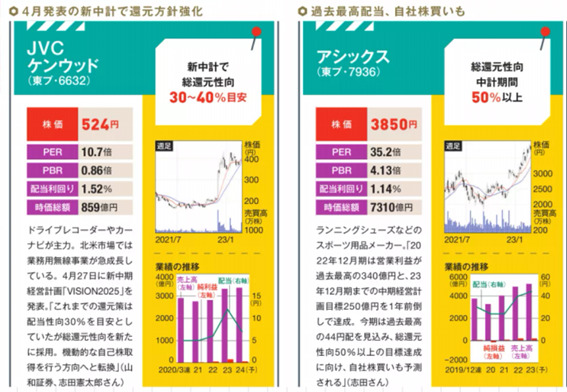

『日経マネー』7月号には、以下6銘柄が注目銘柄として紹介されていました。

・旭ダイヤモンド工業≪6140≫

・JVCケンウッド≪6632≫

・アシックス≪7936≫

・岡三証券グループ≪8609≫

・日本郵船≪9101≫

各社の紹介記事を抜粋します。

■個人的に注目は、日本郵船!

私自身が注目しているのは、日本郵船です。

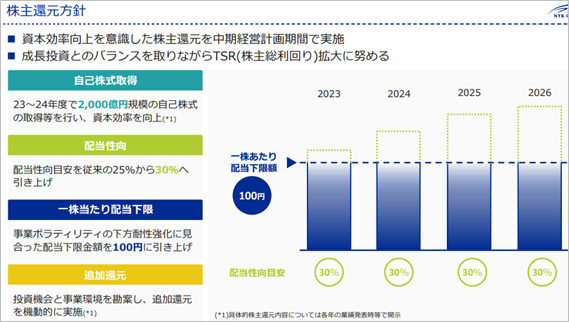

記事にも記載の通り、2024年3月期~2027年3月期の4年間の中期経営計画では、以下のような株主還元方針が示されました。

積極的な自社株買い、配当性向の引き上げ、配当下限の設定、しかも4年度に渡っての方針ですので、投資をする上でリターンを計算しやすく、非常に安心感があります。

■特需の反動には要注意

ただし、注意も必要であると感じています。

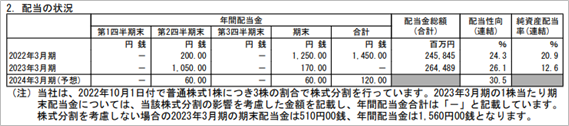

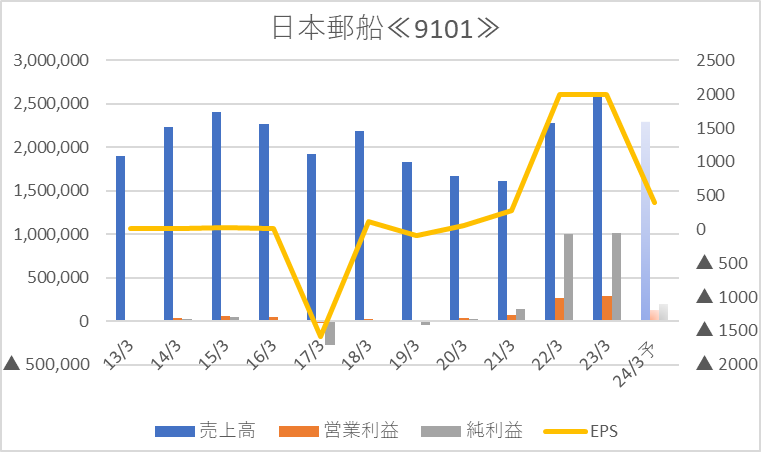

同社は2022年3月期、2023年3月期と、コンテナ船の需給逼迫などを受けて絶好調でした。

2期連続で純利益は1兆円を超え、過去最高を記録。

好業績を受けて、配当金も大きく増やすなど、株主にとっては素晴らしい年となりました。

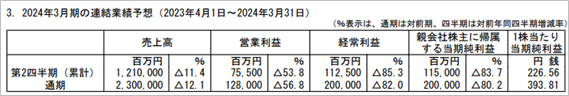

一方で、2024年3月期の業績予想は、▲80%と大幅な減益となっています。

いくら積極的な株主還元をしても、業績に陰りがでれば株価が大きく下落する可能性もあります。

過去11年と2024年3月期予想の業績の推移(売上高・営業利益・純利益・EPS)を見ても、いかにこの2年間が特需であったかを感じます。

2017年3月期には構造改革などで巨額の特別損失を計上し、赤字転落しました。

直近5年間の株価の推移は以下の通りです。

2020年は300円台の時もありましたから、一時10倍以上株価が上昇しました。

果たして今後も現在の水準を維持できるでしょうか?

外部環境によって大きく業績が影響を受けますし、2017年3月期の赤字転落の際は無配に転じたこともあります。

目先の株主還元方針に飛びつくのではなく、2027年3月期以降も成長していける企業なのか、事業の内容や将来性の理解を深めた上で、投資判断しようと思います。

安定して配当をもらえても、それ以上に株価が下がってしまったら仕方ないですからね。

■『日経マネー』は投資のヒントの宝庫♪

今回は『日経マネー』7月号から総還元性向が高い6銘柄を紹介しました。

『日経マネー』では、この他にも様々な切り口から投資のヒントがたくさん掲載されてます。

気になる方はぜひ書店で手に取ってみて下さい。

「書店に行くのが面倒」という人にオススメなのが、動画配信サービスのU-NEXTです。

実は動画以外に、『日経マネー』などの雑誌を読むこともできます。

興味のある方は以下のリンクから試してみて下さい。

【PR】

無料トライアル実施中!<U-NEXT>本日もお読み頂きありがとうございました!

コメント