私は毎年資産+10%達成を目標に投資に励むサラリーマン投資家です。

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、特に年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上でとても重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の方の参考になれば嬉しいです。

■本日のチェック銘柄

今日チェックするのは電子署名サービスを展開するドキュサイン(ティッカーシンボル:DOCU)です。

NASDAQ上場で、決算期は1月です。

SBI証券お客様サイト内の銘柄サマリー情報より数値を抜粋すると、時価総額は459億ドル、従業員数は5,630人です。

新型コロナウイルスの感染が拡大する中でも、書類の押印のために出勤しないといけない人がいる、というニュースを去年よく見ましたが、デジタル化の必要性、電子署名の必要性はこのコロナ禍で大きく高まったのではないでしょうか。

また日本では改正電子帳簿保存法が来年1月より施行され、ペーパーレス化、デジタル化がますます加速していくと予想しています。

このような潮流の中で、同社のサービスは企業の生産性向上に貢献するのではないかと期待しています。

なお、現在私はドキュサインの株を4株保有しています。

(決算発表翌日の12/3に購入しました。)

■決算発表内容の概要

2021/12/2(木)に発表した2021年8~10月期(第3四半期)決算の主な内容は以下の通りです。

【主な決算内容】(単位:百万ドル)

売上高 (Total revenue):545(前年同期:383 前年同期比:+42.4%)

営業利益(Loss from operations):▲3(前年同期:▲48 前年同期比:-)

純利益 (Net loss):▲6(前年同期:▲58 前年同期比:-)

資産合計(Total assets):2,411(前期末:2,337)

自己資本(Total stockholders’ equity):240(前期末:326)

現金 (Cash and cash equivalents):504(前期末:566)

有利子負債(Convertible senior notes):730(前期末:714)

営業CF(Net cash provided by operating activities):+105(前年同期:+57)

投資CF(Net cash (used in) provided by investing activities):▲53(前年同期:+10)

財務CF(Net cash used in financing activities):▲65(前年同期:▲95)

■決算発表内容分析のものさし

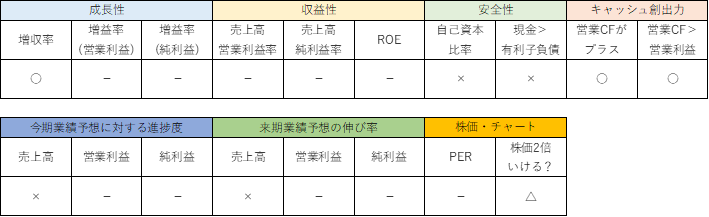

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100 ※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷総資本×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。)

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

売上高は前年同期比+42.4%でした。

営業利益は前期に続き赤字。▲48から▲3に、赤字幅は縮小しました。

純利益は前期に続き赤字。 ▲58から▲6に、赤字幅は縮小しました。

売上高は非常に高い成長率を示しました。

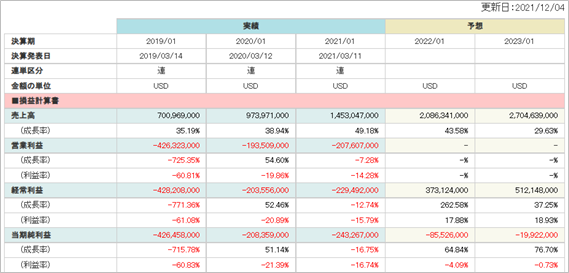

過去3年の成長率を見ると、2019年1月期は前期比+35.2%、2020年1月期は+38.9%、2021年1月期は同49.2%と、高い成長が続いています。

損益計算書(PL)を見ると、売上高は「Subscription」と「Professional services and other」に分けられていますが、97%が「Subscription」と大部分を占めています。

売上総利益(Gross Profit)は429で、粗利率(売上総利益÷売上高)は79%と非常に利益率は高いです。

営業利益が赤字の理由は、販売管理費が売上総利益を上回っているためです。

特に「Sales and marketing」が販売管理費の64%、「Research and development」が24%で、いずれも前期比で30%以上増加しています。

●収益性のチェック

営業利益、純利益はいずれも赤字のため、収益性のチェックは割愛します。

上記の通り、粗利率(売上総利益÷売上高)は79%と非常に高いため、営業利益・純利益が黒字転換すれば、高い収益性が期待できるのではないかと思っています。

●安全性のチェック

自己資本比率は9.9%でした。

保有している現金は504、有利子負債は730で、有利子負債が上回りました。

自己資本比率が低いのが気になるところです。

前期末の自己資本比率は13.9%でしたので、4ポイントほど悪化しました。

純利益が赤字ですので、純資産の部の繰越利益剰余金(Accumulated deficit)のマイナスが積みあがってきています。

なお、有利子負債は借入金ではなく、転換社債(Convertible senior notes)によるものです。

●キャッシュ創出力のチェック

営業CFは+105と、キャッシュインとなりました。

営業利益が赤字のため、営業利益を上回るキャッシュインとなりました。

営業利益が赤字にも関わらず営業キャッシュフローがプラスとなった主な要因は、株式報酬費用(Stock-based compensation expense:+109)です。

■業績予想に対する進捗度

SBI証券お客様サイト内の財務詳細情報に記載されている今期業績予想に対する進捗度をチェックします。

業績予想に対する進捗度は、年間の業績予想が妥当なものかを考える上で大切な指標です。

もし進捗度が高い場合は、業績予想の上方修正が発表される可能性もあります。

Q1は25%、Q2は50%、Q3は75%、Q4は100%を超えている場合を優秀と定義して、チェックしていきます。

もちろん企業によって季節波動がありますので、単純に数値だけをみるのではなく、前年度の四半期進捗を参考にするのも大事ですね。

売上高の進捗度は73.2%でした。

純利益は▲86の通期予想に対し、Q3時点では▲6でした。

(営業利益は予想がないため割愛します。)

売上高はQ3の目安である75%には届きませんでしたが、サブスクリプション型のビジネスモデルであることを考えると、順調といえるかと思います。

純利益は赤字予想ですが、Q3時点では赤字幅が小さいようです。

今回の決算発表でスプリンガーCEOが「6四半期にわたって成長が加速したが、顧客が通常の購入パターンに戻った」と発言しているようで、今後売上高の伸びが弱まることが懸念されています。

売上高の減速がどれほどのものか、3月のQ4決算発表、また来期の決算発表に注目したいと思います。

■来期の業績予想から見る将来成長性

SBI証券お客様サイト内の財務詳細情報より、来期の業績予想をチェックします。

今期の会社発表の業績予想を起点に、来期の成長性を見ていきます。

来期の売上高成長率は+29.6%、純利益は来期も赤字予想ですが、赤字幅は今期よりも小さいと予想されています。

ただ、今回の売上高減速予想を受けて、今後将来予想も修正される可能性もあると思いますので、鵜吞みにはできませんので注意が必要です。

特に2021年1月期、2022年1月期はコロナ禍が追い風となり売上高が大きく伸びましたので、その反動で成長速度が鈍化するのはやむを得ないと考えていますが、サブスクリプションが売上高の大部分を占めることを考えると、今後も安定的に売上高が積みあがっていくのではと期待しています。

純利益の赤字幅はだんだんと小さくなってきていますので、そろそろ黒字化も期待したいところではありますが、売上高の成長鈍化によって、黒字化までももうしばらくかかるかもしれません。

今後の決算発表内容と業績予想の修正に注目したいと思います。

■株価水準とチャートの動き

12/3(金)の終値は135ドルです。

1日で▲42.2%と、決算発表後ものすごい急落となりました。

ここまでの急落、なかなかお目にかかれませんね。

純利益予想が赤字のためPER情報はありません。

上場来の株価の動き(週足)は以下の通りです。

上場は2018年4月に上場し50ドルあたりで推移していましたが、2020年に入ってから株価が急激に上昇しています。

コロナ禍でペーパーレス化・デジタル化が一気に進むという潮流の中、電子署名サービスを展開する同社に期待が一気に集まりました。

今回の決算発表では将来の減速懸念から株価が1日で▲42%と稀にみる急落となりました。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

売上高の過去3年間の実績と今期予想はいずれも前期比+30%を越えて、高い成長を継続しています。

特にコロナ禍でペーパーレス化・デジタル化が強力に意識された潮流を背景に、この2年間は成長が加速していました。

ただし、CEOの発言にもあるように今後成長が鈍化する(通常の購入ペースに戻る)ことが見込まれていますので、しばらくの間は株価も低迷することが予想されます。

12/2の決算発表後、時間外で株価が▲25%急落というニュースを見て、さすがに1日で▲25%以上は下げすぎだろ、と思いエントリーしました。

コロナ禍で注目を集めた銘柄だけに、アフターコロナにおいては売られやすい面もあるとは思いますが、一方で、コロナが収まってもペーパーレス化・デジタル化の潮流は逆戻りすることはないと考えていますので、将来的には同社のビジネスはまだまだ成長していくと期待しています。

これまで投資家の期待が高かった分、今回の暴落からまたはい上がっていくにはそれなりの理由が必要かもしれませんが、気長に応援したいと思います。

買ったばかりですので、追加の買いもすぐの売却も考えていませんので、今後しばらくは決算発表を眺めながらじっくり保有を続けていきます。

もし株価が購入から2倍になったら、保有株数の半分を売却して元手を回収しようとは考えています。 以上が私の戦略です。

■まとめ

長くなりましたが、お読み頂きありがとうございました!

私はだいたい25銘柄程度の注目銘柄を決めて、上記のような観点で継続的に観察を続けています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指して日々観察をしています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になったのであれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

コメント