個別株投資で毎年資産+10%を目指すサラリーマン投資家、かたつむり君です。

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、特に年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上でとても重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の方の参考になれば嬉しいです。

■本日のチェック銘柄

今日チェックするのは米航空大手のデルタ エアラインズ(ティッカーシンボル:DAL)です。

ニューヨーク証券取引所(NYSE)上場で、決算期は12月です。

SBI証券お客様サイト内の銘柄サマリー情報より数値を抜粋すると、時価総額は242億ドル、従業員数は74,000人です。

昨日、おとといで、同業他社であるユナイテッド エアラインズ、アメリカン エアラインズ グループについて書きました。

【ユナイテッド エアラインズ】22/1/19決算発表内容と私の投資戦略

【アメリカン エアラインズ グループ】22/1/20決算発表内容と私の投資戦略

アメリカを代表するエアライングループ3社を比較することで、業界内で特に有望な銘柄はどこなのかを知りたい。

そのような視線でチェックしていきたいと思います。

なお、現在私はデルタ エアラインズの株は保有していません。

■決算発表内容の概要

2022/1/13(木)に発表した2021年12月期第4四半期決算の主な内容は以下の通りです。

なお、コロナ禍で航空業界は特に2020年に大打撃を受け、2021年の前年比は反動で非常に大きくなりますので、PLについては2020年だけでなく、コロナ前の2019年とも比較していきます。

【主な決算発表内容】(単位:百万ドル)

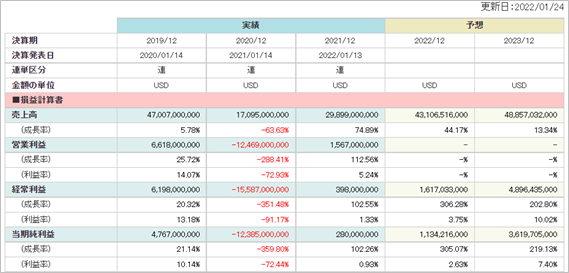

売上高 (Total operating revenue):9,470(20年:3,973 19年:11,439 20年比:+138.4% 19年比:▲17.2%)

営業利益(Operating income(loss)):263(20年:▲858 19年:1,399 20年比:- 19年比:▲81.2%)

純利益 (Net income):▲408(20年:▲1,108 19年:1,099 20年比:- 19年比:-)

資産合計(Total assets):72,471(前期末:71,996)

自己資本(Stockholders’ equity):3,634(前期末:1,534)

現金 (Cash and cash equivalents):7,933(前期末:8,307)

有利子負債(Current maturities of debt and finance leases, Debt and finance leases):26,920(前期末:29,157)

営業CF(Net cash provided by (used in) operating activities):+555(前年同期:▲1,286)

投資CF(Net cash provided by (used in) investing activities):▲479(前年同期:▲1,048)

財務CF(Net cash used in financing activities):▲1,167(前年同期:▲5,957)

■決算発表内容分析のものさし

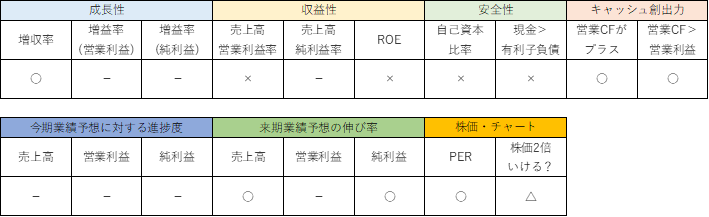

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100

※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷総資本×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。)

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

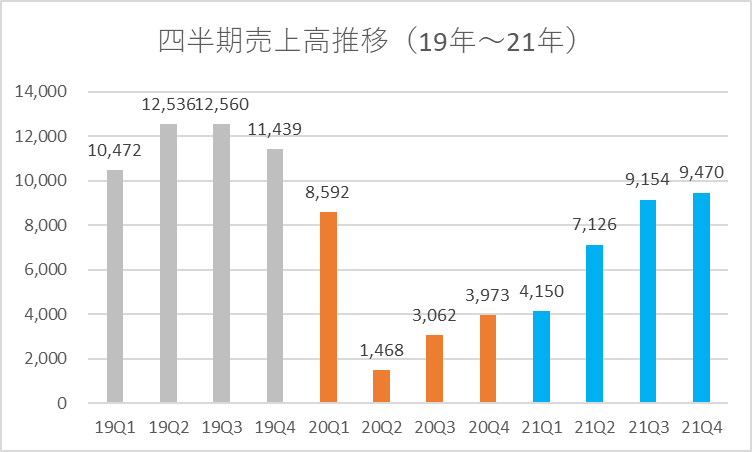

Q4の売上高は20年同期比+138.4%、19年同期比▲17.2%でした。

通期の売上高は20年比+74.9%、19年比▲36.4%でした。

20年比では改善されましたが、コロナ前の19年比ではまだ64%程と、低迷が続いてます。

※ユナイテッド航空は19年比57%程、アメリカン航空は65%程

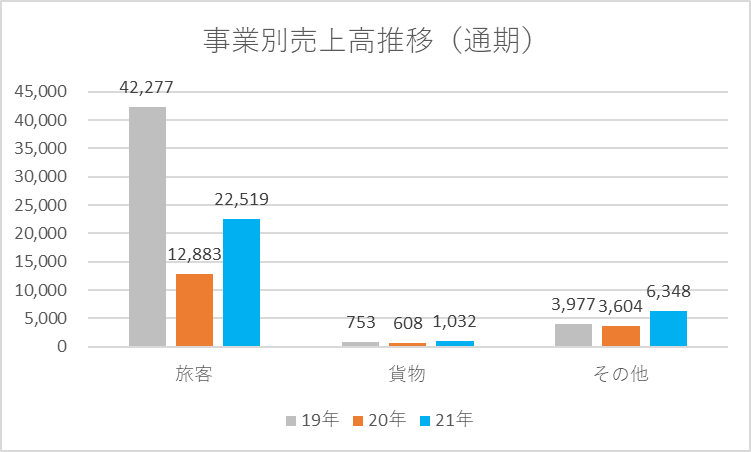

通期の売上高を事業別に見ると、特に国をまたいだ人流が制限される中、旅客からの売上(Passenger)は19年比▲47%と落ち込んでいます。(21年:22,519 20年:12,883 19年:42,277) ※ユナイテッド航空は▲49%、アメリカン航空は▲38%

一方で、貨物からの売上(Cargo)は19年比+37%伸びています。(21年:1,032 20年:608 19年:753)

※ユナイテッド航空は19年比約2倍の伸び、アメリカン航空は+52%

売上高の75%が旅客からの売上、貨物からの売上は3%のため、貨物の伸びが売上高全体に与えるインパクトは小さいです。

他の2社と比べると、「その他」が21%と比率が高いです。

デルタ航空は航空事業だけでなく、製油所でガソリンを生産し販売するといった事業も行っています。

他の航空会社にはないデルタ航空の特徴ですね。

※ユナイテッド航空は旅客からの売上が82%、貨物からの売上が10%

※アメリカン航空は旅客からの売上が87%、貨物からの売上が4%

事業別売上高の推移をグラフにすると以下の通りです。

また、四半期ごとの売上高推移をグラフにすると、だんだんと売上高が回復に向かってきていますので、今後のさらなる回復に期待したいところです。

※ユナイテッド航空、アメリカン航空も同じような推移

Q4の営業利益は+263と、20年同期の▲858から黒字転換となりました。

19年同期は1,399の黒字でしたのでこれには届きませんが、航空大手3社で唯一、営業利益が黒字となりました。

経費を見ると、人件費(Salaries and related costs)は19年比+▲13.6%でした。(21年:2,632 20年:1,940 19年:3,046)

需要の減少、回復に合わせて、柔軟に人件費をコントロールしていることがわかります。

※ユナイテッド航空は19年比▲16%(21年:2,579 20年:2,168 19年:3,078)

※アメリカン航空は19年比+3%(21年:3,207 20年:2,637 19年:3,100)

Q4の純利益は▲408と前年同期に続き赤字でしたが、20年同期の▲1,108から赤字幅は縮まりました。

19年同期は1,099の黒字でした。

なお、通期では280の黒字着地となりました。

※ユナイテッド航空の通期純利益は▲1,964、アメリカン航空の通期純利益は▲1,993

●収益性のチェック

Q4の売上高営業利益率は2.8%でした。純利益は赤字のため、割愛します。

通期の売上高営業利益率は6.3%でした。売上高純利益率は0.9%でした。

参考に、コロナ前の19年通期は、売上高営業利益率は14.1%、売上高純利益率は10.1%でした。

他社と比べても利益率が高いことがわかります。

※ユナイテッド航空の19年通期は、売上高営業利益率9.9%、売上高純利益率7.0%

※アメリカン航空の19年通期は、売上高営業利益率6.7%、売上高純利益率3.7%

●安全性のチェック

自己資本比率は5.0%でした。

20年末の自己資本比率は2.1%と、債務超過の瀬戸際まできましたが、この1年で少し盛り返しました。

なお、19年末の自己資本比率は23.8%でした。

※ユナイテッド航空の自己資本比率、21年末7.4%、19年末21.9%

※アメリカン航空の自己資本比率、21年末▲11.0%、19年末▲0.2% 債務超過!

保有している現金は7,933、有利子負債は8,307でした。

有利子負債が現金を上回りました。

ただし、1年前に比べると、現金は▲374(8,307→7,933)減りましたが、それ以上に有利子負債は▲2,237(29,157→26,920)減り、財務健全性は改善されました。

●キャッシュ創出力のチェック

Q4の営業CFは+555と、キャッシュインとなりました。

営業利益263を上回るキャッシュインとなりました。

資金流出を伴わない減価償却費(Depreciation and amortization)が504だったことが、営業CFが営業利益より大きかった要因の一つです。

■業績予想(会社発表)に対する進捗度

SBI証券お客様サイト内の財務詳細情報に今期業績予想が掲載されますが、決算発表からすでに1週間以上たってしまい、2021年の予想は手元に控えていませんでしたので、こちらは割愛します。

■来期の業績予想から見る将来成長性

SBI証券お客様サイト内の財務詳細情報より、来期の業績予想をチェックします。

今期の業績予想を起点に、来期の成長性を見ていきます。

来期の売上高成長率は+44.2%、純利益成長率は+305.1%と、増収増益の予想となっています。

19年の92%ほどの水準です。

※ユナイテッド航空の売上高成長率は+66.9%の増収、19年の95%の水準と予想

※アメリカン航空の売上高成長率は+44.9%の増収、19年の94%の水準と予想

■株価水準とチャートの動き

1/21(金)の終値は37ドルです。PERは22倍です。

過去5年の株価の動き(週足)は以下の通りです。

2018年~2019年は50ドル~60ドルの間で推移していましたが、2020年のコロナショックで株価は1/3の20ドルまで下落しました。

現在の株価は2018年の高値の60%程の水準となります。

今期黒字達成ということもあり、他社に比べると、株価の回復も早いことがわかります。

※ユナイテッド航空は2018年の高値の43%程の水準

※アメリカン航空は2018年の高値の28%程の水準

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

昨日までに同業他社のユナイテッド航空(【ユナイテッド エアラインズ】22/1/19決算発表内容と私の投資戦略)、アメリカン航空(【アメリカン エアラインズ グループ】22/1/20決算発表内容と私の投資戦略)について記事を書いてきました。

全体的な傾向は共通する部分も多いですが、その中でも各社の個性が見えてとても興味深かったです。

同業2社と比べてデルタ航空の優れている点、興味深い点は以下の4点です。

①航空大手3社で唯一、2021年通期での純利益黒字!

②製油所事業を運営している!(原油高は航空業界の大敵だが、そのヘッジになる?!)

③人件費を柔軟に調整している!

④航空大手3社で唯一、1年前から有利子負債の額が減っている!(財務健全性改善)

コロナ禍で大きな打撃を受け、現在も厳しい状況が続く航空業界ですが、その中でも唯一純利益黒字を達成したデルタ航空の業績は素晴らしいと思います。

航空業界は世界経済や地政学的要素等、外部要因によって業績が大きく変動する不安定なイメージがあり、あまり投資対象としては考えていませんでした。

ただ、コロナ禍でものすごく株価が下落していることもあり、もしかしたら大化けするチャンスもあるかも、と思ったのが今回航空大手3社の決算発表内容をチェックしたきっかけです。

チェックした結果、決算内容が一番素晴らしかったのはデルタ航空です。

一方、投資対象として注目しているのはユナイテッド航空です。

その理由は過去の高値からの株価の回復具合から、今後株価が伸びる可能性が一番高いのでは、と感じているからです。

オミクロン株の感染拡大が広がっていますが、コロナ禍はまだ続きます。

航空業界にはリバウンド期待がある一方、感染状況次第で今後も調整する可能性も十分にあります。

今後じっくり観察を続け、「5年で株価2倍」を狙えるくらい割安だと感じる会社が現れたら、小さい金額で仕掛けていきたいと思っています。

以上が私の戦略です。

↑ 上記バナーより無料体験学習会(教室or動画配信)にお申込み可能です。↑

■まとめ

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になったのであれば嬉しいです。

私が銘柄選びの基準や、仕掛けるタイミングについて参考にした書籍は以下の通りですのでよろしければ読んでみて下さい。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

↑ 上記バナーより無料体験学習会(教室or動画配信)にお申込み可能です。↑

コメント