皆さんこんにちは。

個別株投資で毎年資産+10%を目指すサラリーマン投資家、かたつむり君です。

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上で特に重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の皆さんの参考になれば嬉しいです。

■本日のチェック銘柄

今日チェックするのは米・日用品大手のプロクター・アンド・ギャンブル(P&G)(ティッカーシンボル:PG)です。

ニューヨーク証券取引所(NYSE)上場で、決算期は6月です。

SBI証券お客様サイト内の銘柄サマリー情報より数値を抜粋すると、時価総額は3,868億ドル、従業員数は3,000人です。

私が同社に注目している理由は以下の2点です。

①私たちの生活に身近な日用品を扱う米国企業として、高いブランド力を持つから

②高い株主還元意識があるから

なお、現在私はP&Gの株を保有していません。

■決算発表内容の概要

2022/4/20(水)に発表した2022年1~3月期(第2四半期)決算の主な内容は以下の通りです。

【主な決算内容】(単位:百万ドル)

売上高 (Net sales):19,381(前年同期:18,109 前年同期比:+7.0%)

営業利益(Operating income):4,024(前年同期:3,785 前年同期比:+6.3%)

純利益 (Net earnings attributable to Procter & Gamble):3,355(前年同期:3,269 前年同期比:+2.6%)

資産合計(Total assets):120,217(前期末:119,307)

自己資本(Total shareholders’ equity):45,746(前期末:46,654)

現金 (Cash and equivalents):8,526(前期末:10,288)

有利子負債(Debt due within one year, Long-term debt):33,669(前期末:31,988)

営業CF(Total operating activities):+13,010(前年同期:+14,250)※累計

投資CF(Total investing activities):▲3,742(前年同期:▲2,043)※累計

財務CF(Total financing activities):▲10,718(前年同期:▲18,446)※累計

■決算発表内容分析のものさし

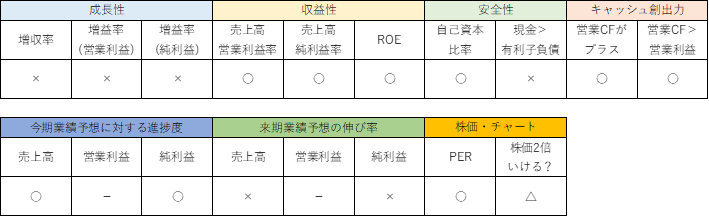

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100

※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷総資本×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。)

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

Q3の売上高は前年同期比+7.0%でした。

営業利益は同+6.3%でした。

純利益は同+2.6%でした。

売上高は、指標にしている+10%には届きませんでしたが、7.0%の増収となりました。

Q2決算で、コスト増加を吸収するために様々な商品で値上げを行う、と発表しましたが、値上げが売上高の増加につながりました。

値上げしても売上高が減少しないことは、同社のブランド力の強さ故だと感じます。

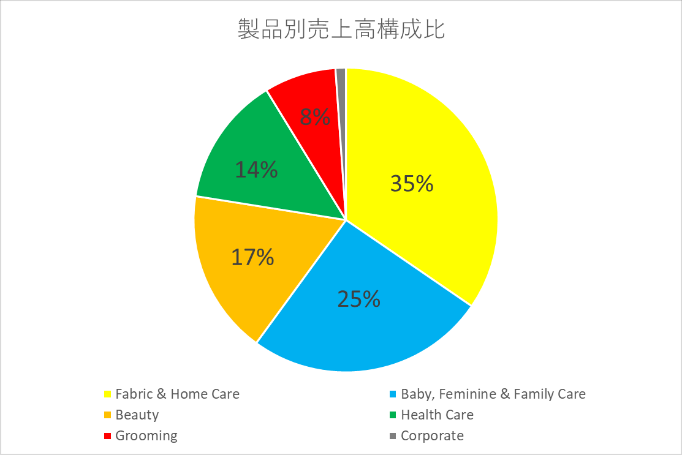

製品ごとの売上高、増収率は以下の通りです。

■Fabric & Home Care(布製品・ホームケア製品(洗剤、掃除用品))

6,699 +7%

■Baby, Feminine & Family Care(ファミリーケア用品(おむつ、生理用品、トイレットペーパー))

4,935 +7%

■Beauty(美容製品(化粧品、スキンケア製品))

3,389 +2%

■Health Care(ヘルスケア製品(歯ブラシ、歯磨き粉、サプリメント))

2,662 +13%

■Grooming(グルーミング製品(シェービングカミソリ))

1,481 +3%

製品ごとの売上高をグラフにすると、以下の通りです。

売上高の成長力は特筆するほどではありませんがが、複数の製品がバランスよく売上高を稼いでいると感じます。

売上高が7.0%伸びた一方で、売上原価(Cost of products sold)は15.7%増加し、主に原油高によるコスト増加の影響を受けました。

9ヶ月の累計では、売上高は前年同期比+6.1%、営業利益は同▲1.6%、純利益は+2.5%でした。

●収益性のチェック

売上高営業利益率は20.8%、売上高純利益率は17.3%でした。

利益率は目安としている15%、10%を10ポイント程上回り、高い収益性を示しました。

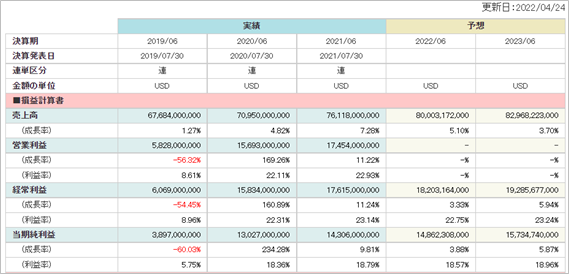

過去3年の通期利益率は以下の通りです。

売上高営業利益率:8.6%、22.1%、22.9%

売上高純利益率 :5.8%、18.4%、18.8%

3年前の2019年6月期は大幅減益のためさえない決算でしたが、直近2年は非常に高い収益性を残しています。

ROEは37.1%でした。

株主資本を非常に効率よく利益に結びつけています。

●安全性のチェック

自己資本比率は38.1%でした。

保有している現金は8,526、有利子負債は10,288と、有利子負債が現金を上回りました。

有利子負債が保有現金より多いことや、自己資本比率がさほど高くないことから、安全性はそれほど優れているとは言えなさそうです。

安定的に本業からキャッシュを稼げているか(営業CFがプラスか)に注目していく必要があります。

●キャッシュ創出力のチェック

営業CFは+13,010と、キャッシュインとなりました。

営業利益4,024を大きく上回るキャッシュインとなりました。

なお、前年同期も営業CFは+14,250で営業利益3,785を大きく上回るキャッシュインでしたので、キャッシュ創出力が非常に高い企業だと言えます。

財務CFは▲10,718で、主な要因は配当金支払(Dividends to shareholders):▲6,508、自社株買い(Treasury stock purchases):▲8,753、長期借入金の増加(Additions to long-term debt):+4,385です。

借入が増えている一方で、非常に積極的に株主還元していることがわかります。

借入を増やしてでも株主還元に積極的、というと、まるでマクドナルドのようですね。

マクドナルドと違い債務超過ではありませんが、営業キャッシュ・フロー、フリー・キャッシュ・フローに注目することが大切ですね。

参照:債務超過なのに連続増配企業?!米・マクドナルドが倒産しないか心配!

■業績予想(会社発表)に対する進捗度

SBI証券お客様サイト内の財務詳細情報に記載されている今期業績予想に対する進捗度をチェックします。

業績予想に対する進捗度は、年間の業績予想が妥当なものかを考える上で大切な指標です。

もし進捗度が高い場合は、業績予想の上方修正が発表される可能性もあります。

Q1は25%、Q2は50%、Q3は75%、Q4は100%を超えている場合を優秀と定義して、チェックしていきます。

もちろん企業によって季節波動がありますので、単純に数値だけをみるのではなく、前年度の四半期進捗を参考にするのも大事ですね。

業績予想に対する進捗度は、売上高:75.8%、純利益:78.7%でした。

Q3としては、売上高・純利益とも、順調に進捗しています。

Q2で発表した値上げの効果もでています。

■来期の業績予想から見る将来成長性

SBI証券お客様サイト内の財務詳細情報より、来期の業績予想をチェックします。

今期の業績予想を起点に、来期の成長性を見ていきます。

来期の売上高成長率は+3.7%、純利益成長率は+5.9%と予想されています。

売上高、純利益とも指標の+10%には届いていません。

過去3年の成長率は以下の通りです。

売上高: +1.3%、 +4.8%、+7.3%

純利益:▲60.0%、+234.3%、+9.8%

日用品を扱う会社ということで、安定した業績推移をイメージしていたのですが、意外とブレが大きいなという印象です。

■株価水準とチャートの動き

4/20(金)の終値は161ドルです。PERは27倍です。

過去5年の株価の動き(週足)は以下の通りです。

2019年6月期に業績が低迷したこともあり、2018年までは横ばい・下落で推移していましたが、その後は右肩上がりで力強く上昇しています。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

米・日用品大手として誰もが知る同社。

創業1837年と180年を超える歴史を持つ老舗企業です。

これだけ長く続いているのはすごいことですね。

老舗企業ということで、高い成長性を期待するのは難しいかもしれませんが、世界的なブランド力、安定したキャッシュ創出力に裏付けされた配当還元意識の高さはとても魅力的です。

連続増配はなんと65年!

現在の配当利回りは2.2%程ですが、過去の増配の歴史を考えると、長期保有を前提に非常に魅力的な会社であると感じています。

ただし、株価は上場来高値圏で推移していますので、この水準では手はださないつもりです。

120ドルあたりまで下がれば(現在の株価▲26%ほど)少額でエントリーし、さらに100ドルあたりまで下がれば(現在の株価▲38%ほど)追加で購入。

そんなイメージを持ちながら狙っていきたいです。

この銘柄については、「5年で株価2倍」を狙うのではなく、10年20年と長期保有を前提に、買ったらそのままほったらかしで配当金をコツコツ頂くような戦略を描いています。

もちろん配当金が今後も続く保証はありませんが、過去65年連続増配という実績があり、日用品という好不況の波に影響をうけにくいビジネスでもあり、他の銘柄に比べて安心感を持って保有を続けやすいのではないでしょうか。

配当利回り2.5%で20年保有すれば投資額の50%は回収できますので、そのくらいの長いスパンで考えていきたいです。

以上が私の戦略です。

■まとめ

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

■参考:同社に関する過去の記事

・【P&G】22/1/19決算発表内容と私の投資戦略

※22/1/19(水)に発表した2021年10月~12月期(第2四半期)決算についての記事です。

コメント