【更新記事あり!】

本記事以降の決算発表についても記事を書いています!

興味がある方は、以下の記事をご参照下さい。

最新の決算比較 こちらからどうぞ!

———————————-

トマトケチャップにマヨネーズ、皆さんの家の冷蔵庫にも入っていますよね?

今日は食品大手の2社、カゴメとキユーピーを比較します。

複数の会社の決算書を比較することで、その会社の個性がよりわかるようになります。

この記事を通して両社の違いを感じて頂けたら、また少しでもあなたの投資の参考になれば嬉しいです。

なお、カゴメは12月決算、キユーピー11月決算と、決算期にズレがあります。

カゴメは2022年12月期決算、キユーピーは2022年11月期決算、いずれも2022年度第4四半期決算にて比較します。

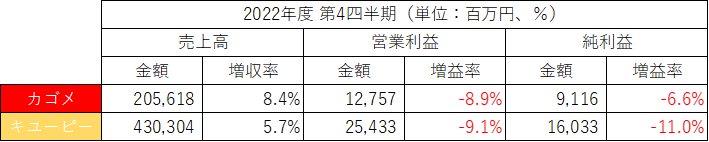

■PL(損益計算書)の比較

まずはPLを比較します。

両社の売上高・営業利益・純利益と、増収率・増益率は以下の通りです。

・売上高

売上高はキユーピーがカゴメの約2.1倍と、大きく上回りました。

両社とも前年比で増収となりました。

増収率はカゴメが+8.4%と、キユーピーの+5.7%を上回りました。

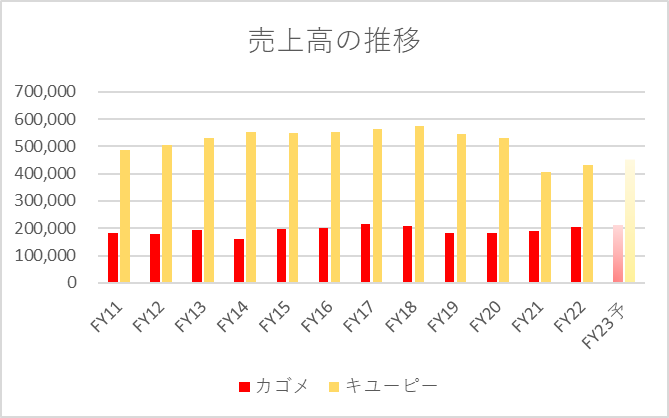

過去12年間(2011年度~2022年度)と来期予想の売上高の推移は以下の通りです。

・営業利益・純利益

営業利益・純利益は両社ともに減益となりました。

純利益は、カゴメは▲6.6%、キユーピーは▲11.0%と2桁減益となりました。

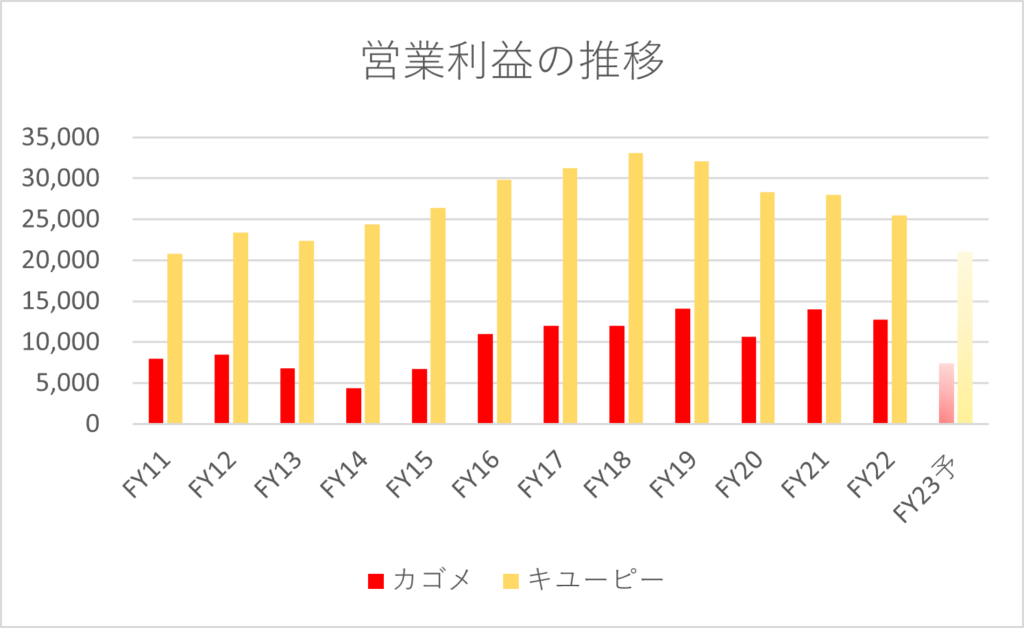

過去12年間(2011年度~2022年度)と来期予想の営業利益の推移は以下の通りです。

来期は両社とも減益予想となっています。

カゴメは▲42.0%、キユーピーは▲17.4%、いずれも2桁減益となっており、特にカゴメの減益幅が大きいです。

原材料価格の上昇により収益が圧迫される市場環境が続きそうです。

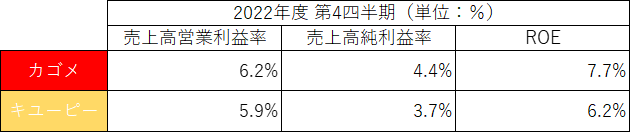

・利益率・ROE

両社の利益率・ROEは以下の通りです。

今期の利益率・ROEはいずれもカゴメが上回りました。

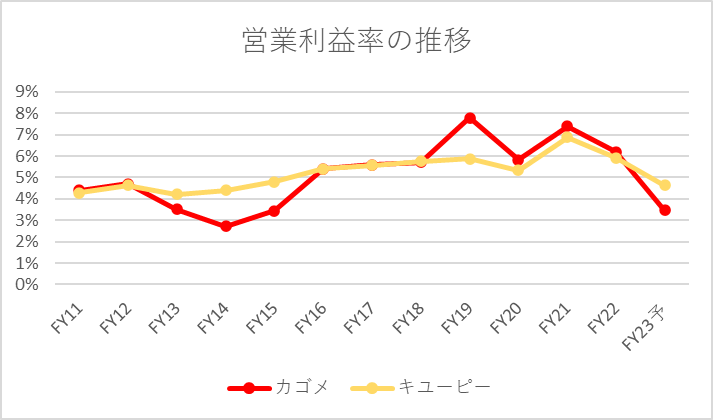

過去コロナ前の過去12年(2011年度~2022年度)と来期予想の売上高営業利益率の推移は以下の通りです。

過去12年間の平均値では、カゴメ:5.1%、キユーピー:5.3%と、売上高営業利益率は同水準です。

グラフから、カゴメの方が年度ごとにばらつきがあることがわかります。

マヨネーズの主な原材料である卵は「物価の優等生」とも言われ価格が安定していること、一方トマトケチャップの主な原材料であるトマトは天候や発育状況になどにより収穫量や価格の変動が比較的大きいこと、主力商品の原材料価格の安定性の違いによるものなのかなと想像しています。

■BS(貸借対照表)の比較

次に、BSを比較します。

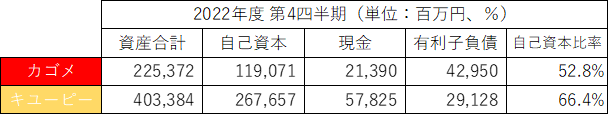

2022年度第4四半期の資産合計、自己資本、現金、有利子負債、自己資本比率は以下の通りです。

資産合計はキユーピーがカゴメの約1.8倍、自己資本は約2.2倍、現金は約2.7倍と、それぞれ上回りました。

にもかかわらず、有利子負債はキユーピーの方が少ないです。

カゴメは現金の約2倍の有利子負債を抱えているのに対し、キユーピーは有利子負債の約2倍の現金を保有しています。

財務の安全性はキユーピーの方が高いと言えます。

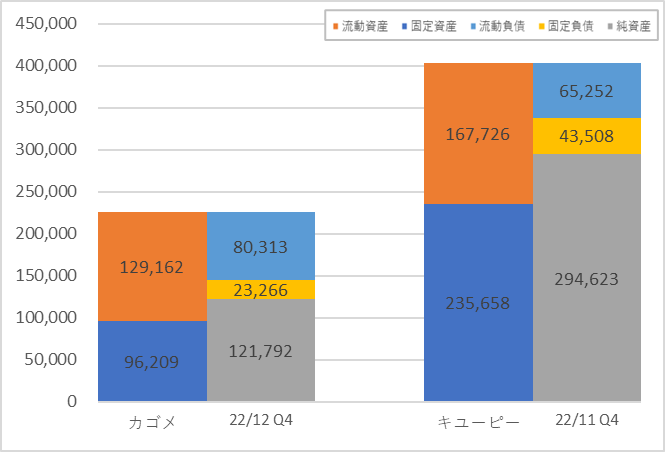

両社のBSを図にすると以下の通りです。

短期的な安全性を示す流動比率(流動資産÷流動負債×100%)は、カゴメが160.1%、キユーピーが257.0%でした。

カゴメは、現金の約2倍の有利子負債を抱えている割に、流動比率が高いなと感じました。

その要因は流動資産に含まれる「棚卸資産」57,565百万円(流動資産の44.6%)です。

棚卸資産はいわゆる「在庫」のことで、これから販売していく商品のことです。

すべてが売れれば問題ありませんが、商品が売れないとその在庫は「不良在庫」として処分する必要があり、その分損失となりますし、在庫を減らすために値引き販売をすれば、その分利益率の低下につながります。

流動資産として計上されていますが、本当に“資産”としての価値があるのかは注意する必要があります。

カゴメ(IFRS(国際会計基準)適用)とキユーピー(日本基準適用)で会計基準が異なるため同じ項目で比較ができませんが、キユーピーの「商品及び製品」「仕掛品」「原材料及び貯蔵品」は37,077百万円(流動資産の22.1%)で、明らかにカゴメの在庫が積みあがっていることがわかります。

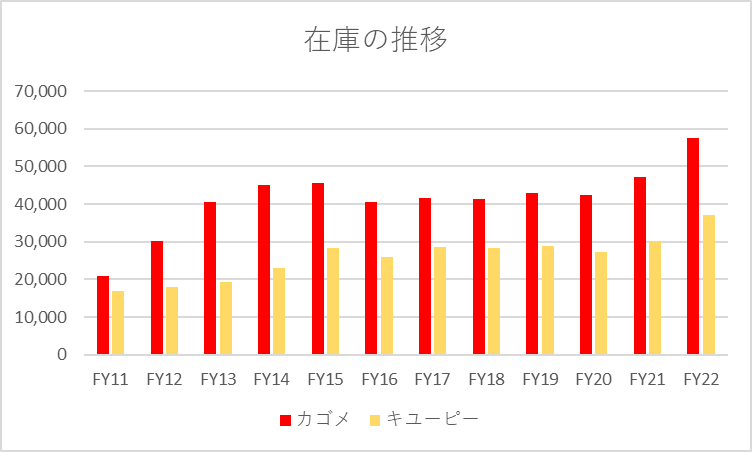

過去12年(2011年度~2022年度)の在庫の推移は以下の通りです。

両社ともに2022年度は在庫が増えています。

上記の通り、売上高が少なく、資産合計が小さいカゴメの方が、在庫に関する懸念は大きいと言えます。

■CF(キャシュフロー計算書)の比較

続いて、CFを比較します。

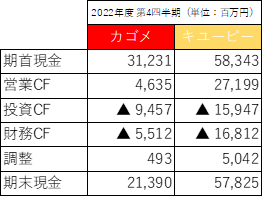

2022年度第4四半期のCFの概要は以下の通りです。

両社とも、期首と比べて現金が減少しています。

キャッシュフローの概要を図にすると以下の通りです。

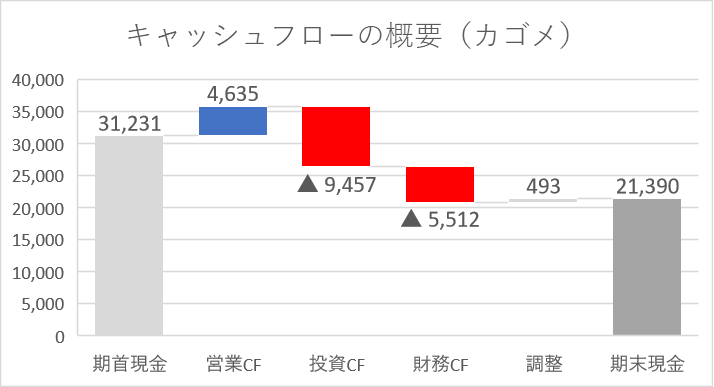

まずは、カゴメです。

本業からのキャッシュ創出力(営業CF)が弱く、キャッシュ減少となりました。

投資CFの主な内容は有形固定資産・無形資産の取得(▲9,878百万円)です。

財務CFの主な内容は自己株式の取得(▲7,786百万円)です。

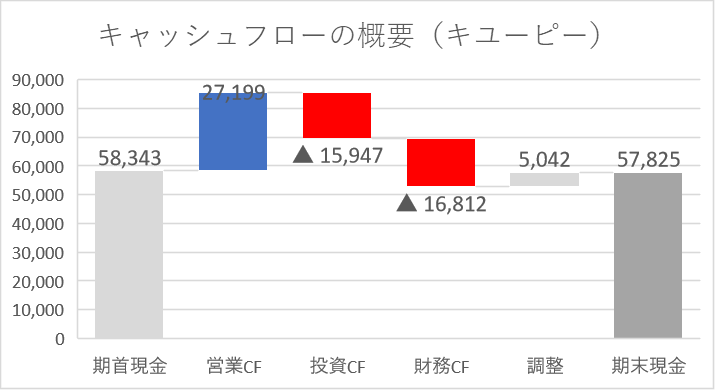

続いてキユーピーです。

カゴメと比べると営業CFが多いです。

投資CFの主な内容は有形固定資産の取得(▲12,482百万円)です。

財務CFの主な内容は長期借入金の返済(▲10,301百万円)、配当金の支払い(▲6,533百万円)です。

■その他の項目(株価、配当など)

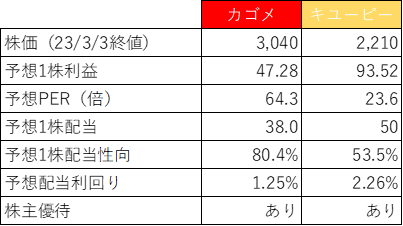

株価、配当など、そのほかの項目を比較すると以下の通りです。

・PER・株価

PERは投資を検討する際に気になることの一つです。

カゴメは64.3倍、キユーピーは23.6倍と、キユーピーの方が割安です。

両社の株価の推移は以下の通りです。

まずはカゴメです。

続いて、キユーピーです。

・配当

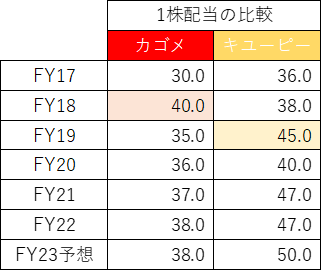

直近6年(2017年度~2022年度)と来期予想の1株配当の金額は以下の通りです。

2018年度はカゴメが創業120周年を記念して10円の記念配当、2019年度はキユーピーが創業100周年を記念して5円の記念配当を行いました。

記念配当翌年は1株配当が減少していますが、それを除けば両社とも増配を続けてきました。

ただしカゴメは、来期は配当を据え置く予想となっています。

配当性向は80%とかなり高くなってしまっていますので、減益が予想される中での増配は難しそうです。

・株主優待

株主優待は株式投資の楽しみの1つです。

両社とも株主優待があります。

カゴメは100株以上1,000株未満保有の場合、年に1回2,000円相当の自社商品詰合せが送られます。

6ヶ月以上の継続保有が条件です。

キユーピーは100株以上500株未満保有で、年に1回1,000円相当の自社商品詰合せ送られます。

6ヶ月以上の継続保有が条件です。

なお、余談ですが、キユーピーの中にアヲハタのジャムがあります。

アヲハタは東証スタンダード市場上場の企業ですが、キユーピーの子会社で、株式の44.4%をキユーピーが保有しています。

■おわりに

食品大手2社の比較、いかがでしたでしょうか?

グラフや決算説明資料を多く用いて、視覚的に両社の違いを感じて頂けるように意識しました。

PLやBSの規模ではキユーピーの方が大きいものの、目先の原材料高による減益予想や過去12年間の利益率の推移など、共通する面もありました。

最も違いを感じたのはBS(貸借対照表)から見えた財務の安全性です。

カゴメは現金の約2倍の有利子負債を抱えているのに対し、キユーピーは有利子負債の約2倍の現金を保有し、財務の安全性はキユーピーの方が高いと言えます。

両社とも創業から100年を超える老舗企業で、もらって嬉しい株主優待制度もありますが、私個人的にはキユーピーの方が投資対象として魅力を感じました。

10年後も20年後も私たちの食卓にありつづける魅力的な商品を製造している両社だと思いますので、今後株価が大きく下がることがあれば、長期保有を前提に狙っていきたいなと思っています。

この記事を通して、複数の会社を比較する面白さを感じて頂けたら嬉しいです。

本日もお読み頂きありがとうございました!

⇓株式投資に関する人気ブログはこちらからチェック⇓

サラリーマン投資家ランキング

にほんブログ村

コメント