米・巨大IT企業「GAFA」、

もしあなたが1社に投資するなら、どこに投資しますか?

Twitterで、アンケートをとった結果は以下の通りです。

米・巨大IT企業「GAFA」💡

— かたつむり君@個別株で毎年資産+10%目標 (@posikatatsumuri) November 26, 2022

もしあなたが1社に投資するなら、どこに投資しますか?

アップルが人気ですね!

そしてメタは・・・

おそらく2~3年前に同じアンケートを取っていたら、結果も随分違ったのだろうと推測しますが、大きく明暗が分かれる結果となりました。

この記事では、メタを除く3社、アマゾン(ティッカーシンボル:AMZN)、アルファベット(同:GOOGL)、アップル(同:AAPL)の決算書を比較していきます。

複数の会社の決算書を比較することで、その会社の個性がよりわかるようになります。

各社の違いを感じて頂き、少しでもあなたの投資の参考になれば嬉しいです。

なお、アマゾンとアルファベットは12月決算ですが、アップルは9月決算です。

この記事では、アマゾンとアルファベットは最新の2022年7~9月期決算(第3四半期決算)の数値を、アップルは1四半期分古くなりますが2022年4~6月期決算(第3四半期決算)の数値を用いて比較します。

■PL(損益計算書)の比較

まずはPLを比較します。

・売上高

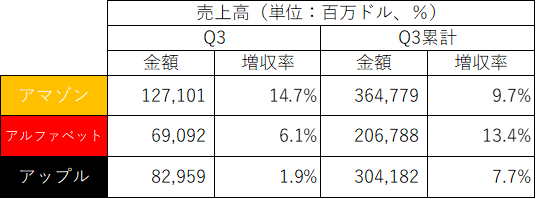

2022年Q3及びQ3累計の売上高・増収率は以下の通りです。

売上高が最も大きいのはアマゾンです。

Q3の増収率も+14.7%と、3社の中で最も大きな増収率を記録しました。

Q3累計で見ると、アルファベットが+13.4%と最も大きな増収率となりました。

Q3とQ3累計の増収率を比べると、アルファベットとアップルは直近Q3の増収率が小さく足元の苦戦ぶりが伺えます。

アルファベットはこれまで成長を続けていたYouTube広告が初めて減収(▲2%)となるなど、主力の広告事業が失速しました。

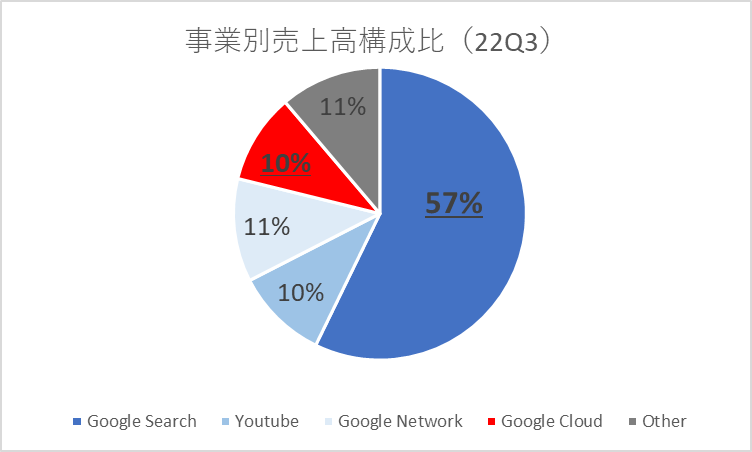

アルファベットの売上高のうち約79%は広告事業であり、その広告事業の伸び悩み(Q3は+3%)は今後の不安材料です。

Google Cloudは+38%と伸びましたが、売上高に占める割合はまだ10%ほどです。

アルファベットのQ3の売上高構成比は以下の通りです。

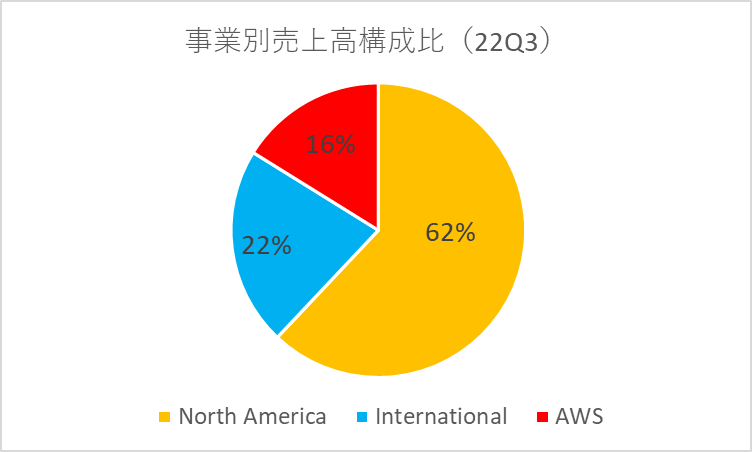

Q3の売上高・増収率が一番大きかったアマゾンの事業別増収率は、北米(North America):+20%、国際(International):▲5%、AWS(Amazon Web Service):+27%でした。

主力の通販事業が増収となったのは、前年は6月(Q2)に実施した有料会員向けのセール(プライムデー)を今年は7月に実施したことが大きな要因です。

アマゾンのQ3の売上高構成比は以下の通りです。

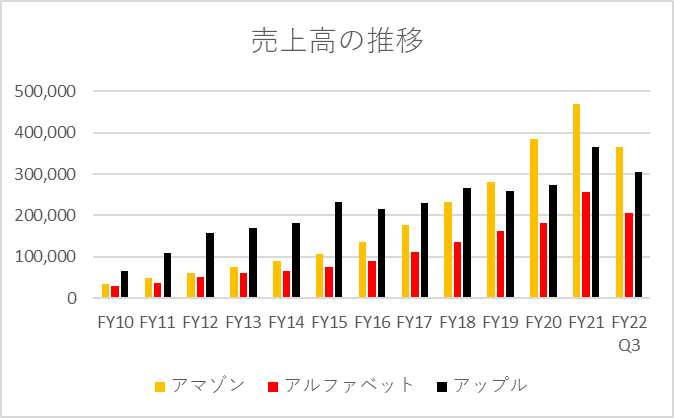

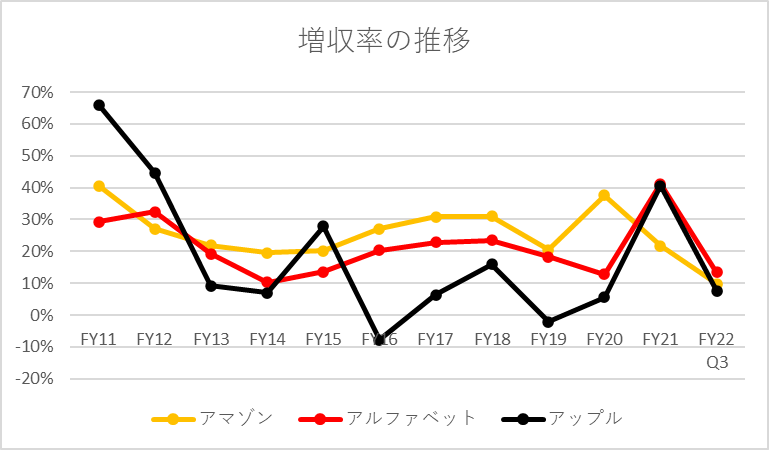

過去12年間(2010年~2021年)と今期Q3の各社の売上高推移は以下の通りです。

2018年まではアップルの売上高が一番大きかったのですが、2019年以降はアマゾンが逆転しました。

2016~2020年の5年間、アップルの売上高は伸び悩みました。

以下の増収率の推移にも、低迷ぶりが表れています。

アマゾンとアルファベットは、この11年間全て2桁増収を記録しています。

ただ、今期Q3累計では、アマゾンは+9.7%と+10%を割っています。

3社とも今期の増収率は大きく低下しており、目先の業績に不安が残る結果となっています。

・営業利益

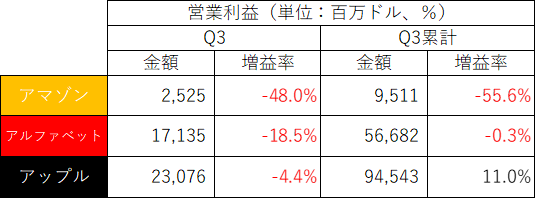

2022年Q3及びQ3累計の営業利益は以下の通りです。

Q3は3社とも減益、Q3累計で増益となったのはアップルだけでした。

特にアマゾンは前年同期から半減と、大きく悪化しました。

事業別営業利益は、北米:▲412百万ドル、国際:▲2,466百万ドル、AWS:+5,403百万ドルと、本業の通販事業の赤字をAWSがカバーしている構図です。

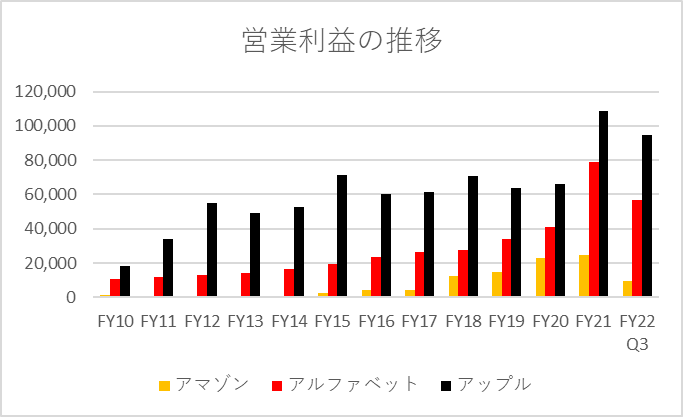

過去12年間(2010年~2021年)と今期Q3の営業利益の推移は以下の通りです。

アップルの利益創出力が突出しています。

売上高では存在感を発揮したアマゾンですが、営業利益は他の2社に大きく劣ります。

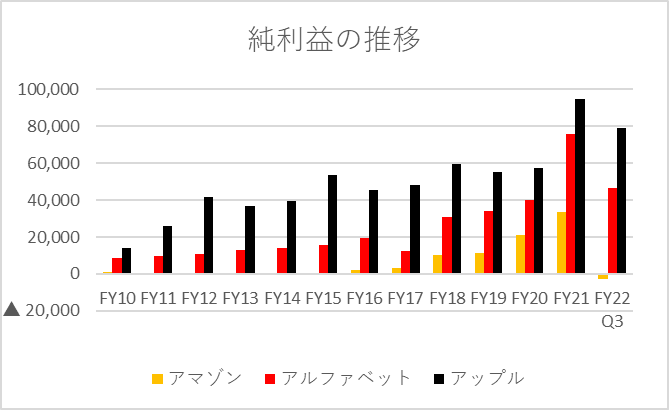

・純利益

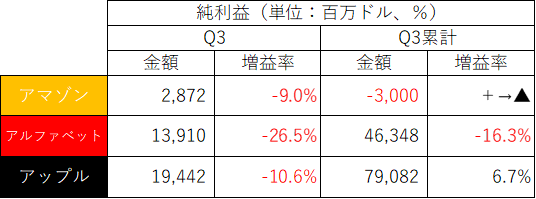

2022年Q3及びQ3累計の純利益は以下の通りです。

Q3は3社とも減益、アマゾンはQ3累計で赤字に転落してしまいました。

Q3累計で増益となったのはアップルだけで、冒頭のアンケートでアップルが人気だったこともうなずけます。

過去12年間(2010年~2021年)と今期Q3の純利益の推移は以下の通りです。

まさかあの最強「GAFA」から赤字がでるとは驚きです。

コロナ禍の2020年、2021年でも強さを示してきたGAFAですが、Q3四半期では各社とも減益と、今年はその利益創出力に減速感がでてきています。

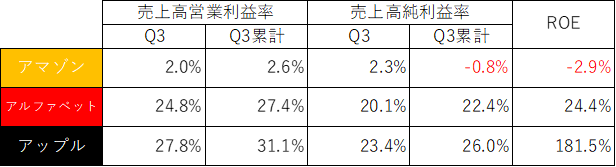

・利益率・ROE

2022年Q3及びQ3累計の利益率・ROEは以下の通りです。

アマゾンの利益率が非常に低いこと、アップル、アルファベットの利益率が非常に高いこと。

とても対照的です。

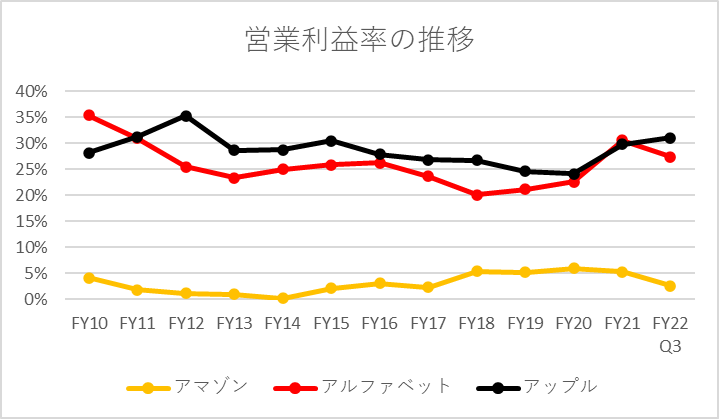

売上高営業利益率の推移をグラフにすると以下の通りです。

常時20%を超える営業利益率を残しているアップルとアルファベットは非常に魅力的です。

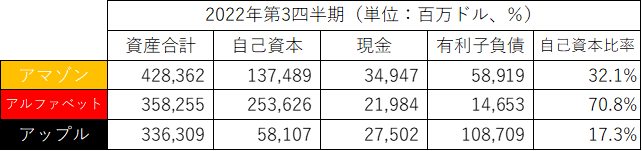

■BS(貸借対照表)の比較

次に、BSを比較します。

2022年Q3の資産合計、自己資本、現金、有利子負債、自己資本比率は以下の通りです。

自己資本比率を比べると、アルファベットが圧倒時に高いです。

有利子負債も最も少なく、有利子負債よりも現金を多く保有しているのはアルファベットだけです。

財務の安全性は最も高いと言えます。

アップルは積極的な自社株買いで有名ですが、自己資本の水準が他の2社には大きく劣ります。

そして有利子負債も非常に多く、現金の約4倍の有利子負債を抱えています。

今後売上高の伸びやキャッシュ創出力に陰りが出ることがあるようだと、やや不安です。

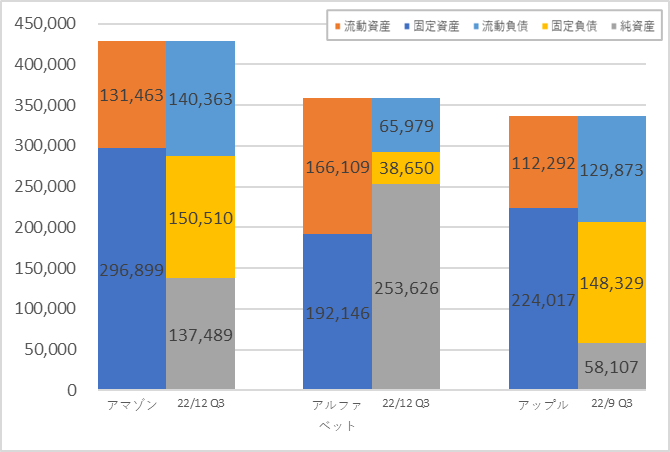

各社のBSを図にすると以下の通りです。

短期的な安全性を示す流動比率(流動資産÷流動負債)は、アマゾン:93.7%、アルファベット:251.8%、アップル:86.5%です。

100%以上が安全の目安とされますので、アマゾンとアップルはやや低いです。

アルファベットは、流動資産が負債合計(流動負債+固定負債)を大きく上回っており、この図解からも安全性の高さがわかります。

配送工場などの建物・設備を多く持つアマゾンは、固定資産の金額も大きいことがわかります。

■CF(キャシュフロー計算書)の比較

続いて、CFを比較します。

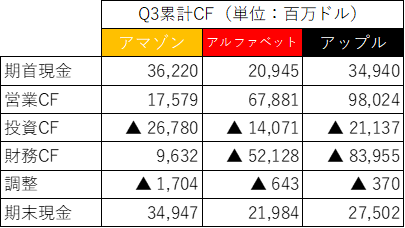

2022年Q3累計のCFの概要は以下の通りです。

両社とも、本業から生み出すキャッシュ(営業CF)はプラスです。

CFの概要を図にすると以下の通りです。

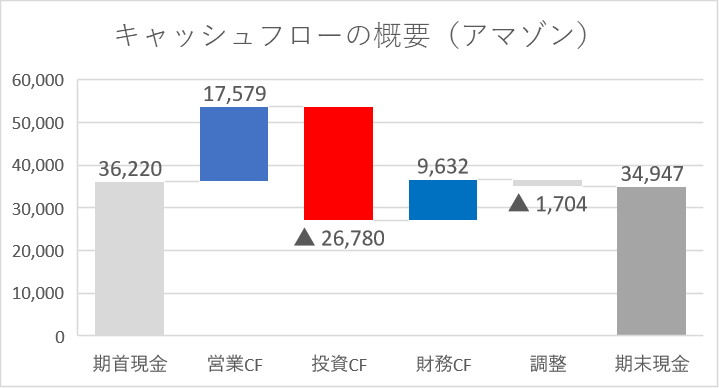

まずはアマゾンです。

投資CFが大きくマイナス(▲26,780百万ドル)なのが特徴的です。

その要因は建物や設備などの有形固定資産の購入(Purchases of property and equipment:▲47,053百万ドル)です。

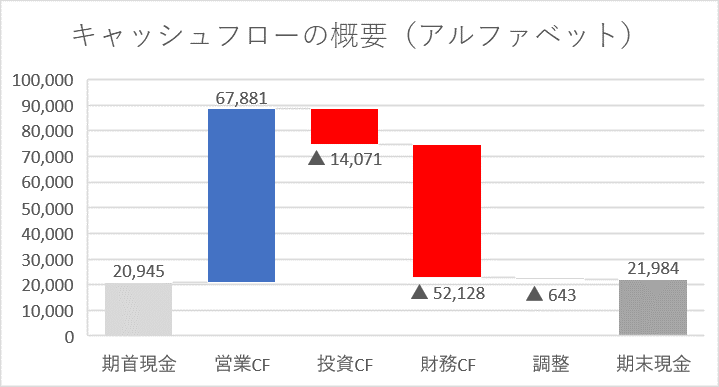

続いてアルファベットです。

本業で大きなキャッシュを得て(営業CF)、その範囲内で投資活動や財務活動を行っていることがわかります。

財務CFが大きくマイナス(▲52,128百万ドル)ですが、主な要因は自社株買い(Repurchases of stock:▲43,889百万ドル)です。

同社は配当を行っていませんが、自社株買いの形で株主還元しています。

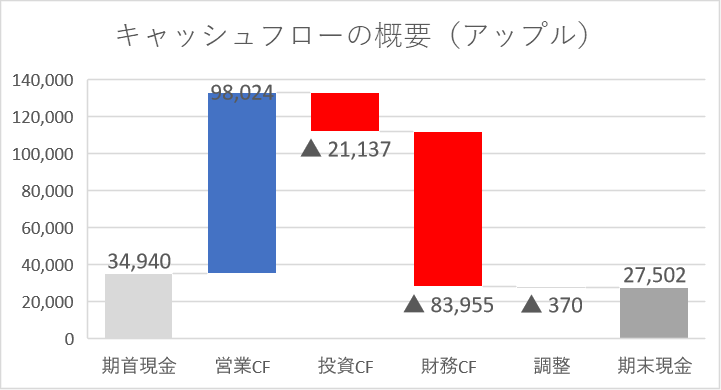

最後に、アップルです。

本業で大きなキャッシュを得た上で(営業CF)、それを上回る投資活動や財務活動を行っていることがわかります。

キャッシュの流れはアルファベットによく似ています。

財務CFが大きくマイナス(▲83,955百万ドル)ですが、主な要因は自社株買い(Repurchases of common stock:▲64,974百万ドル)です。

自社株買いの金額はアルファベットの約1.5倍と、非常に積極的な株主還元を行っています。

自社株買いに比べると金額は小さいですが、配当金の支払い(Payment for dividends and dividend equivalents:▲11,138百万ドル)も行っています。

■その他の項目(株価、配当など)

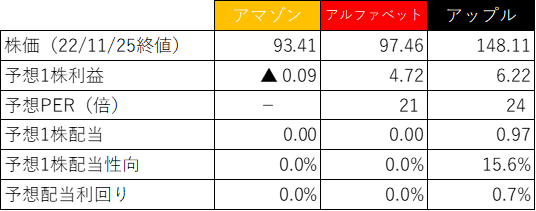

株価、配当など、そのほかの項目を比較すると以下の通りです。

・PER・株価

PERは投資を検討する際に気になることの一つです。

アルファベットは21倍、アップルは24倍です。

一般的に割安の目安とされる15倍と比べれば高いですが、数年前と比べれば随分PERも下がってきた印象です。

両社の株価の推移は以下の通りです。

まずはアマゾンです。

続いて、アルファベットです。

最後に、アップルです。

昨年末から、アマゾンとアルファベットの株価は大きく下落しました。

対照的に、アップルの株価は下げ渋っています。

直近の業績の違い、特に利益創出力の違いが株価によく表れています。

・配当

アマゾン、アルファベットは無配です。

アルファベットは配当がありますが、利回りは1%を割っており、配当を期待して買う銘柄ではありません。

各社とも、インカムゲインではなく、キャピタルゲインを狙った投資戦略をたてていく必要があります。

■おわりに

米国を代表するIT大手GAFAのうち3社の比較、

いかがでしたでしょうか?

グラフや決算説明資料を多く用いて、視覚的に両社の違いを感じて頂けるように意識しました。

・売上高が一番大きいのはアマゾン

・有利子負債が少なく財務の安全性が最も高いのはアルファベット

・利益率が高く純利益を一番残しているのはアップル

と、比較をすることで3社の個性を感じることができました。

普段の買い物をアマゾンですることは当たり前になっていますし、何か調べたいことがあればグーグルで検索しますし、iPhoneを使っている人もとても多いですね。

私たちの生活に深く関わり、もはやインフラともいえる各社。

直近で業績には失速感が出て株価も下落しているものの、世界を席巻してきたメガ企業がそうやすやすと墜落するとも思えません。

今後各社がどのような業績を残すのか、注目したいと思います。

この記事を通して、複数の会社を比較する面白さを感じて頂けたら嬉しいです。

本日もお読み頂きありがとうございました!

⇓株式投資に関する人気ブログはこちらからチェック⇓

サラリーマン投資家ランキング

コメント