あなたは「ヤムブランズ」という会社を知っていますか??

TWITTERでアンケートをとったところ、結果は以下の通りでした。

「ヤム・ブランズ」って会社知ってます??

— かたつむり君@個別株で毎年資産+10%目標 (@posikatatsumuri) November 28, 2022

皆さんも一度は食べたことがあるであろう、あの飲食店も実はこの会社です💡

8割以上の方が「知らない」と回答したこの会社。

実はあなたも一度は食べたことがあるであろう、ケンタッキー・フライド・チキンやピザハットを運営する米国の会社です。

この記事では、ファーストフード大手2社、マクドナルド(ティッカーシンボル:MCD)とヤムブランズ(ティッカーシンボル:YUM)の2社の決算書を比較します。

複数の会社の決算書を比較することで、その会社の個性がよりわかるようになります。

両社の違いを感じて頂き、少しでもあなたの投資の参考になれば嬉しいです。

なお、この記事では、主に2022年7~9月期決算(第3四半期決算)の数値を用いて比較します。

■PL(損益計算書)の比較

まずはPLを比較します。

・売上高

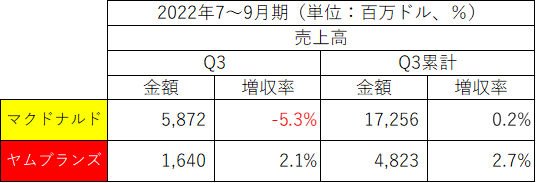

2022年7~9月期(第3四半期)及びQ3累計の売上高・増収率は以下の通りです。

Q3の売上高はマクドナルドが大きく上回りました。

ヤムブランズの約3.6倍です。

一方、増収率は、マクドナルドが▲5.3%の減収だったのに対し、ヤムブランズは+2.1%の増収でした。

Q3累計の増収率は、マクドナルド:+0.2%、ヤムブランズ:+2.7%と、累計でもヤムブランズが上回りました。

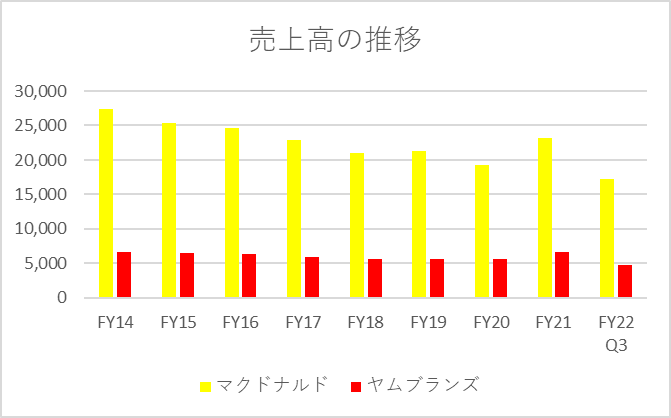

過去8年間(2014年12月期~2021年12月期)と今期Q3の売上高の推移は以下の通りです。

マクドナルドは2015年から2020年まで4年間減収が続きました。

2020年に前年比▲10.1%と沈んだ後、2021年は同+20.9%と復活の兆しをみせました。

今期Q3の売上高は2021年の約74%で、通期見通しは去年と同水準(若干の減収)での着地が見込まれています。

ヤムブランズも2015年から2019年までは5年間減収が続きました。

2021年は前年比+16.5%と復活の兆しをみせました。

両社に共通することは、決して右肩上がりで成長を続けている産業ではない、ということです。

成長性に期待するというよりも、安定した利益創出力や、利益率の高さと言った収益、株主還元意識の高さが、投資をする際のポイントになりそうです。

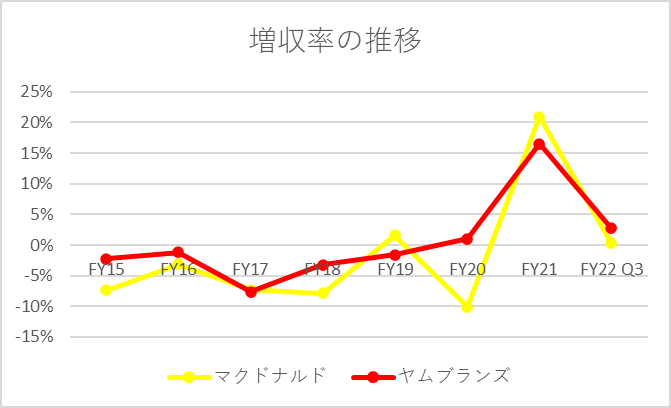

両社の増収率の推移は以下の通りです。

2021年だけ跳ね上がっていますが、多くの年で減収となっています。

なお、両社ともフランチャイズの形態によって事業を拡大しています。

新型コロナウイルス感染拡大により都市封鎖もあった2020年に売上高が半減するような激減となっていないのは、安定した収益を得られるフランチャイズの強みが表れているように感じます。

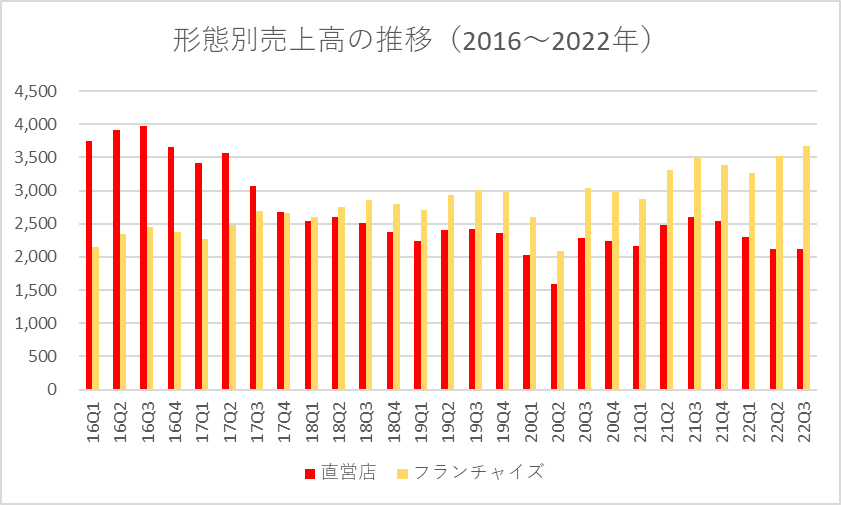

マクドナルドの形態別売上高の四半期推移は以下の通りです。

フランチャイズの売上高が伸びてきていることがわかります。

・営業利益

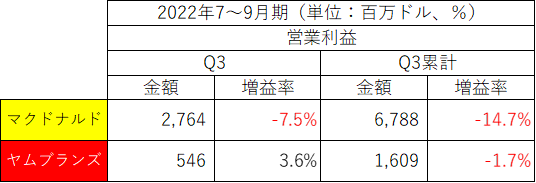

2022年7~9月期(第3四半期)及びQ3累計の営業利益は以下の通りです。

Q3の営業利益は、マクドナルドが大きく上回りました。

ヤムブランズの約5.1倍です。

一方、増益率は、マクドナルドが▲7.5%の減益だったのに対し、ヤムブランズは+3.6%の増益でした。

Q3累計では、両社とも減益となりました。

特にマクドナルドは▲14.7%と2桁減益となりました。

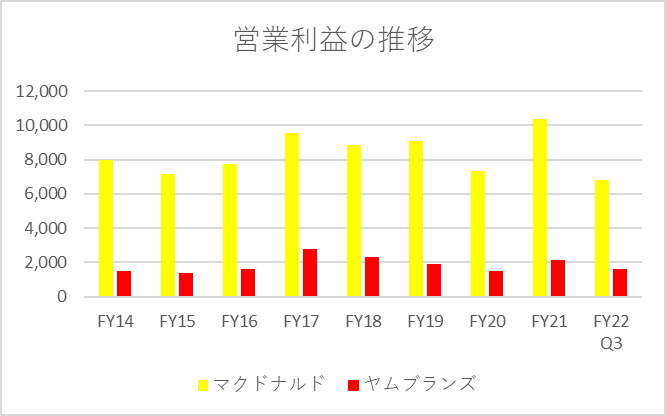

過去8年間(2014年12月期~2021年12月期)と今期Q3の営業利益の推移は以下の通りです。

売上高同様、右肩上がりで成長しているわけではなく、成長性はあまり期待できそうにありません。

・純利益

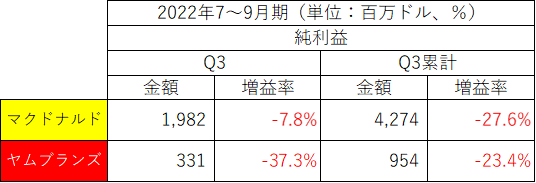

2022年7~9月期(第3四半期)及びQ3累計の純利益は以下の通りです。

純利益も、マクドナルドが大きく上回りました。

Q3ではヤムブランズの約6倍、Q3累計では約4.5倍上回りました。

Q3累計では両社とも▲20%超えるを減益となりました。

インフレによるコスト上昇など、厳しい事業環境の1年となっています。

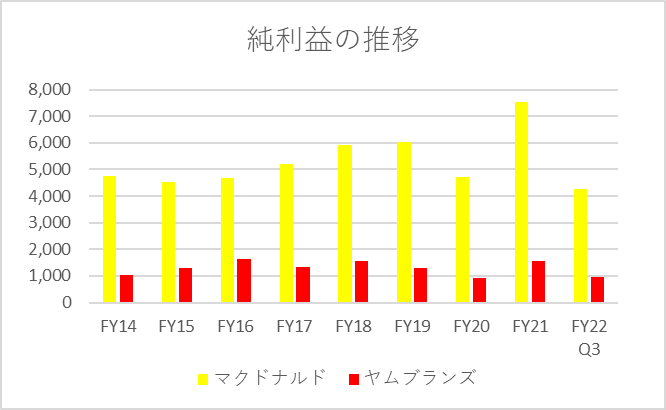

過去8年間(2014年12月期~2022年12月期)と今期Q3の純利益の推移は以下の通りです。

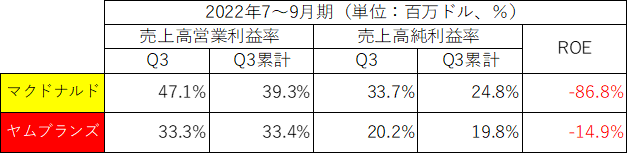

・利益率・ROE

2022年7~9月期(第3四半期)及びQ3累計の利益率・ROEは以下の通りです。

Q3累計の売上高営業利益率はマクドナルド:39.3%、ヤムブランズ:33.4%、売上高純利益率はマクドナルド:24.8%、ヤムブランズ:19.8%と、いずれもマクドナルドが上回りました。

両社とも利益率は非常に高いです。

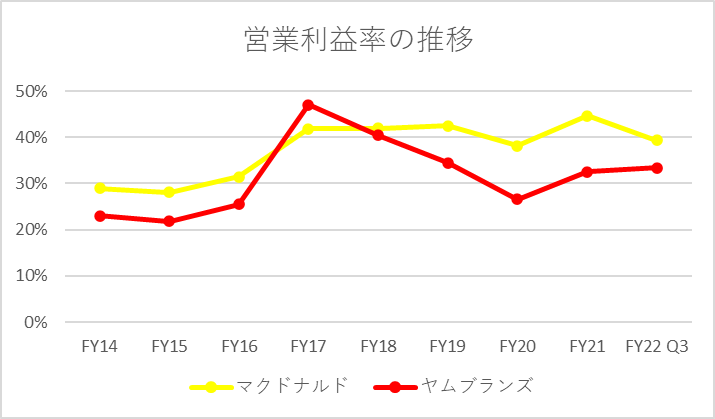

売上高営業利益率の推移をグラフにすると以下の通りです。

2017年を除くと、マクドナルドが上回りました。

40%を超える年もあり、非常に高い収益性を示しています。

■BS(貸借対照表)の比較

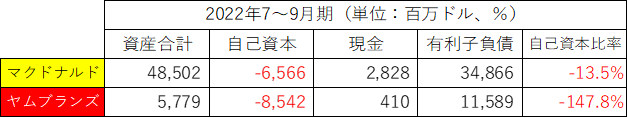

2022年7~9月期(第3四半期)の資産合計、自己資本、現金、有利子負債、自己資本比率は以下の通りです。

自己資本が両社ともマイナスです。

なんと、両社とも債務超過状態です。

資産合計ではマクドナルドがヤムブランズの8.4倍と大きいですが、債務超過額はヤムブランズの方が大きく、有利子負債の割合を見ても、ヤムブランズの方が財務の安全性は低いといえます。

ヤムブランズが抱える有利子負債は、手元現金の約28倍と巨額です。

(マクドナルドも手元現金の約12倍の有利子負債を抱えています。)

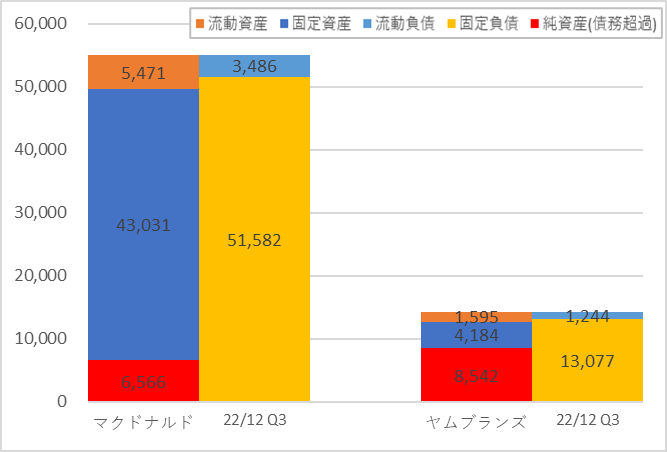

両社のBSを図にすると以下の通りです。

両社とも債務超過ですので財務状態が良いとはとても言えませんが、特にヤムブランズはBSの規模の割に債務超過額、固定負債(ほとんどが有利子負債(長期借入金))が大きく、不安を感じます。

短期的な安全性を示す流動比率(流動資産÷流動負債×100%)は、マクドナルドが157%、ヤムブランズが128%です。

安全の目安が100%以上を上回っています。

■CF(キャシュフロー計算書)の比較

続いて、CFを比較します。

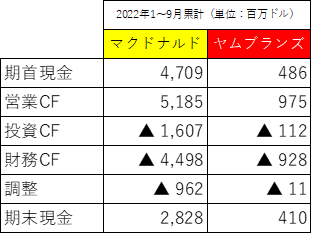

2022年1~9月累計(第3四半期累計)のCFの概要は以下の通りです。

本業から生み出すキャッシュ創出力を示す営業CFは両社ともプラスです。

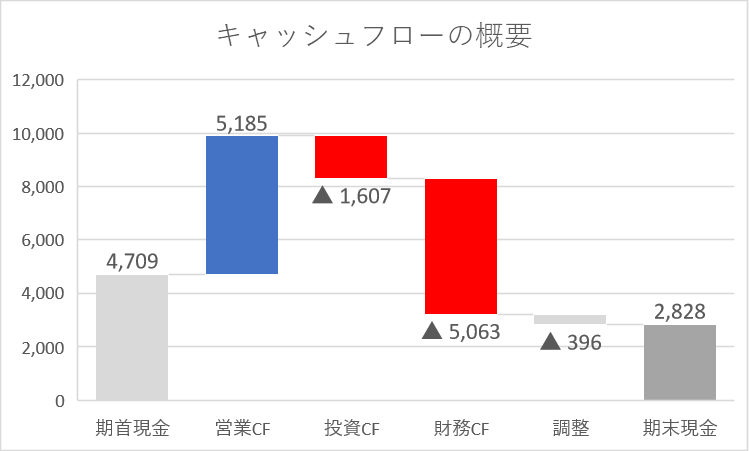

CFの概要を図にすると以下の通りです。

まずはマクドナルドです。

財務CFのマイナスが大きいですが、主な内容は自社株買い(Treasury stock purchases:▲3,407百万ドル)、と株式配当(Common stock dividends:▲3,057百万ドル)です。

財務CFには長期借入金の調達による増加が+1,173百万ドル(借入:+3,375百万ドル、返済:▲2,202百万ドル)含まれていますので、借入をしてまで積極的に株主還元をしているということになります。

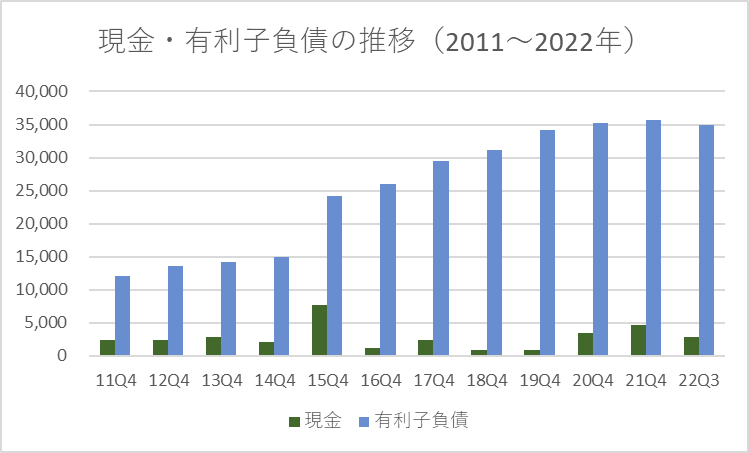

なお、現金・有利子負債の推移は以下の通りです。

2015年以降有利子負債は大きく増加をした一方、積極的に株主還元をしていることもあり、現金は増加していません。

借入をしてまで積極的に株主還元を行うのは米国ならではです。

よろしければ、以下の記事もご参照ください。

参考:債務超過なのに連続増配企業?!米・マクドナルドが倒産しないか心配!

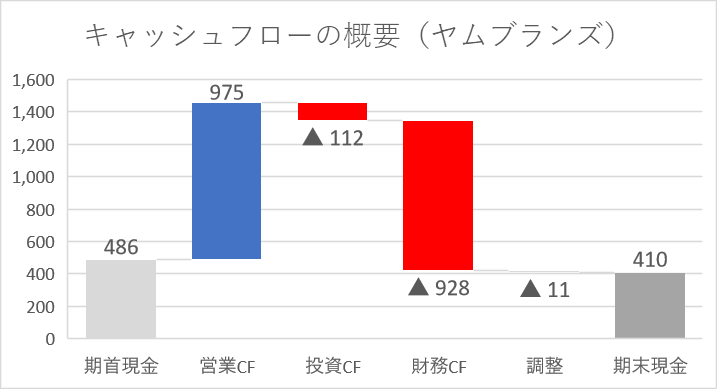

続いてヤムブランズです。

キャッシュの動きはマクドナルドと非常に似ています。

財務CFのマイナスが大きいですが、主な内容は自社株買い(Repurchase share of Common Stock:▲714百万ドル)、と株式配当(Dividends paid on Common Stock:▲489百万ドル)です。

財務CFには長期借入金の調達による増加が+321百万ドル(借入:+999百万ドル、返済:▲678百万ドル)含まれていますので、マクドナルドと同じく借入をしてまで積極的に株主還元をしているということになります。

■その他の項目(株価、配当など)

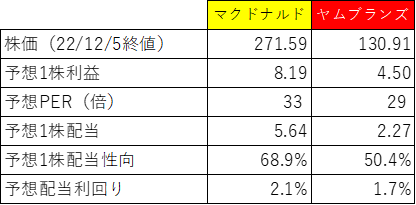

株価、配当など、そのほかの項目を比較すると以下の通りです。

・PER・株価

PERは投資を検討する際に気になることの一つです。

マクドナルドは33倍、ヤムブランズは29倍と、ヤムブランズの方が若干割安です。

両社の株価の推移は以下の通りです。

まずはマクドナルドです。

2020年のコロナショック以降も力強く右肩上がりに推移しています。

今年は多くの銘柄が軟調に推移していますが、特に10月以降大きく上昇し、現在の株価は最高値圏にあります。

続いて、ヤムブランズです。

こちらも2020年のコロナショック以降、力強く右肩上がりに上昇しました。

今年に入ってからは他の銘柄と同じく下落が続き、一時昨年末の最高値から約▲25%下落しました。

10月以降反発し、現在は最高値まであと8%ほどの水準まで戻しています。

・配当

配当利回りはマクドナルド:2.1%、ヤムブランズ:1.7%と、マクドナルドが上回りました。

配当性向はマクドナルドが68.9%、ヤムブランズ:50.4%と、マクドナルドの方がより積極的に利益を株主還元にあてています。

■おわりに

ファーストフード大手2社の比較、

いかがでしたでしょうか?

グラフや決算説明資料を多く用いて、視覚的に両社の違いを感じて頂けるように意識しました。

Q3累計の純利益は両社とも▲20%超える減益となるなど、世界的なインフレによるコスト増加などで苦しい状況が見て取れます。

一方で、両社とも利益率は非常に高く、株価も最高値迫る水準でとても好調です。

積極的に株主還元を行っている両社ですので、長期的に配当金を狙うスタンスで投資するのはありだと感じました。

ただし、両社ともに債務超過状態で、現金を大きく上回る有利子負債を抱えていることには注意が必要です。

特にヤムブランズについては、資産合計に対する債務超過額や有利子負債の規模が大きく、投資対象とするのはやや不安を感じました。

皆さんはいかがですか?

この記事を通して、複数の会社を比較する面白さを感じて頂けたら嬉しいです。

本日もお読み頂きありがとうございました!

⇓株式投資に関する人気ブログはこちらからチェック⇓

サラリーマン投資家ランキング

にほんブログ村

コメント