皆さんこんにちは。

個別株投資で毎年資産+10%を目指すサラリーマン投資家、かたつむり君です。

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上で特に重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の皆さんの参考になれば嬉しいです。

■本日のチェック銘柄

今日チェックするのはWeb会議などのコミュニケーションサービスを提供するブイキューブ(証券コード:3681)です。

東証一部上場で、決算期は12月です。

4月からの新市場区分では「プライム市場」に区分されます。

直近の四季報より数値を抜粋すると、時価総額は211億円、従業員数は連結で490名です。

同社が掲げるMISSIONは「Evenな社会の実現~すべての人が平等に機会を得られる社会の実現~」です。

将来的にテレワークが普及していって欲しいという想いもあり以前同社の株を保有していたことがありましたが、コロナ禍で予想以上に株価が大きく上昇したところで売却しました。

久々に株価を見たところ随分調整してきているようでしたので、改めて最新の業績や財務状態を見てみようと思い、今回調べることにしました。

なお、現在私はブイキューブの株を保有していません。

■決算発表内容の概要

2022/2/10(木)に発表した2021年12月期第4四半期決算の主な内容は以下の通りです。

(2/24(木)に発表した数値の一部訂正を反映済。)

【主な決算発表内容】(単位:百万円)

売上高 : 11,493(前年同期: 8,282 前年同期比:+38.8%)

営業利益 : 1,351(前年同期: 1,046 前年同期比:+29.1%)

純利益 : 1,324(前年同期: 1,138 前年同期比:+16.3%)

資産合計 : 15,259(前期末:10,031)

自己資本 : 5,046(前期末: 3,786)

現金 : 1,824(前期末: 2,773)

有利子負債: 6,984(前期末: 3,491)

営業CF : +2,087(前年同期:+1,975)

投資CF : ▲5,965(前年同期: ▲935)

財務CF : +2,829(前年同期: +950)

■決算発表内容分析のものさし

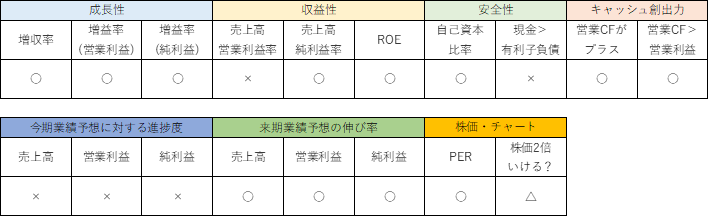

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100

※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷資産合計×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。)

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

売上高は前年同期比+38.8%でした。

営業利益は同+29.1%でした。

純利益は同+16.3%でした。

いずれも指標の+10%を越えての増収増益となりました。

なお、上記は2/24(木)に訂正した後の数値ですが、当初2/10(木)の決算発表の数値では、営業利益は+27.7%の増益、純利益は▲14.0%の減益でした。

この訂正は、米国子会社の繰延税金資産に係る会計処理を日本基準から米国基準に訂正したことによるものです。

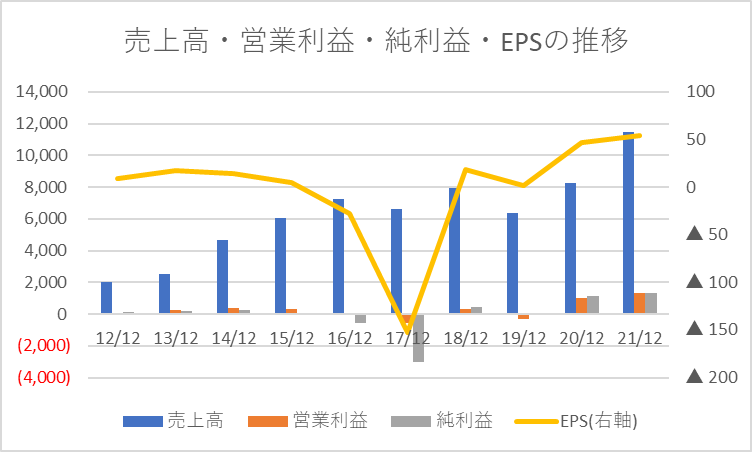

過去10年間の売上高・営業利益・純利益・EPSの推移は以下の通りです。

過去は売上高も利益も凸凹があり、安定感はありませんが、コロナ禍でテレワーク需要が拡大した前期・今期は増収増益となっています。

今後この成長が続くかどうかがポイントになりそうです。

●収益性のチェック

売上高営業利益率は11.8%、売上高純利益率は11.5%でした。

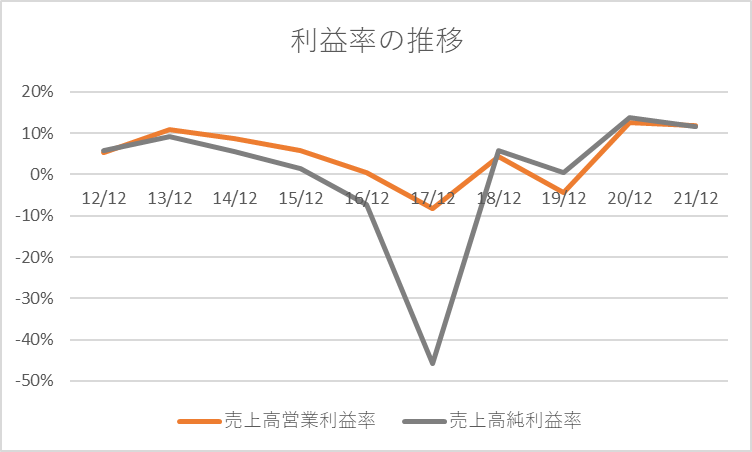

過去10年間の利益率の推移は以下の通りです。

売上高営業利益率:5.2%、10.9%、8.6%、5.7%、0.5%、▲8.3%、4.3%、▲4.5%、12.6%、11.8%

売上高純利益率 :5.8%、9.1%、5.6%、1.5%、▲7.3%、▲45.7%、5.7%、0.5%、13.7%、11.5%

利益率をグラフにすると以下の通りです。

ROEは26.2%でした。

指標としている15%を上回りました。

●安全性のチェック

自己資本比率は33.1%でした。

現金1,824に対し、有利子負債は6,984と、有利子負債が現金を上回りました。

特にこの1年間で、現金が▲949減少(2,773→1,824)したのに対し、有利子負債が+3,493増加(3,491→6,984)しており、財務状態は悪化しています。

米国でイベント配信を行うXyvid社を2021年6月に買収した(34億円)ことが大きな要因です。

この買収の成否は今後の同社の業績を見る上で重要なポイントになりそうです。

●キャッシュ創出力のチェック

営業CFは+2,087と、キャッシュインとなりました。

営業利益1,351を上回りました。

投資CFは▲5,966、財務CFは+2,829でした。

本業で得たキャッシュ、借入によって得たキャッシュ、前期までに保有していたキャッシュを使い、積極的に投資をしていることが見て取れます。

投資CFの主な内容は上記のXyvid社の買収です。

この投資から将来キャッシュを生み出していけるのかがポイントです。

参考:危ない会社への投資を回避できる!キャッシュ・フロー8つのパターン!

■業績予想(会社発表)に対する進捗度

会社が発表した業績予想に対する進捗度は、年間の業績予想が妥当なものかを考える上で大切な指標です。

もし進捗度が高い場合は、業績予想の上方修正が発表される可能性もあります。

Q1は25%、Q2は50%、Q3は75%、Q4は100%を超えている場合を優秀と定義して、チェックしていきます。

もちろん企業によって季節波動がありますので、単純に数値だけをみるのではなく、前年度の四半期進捗を参考にするのも大事ですね。

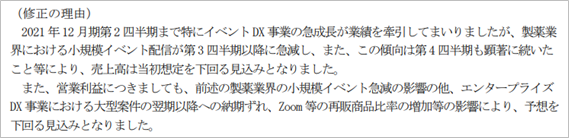

通期予想に対する達成度は、売上高:88.4%、営業利益:56.3%、純利益:66.2%と、業績予想を大きく下回って着地しました。

予想に届かないこと自体は仕方がないことですが、問題は期中に2度も上方修正したにもかかわらず、最終的に大幅に未達になったということです。

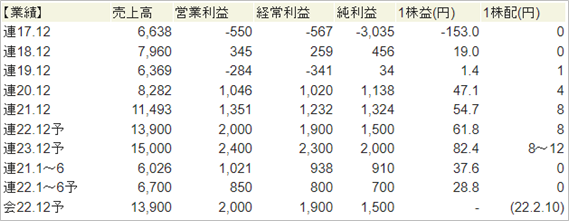

同社の業績予想の推移は以下の通りです。

売上高:11,500 営業利益:2,000 純利益:1,560

■2021年4月28日発表予想(2021年12月期第1四半期決算発表)

売上高:12,200(↑) 営業利益:2,400(↑) 純利益:2,000(↑)

■2021年8月13日発表予想(2021年12月期第2四半期決算発表)

売上高:13,000(↑) 営業利益:2,400 純利益:2,000

■2022年1月11日発表予想(2021年12月期決算発表の1ヶ月前)

売上高:11,500(↓) 営業利益:1,400(↓) 純利益:1,150(↓)

下方修正の理由は製薬業界でのイベントの減少とのことです。

このようなことがあると、今後も同社の出す業績予想を懐疑的な目で見ざるを得ないですね。

■来期の業績予想(会社四季報情報)から見る将来成長性

会社四季報では、過去の業績に加えて、今期の業績予想、来期の業績予想が記載されています。

会社四季報の記者が会社に取材をし、分析した結果掲載されている予想値です。

会社が発表している業績予想と一致する場合もあれば、ずれることもあります。

このずれがある時は、注意が必要です。

来期の売上高成長率は+20.9%、営業利益成長率は+48.0%、純利益成長率は+13.3%と予想されています。

いずれも指標の+10%は上回っていますが、テレワークの拡大が今後も続くのか、買収した米Xyvid社が利益貢献するのか、そもそも同社の予想を信頼してもいいのか、といった点で懸念は残ります。

■株価水準とチャートの動き

3/29(火)の終値は887円。PERは14倍です。

過去5年間の株価の動き(週足)は以下の通りです。

コロナ禍の2020年以降、テレワーク普及期待で爆発的に株価が上昇したことがよくわかります。

コロナ前の2019年末の終値は655円でしたので、最高値の3,785円まで、一時5.8倍まで跳ね上がりました。

現在の株価は最高値から▲76%の水準です。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

対前年で売上高・営業利益・純利益とも大幅に増収増益を記録していますが、業績予想を期中に2度上方修正しながら最後の最後に下方修正してしまう、というのは業績予想の精度・姿勢の面で残念に感じました。

コロナ禍で2020年、2021年とものすごい追い風が吹きましたが、来期以降どうなるかは未知数です。

そんな中で、有利子負債を増やし、米Xyvid社を買収したことで、財務状態は悪化しています。

この買収の成否が、今後の業績・株価を左右するポイントになるのではないかと思います。

キャッシュ・フロー計算書上の「連結の範囲の変更を伴う子会社株式取得による支出」が▲35.6億円なのに対し、貸借対照表上の「のれん」の増加額が29.9億円と、かなり割高な買い物のようにも見えますので、今後の決算発表に注目です。

PERは14倍とお手頃ではありますが、業績予想の精度や買収効の果など、様々な懸念要素を考えると、安易に手を出すのは危ないと考えています。

現状買う予定はありませんが、コロナ禍前の株価を割って、600円(現在の株価から▲32%の水準)まで下がれば、少し買うのもありかと考えています。

長期保有が私の基本スタンスではありますが、減損リスクなどもありますので、「5年で2倍」にはこだわらず、株価が40~50%上昇したら利益確定することも視野に、という戦略になると思います。

以上が私の戦略です。

■まとめ

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

コメント