皆さんこんにちは。

個別株投資で毎年資産+10%を目指すサラリーマン投資家、かたつむり君です。

(TWITTER:@posikatatsumuri)

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上で特に重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の皆さんの参考になれば嬉しいです。

■本日のチェック銘柄

今日チェックするのは家計簿アプリ『マネーフォワードME』を展開するマネーフォワード(証券コード:3994)です。

東証プライム市場上場で、決算期は11月です。

直近の四季報より数値を抜粋すると、時価総額は1,952億円、従業員数は連結で1,348名です。

今回の決算説明資料によると、上期(2021年12月~2022年5月)に約350名新たに採用し、2022年5月末時点での従業員数は1,610名となっています。

Businessドメインの、セールス・カスタマーサクセス・マーケティングに関わる人員が1.5倍、プロダクト開発に関わる人員が1.4倍、それぞれ増員されました。

同社の注力領域がよくわかります。

同社が掲げるミッションは「お金を前へ。人生をもっと前へ。」、ビジョンは「すべての人の「お金のプラットフォーム」になる」です。

個人向け家計簿アプリでなじみのある人が多いと思いますが、売上構成比では、個人向け(Home)は2割弱、法人向け(Business、Finance)が7割強と、法人向けの割合が大きいのが特徴です。

私がこの会社に注目している理由は

①家計簿アプリ「マネーフォワードME」を使っていて、非常に使い勝手がよく、多くの人々のお金に対する意識変革に貢献するサービスだと感じているから

②同社の法人向けサービスが、企業の会計分野におけるデジタル化に大きく貢献すると考えていくから

③辻社長の話しぶり・雰囲気が好きだから

です。

なお、現在私はマネーフォワードの株を保有していません。

無料の確定申告自動化ソフト マネーフォワード クラウド確定申告■決算発表内容の概要

2022/7/13(水)に発表した2022年11月期第2四半期決算の主な内容は以下の通りです。

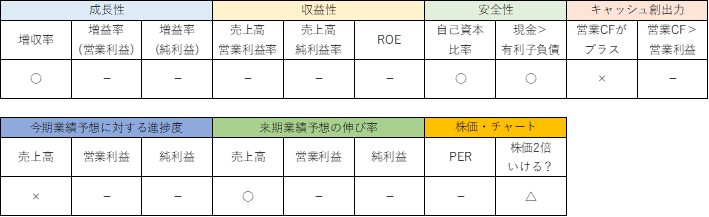

【主な決算発表内容】(単位:百万円)

売上高 : 9,841(前年同期: 7,460 前年同期比:+31.9%)

営業利益 :▲3,796(前年同期: 44 前年同期比:-)

純利益 :▲3,875(前年同期: 28 前年同期比:-)

資産合計 : 66,422(前期末 :56,942)

自己資本 : 37,469(前期末 :40,491)

現金 : 30,438(前期末 :36,221)

有利子負債: 15,880(前期末 : 8,554)

営業CF : ▲2,762(前年同期: ▲997)

投資CF :▲10,989(前年同期:▲3,444)

財務CF : +7,954(前年同期:+2,269)

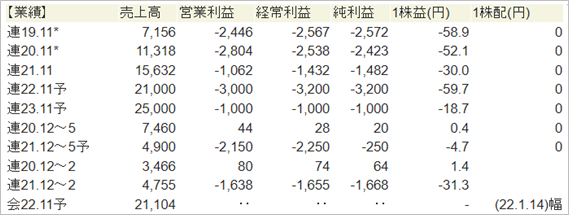

■決算発表内容分析のものさし

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100

※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷総資本×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。)

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

売上高は前年比+31.9%と、大幅な増収でした。

営業利益は前期の黒字44百万円から今期は赤字▲3,796と、赤字転落しました。

純利益は前期の黒字28百万円から今期は赤字▲3,875と、赤字転落しました。

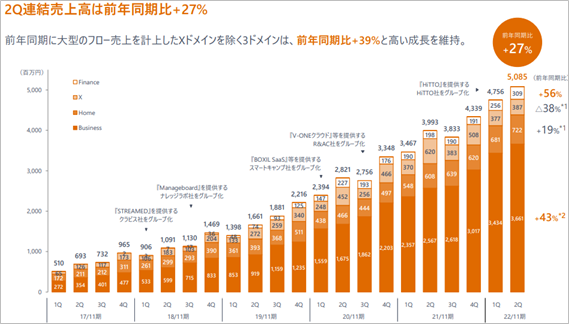

同社の事業は大きく4つの事業に分かれますが、Q2(3-5月)の売上高と売上構成比は以下の通りです。

Business(法人向け):3,661 前年同期比+43% 売上構成比率:72.0%

Home(個人向け) : 722 前年同期比+19% 売上構成比率:14.2%

X(金融機関向け) : 387 前年同期比▲38% 売上構成比率: 7.6%

Finance(法人向け) : 309 前年同期比+56% 売上構成比率: 6.1%

売上高の7割を占めるBusinessドメインが前年同期比+43%と力強く牽引しました。

Xドメインが前年同期比減収ですが、これは前年に大型の売上高を計上した反動です。

以下は四半期ごとの売上高推移と内訳です。

ストック型のビジネスが多いこと、積極的なM&A(グループジョイン)によって、着実に積みあがっています。

当期Q1から、社内向けAIチャットボットを提供するHiTTO株式会社がグループ会社化されました。

現在は成長投資フェーズのため、営業利益・純利益は赤字です。

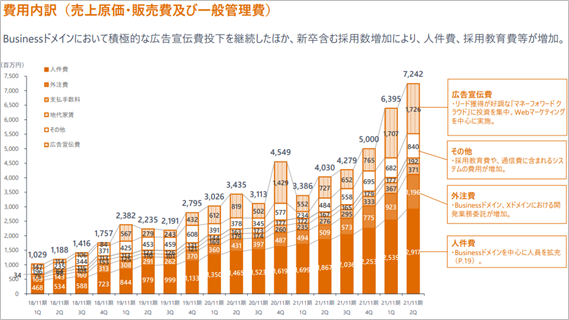

特に成長分野であるBusinessドメインへの積極的な投資をおこなっており、広告宣伝費、人件費が増加しています。

費用の内訳は以下の通りです。

●収益性のチェック

営業利益、純利益ともに赤字のため、収益性のチェックは割愛します。

なお、売上総利益率は64.6%と収益性の高いビジネスと言えそうです。

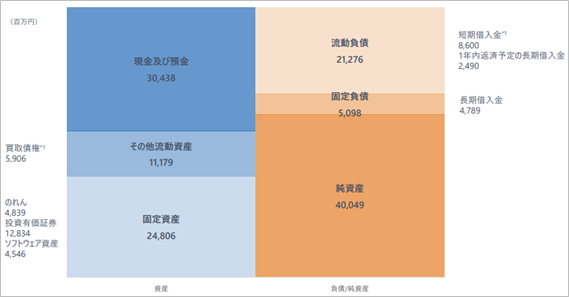

●安全性のチェック

自己資本比率は56.4%でした。

現金は30,438百万円で、有利子負債は15,880百万円と、現金が有利子負債を上回りました。

現金が前期末から▲5,783百万円減少(36,221百万円→30,438百万円)し、有利子負債は前期末から+7,326百万円増加(8,554百万円→15,880百万円)しました。

主な要因はQ1のHiTTo社のM&A(▲1,999百万円)、Q2のインドネシアSaaS企業Mekariへの追加出資(▲6,120百万円)

調達した潤沢な現金を使い、積極的にM&A、投資を行っています。

今後の事業成長につながっていくのか、注目です。

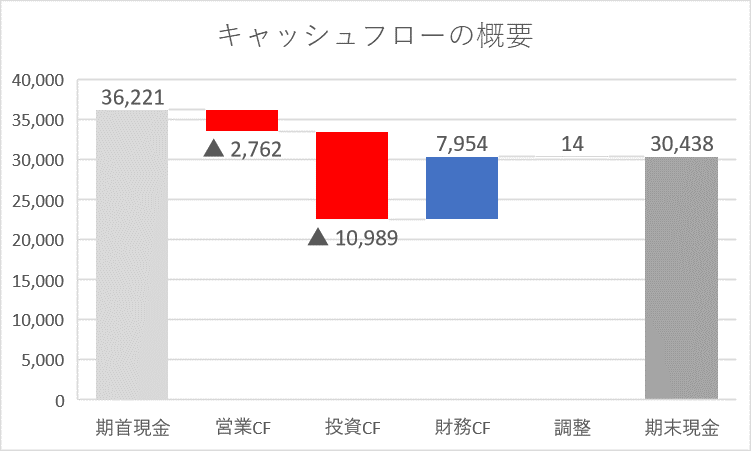

●キャッシュ創出力のチェック

Q2の営業キャッシュフローは▲2,762百万円と、キャッシュアウトとなりました。

キャッシュフローの概要は以下の通りです。

投資フェーズで人件費や広告宣伝費を積極的に投下していることもあり、営業CFはマイナスになりました。

投資CF(▲10,989百万円)の主な内容は、投資有価証券の取得による支出(▲7,311百万円)で、上記のHiTTo社のM&A、Mekariへの追加出資がここに表れています。

■業績予想(会社発表)に対する進捗度

会社が発表した業績予想に対する進捗度は、年間の業績予想が妥当なものかを考える上で大切な指標です。

もし進捗度が高い場合は、業績予想の上方修正が発表される可能性もあります。

Q1は25%、Q2は50%、Q3は75%、Q4は100%を超えている場合を優秀と定義して、チェックしていきます。

もちろん企業によって季節波動がありますので、単純に数値だけをみるのではなく、前年度の四半期進捗を参考にするのも大事ですね。

同社では、通期売上高予想を20,322~21,886百万円と幅で示しています。

売上高の進捗度は45.0~48.4%です。

営業利益・純利益は、通期予想は開示されず、翌四半期のみ開示されています。

Businessドメインを中心に、より機動的に投資を実行するため、とのことです。

Q3(6-8月)の営業利益は▲2,850~▲2,350百万円、純利益は▲2,920~▲2,420百万円と予想されています。

■来期の業績予想(会社四季報情報)から見る将来成長性

会社四季報では、過去の業績に加えて、今期の業績予想、来期の業績予想が記載されています。

会社四季報の記者が会社に取材をし、分析した結果掲載されている予想値です。

会社が発表している業績予想と一致する場合もあれば、ずれることもあります。

このずれがある時は、注意が必要です。

今期の会社発表業績予想(下限数値)ら、来期の四季報発表業績予想への成長性を見ていきます。

来期の売上高は+14.2~23.2%と予想されています。

今期の業績予想に幅があるため、こちらも幅があります。

四季報の「22.11予」→「23.11予」の増収率を見ると+19.0%と予想されています。

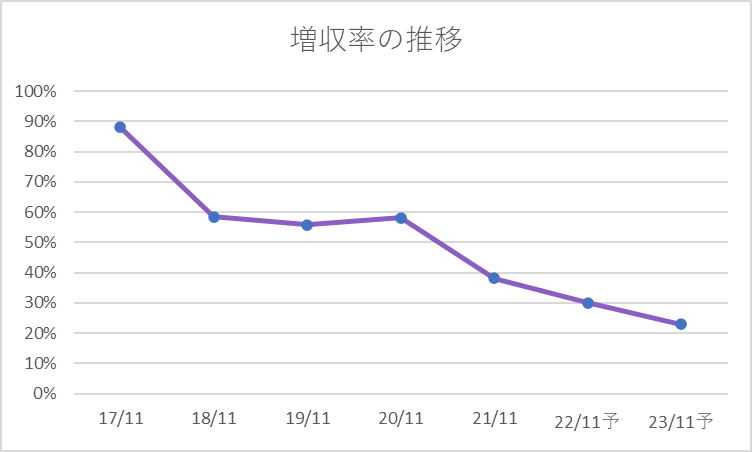

近年+30%を超える成長を続けてきましたので、それと比べると物足りない印象です。

なお、23年11月期の営業利益・純利益は、3月の四季報では黒字転換予想になっていましたが、直近6月の四季報では、いずれも赤字予想に修正されました。

黒字化にはもう少し時間がかかるのかもしれません。

■株価水準とチャートの動き

7/22(金)の終値は3,240円です。PERは純利益が赤字のため算出されません。

過去5年間の株価の動き(週足)は以下の通りです。

2017年9月の上場以来、2,000円を挟んで推移していましたが、2020年3月のコロナショック以降、株価は右肩上がりで力強く上昇しました。

昨年9/6に上場来高値9,190円をつけて以降は調整が続き、現在は上場来高値から▲65%と半分以上下落しています。

長期の移動平均線も横向きから下向きになってきていますので、エントリーのタイミングは注意をしたいと思います。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

売上高は+31.9%と力強く成長しました。

営業利益・純利益は赤字と、成長フェーズ・投資フェーズが続いています。

気になるのは、今後売上高の成長が鈍化していかないか、ということです。

Q2累計の売上高は前年同期比+31.9%でしたが、Q1では+37.2%でしたので、やや減速感があります。

来期の増収予想も+14.2~23.2%とこれまでからは減速しています。

過去5年(2016年11月~2021年11月)と今期予想(会社発表予想の下限値)、来期予想(四季報数値)の増収率の推移は以下の通りです。

会社の規模も大きくなり、今までのような増収率を継続するのは難しくなっていきますので、市場がそれをどのように評価するか、注目したいと思います。

エントリーの目安は、3,000円あたりと考えていましたが、3,000円を切ってもまだエントリーはしていません。

増収率の推移が弱くなる懸念があること、営業利益・純利益の黒字転換が来期には実現しない可能性があることから、まだしばらく様子を見てもいいかなと思っています。

サービスの内容、ビジョン、社長の雰囲気、いずれもとても好きでいつかポートフォリオに加えたいと思う銘柄の一つではありますが、買うからには「5年で株価2倍」を狙えると思った上でエントリーしたいと思っていますので、もうしばらく様子見することになりそうです。

以上が私の戦略です。

■おわりに

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

サラリーマン投資家ランキング

↑よろしければ、応援クリックお願いします!とっても励みになります!

■参考:同社に関する過去の記事

・【マネーフォワード】22/4/13決算発表内容と私の投資戦略

※22/4/13(水)に発表した2022年11月期第1四半期決算についての記事です。

・【マネーフォワード】22/1/14決算発表内容と私の投資戦略

※22/1/14(金)に発表した2021年11月期第4四半期決算についての記事です。

・【マネーフォワード】21/10/15決算発表内容と私の投資戦略

※21/10/15(金)に発表した2021年11月期第3四半期決算についての記事です。

コメント