「株価は上げ下げを繰り返すもの!」

私は、相場に向き合う上でそう意識しています。

ずっと上がり続ける銘柄なんてない。

だから、自分が満足できる水準まで上昇したら利益確定する。(目安=5年で株価2倍)

ずっと下がり続ける銘柄なんてない。

だから、短期的に大きく下げても投げ売りはせず、将来成長すると期待出来れば追加で買っていく。(年間▲30%は下がり過ぎと捉える)

これが私の基本スタンスです。

2023年も折り返しを迎えました。

私が年初から保有している24銘柄について、2023年前半戦の株価を振り返り、改めて後半戦に向けて投資戦略を整理していきます。

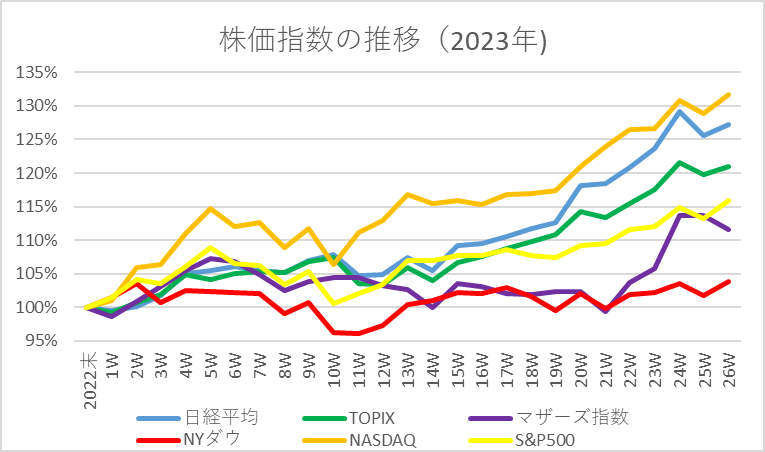

■指数の推移~NASDAQが絶好調!

個別銘柄の前に、まずは相場全体の温度感を把握しましょう。

日経平均やNYダウなど、主要な株価指数の年初来の推移は以下の通りです。

日経平均 :+27.2%

TOPIX :+21.0%

S&P500:+15.9%

マザーズ指数:+11.6%

NYダウ :+3.8%

NASDAQは去年の反動もあり、+31.7%と大幅上昇。

日本の指数も円安、バフェットによる総合商社買い効果、PBR1倍割れ是正への期待など、追い風が揃い上昇しています。

さて、では個別株を見ていきましょう。

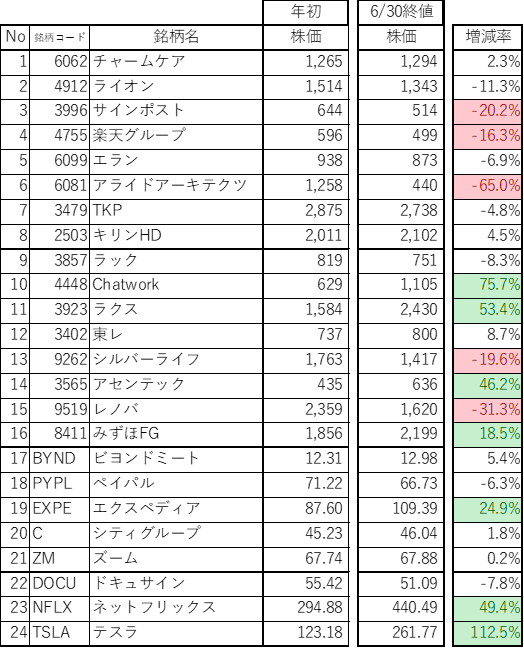

■2023年の年初から保有していた24銘柄の株価推移

2023年の年初から保有してた24銘柄の、上半期の株価推移は以下の通りです。

※増減率は為替の影響を除く

※増減率±15%以上を色付け(上昇:緑、下落:赤)

+15%以上上昇が7銘柄。

▲15%以上下落が5銘柄でした。

■上昇率ベスト3

1位:テスラ(+112.5%)

上昇率1位は、米・電気自動車大手のテスラ。

米政府のEV購入者向け税控除措置が追い風となりました。

GMやフォード、リビアンがテスラ式の急速充電設備の採用を決めたり、ケンタッキー州が連邦政府資金を活用した幹線道路へのEV充電設備設置プログラムにEV充電会社が参加する場合にテスラの充電規格導入を義務付けるなど、北米ではテスラの充電規格が標準仕様になりつつあります。

昨年はTwitter買収関連でテスラに身が入っていないように思えたイーロン・マスクCEOがテスラの経営に集中していることも安心感につながっているのかもしれません。

先日発表された4-6月期の納車台数・生産台数も好調な推移を示しました。

2位:Chatwork(+75.7%)

上昇率2位は、ビジネスチャット事業を展開するChatwork。

2021年12月期、2022年12月期と2期連続の赤字。

2023年12月期は3期連続の赤字の見通しです。

ただ、業績がどうしようもなくて赤字なのではなく、戦略的に投資を行い、売上高をしっかり拡大させている成長フェーズにおける赤字です。

ビジネスチャットは今がまさにシェアを拡大する時。

一度普及すればスイッチングコストが高い(簡単には他社に乗り換えられない)ため、同社の戦略は好意的に捉えています。

また、今年は利用料金の大幅な値上げも発表しました。

強気な値上げに自信を感じさせました。

とはいえ株価はやや上がり過ぎな感は否めませんので年後半は苦戦するかもしれません。

2024年以降の黒字化を期待して、じっくり応援しようと思います。

3位:ラクス(+53.4%)

上昇率3位は、経費精算などのクラウドサービスを提供するラクス。

楽楽精算や楽楽明細といった主力商品の新規受注が好調で、5月に発表した2023年3月期決算は増収増益。

増収率は5期連続で+30%超と高成長を続けています。

テレビCMなどでも今年10月施行の消費税のインボイス制度への対応もアピールしており、ラクスにとっては追い風でしょう。

現在は2026年3月期まで5ヶ年の中期経営計画の3年目で、2026年3月期の純利益100億円に向けて、計画を上回る成長を続けています。

■下落率ベスト3

1位:アライドアーキテクツ(▲65.0%)

下落率1位は、デジタルマーケディング事業を展開するアライドアーキテクツ。

5月に発表した2023年12月期第1四半期決算発表で早くも業績の下方修正を発表。

海外SaaS事業における最大顧客の一時解約の影響を受け、売上高・営業利益・経常利益は下方修正され、純利益は非開示となりました。

3ヶ月前に通期予想を発表した時点でもこの事象は明らかになっていたにもかかわらず、早々に通期予想を引き下げるIR姿勢には、見通しの甘さを感じずにはいられません。

株価が下がるのも当然と考えています。

そして安易な追加買付は危ないと思っています。

8月、11月の決算発表で最大顧客の動向を確認した上で、改めて検討する方針です。

2位:レノバ(▲31.3%)

下落率2位は、再生可能エネルギー事業を展開するレノバ。

5月に発表された2024年3月期業績予想は、売上収益が+75.7%と大幅増収になる一方、営業利益は▲75.2%の大幅減益、純利益は+348.2%の大幅増益と、段階利益に大きなばらつきがあるのが特徴です。

営業利益が大幅減益の要因は、前年度に計上した四日市ソーラーの売却益の反動が大きく、イレギュラーな事項により業績推移がつかみにくい面があります。

とはいえ▲30%も下がるほど悪いとは思えないのが個人的な感想です。

これから1-2年で大型バイオマス発電所の稼働が始まりますし、先日ブラックロックの日本法人がレノバの株保有率を高めたニュースもありましたし、脱炭素に貢献できる企業は長い目で市場から評価されると考えています。

指値注文を少しずつ切り下げながら、引っ掛かるのを狙っています。

3位:サインポスト(▲20.2%)

下落率3位は、AIレジなどを展開するサインポスト。

4月に発表した2023年2月期決算は、売上高は+21.5%増収したものの、赤字での着地でした。

当初は黒字化の通期予想が発表されていましたが、期中に業績の下方修正を行い。

残念ながら4期連続赤字となりました。

2024年2月期の通期予想は黒字転換予想となっていますが、宣言通り達成できなかった前期のこともありますので、市場の期待が薄いことが株価低迷につながっているように思います。

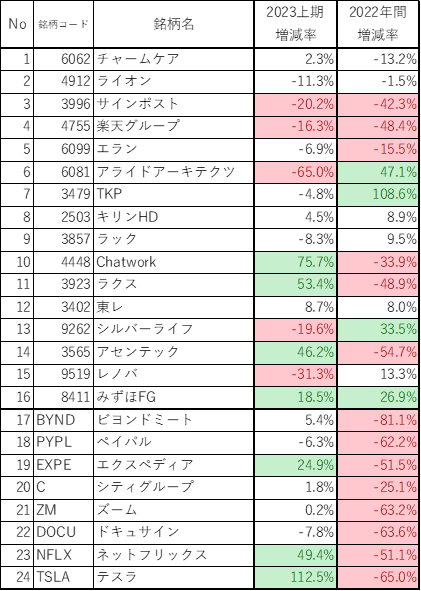

■去年1年間は上がってた?下がってた?

次に、各銘柄の去年1年間の増減率と今年半年の増減率を並べてみてみましょう。

①去年:下落 → 今年:上昇

米国株を中心に去年は多くの銘柄が大幅に下落する1年でした。

テスラを筆頭に、今年は多くの銘柄が上昇していますが、「上昇」というより「回復」に近い近い感覚を持っています。

ともあれ、大きく下がった年に勇気を持ってエントリー出来れば、その後大きな利益をつかめる可能性を感じる株価推移です。

②去年:上昇 → 今年:下落

去年大幅に上昇した会社については、今年の上昇相場にうまく乗れていない印象です。

去年株価が倍になったTKPを筆頭に、シルバーライフ、レノバなど去年大きく上昇した銘柄は今年苦戦している印象です。

上昇を続けるというのは難しいことであると感じます。

③去年:上昇 → 今年:上昇

そんな中、唯一2年続けて+15%以上上昇しているのがみずほFGです。

金利上昇観測に加え、今年1番のトピックスと言ってもいいPBR1倍割れ銘柄の改善期待が追い風になっているようです。

金融政策や国策など、大きな波に乗れる銘柄に目をつけるというのは大事であると感じます。

④去年:下落 → 今年:下落

株式市場全体が盛り上がる中でさえない銘柄もあります。

サインポスト、楽天グループは2年連続で▲15%以上です。

サインポストは上記の通り4期連続赤字。

楽天Gも4期連続赤字で、2023年12月期も赤字の見通しです。

ご存知の通りモバイル事業が大赤字で足を引っ張っており、さらに多額の調達により経営が不安視されています。

下げ続ける銘柄にはそれなりの理由がありますね。

さて、5年後この両銘柄はどうなりますか・・・

これをチャンスと捉えるか、手を出さないべきか、銘柄をよく分析する目と勇気が問われます。

私は両銘柄とも今年小さく(100株ずつ)買い足しました。

もちろんリスク許容度の範囲内ですが。。。

■おわりに

半年間の上げ下げを見てみると、様々な示唆があります。

株価は上げ下げを繰り返すもの。

ずっと上がることもないし、下がり続けることもない。

私はそう考えています。

ただ、上がり続ける銘柄にはそれなりの理由があるし、下がり続ける銘柄にもそれなりの理由があります。

目先の株価の動きや今期の業績だけではなく、中長期な目線で成長が期待できるのか、ビジネスモデルの強さは今後も続くのかなど、企業の本質的な部分を見る目が大切になります。

長期的な成長が期待できる中で、短期的な業績や理由によって下落している銘柄があるのであれば、それはチャンス。

そんな気持ちを持って、2023年の後半戦を過ごしていきたいと思います。

最後に、去年12月末にとったアンケートを一つご紹介。

まだどうなるかわかりませんが、皆さんは今ならどう思いますか?

テスラ、連日の下落がひどいですね⤵️💦💦

— かたつむり君@個別株で毎年資産+10%目標 (@posikatatsumuri) December 27, 2022

今日の終値は109ドル💰

昨年11月に記録した上場来高値414ドルを塗り替える日はくると思いますか??

周りの声に振り回されず、自分の意志をしっかり持って、悔いのない銘柄選択、投資判断をしていきましょう!

本日もお読み頂きありがとうございました!

コメント