経営者の話を10分聞いても魅力を感じない銘柄は、買うべきではない!

私の持論です(笑)

毎年たくさんの会社がIPOで上場しますが、魅力を感じる会社もあれば、魅力を感じない会社もありますよね。

IPO銘柄を13分でざっくり理解するのに最適なのが、『Stock Voice』というインターネット番組です。

投資対象候補を探すツールとして、活用ください。

■Stock Voiceとは?(番組の概要)

Stock Voiceは、個人投資家向けのインターネット番組です。

番組表はこちら。

様々な番組で構成されますが、平日の8:30から11:40、12:29~15:20で放送される「東京マーケットワイド」がメインです。

毎日の株価の動きを東証Arrowsスタジオから実況中継しており、様々なゲストを迎えながら、株・為替・商品・海外市場などの動きをリアルタイムで解説する番組です。

今日紹介するのは「東京マーケットワイド」内で放送している「新規上場企業トップインタビュー」というコーナーです。

上場企業の経営者が上場日に出演し、約13分間のインタビューの中で、事業の内容や業績などについて語ります。

経営者の生の声でその会社の概要を知ることができ、投資対象候補として今後観察をするに値するか、13分というコンパクトな時間の中で判断するのに役立つコーナーです。

Stock Voiceは無料の会員登録をするとライブ動画を見ることができますので、興味のある方は以下のHPをのぞいてみて下さい。。

IPOインタビューについては、Youtubeで「Stock voice IPO」と検索すれば見ることができます。

■13分間で会社の概要が知れる

インタビューの構成は大きく3つです。

・事業内容の紹介

・ビジネスモデルの強み・特徴

・足元の業績、今後の見通し

先月4/12(水)にグロース市場に上場したispaceの映像を使いながら紹介します。

・事業内容の紹介

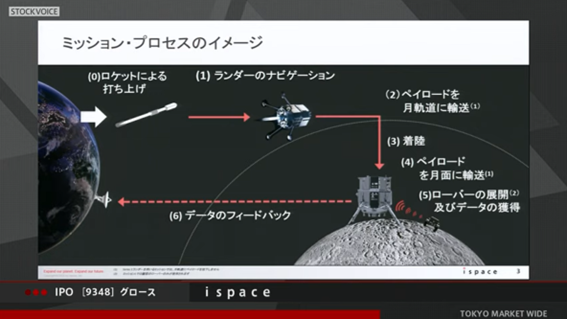

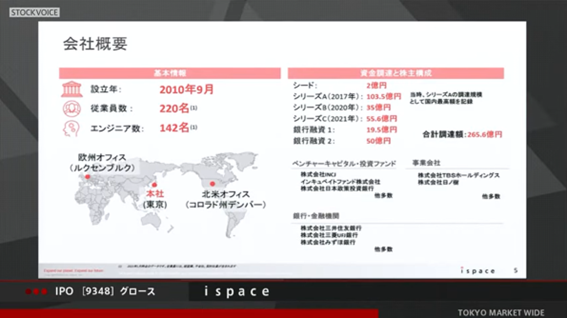

現在行われているミッションや会社概要について説明がされていました。

ビジネスの内容が理解できるかどうかは、投資において大切です。

話題の銘柄であっても、ビジネスの内容が理解できないようであれば、投資は控えるべきでしょう。

自分が理解できる業界・企業への投資の方が、成功する可能性が高いのは言うまでもありません。

個人的な感想として、業界全体の課題感、業界における会社の立ち位置などをわかりやすく語ってくれる経営者には魅力を感じます。

・ビジネスモデルの強み・特徴

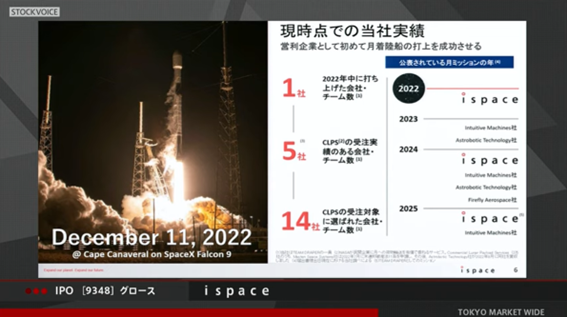

ispaceでは、営利企業として初めて月着陸船の打ち上げを成功させたこと、米国の競合企業よりも早く打ち上げたことが、実績として語られていました。

「4月末に着陸予定」で「着陸が成功すれば商業的なミッションとしては世界で初」と語っていましたが、残念ながらこの着陸は失敗に終わりました。

やはり投資をするなら、ビジネスモデルや実績に強みがある会社を選びたいものです。

競合他社にはない強みがあるのか、その強みは今後も長続きするものなのか、という視点でチェックするようにしましょう。

・足元の業績、今後の見通し

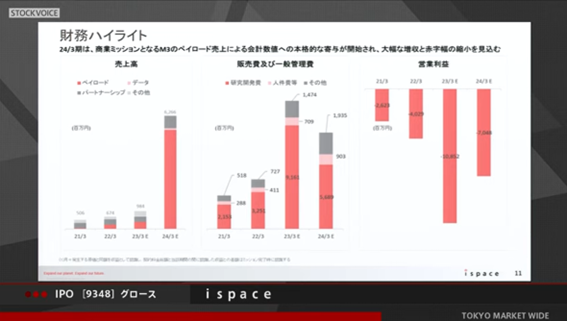

研究開発によりコストが先行しますが、ミッション3が売上高に寄与する2024年3月期には売上高が大きく伸び、損益も改善する計画が示されました。

とはいえ容易に黒字化させるのは難しいビジネスですし、今回のような着陸の失敗によって、計画が大きく狂うこともあるでしょう。

見極めが大切です。

IPO銘柄には、売上高は伸びているものの、黒字化はこれから、という会社も多く、計画通りに推移するのか、慎重に投資判断する必要があります。

■IPO銘柄への投資の注意点

IPO銘柄への投資にはいくつか注意が必要です。

・会社の知名度が低いことが多い

・売上高が限られたクライアントに偏り、安定しないことがある

・成長途上の会社が多く、今後もその成長が持続するかは未知数

・成長期待が高く、PERが非常に高い

・良い面ばかりがクローズアップされがち

・BSやCFなどの財務状態についてはほとんど触れられないため、財務諸表もチェックする必要がある

これらの点を踏まえた上で、それでも投資するに値する、と思えた場合に限り、投資するようにしましょう。

■おわりに

IPO銘柄への投資。

それは今後日本の経済を牽引していくかもしれない未来の原石を早期に手中に収めることになるかもしれません。

一方で、上場時が最高値で、その後株価は下落の一途・・・というケースも少なくありません。

株式投資にリスク(変動)はつきものですが、IPO銘柄については特に大きなリスクが伴います。

慎重に判断しましょう。

私は、上場後2年程度は手を出さないようにしています。

その理由は、

・上場して日が浅いうちは株価の値頃感が定まらないから

・上場するために背伸びしてきたり、上場時がたまたま追い風だった会社の真の実力が見てくるから

・上場が一つのゴールとなり、企業の成長スピードが鈍化することがあるから

です。

私自身、特に2016~2018年頃にStock Voiceをよく見て、今後成長を期待できそうな銘柄を一生懸命探していました。

レノバ、TKP、チャームケア、エラン、アセンテック、ラクス、シルバーライフ、サインポストなど、当時経営者のプレゼンに魅力を感じ、その後実際に買って現在も保有している銘柄もあります。

(※チャームケア、エランは新規上場時ではなく、東証1部への市場変更時のインタビュー映像を見てました。)

第一印象だけで投資対象を判断するのは危険ですが、第一印象はとても大事ですので、ぜひフィーリングの合う会社を見つけて、観察していきましょう。

本日もお読み頂きありがとうございました!

コメント