皆さんこんにちは。

個別株投資で毎年資産+10%を目指すサラリーマン投資家、かたつむり君です。

(TWITTER:@posikatatsumuri)

サラリーマン投資家ランキング

↑よろしければ、応援クリックお願いします!とっても励みになります!

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上で特に重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の皆さんの参考になれば嬉しいです。

■本日のチェック銘柄

今日チェックするのはビデオ会議サービスを提供するズーム・ビデオ・コミュニケーションズ(ティッカーシンボル:ZM)です。

NASDAQ上場で、決算期は1月です。

SBI証券お客様サイト内の銘柄サマリー情報より数値を抜粋すると、時価総額は325億ドル、従業員数は7,155人です。

私がこの会社に注目している理由は

①アフターコロナの世界でも、生産性向上のためのツールとして同社のサービスが存在感を発揮すると考えているから

②今後新たなオンラインコミュニケーションの価値を提供する際、現在のシェアの高さが武器になると感じているから

です。

なお、現在私はズームの株を6株保有しています。

■決算発表内容の概要

2022/5/23(月)に発表した2022年2~4月期(第1四半期)決算の主な内容は以下の通りです。

【主な決算内容】(単位:百万ドル)

売上高 (Revenue):1,074(前年同期:956 前年同期比:+12.3%)

営業利益(Income from operations):187(前年同期:226 前年同期比:▲17.3%)

純利益 (Net income attributable to common stockholders):114(前年同期:227 前年同期比:▲50.0%)

資産合計(Total assets):7,957(前期末:7,551)

自己資本(Total stockholders’ equity):5,948(前期末:5,780)

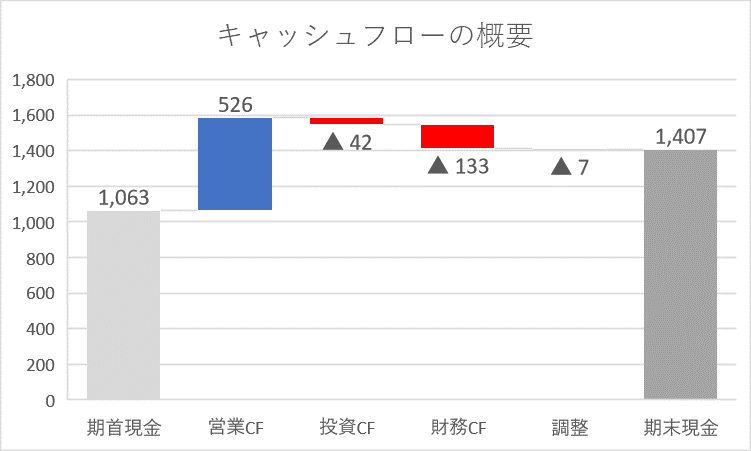

現金 (Cash and cash equivalents):1,407(前期末:1,063)

有利子負債(Debt):0(前期末:0)

営業CF(Net cash provided by operating activities):+526(前年同期:+533)

投資CF(Net cash used in investing activities):▲42(前年同期:▲1,220)

財務CF(Net cash used in financing activities):▲133(前年同期:▲6)

■決算発表内容分析のものさし

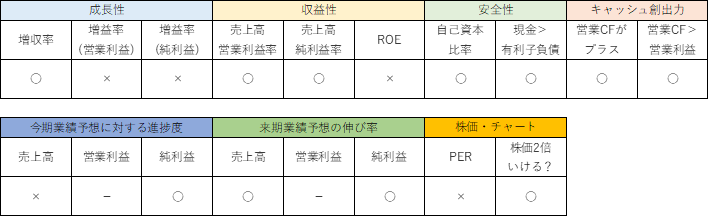

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100

※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷資産合計×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

Q1の売上高は前年同期比+12.3%、営業利益は同▲17.3%、純利益は同▲50.0%でした。

売上高は目安の+10%を上回りましたが、コロナ禍で爆発的に急成長した同社の過去の実績と比べると、随分落ち着いた数字、という印象です。

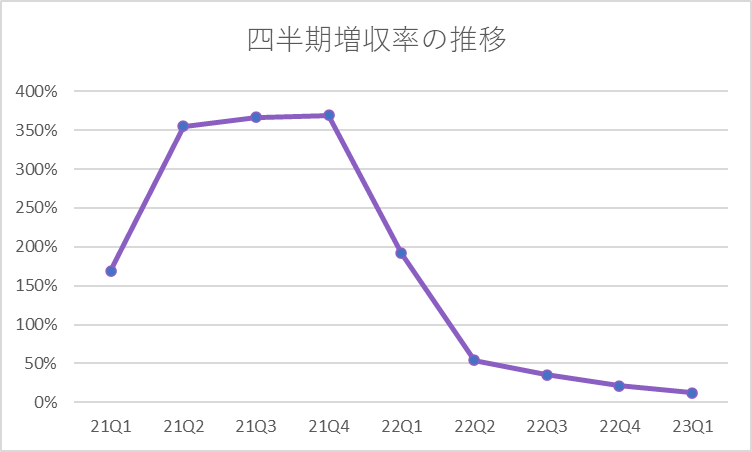

直近約2年の四半期売上高の増収率の推移は以下の通りです。

1月決算の会社のため少しわかりにくいですが、「21Q1」は「2021年1月期の第1四半期決算」ですので、2020年2月~4月を指します。

増収率の下落が続いていますが、そろそろ底を打つのか、今後の決算に注目したいです。

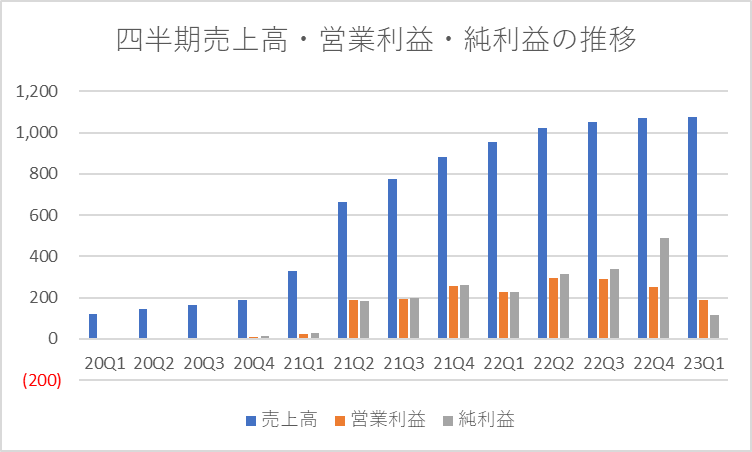

四半期売上高・営業利益・純利益の推移は以下の通りです。

売上高は伸び悩み、営業利益・純利益は減少傾向です。

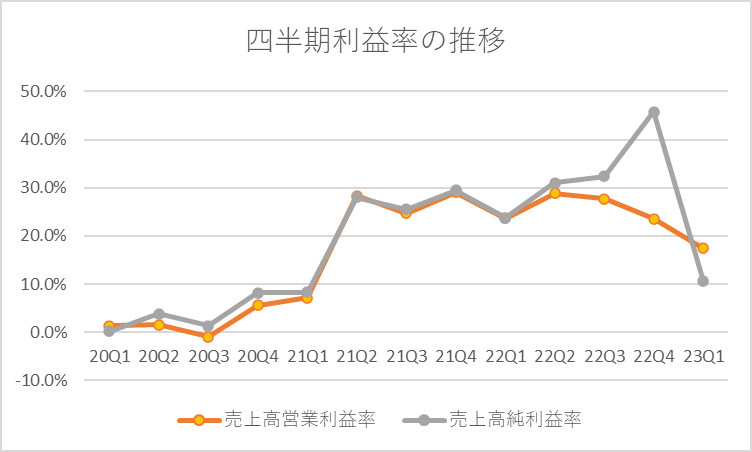

●収益性のチェック

Q1の売上高営業利益率は17.4%、売上高純利益率は10.6%でした。

利益率は、目安の15%、10%を上回りました。

ただし、直近で利益率は低下傾向です。

ROEは7.6%でした。

目安の15%を下回りました。

●安全性のチェック

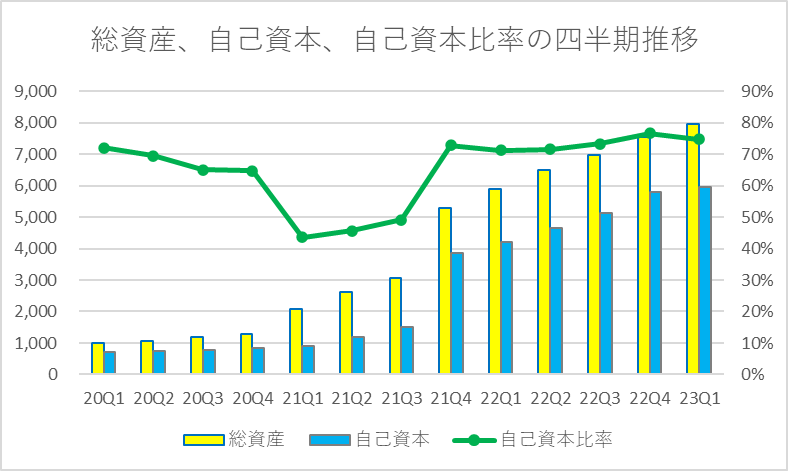

自己資本比率は74.8%でした。

保有している現金は1,407、有利子負債は0の無借金経営です。

財務健全性は大変高いです。

総資産、自己資本、自己資本比率の四半期推移は以下の通りです。

●キャッシュ創出力のチェック

Q1の営業CFは+526と、キャッシュインとなりました。

営業利益187を上回りました。

キャッシュフローの概要は以下の通りです。

■業績予想に対する進捗度

SBI証券お客様サイト内の「財務詳細」情報に記載されている今期業績予想に対する進捗度をチェックします。

業績予想に対する進捗度は、年間の業績予想が妥当なものかを考える上で大切な指標です。

もし進捗度が高い場合は、業績予想の上方修正が発表される可能性もあります。

Q1は25%、Q2は50%、Q3は75%、Q4は100%を超えている場合を優秀と定義して、チェックしていきます。

もちろん企業によって季節波動がありますので、単純に数値だけをみるのではなく、前年度の四半期進捗を参考にするのも大事ですね。

業績予想に対する達成度は売上高:23.6%、純利益:25.9%でした。

今期の純利益は上場来初の減益予想となっていますが、ほぼ予想通りのQ1スタートとなりました。

■来期の業績予想から見る将来成長性

SBI証券お客様サイト内の「財務詳細」情報より、来期の業績予想をチェックします。

今期の業績予想を起点に、来期の成長性を見ていきます。

来期の成長率は、売上高:+13.4%、純利益:+28.2%と予想されています。

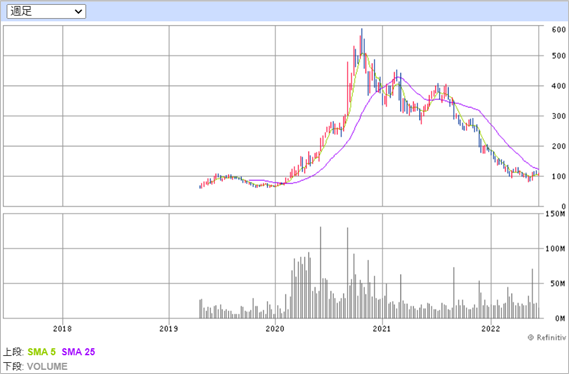

■株価水準とチャートの動き

6/15(水)の終値は112ドルです。PERは66倍です。

過去5年の株価の動き(週足)は以下の通りです。

2019年4月に上場した同社。

2020年のコロナショック以降株価は大幅に上昇し、一時、年初来で6倍以上にもなりました。

2020年10月以降株価は下落が続き、現在は最高値の588ドルから80%程下落した水準です。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

純利益は上場来初の減益予想となっている今期、売上高も純利益もほぼ計画通りのスタートとなりました。

2020年10月以降株価は下落が続き、決算発表のたびに売られることが多かったのですが、今回の決算発表後に売り込まれることはありませんでした。

コロナ禍での爆発的な急成長の反動がありましたが、ようやく市場が現状を受け入れ始めたのかな、という印象を受けました。

上記の通り四半期増収率の低下が続いていますが、これが底を打ち、じわじわとでも上昇基調になれば、同社に対する評価も見直されるのではないかと思っています。

私自身は同社の将来性は明るいと考えています。

コロナ禍で一気に加速したオンラインコミュニケーションの流れは、アフターコロナの世界では縮小すると思いますが、オンラインコミュニケーションの有用性を実感した人々や企業も多く、オンラインでのコミュニケーション、リアルとオンラインのハイブリッド型のコミュニケーションは今後も継続していくと考えています。

ビデオ会議サービスでNo.1のシェアを握る同社が、世の中の生産性向上のためのツールとして引き続き存在感を発揮する未来を描いています。

PLばかりに目がいきがちですが、BSをみれば有利子負債は「0」の無借金経営で、自己資本比率も74%と高く、財務健全性は非常に高いです。

コロナ禍で築いた地盤に、今後M&Aなど攻めの経営をする態勢も整っていると感じますので、再度の躍進に期待しています。

私は「5年で株価2倍」が期待できる成長銘柄として同社を観察しています。

今期は減益予想ですし、増収率の底打ちももう少し時間がかかると思いますので、しばらく低迷するかもしれませんが、じっくり観察していきたいと思っています。

ちょうど今は円安で米国株に手を出すのを自粛していますので、同社の業績回復を待っている間に為替の水準も落ち着いていけばな、と希望的観測を描いています。

100ドルまで下がれば第2弾の買付、90ドルまで下がれば第3弾の買付、というイメージを描いていましたが、円安の今はこの水準を割っても手を出さずに我慢しようと思います。

以上が私の戦略です。

■まとめ

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

■参考:同社に関する過去の記事

・【ズーム】22/2/28決算発表内容と私の投資戦略

※22/2/28(月)に発表した2021年11月~2022年1月期(第4四半期)決算についての記事です。

・【ズーム】21/11/22決算発表内容と私の投資戦略

※21/11/22(月)に発表した2021年8月~10月期(第3四半期)決算についての記事です。

コメント