皆さんこんにちは。

個別株投資で毎年資産+10%を目指すサラリーマン投資家、かたつむり君です。

(TWITTER:@posikatatsumuri)

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上で特に重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の皆さんの参考になれば嬉しいです。

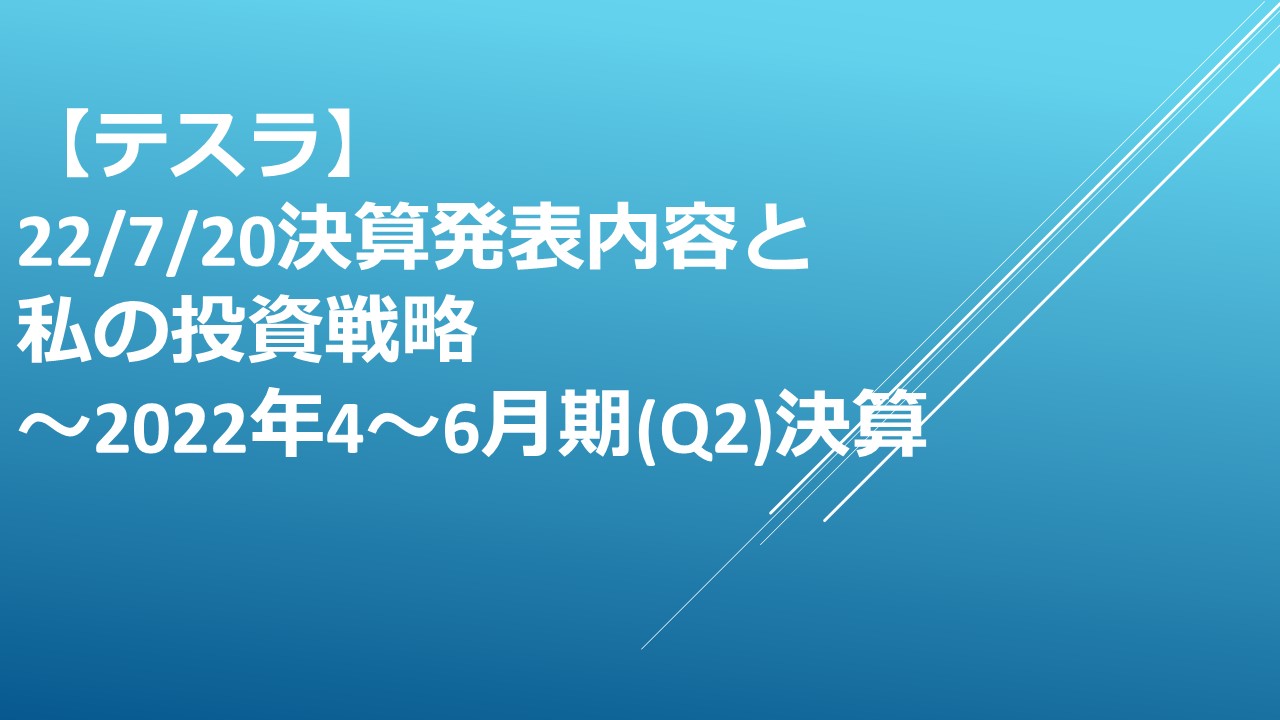

■本日のチェック銘柄

今日チェックするのは米・電気自動車大手のテスラ(ティッカーシンボル:TSLA)です。

NASDAQ上場で、決算期は12月です。

SBI証券お客様サイト内の銘柄サマリー情報より数値を抜粋すると、時価総額は8,111億ドル、従業員数は99,290人です。

主な事業内容は、電気自動車の設計・開発・製造・販売・リース、自動車規制クレジットの販売、太陽エネルギーシステム・エネルギー貯蔵製品の設計・製造・設置・販売・リースです。

私がこの会社に注目している理由は

①環境に優しい電気自動車は今後さらに普及していくに違いない

②自動運転の技術は未来の移動の形を大きく変えると期待できる

③イーロン・マスクという稀代の経営者の言動が面白いし期待できる

と考えているからです。

なお、現在私はテスラの株を4株保有しています。

■決算発表内容の概要

2022/7/20(水)に発表した2022年4~6月期(第2四半期)決算の主な内容は以下の通りです。

【主な決算内容】(単位:百万ドル)

売上高 (Total revenues):16,934(前年同期:11,958 前年同期比:+41.6%)

営業利益(Income from operations):2,464(前年同期:1,312 前年同期比:+87.8%)

純利益 (Net income):2,259(前年同期:1,142 前年同期比:+97.8%)

資産合計(Total Assets):68,513(前期末:62,131)

自己資本(Total stockholders’ equity):36,376(前期末:30,189)

現金 (Cash and cash equivalents):18,324(前期末:17,576)

有利子負債(Debt and finance leases):4,430(前期末:6,834)

営業CF(Net cash provided by operating activities):+6,346(前年同期:+3,765)

投資CF(Net cash used in investing activities):▲3,051(前年同期:▲4,097)

財務CF(Net cash provided by (used in) financing activities):▲2,320(前年同期:▲2,565)

■決算発表内容分析のものさし

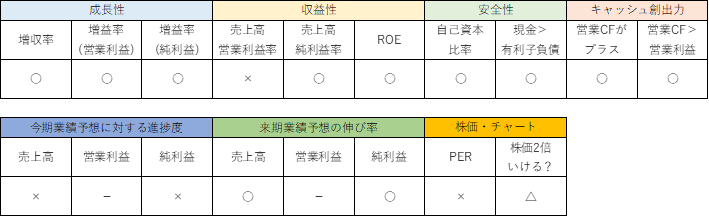

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100

※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷総資本×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。)

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

Q2の売上高は前年同期比+41.6%、営業利益は同+87.8%、純利益は同+97.8%でした。

Q2累計の売上高は前年同期比+59.7%、営業利益は同+218.3%、純利益は同+253.0%でした。

中国でのロックダウンの影響もありQ1に比べるとQ2は減速しましたが、それでも売上・利益いずれも高成長となりました。

これだけの増収率・増益率を上げながら「減速」と言われてしまうことに、テスラの凄さ・強さが表れているように感じます。

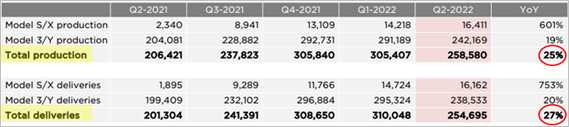

Q2の生産台数(Total production)は258,580台と、前年同期の206,421台から+25%増加しましたが、直近Q1の305,407台からは▲15%減少しました。

納車台数(Total Deliveries)は254,695台と、前年同期の201,304台から+27%増加しましたが、直近Q1の310,048台からは▲18%減少しました。

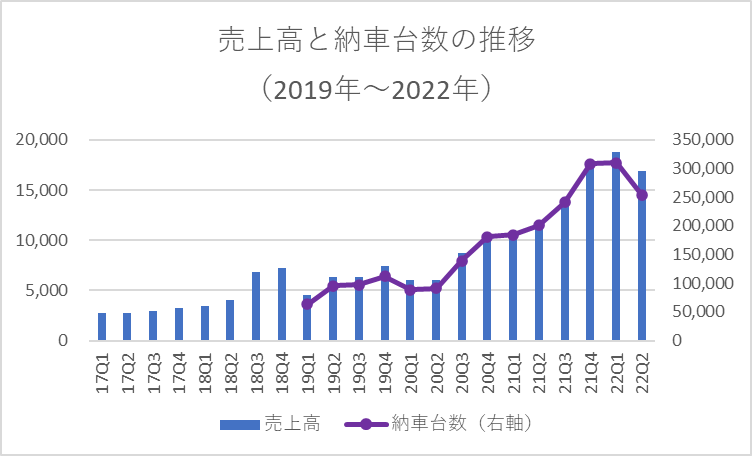

四半期ごとの売上高と納車台数の推移は以下の通りです。

納車台数が伸び悩み、売上高も伸び悩んでいます。

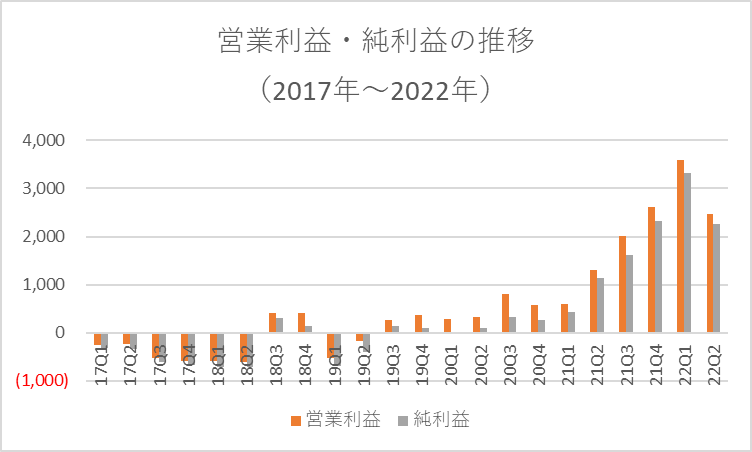

四半期ごとの営業利益・純利益の推移は、以下の通りです。

2019年Q2(4~6月)までは赤字でしたが、2019年Q3に黒字転換し、その後は黒字を継続、2021年に入り利益の伸びが一気に加速しました。

直近Q1でも、過去最高の利益を記録しましたが、中国でのロックダウンの影響により、このQ2では減速しました。

今後低迷が続くのか、成長速度が回復するのか、注目です。

●収益性のチェック

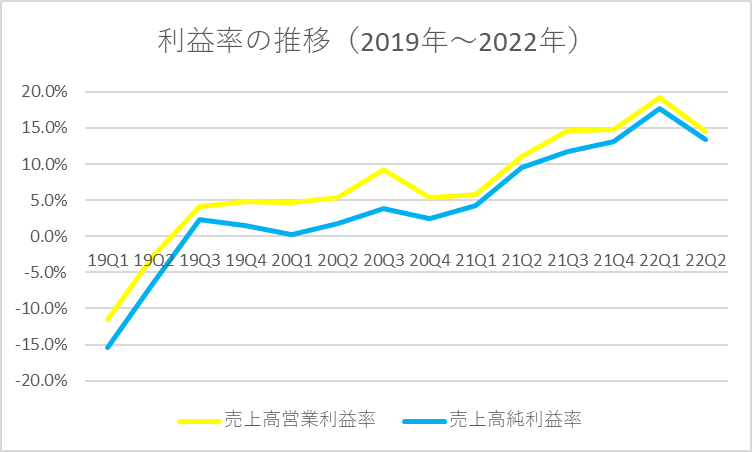

Q1の売上高営業利益率は14.6%、売上高純利益率は13.3%でした。

売上高営業利益率はQ1では15%を上回っていましたが、今回は下回りました。

2019年以降の四半期利益率の推移は以下の通りです。

●安全性のチェック

自己資本比率は53.1%でした。

前期末時点での自己資本比率48.6%から改善しました。

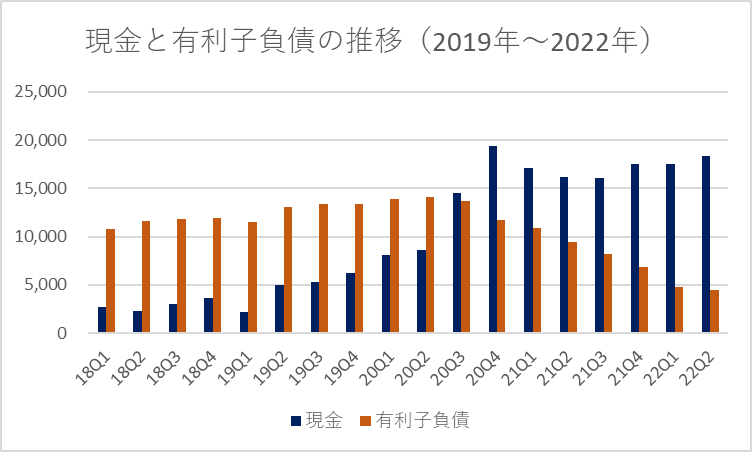

保有している現金は18,324百万ドル、有利子負債は4,430百万ドルと、現金が有利子負債を上回りました。

前期末から現金が748百万ドル増加した一方で、有利子負債は▲2,404百万ドル減少し、財務の安全性は高まりました。

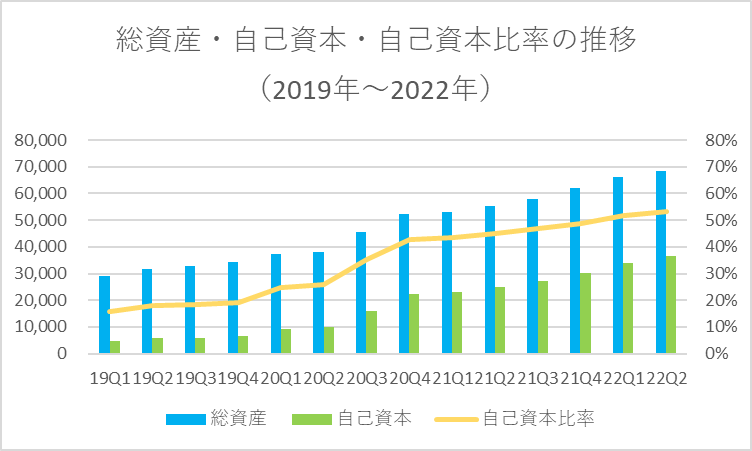

総資産・自己資本・自己資本比率の推移は以下の通りです。

2019年Q3の四半期黒字化以降、自己資本がだんだんと積み上がっています。

自己資本比率も改善を続け、ついに50%を超えました。

現金と有利子負債の推移は以下の通りです。

2020年Q3に現金と有利子負債の大小が逆転しました。

現金は高い水準を維持しながら、有利子負債がだんだんと減少していることがわかります。

財務安全性は非常に高くなりました。

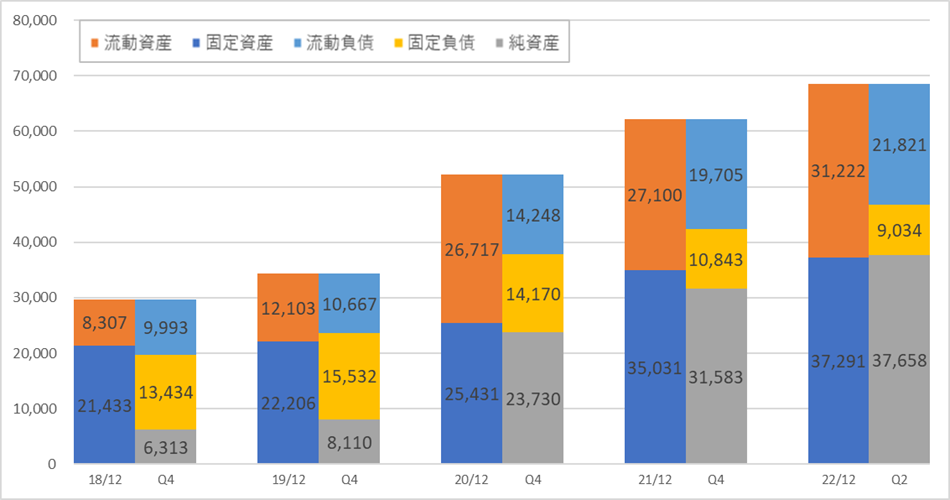

過去4年間(2018年~2021年)と今期の貸借対照表の推移は以下の通りです。

流動資産(31,222百万ドル)が負債合計(21,821百万ドル+9,034百万ドル)を上回りました。

●キャッシュ創出力のチェック

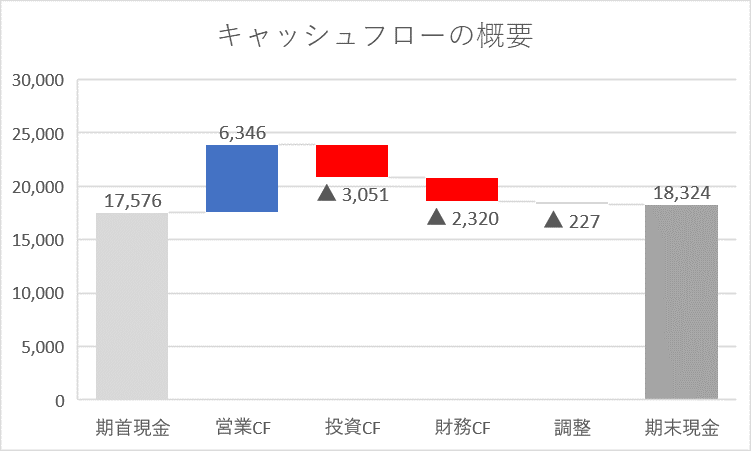

Q2の営業CFは+6,346百万ドルと、キャッシュインとなりました。

Q2累計の営業利益6,067百万ドルを上回るキャッシュインとなりました。

キャッシュフローの概要を図にすると以下の通りです。

本業で稼いだキャッシュ(営業CF)を使い、さらなる成長のために投資をしつつ(投資CF)、借入金を返済して財務安全性を高める(財務CF)、という素晴らしいサイクルでキャッシュが回っています。

参考:危ない会社への投資を回避できる!キャッシュ・フロー8つのパターン!

■業績予想(会社発表)に対する進捗度

SBI証券お客様サイト内の財務詳細情報に記載されている今期業績予想に対する進捗度をチェックします。

業績予想に対する進捗度は、年間の業績予想が妥当なものかを考える上で大切な指標です。

もし進捗度が高い場合は、業績予想の上方修正が発表される可能性もあります。

Q1は25%、Q2は50%、Q3は75%、Q4は100%を超えている場合を優秀と定義して、チェックしていきます。

もちろん企業によって季節波動がありますので、単純に数値だけをみるのではなく、前年度の四半期進捗を参考にするのも大事ですね。

業績予想に対する進捗度は、売上高:42.2%、純利益:44.9%でした。

いずれも、目安である50%には届きませんでした。

3月に操業開始したドイツの新工場「ギガファクトリー」での生産も徐々に寄与してくると思いますが、目先はやはり中国でのロックダウンの状況がどうなるか、ですね。

■来期の業績予想から見る将来成長性

SBI証券お客様サイト内の財務詳細情報より、来期の業績予想をチェックします。

今期の業績予想を起点に、来期の成長性を見ていきます。

来期の売上高成長率は+39.9%、純利益成長率は+48.8%と予想されています。

引き続き高い成長が予想されています。

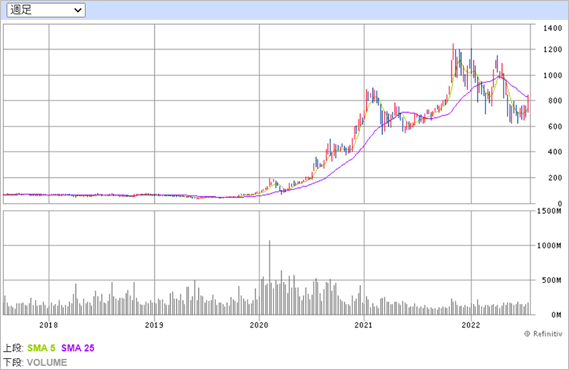

■株価水準とチャートの動き

7/27(水)の終値は824ドルです。PERは74倍を超える水準です。

過去5年の株価の動き(週足)は以下の通りです。

黒字転換した2020年から株価がグッと力強く上昇しました。

2020年年初の83ドルから、株価は一時10倍以上上がりました。

改めて、すごい上がり方です。

2017年から2019年にかけても色んな上下動や乱高下があったはずなのですが、縮尺の関係でほとんどわかりません(笑)

そのくらい、この2020年2021年の上昇が力強いということですね。

中国でのロックダウンの影響や相場全体の下落の影響もあり、現在は調整局面に入っています。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

中国でのロックダウンの影響もありQ1に比べると減速しましたが、それでも売上・利益いずれも高成長となりました。

売上高の推移や利益率の推移のグラフからも減速感が表れていますが、減速の理由が明確で、かつ構造的に今後も続くことではなく一時的な判断によるものですので、それほど気にしていません。

同社の今後の成長に対しては、引き続きポジティブに考えています。

長期保有が前提で、現在保有から6年が経ちました。

ありがたいことに、すでに購入時から株価は10倍を超えており(私にとって初めてのテンバガー銘柄です♪)、これまでの売却によって当初の投資資金は回収済ですので、下落したからといって売却は考えていません。

一方で、ポートフォリオ全体のバランスを考え、追加の買付も考えていません。

8月以降には株式分割を実施することが予定されていますので、株価が順調に推移すれば、毎年少しずつ利益確定し、ポートフォリオ全体の現金比率の調整役として、活躍してもらいたいと思っています。

テスラの利益で得た資金でまた次の成長銘柄を仕込み、ポートフォリオ全体を大きくしていく、そんないいサイクルがつくれたらいいなと妄想しながら、じっくり保有を続けます。

以上が私の戦略です。

■おわりに

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

サラリーマン投資家ランキング

↑よろしければ、応援クリックお願いします!とっても励みになります!

■参考:同社に関する過去の記事

・5年間で激変!BSから紐解くテスラ変貌の軌跡!

※同社の激変ぶりをBSの観点から読み解きました。

・【テスラ】22/4/20決算発表内容と私の投資戦略

※22/4/20(水)に発表した2022年1月~3月期(第1四半期)決算についての記事です。

・【テスラ】22/1/26決算発表内容と私の投資戦略

※22/1/26(水)に発表した2021年10月~12月期(第4四半期)決算についての記事です。

・【テスラ】21/10/20決算発表内容と私の投資戦略

※21/10/20(水)に発表した2021年7~9月期(第3四半期)決算についての記事です。

・【銘柄研究!】本日の気になる銘柄~テスラ

※21/7/26(月)に発表した2021年4月~6月期(第2四半期)決算についての記事です。

コメント