皆さんこんにちは。

個別株投資で毎年資産+10%を目指すサラリーマン投資家、かたつむり君です。

(TWITTER:@posikatatsumuri)

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上で特に重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の皆さんの参考になれば嬉しいです。

■本日のチェック銘柄

今日チェックするのは米「GAFAM」の一角、グーグルの持ち株会社であるアルファベット(ティッカーシンボル:GOOGL)です。

NASDAQ上場で、決算期は12月です。

SBI証券お客様サイト内の「銘柄サマリー」情報より数値を抜粋すると、時価総額は1兆5,266億ドル、従業員数は174,014人です。

Google検索、Gmail、YouTubeと、私たちの生活に深く関わり、もはや社会のインフラです。

今年7月には株式分割もされ、買いやすくなりましたので、割安なタイミングで買うべく観察を続けています。

なお、現在私はアルファベットの株を保有していません。

■決算発表内容の概要

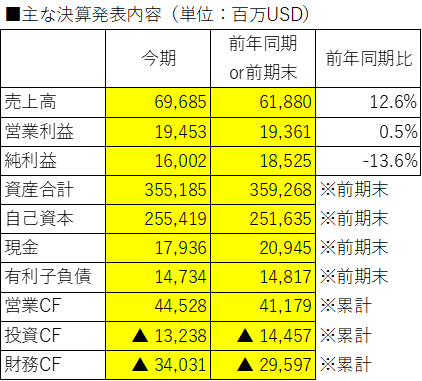

2022/7/26(火)に発表した2022年4~6月期(第2四半期)決算の主な内容は以下の通りです。

【各数値の定義】(決算書のどの数値からとっているか)

売上高:Revenues

営業利益:Income from operations

純利益:Net income

資産合計:Total Assets

自己資本:Total stockholders’ equity

現金:Cash and cash equivalents

有利子負債:Long-term debt

営業CF:Net cash provided by operating activities

投資CF:Net cash used in investing activities

財務CF:Net cash used in financing activities

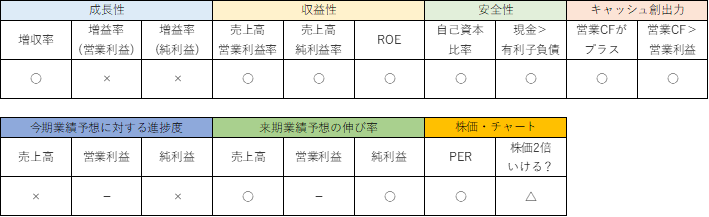

■決算発表内容分析のものさし

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100

※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷資産合計×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

Q2の売上高は前年同期比+12.6%、営業利益は同+0.5%、純利益は同▲13.6%でした。

Q2累計の売上高は前年同期比+17.5%、営業利益は同+10.5%、純利益は同▲11.0%でした。

Q1に続き、増収減益の決算となりました。

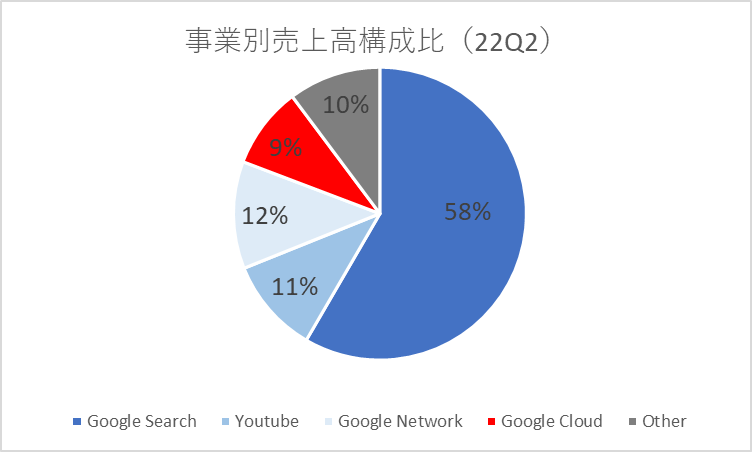

Q2の事業別売上高構成比は以下の通りです。

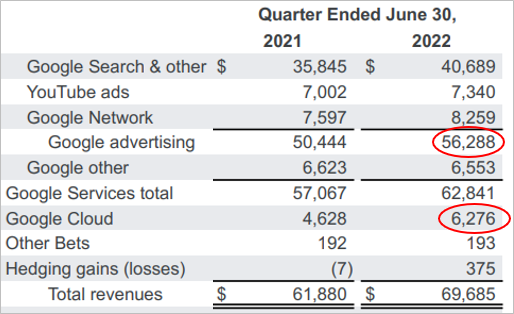

売上高の多くは広告収入で、広告事業(Google advertising)の割合は、売上高全体の81%を占めます。

(【内訳】Google広告:58%、YouTube広告:11%、Googleネットワーク:12%)

広告事業全体では、前年同期比+11.6%の増収です。

21Q4決算での増収率は同+32.6%でしたので、成長が鈍化しています。

コロナ禍で好調だったYouTubeでの広告収入の伸びも、経済活動再開や競合激化によって+4.8%と小幅にとどまりました。

広告事業に続くのが、Googleクラウド事業です。

売上高全体に占める比率は9%とまだ小さいですが、前年比+35.6%と、広告事業を上回る増収となっています。

現在Googleクラウド事業の営業利益は赤字ですが、この事業が今後も成長し、広告事業と並ぶ柱に育っていくのか、注目です。

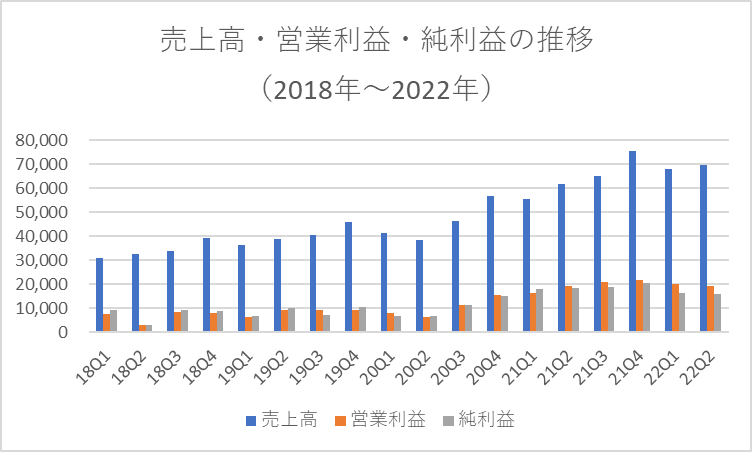

2018年から現在までの四半期売上高の推移は以下の通りです。

21Q4と比べると、22Q1・22Q2の下落がやや気になります。

今後の推移に注目です。

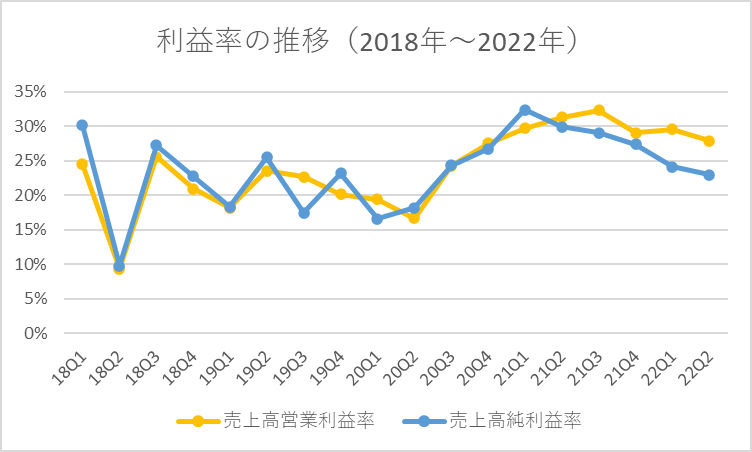

●収益性のチェック

Q2の売上高営業利益率は27.9%、売上高純利益率は23.0%でした。

Q2累計の売上高営業利益率は28.7%、売上高純利益率は23.6%でした。

いずれも指標としている15%、10%を大きく上回りました。

2018年から現在までの四半期利益率の推移は以下の通りです。

売上高純利益率が21Q1を頂点に低下傾向にあるのはやや気になります。

ROEは25.4%でした。

指標の15%を上回りました。

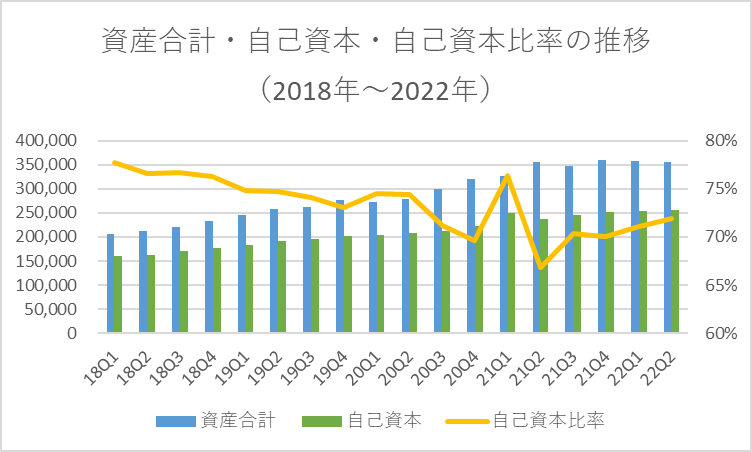

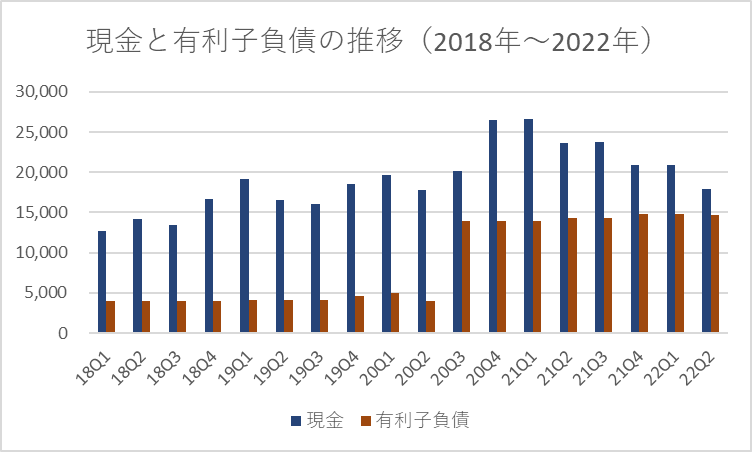

●安全性のチェック

自己資本比率は71.9%でした。

保有している現金は17,936百万ドル、有利子負債は14,734百万ドルで、現金が有利子負債を上回りました。

2018年から現在までの資産合計・自己資本・自己資本比率の推移は以下の通りです。

2018年から現在までの現金と有利子負債の推移は以下の通りです。

過去5四半期ほど、有利子負債の水準は変わりませんが、現金がだんだんと減少していることが気になります。

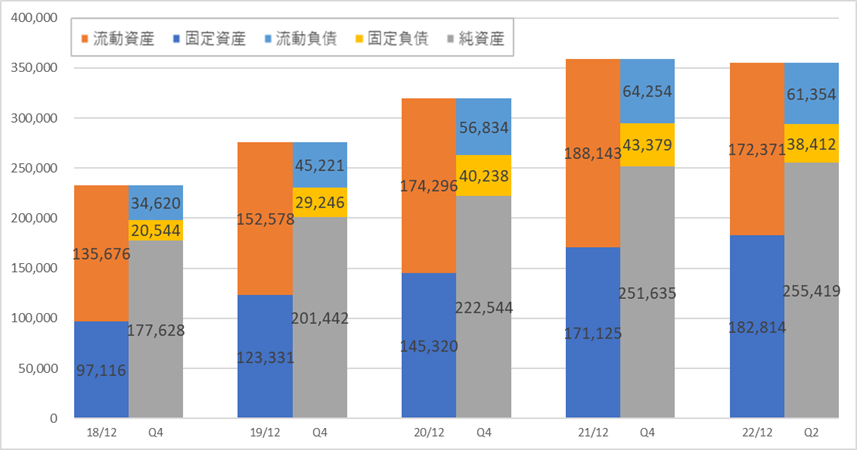

過去4年(2018年12月期~2021年12月期)と今期Q2時点の貸借対照表の推移は以下の通りです。

流動資産が負債合計を大きく上回り、財務の安全性は非常に高いです。

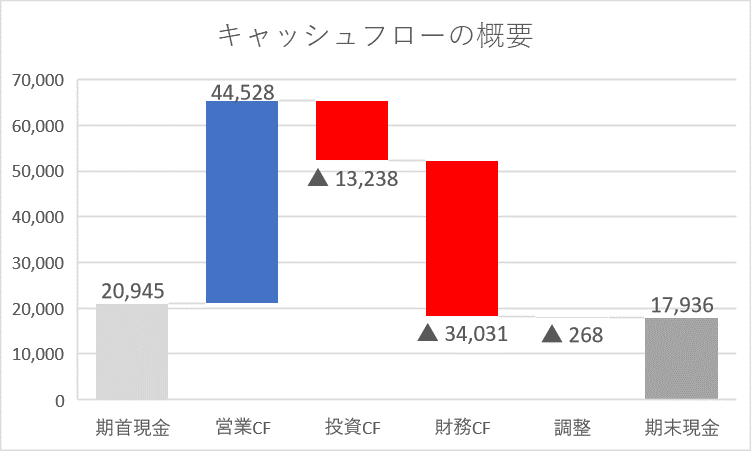

●キャッシュ創出力のチェック

営業CFは+44,528百万ドルと、キャッシュインとなりました。

Q2累計営業利益39,547百万ドルを上回りました。

キャッシュフローの概要を図にすると以下の通りです。

営業CFが大きく、本業でのキャッシュ創出力の強さが伺えます。

財務CFも▲34,031百万ドルと大きいです。

主な内容は、主な要因は自社株買い(Repurchases of stock:▲28,497)です。

同社は無配(=配当金がないこと)ですが、自社株買いという形で株主還元を行っていることがわかります。

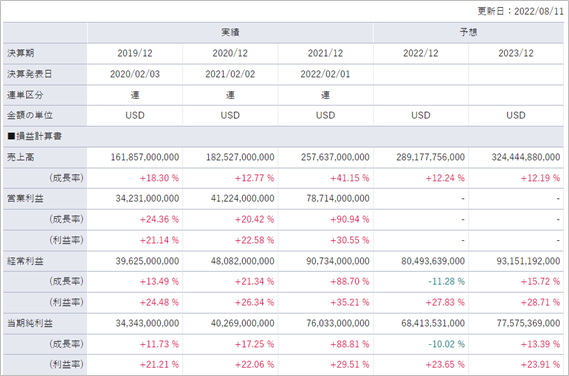

■業績予想に対する進捗度

SBI証券お客様サイト内の「財務詳細」情報に記載されている今期業績予想に対する進捗度をチェックします。

業績予想に対する進捗度は、売上高:47.6%、純利益:47.4%でした。

いずれも目安の50%には届きませんでした。

■来期の業績予想から見る将来成長性

SBI証券お客様サイト内の「財務詳細」情報より、来期の業績予想をチェックします。

今期の業績予想を起点に、来期の成長性を見ていきます。

来期の成長率は売上高:+12.2%、純利益:+13.4%と予想されています。

今期は減益予想になっているものの、来期は売上高・純利益とも過去最高を更新する予想となっています。

■株価水準とチャートの動き

8/10(水)の終値は119ドルです。PERは22倍です。

過去5年の株価の動き(週足)は以下の通りです。

業績の成長と同じように、株価も右肩上がりに力強く上昇してきました。

昨年末からは調整をしており、移動平均線も下向きに変わっています。

現在の株価は、1月の最高値151ドルから、▲21%ほど下落した水準です。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

Q1に続き、Q2も増収減益の決算となりました。

コロナ禍で同社業績を牽引してきたYouTubeが経済活動再開や競合激化によって+4.8%と伸び悩みました。

今期は通期の純利益が減益予想となっていますので、引き続き苦しい1年が続きそうです。

ただし、収益性の高さや、財務安全性の高さ、力強いキャッシュ創出力は健在ですので、今後短期的な要因で株価が下落するのであれば、買うチャンスだと考えています。

7月に20:1の株式分割が行われました。

買付の目安としては、100ドル(分割前の2,000ドル、現在の株価▲16%)あたりを考えています。

為替が1ドル132円台と円安なため、なかなか米国株には手を出しにくい状況が続いていますが、無理に買わずに、いいタイミングが来るまでじっくり待ちたいと思います。

今後円安が落ち着き、Q3決算発表後に下落することがあれば、その時はチャンスかなと考えています。

以上が私の戦略です。

■おわりに

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

サラリーマン投資家ランキング

↑よろしければ、応援クリックお願いします!とっても励みになります!

■参考:同社に関する過去の記事

・【アルファベット】22/4/26決算発表内容と私の投資戦略

※22/4/26(火)に発表した2022年1月~3月期(第1四半期)決算についての記事です。

・【アルファベット】22/2/1決算発表内容と私の投資戦略

※22/2/1(火)に発表した2021年10月~12月期(第4四半期)決算についての記事です。

・【銘柄研究!】本日の気になる銘柄~アルファベット

※21/7/27(火)に発表した2021年4月~6月期(第2四半期)決算についての記事です。

コメント