皆さんこんにちは。

個別株投資で毎年資産+10%を目指すサラリーマン投資家、かたつむり君です。

(TWITTER:@posikatatsumuri)

目標達成を目指して、この1週間の株価の動きを振り返り、ポートフォリオの見直しを行います。

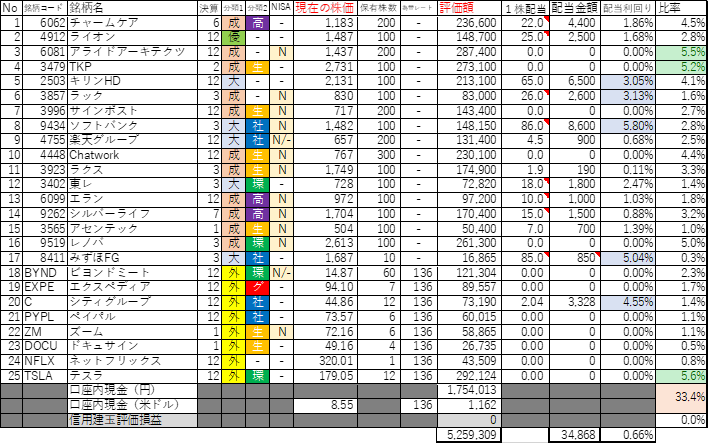

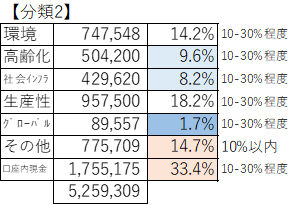

■今週末時点での最新株式投資ポートフォリオ

今週末時点での保有銘柄一覧は下記の通りです。

※記載している銘柄を推奨しているわけではありません。

※日本株で取得原価の大きい順、米国株で取得原価の大きい順に並べています。

今週末時点の株式資産評価額は5,259,309円。

年初(5,254,675円)からの成績は+4,634円(+0.1%)です。

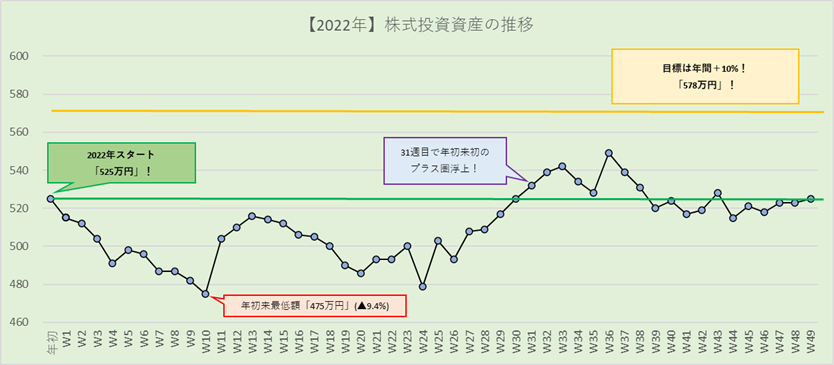

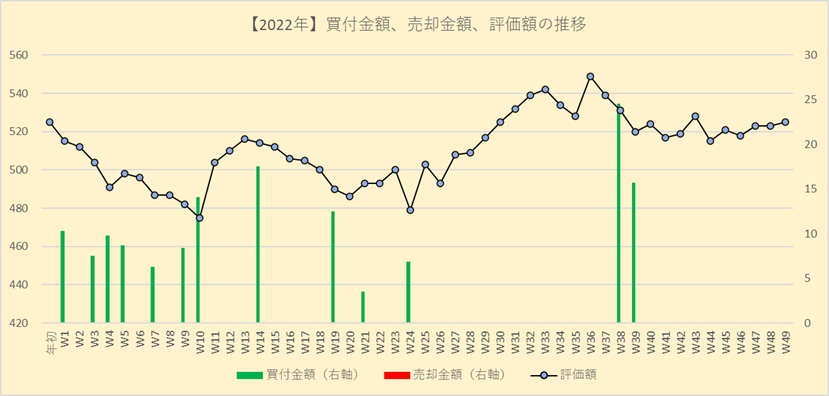

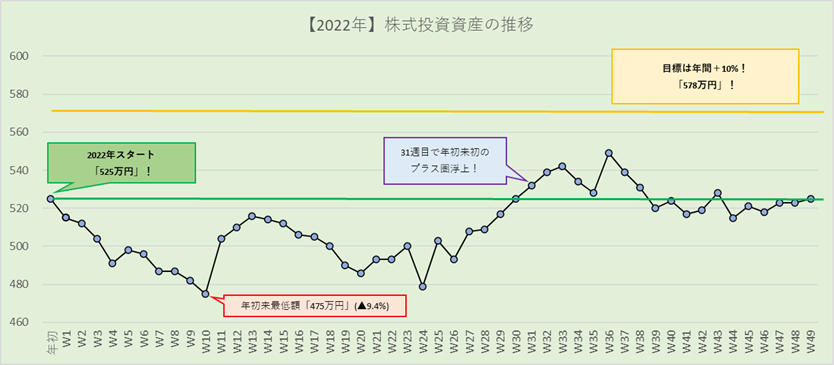

年初からの推移をグラフにすると以下の通りです。

2022年の相場も残り3週間。

年末にかけて相場は上げやすいとも言われますが、どこまで目標の+10%を狙えるところまでいけるか、期待しながら見守ります。

とはいえ、孫子の兵法でも「勝てるかどうかは相場次第」といいます。

まずは大負けしないように、自身のポートフォリオを丁寧に観察し、バランスを整えることに集中していきます!

忍耐は報われる。我々の投資結果を評価するにはそれなりの期間が必要。

『ウォーレン・バフェットはこうして最初の1億ドルを稼いだ 若き日のバフェットに学ぶ最強の投資哲学』より

少なくとも3年を推奨する。

良い時期も悪い時期も、健全な投資原則を曲げてはならない。

なお、各指数の年初来の下落率、昨年1年間の変動率は以下の通りです。

2022年 / 2021年

日経平均 : ▲3.1% / +4.9%

TOPIX : ▲1.6% / +10.4%

マザーズ :▲20.3% / ▲17.5%

NYダウ : ▲7.9% / +18.7%

NASDAQ: ▲29.7% / +21.4%

S&P500 : ▲17.4% / +26.9%

私は個別株投資中心ですが、相場全体の温度感を意識しながら仕掛けるべきタイミングを判断していきたいと思っています。

■先週末からの変化

先週末からの変化は+24,516円(+0.5%)でした。

今週売買した銘柄は以下の通りです!

【買付】該当なし

【売却】該当なし

.

先週末比で大きく動いた銘柄(±5%超)は以下の通りです!

【上昇】

シルバーライフ :+12.8%

Chatwork :+12.5%

ラック :+6.5%

ドキュサイン :+5.5%

TKP :+5.4%

【下落】

エクスペディア :▲9.2%

テスラ :▲8.1%

サインポスト :▲5.3%

シティグループ :▲5.0%

シルバーライフとChatowrkが2桁のプラスとなりました。

シルバーライフは12/9(金)午後に発表した2023年7月期第1四半期決算を受けて急上昇。

株価は1日で+21.4%と大きく跳ね上がりました。

前年度までに大型投資を終え、今期から利益が大きく増え始めたようです。

決算内容をじっくり見た上で、後日シルバーライフの決算分析記事を書こうと思います。

Chatoworkは先月11/11(金)の2022年12月期第3四半期決算以来、株価の上昇が続いています。

業績予想の上方修正があったものの、通期予想は今期も赤字ですので、ここまで上昇するというのは意外でした。

今後は利益確定の売りも出て、このまま一本調子にはいかないと思います。

株価は様々な要素で動きますが、最終的には企業業績(特に純利益)の推移と連動すると私は考えています。

これからも、その企業がどのような業績をたどっていくのか、未来を想像しながら投資対象を検討し続けたいと思います。

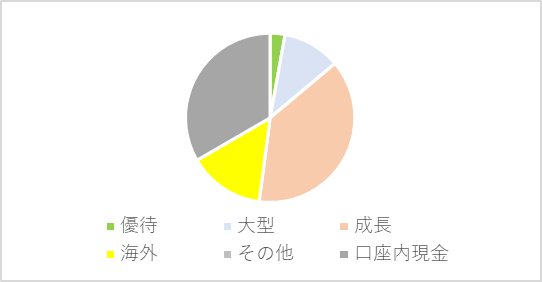

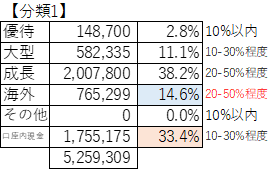

■ポートフォリオの観察

今週も、以下の指標に沿って、ポートフォリオを観察していきます!

私は「金額」よりも「パーセンテージ(%)」を意識して観察をしています。

・投資資産の10~30%は現金で保有する。

・銘柄の種類が偏りすぎないようにする & 国際分散の観点で外国株(主に米国株)を20~50%保有する。

・同じ業界・ジャンルの保有は10~30%まで。

・1銘柄は投資資産の20%まで。

・投資銘柄数は25銘柄程度まで。

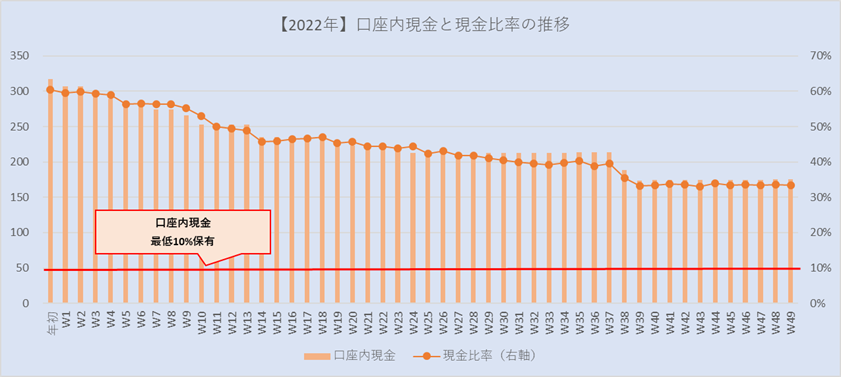

●投資資産の10~30%は現金で保有する。

現金比率は33.4%です。

目安の10~30%を超えていますが、OKです。

相場はいつ暴落するかわかりません!

最低でも10%程度は現金を持っておき、

②安くなった銘柄を買っていく資金

③滅多に当選しませんがIPO資金

とする。

これが基本的な考え方です。

年初来の、口座内現金(金額)と現金比率の推移は以下の通りです。

今年のNISA枠は残り8万円となりました。

利益確定を検討している一部の銘柄がどのように推移するのか次第ですが、今年最終的には現金比率30~40%で着地する見込みです。

来年2023年もNISA枠120万円があります。

それも使い切ると現金比率は10~20%程で、目安(10~30%)の範囲内に落ち着いてくるイメージです。

株式資産評価額の推移と、買付金額をグラフにすると以下の通りです。

年前半、狙っていた銘柄の株価が下がった時に、しっかり買っていけました。

株価が下落した時に買えるように、現金比率をある程度保ちながらチャンスを待つことが大切であると、今年の相場で学びました。

これからも現金比率をしっかり意識して相場と向き合います。

株価が下落したら売るべきか?買うべきか?

株価の下落に対する心構えを、以下の記事にまとめていますので、よろしければ読んでみて下さい!

参考:下がったら買い?下がったら売り?長期投資家、下落との付き合い方

十分な安全性マージンのある投資対象資産がほとんどないときには、ポートフォリオにおける現金比率を高めるのは適切な方策だ。

ミスター・マーケットもばかな時がある。

『ウォーレン・バフェットはこうして最初の1億ドルを稼いだ 若き日のバフェットに学ぶ最強の投資哲学』より

いつもではないが、時々そうなるのだ。

長期の視点を持とう。

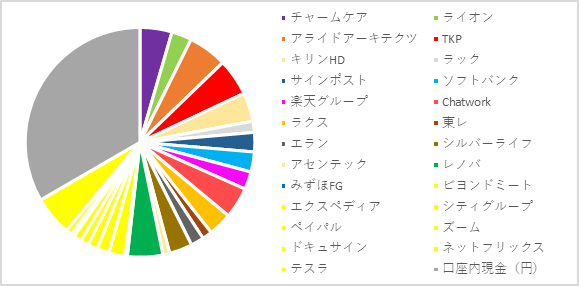

●銘柄の種類が偏りすぎないようにする & 国際分散の観点で外国株(主に米国株)を20~50%保有する。

十分に現金比率が高い状態にありますので、目安の20~50%に届いていない「海外銘柄」のうち、株価が割安かつ有望な会社を買っていきたい、というのが全体的な投資戦略です。

【優待銘柄】(目安:10%以内)

保有比率は2.8%です。

目安の10%以内なのでOKです。

現在保有しているのはライオンです。

「大型銘柄」に分類していますが、キリンHDの優待も楽しみです。

優待銘柄として、ハウス食品、すかいらーく、カゴメ、味の素、キユーピーなど、10社ほど狙っています。

株主平等の観点から、マルハニチロやオリックスなど株主優待廃止を発表する企業も増えています。

優待廃止によって株価が大きく下落することもありますので、優待銘柄ばかりを狙いすぎず、ポートフォリオ全体における比率を10%以内にすることを意識しつつ、割安になるタイミングを狙っていきたいです。

【大型銘柄】(目安:10~30%程度)

保有比率は11.1%です。

目安の10~30%の範囲に収まっていますのでOKです。

ターゲットは時価総額1兆円以上の大型企業です。

今後ポートフォリオに加える銘柄は、配当利回り3%以上を目安に考えています。

将来的に株価が下がってくれば、三菱商事、三井物産、伊藤忠商事、丸紅、住友商事といった総合商社を買いたいと思っています。

資源高や円安の追い風もあり前年度はすさまじい好業績でしたが、いつまでも好業績が続くわけではないですし、好業績の後の反動もありますので、来年か再来年辺りにはいいチャンスがくるのではないかと思っています。

【成長銘柄】(目安:20~50%程度)

保有比率は38.2%です。

目安の20~50%の範囲に収まっていますのでOKです。

ターゲットは買付から5年で株価2倍を期待できる銘柄です。

特に時価総額100億~500億円程度の小型株が私の好みです。

株価が大化けする可能性が大きいのはこれらの小型株ですので(その一方でリスクもありますが)、四季報や財務諸表から成長が見込める銘柄を探し、割安になったタイミングでしっかり買えるように観察し続けます。

今年狙っていた成長銘柄はおおむね買うことができたので、今後は新規買付をセーブし、株価が上昇することを期待してじっくり見守ります。

5年後を見据えて成長を期待して買っている銘柄たちですので、もし株価が下がってくれば、追加の買付も狙っていきます。

【海外銘柄】(目安:20~50%程度)

保有比率は14.6%です。

目安の20%を割っていますが、焦らずじっくり増やしていきたいです。

昨年までは「10~30%」を目安にしていましたが、今年から「20~50%」に、目安とする比率を変えました。

米国株には非常に成長性・収益性の高い企業も多く、配当や自社株買い等株主還元の意識も日本より高いため、今後意識的に米国株の割合を増やしていこうと考えています。

狙っている銘柄は、コカ・コーラ、アクセンチュア、ビザ、クラウドストライク、マクドナルドなどです。

現在の為替レートは1ドル136円台です。

一時期の150円台と比べると、10%ほど円高方向に振れています。

とはいえ過去5年の週足チャートの推移を見れば、まだまだ円安水準で、今から買うには決して有利なタイミングではありません。

今後もしばらくはFRBの金利政策やCPIなどのインフレ関連指標によって不安定な動きが続くと思いますが、これからも永遠に円安が続くわけではありません。

個人投資家である私は半年・1年といった短期で結果を出す必要もありませんので、慌てて仕掛けず、じっくり観察をしながら、チャンスを待ちたいと思います。

円安によって米国株を買いにくい一方、株価が大きく下落している銘柄もあり、今後為替が円高に振れても、それ以上に株価の上昇が期待できる銘柄については、エントリーするのもありかと、自分なりに考え方を整理しました。

基本スタンスは様子見ですが、これまでより少し柔軟に米国株について考えていこうと思います。

円安の今、米国株を買うべきか?

買うのであれば、何に注意すべきか?

私の考えを以下の記事にまとめました。

米国株投資の参考にしてください!

参考:米国株投資戦略~24年ぶりの円安の今、米国株を買うべきか?

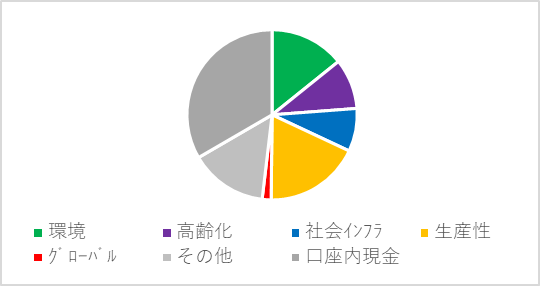

●同じ業界・ジャンルの保有は10~30%まで。

目安の10%以内を越えている「その他の銘柄」の一部は、今後の株価の動き次第で利益確定を検討中です。

十分に現金比率が高い状態にありますので、目安の10~30%に届いていない「グローバル関連銘柄」や「社会インフラ関連銘柄」、「高齢化関連銘柄」のうち、株価が割安かつ有望な会社を買っていきたい、というのが全体的な投資戦略です。

【環境関連銘柄】(目安:10~30%程度)

保有比率は14.2%です。

目安の10~30%の範囲に収まっていますのでOKです。

現在保有しているのはテスラ、レノバ、ビヨンドミート、東レの4銘柄です。

それぞれ地球温暖化防止や脱炭素に貢献できる企業であると感じており、期待しています。

長い目で成長していくテーマだと思うので、長期保有を前提にじっくり持ち続けます。

その他の銘柄では、オイシックス・ラ・大地、ジモティー、ネクステラ・エナジーを観察しています。

【高齢化関連銘柄】(目安:10~30%程度)

保有比率は9.6%です。

目安の10%を割っていますが、焦らずじっくり増やしていきたいです。

現在保有しているのは、チャームケア、エラン、シルバーライフの3社です。

その他の銘柄では、トビラシステムズに注目しています。

高齢化が進むことが確実な日本において、将来的に成長・拡大が期待できるマーケットの一つと考えていますので、じっくり株価を観察しながら仕掛けていきたいです。

【社会インフラ関連銘柄】(目安:10~30%程度)

保有比率は8.2%です。

目安の10%を割っていますが、焦らずじっくり増やしていきたいです。

現在保有しているのは、ソフトバンク、楽天G、ペイパル、シティグループ、みずほFGの5社です。

通信・決済・金融など私たちの生活と深く関わる企業です。

社会に必要とされる企業を長期に渡り保有していくイメージです。

その他注目しているのは、ビザ、マスターカード、アメリカン・エキスプレス、ブロックなど米国の決済関連銘柄です。

GAFAMの一角であるアルファベット、アマゾン、マイクロソフトも私たちの生活に欠かせないインフラとなっており、狙っていきたいと考えています。

【生産性向上関連銘柄】(目安:10~30%程度)

保有比率は18.2%です。

目安の10~30%の範囲に収まっていますのでOKです。

現在保有しているのはTKP、ドキュサイン、アセンテック、Chatwork、ズーム、ラクス、サインポストの7社です。

いずれも将来的な成長を期待してじっくり保有するつもりですが、「5年で株価2倍」を達成したらスパッと利益確定することも考えています。

その他注目している銘柄は、家計簿アプリのマネーフォワード、宿泊予約管理システムの手間いらず、ノーコードでのアプリ開発のヤプリです。

米国企業では、アドビ、セールスフォースなどに注目していますが、両社とも巨額の買収を行っており、将来の減損リスクが怖いのでそこまで積極的には狙っていません。

【グローバル関連銘柄】(目安:10~30%程度)

保有比率は1.7%です。

現在保有しているのはエクスペディア1銘柄です。

他にも狙っている銘柄はいくつかあるので、株価が下がってくるのをじっくり待ちたいと思います。

日本企業では、グローバルWiFiのビジョン、インド・コンビニ事業を計画するインパクトHDに注目しています。

総合商社もこのカテゴリーで考えていますが、株価が大きく下がってくるまでしばらくは静観です。

米国企業では、コカ・コーラ、マクドナルド、アクセンチュア、ブラックロック、ナイキなど、グローバルに事業を展開する企業に注目しています。

グローバルな人流回復に向けて、観光関連の企業にも注目しています。

具体的にはエアビーアンドビー、ユナイテッドエアラインズなどに注目しています。

【その他の銘柄】(目安:10%以内)

保有比率は14.7%です。

上記の分類に当てはまらない銘柄群です。

目安の「10%以内」を越えてしまっていますが、今後売却を検討している銘柄もありますので、比率は徐々に減らしていく予定です。

キリンHDは配当・優待の面から申し分なく、長期保有予定です。

SNSマーケティング支援のアライドアーキテクツ、サイバーセキュリティのラックは、今後目安として考える水準まで株価が上昇したら、売却も考えています。

特にアライドアーキテクツは爆発力を感じていますので、期待しています。

●1銘柄は投資資産の20%まで。

現在の保有比率ベスト3は

1位:テスラ(5.6%)

2位:アライドアーキテクツ(5.5%)

3位:TKP(5.2%)

です。

TKPがレノバを抜き、3位に浮上しました。

保有比率首位のテスラの株価が随分と下落してきており、アライドアーキテクツはあと+1.6%で、TKPあと+7.0%で、それぞれテスラに追いつきます。

年内にも1位が入れ替わるかもしれません。

いずれの銘柄も保有比率が投資資産の20%を超えていないのでOKです。

昨年末のレノバ暴落の教訓を忘れず、1つの銘柄に資産が偏り過ぎないように意識しながら観察し続けます。

レノバの株価は昨年末、

3日で▲55%と大暴落しました!

暴落から学んだ8つの教訓を以下の記事にまとめています。

よろしければ読んでみて下さい!

参考:【レノバ大暴落!】2021年年末の悲劇!から学ぶ8つの教訓!

●投資銘柄数は25銘柄程度まで。

現在、保有銘柄数は25銘柄です。

目安の25銘柄以内なのでOKです!

米国株を中心に、これから買いたい銘柄は色々とありますが、自分の目の届く範囲の銘柄数にコントロールするように、意識していきたいと思います。

2021年7月にブログを始めて以来、継続的に様々な銘柄の決算分析を行ってきており、その特徴についての理解も深まってきました。

来年あたりから、銘柄数を30~40銘柄程まで拡大するのもありかなと考えています。

自分の理解度と照らし合わせながら、戦略も柔軟に更新していこうと思います。

新しい銘柄候補としては、特に米国株に注目しています。

毎週発行されるバロンズ・ダイジェストなどを活用しながら、有望銘柄の候補を少しずつ増やしていきたいです。

自分の得意分野。

我々は誰しも得意分野を持っているが、中にはその範囲を過信する人たちがいる。

『ウォーレン・バフェットはこうして最初の1億ドルを稼いだ 若き日のバフェットに学ぶ最強の投資哲学』より

■おわりに

私はこのような感じで、毎週保有銘柄のポートフォリオを見直し、バランスに異常がないかをチェックしています。

私は個別株の長期投資が基本スタンスで、投資をするにあたって8つのマイルールを定めています。

私の株式投資の8つのマイルールを以下の記事にまとめています。

私はこのマイルールに沿って投資をしています。

ご興味のある方は読んでみて下さい!

参考:★規律ある長期投資家を目指して★個別株投資8つのマイルール

目安にしているパーセンテージや銘柄分散の考え方は、投資を続けながら色んな知識や考え方を吸収して、より良いやり方をどんどん取り入れていきたいと思っています!

投資のやり方・考え方は人それぞれです。

他の人のことは気にしなくていいと思いますが、他の人のやり方・考え方に興味がある方は、一つのサンプルとして参考にして頂けますと幸いです。

投資とは詳細な分析に基づいて、元本の安全性と満足できるリターンを確保する行為だ。

これらの原則を満たさない行為は投機と言える。健全な投資はあなたを非常に裕福にする可能性があると思います。

『ウォーレン・バフェットはこうして最初の1億ドルを稼いだ 若き日のバフェットに学ぶ最強の投資哲学』より

決して貧しくすることはありません。

その方がいいではありませんか。

うまくいくこともあれば、うまくいかないこともありますが、軌道修正をしながら目標(毎年資産+10%)にむかって前向きに頑張っていきます!

個人投資家の皆さん、共に頑張りましょう!

本日もお読み頂きありがとうございました!

⇓株式投資に関する人気ブログはこちらからチェック⇓

サラリーマン投資家ランキング

にほんブログ村

■参考:2022年のポートフォリオ振り返り記事一覧

・【エランを新規買付!】今週の株式投資ポートフォリオ振り返り#220107

・【現在年初来▲2.5%!】今週の株式投資ポートフォリオ振り返り#220114

・【アセンテックを新規買付!】今週の株式投資ポートフォリオ振り返り#220121

・【4週連続下落↓シルバーライフを新規買付!】今週の株式投資ポートフォリオ振り返り#220128

・【急落後のペイパルを新規買付!】今週の株式投資ポートフォリオ振り返り#220204

・【現在年初来▲5.5%】今週の株式投資ポートフォリオ振り返り#220211

・【Chatworkを新規買付!】今週の株式投資ポートフォリオ振り返り#220218

・【年初来安値更新中・・・】今週の株式投資ポートフォリオ振り返り#220225

・【ズームを新規買付!】今週の株式投資ポートフォリオ振り返り#220304

・【ビヨンドミート・Chatworkを追加買付!】今週の株式投資ポートフォリオ振り返り#220311

・【現在年初来▲4.0%まで回復!】今週の株式投資ポートフォリオ振り返り#220318

・【現在年初来▲2.8%】今週の株式投資ポートフォリオ振り返り#220325

・【現在年初来▲1.7%】今週の株式投資ポートフォリオ振り返り#220401

・【キリンHDを新規買付!】今週の株式投資ポートフォリオ振り返り#220408

・【現在年初来▲2.4%】今週の株式投資ポートフォリオ振り返り#220415

・【現在年初来▲3.5%】今週の株式投資ポートフォリオ振り返り#220422

・【現在年初来▲3.9%】今週の株式投資ポートフォリオ振り返り#220429

・【現在年初来▲4.8%】今週の株式投資ポートフォリオ振り返り#220506

・【ラクスを新規買付!】今週の株式投資ポートフォリオ振り返り#220513

・【現在年初来▲7.4%】今週の株式投資ポートフォリオ振り返り#220520

・【Chatworkを追加買付!】今週の株式投資ポートフォリオ振り返り#220527

・【現在年初来▲6.0%】今週の株式投資ポートフォリオ振り返り#220603

・【現在年初来▲4.8%】今週の株式投資ポートフォリオ振り返り#220610

・【楽天グループを追加買付!】今週の株式投資ポートフォリオ振り返り#220617

・【現在年初来▲4.2%】今週の株式投資ポートフォリオ振り返り#220624

・【現在年初来▲6.2%】今週の株式投資ポートフォリオ振り返り#220701

・【現在年初来▲3.2%】今週の株式投資ポートフォリオ振り返り#220708

・【現在年初来▲3.0%】今週の株式投資ポートフォリオ振り返り#220715

・【現在年初来▲1.4%】今週の株式投資ポートフォリオ振り返り#220722

・【プラス圏まであと一息!現在年初来▲0.1%】今週の株式投資ポートフォリオ振り返り#220729

・【2022年初のプラス圏!現在年初来+1.4%】今週の株式投資ポートフォリオ振り返り#220805

・【現在年初来+2.6%】今週の株式投資ポートフォリオ振り返り#220812

・【現在年初来+3.2%】今週の株式投資ポートフォリオ振り返り#220819

・【現在年初来+1.7%】今週の株式投資ポートフォリオ振り返り#220826

・【現在年初来+0.5%】今週の株式投資ポートフォリオ振り返り#220902

・【現在年初来+4.6%】今週の株式投資ポートフォリオ振り返り#220909

・【現在年初来+2.7%】今週の株式投資ポートフォリオ振り返り#220916

・【米国株3銘柄を買付!】今週の株式投資ポートフォリオ振り返り#220923

・【サインポストを新規買付!】今週の株式投資ポートフォリオ振り返り#220930

・【現在年初来▲0.3%】今週の株式投資ポートフォリオ振り返り#221007

・【現在年初来▲1.5%】今週の株式投資ポートフォリオ振り返り#221014

・【現在年初来▲1.2%】今週の株式投資ポートフォリオ振り返り#221021

・【再度プラス圏浮上!現在年初来+0.6%】今週の株式投資ポートフォリオ振り返り#221028

・【1週間でマイナス圏に逆戻り!現在年初来▲1.9%】今週の株式投資ポートフォリオ振り返り#221104

・【現在年初来▲0.7%】今週の株式投資ポートフォリオ振り返り#221111

・【現在年初来▲1.3%】今週の株式投資ポートフォリオ振り返り#221118

・【現在年初来▲0.3%】今週の株式投資ポートフォリオ振り返り#221125

・【現在年初来▲0.4%】今週の株式投資ポートフォリオ振り返り#221202

コメント