他人の株式ポートフォリオ、ちょっと覗いてみたくないですか?

よろしければ、少し覗いていってください♪

個別株投資で毎年資産+10%を目指すサラリーマン投資家、かたつむり君です。

(TWITTER:@posikatatsumuri)

目標達成を目指して、この1週間の株価の動きを振り返り、ポートフォリオの見直しを行います。

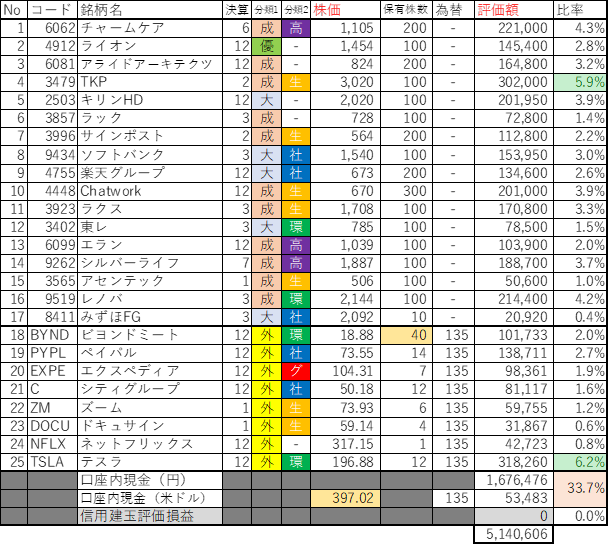

■今週末時点での最新株式投資ポートフォリオ

今週末時点での保有銘柄一覧は下記の通りです。

※記載している銘柄を推奨しているわけではありません。

※日本株で取得原価の大きい順、米国株で取得原価の大きい順に並べています。

今週末時点の株式資産評価額は5,140,606円。

年初(4,991,184円)からの成績は+149,422円(+3.0%)です。

+10%を目指す1年間の戦いは始まったばかり。

年前半はじっくり静観するのが今年の戦略。

目先の変動に一喜一憂せず、長い目で相場と向き合います。

忍耐は報われる。我々の投資結果を評価するにはそれなりの期間が必要。

『ウォーレン・バフェットはこうして最初の1億ドルを稼いだ 若き日のバフェットに学ぶ最強の投資哲学』より

少なくとも3年を推奨する。

良い時期も悪い時期も、健全な投資原則を曲げてはならない。

■先週末からの変化

先週末からの変化は▲53,173円(▲1.0%)でした。

今週売買した銘柄は以下の通りです!

【買付】該当なし

【売却】ビヨンドミート(20株売却(60株→40株)

ビヨンドミートの保有株の1/3、20株を売却しました。

2022年は1銘柄も売却しませんでしたので、2021年12月以来、久しぶりの売却でした。

ビヨンドミートを一部売却した理由は以下の通りです。

(1)まだ黒字化していない成長段階の会社であるにもかかわらず、売上高が伸び悩んでいるため(2022年12月期通期は▲9.8%の減収))

(2)財務状態に不安を感じているため(現金減少が継続・22Q3から債務超過・営業CFがマイナス)

(3)世界的なインフレ下で、価格が比較的高い同社製品は伸びにくい環境にあると考えたため(消費者が「多少高くても環境負荷の少ないものを!」というマインドにはなりにくい。)

(4)ポートフォリオにおける比率を少し下げたかった(先週末:2.8%→今週末:2.0%)

(5)2023年に入り、株価が+50%以上上昇していたため(このまましばらく上がるとは考えにくい)

生活者の目線でできる脱炭素への取り組みのシンボルとして将来的に飛躍するのではと期待していますが、上記の通り不安要素が非常に大きいため、安全策として一部売却を決断しました。

逆にこれだけ悪材料が顕在化していると、もはや下がる可能性の方が少ないのかもしれませんが(それが年初来の株高につながっているのかもしれませんが)、最悪の場合倒産もあり得ると思いましたので、このように決断しました。

「買付する際、もっと深く財務状態の推移を理解する必要がある」ということは今回の反省です。

今後に活かしていきます。

まだ40株持っていますので、今後同社の業績の改善を期待しています!

.

先週末比で大きく動いた銘柄(±5%超)は以下の通りです!

【上昇】

ビヨンドミート :+6.4%

【下落】

Chatwork :▲11.3%

ネットフリックス :▲8.9%

ドキュサイン :▲8.3%

テスラ :▲5.5%

■ポートフォリオの観察

今週も、以下の指標に沿って、ポートフォリオを観察していきます!

私は「金額」よりも「パーセンテージ(%)」を意識して観察をしています。

・投資資産の10~30%は現金で保有する。

・銘柄の種類が偏りすぎないようにする & 国際分散の観点で外国株(主に米国株)を20~50%保有する。

・同じ業界・ジャンルの保有は10~30%まで。

・1銘柄は投資資産の20%まで。

・投資銘柄数は25銘柄程度まで。

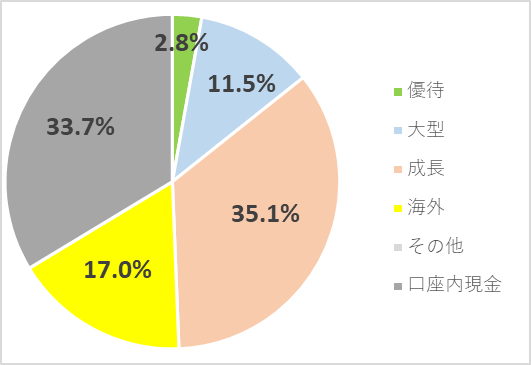

●投資資産の10~30%は現金で保有する。

現金比率は33.7%です。

ビヨンドミートの一部売却により、少し比率が高まりました。

目安の10~30%を超えていますが、OKです。

相場はいつ暴落するかわかりません!

最低でも10%程度は現金を持っておき、

②安くなった銘柄を買っていく資金

③滅多に当選しませんがIPO資金

とする。

これが基本的な考え方です。

十分な安全性マージンのある投資対象資産がほとんどないときには、ポートフォリオにおける現金比率を高めるのは適切な方策だ。

ミスター・マーケットもばかな時がある。

『ウォーレン・バフェットはこうして最初の1億ドルを稼いだ 若き日のバフェットに学ぶ最強の投資哲学』より

いつもではないが、時々そうなるのだ。

長期の視点を持とう。

●銘柄の種類が偏りすぎないようにする & 国際分散の観点で外国株(主に米国株)を20~50%保有する。

十分に現金比率が高い状態にありますので、目安の20~50%に届いていない「海外銘柄」のうち、株価が割安かつ有望な会社を買っていきたい、というのが全体的な投資戦略です。

【優待銘柄】(目安:10%以内)

保有比率は2.8%です。

目安の10%以内なのでOKです。

現在保有しているのはライオン<4912>です。

「大型銘柄」に分類していますが、キリンHD<2503>の優待も楽しみです。

【大型銘柄】(目安:10~30%程度)

保有比率は11.5%です。

目安の10~30%の範囲に収まっていますのでOKです。

ターゲットは時価総額1兆円以上の大型企業です。

今後ポートフォリオに加える銘柄は、配当利回り3%以上を目安に考えています。

【成長銘柄】(目安:20~50%程度)

保有比率は35.1%です。

目安の20~50%の範囲に収まっていますのでOKです。

ターゲットは買付から5年で株価2倍を期待できる銘柄です。

特に時価総額100億~500億円程度の小型株が私の好みです。

株価が大化けする可能性が大きいのはこれらの小型株ですので(その一方でリスクもありますが)、四季報や財務諸表から成長が見込める銘柄を探し、割安になったタイミングでしっかり買えるように観察し続けます。

【海外銘柄】(目安:20~50%程度)

保有比率は17.0%です。

ビヨンドミートの一部売却により、少し比率が下がりました。

目安の20%を割っていますが、焦らずじっくり増やしていきたいです。

米国株には非常に成長性・収益性の高い企業も多く、配当や自社株買い等株主還元の意識も日本より高いため、今後意識的に米国株の割合を増やしていこうと考えています。

現在の為替レートは1ドル136円台です。

昨年10月に記録した151円台と比べると、円高方向に振れていますが、過去5年の推移と比べれば、まだまだ円安水準で、今から買うには決して有利なタイミングではありません。

ここ数週間で再び円安方向に動いて来ており、米国株追加購入の様子見はしばらく続くかもしれません。

私たち個人投資家は半年・1年といった短期で結果を出す必要もありませんので、慌てて仕掛けず、じっくり観察をしながら、円高になるのを待ちたいと思います。

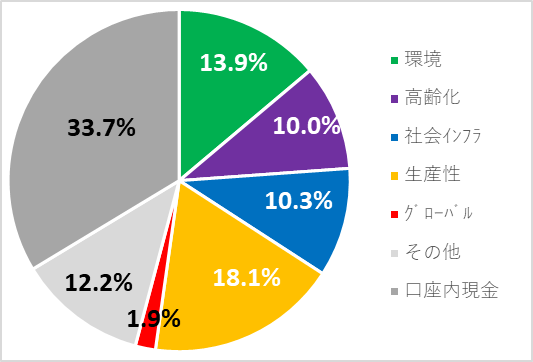

●同じ業界・ジャンルの保有は10~30%まで。

目安の10%以内を越えている「その他の銘柄」の一部は、今後の株価の動き次第で利益確定を検討中です。

十分に現金比率が高い状態にありますので、目安の10~30%に届いていない「グローバル関連銘柄」のうち、株価が割安かつ有望な会社を買っていきたい、というのが全体的な投資戦略です。

【環境関連銘柄】(目安:10~30%程度)

保有比率は13.9%です。

ビヨンドミートの一部売却により、少し比率が下がりました。

目安の10~30%の範囲に収まっていますのでOKです。

現在保有しているのはテスラ<TSLA>、レノバ<9519>、ビヨンドミート<BYND>、東レ<3402>の4銘柄です。

それぞれ地球温暖化防止や脱炭素に貢献できる企業であると感じており、期待しています。

長い目で成長していくテーマだと思うので、長期保有を前提にじっくり持ち続けます。

【高齢化関連銘柄】(目安:10~30%程度)

保有比率は10.0%です。

目安の10~30%の範囲に収まっていますのでOKです。

現在保有しているのは、チャームケア<6062>、エラン<6099>、シルバーライフ<9262>の3社です。

高齢化が進むことが確実な日本において、将来的に成長・拡大が期待できるマーケットの一つと考えていますので、じっくり株価を観察しながら仕掛けていきたいです。

【社会インフラ関連銘柄】(目安:10~30%程度)

保有比率は10.3%です。

目安の10~30%の範囲に収まっていますのでOKです。

現在保有しているのは、ソフトバンク<9434>、楽天G<4755>、ペイパル<PYPL>、シティグループ<C>、みずほFG<8411>の5社です。

通信・決済・金融など私たちの生活と深く関わる企業です。

社会に必要とされる企業を長期に渡り保有していくイメージです。

【生産性向上関連銘柄】(目安:10~30%程度)

保有比率は18.1%です。

目安の10~30%の範囲に収まっていますのでOKです。

現在保有しているのはTKP<3479>、ドキュサイン<DOCU>、アセンテック<3565>、Chatwork<4448>、ズーム<ZM>、ラクス<3923>、サインポスト<3996>の7社です。

いずれも将来的な成長を期待してじっくり保有するつもりですが、「5年で株価2倍」を達成したらスパッと利益確定することも考えています。

【グローバル関連銘柄】(目安:10~30%程度)

保有比率は1.9%です。

現在保有しているのはエクスペディア<EXPE>1銘柄です。

グローバルに事業を展開する会社やグローバルな人流回復が期待される観光関連の会社など、他にも狙っている銘柄はいくつかあるので、株価が下がってくるのをじっくり待ちたいと思います。

【その他の銘柄】(目安:10%以内)

保有比率は12.2%です。

上記の分類に当てはまらない銘柄群です。

目安の「10%以内」を越えてしまっていますが、今後売却を検討している銘柄もありますので、比率は徐々に減らしていく予定です。

キリンHDは配当・優待の面から申し分なく、長期保有予定です。

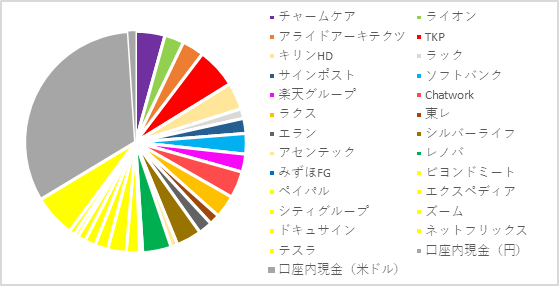

●1銘柄は投資資産の20%まで。

現在の保有比率ベスト3は

1位:テスラ(6.2%)

2位:TKP(5.9%)

3位:チャームケア(4.3%)

です。

いずれの銘柄も保有比率が投資資産の20%を超えていないのでOKです。

2021年末のレノバ暴落(3日で株価▲55%!)の教訓を忘れず、1つの銘柄に資産が偏り過ぎないように意識しながら観察し続けます。

●投資銘柄数は25銘柄程度まで。

現在、保有銘柄数は25銘柄です。

目安の25銘柄以内なのでOKです!

米国株を中心に、これから買いたい銘柄は色々とありますが、自分の目の届く範囲の銘柄数にコントロールするように、意識していきたいと思います。

自分の得意分野。

我々は誰しも得意分野を持っているが、中にはその範囲を過信する人たちがいる。

『ウォーレン・バフェットはこうして最初の1億ドルを稼いだ 若き日のバフェットに学ぶ最強の投資哲学』より

■おわりに

私はこのような感じで、毎週保有銘柄のポートフォリオを見直し、バランスに異常がないかをチェックしています。

私は個別株の長期投資が基本スタンスで、投資をするにあたって8つのマイルールを定めています。

目安にしているパーセンテージや銘柄分散の考え方は、投資を続けながら色んな知識や考え方を吸収して、より良いやり方をどんどん取り入れていきたいと思っています!

投資のやり方・考え方は人それぞれです。

他の人のことは気にしなくていいと思いますが、他の人のやり方・考え方に興味がある方は、一つのサンプルとして参考にして頂けますと幸いです。

投資とは詳細な分析に基づいて、元本の安全性と満足できるリターンを確保する行為だ。

これらの原則を満たさない行為は投機と言える。健全な投資はあなたを非常に裕福にする可能性があると思います。

『ウォーレン・バフェットはこうして最初の1億ドルを稼いだ 若き日のバフェットに学ぶ最強の投資哲学』より

決して貧しくすることはありません。

その方がいいではありませんか。

うまくいくこともあれば、うまくいかないこともありますが、軌道修正をしながら目標(毎年資産+10%)にむかって前向きに頑張っていきます!

個人投資家の皆さん、共に頑張りましょう!

本日もお読み頂きありがとうございました!

⇓株式投資に関する人気ブログはこちらからチェック⇓

サラリーマン投資家ランキング

にほんブログ村

■参考:2023年のポートフォリオ振り返り記事一覧

・【現在年初来▲0.7%】今週の株式投資ポートフォリオ振り返り#230106

・【現在年初来+0.2%】今週の株式投資ポートフォリオ振り返り#230113

・【現在年初来+1.9%】今週の株式投資ポートフォリオ振り返り#230120

・【テスラが急伸!現在年初来+5.1%】今週の株式投資ポートフォリオ振り返り#230127

・【現在年初来+6.5%】今週の株式投資ポートフォリオ振り返り#230203

・【現在年初来+5.7%】今週の株式投資ポートフォリオ振り返り#230210

・【現在年初来+4.1%】今週の株式投資ポートフォリオ振り返り#230217

コメント