あなたに質問です!

米国を代表する自動車メーカーといえばどこでしょうか?

かつては「ビッグ・スリー」と呼ばれる大手3社(フォード、ゼネラルモーターズ、クライスラー)が市場を占有していましたが、近年ではEV大手のテスラの台頭もあり、業界地図が塗り替えられようとしています。

昨年10月、Twitterで、テスラかゼネラルモーターズ(以下「GM」と記載します)、どちらの株を買いたいかアンケートを取った結果は以下の通りです。

8割の方が「テスラ株を買いたい!」を選び、GMに圧倒的に差をつけました。

世代交代を感じさせる結果となりました。

この記事では、近年成長著しいテスラと、「ビッグ・スリー」の一角であるGMの決算書を比較します。

複数の会社の決算書を比較することで、その会社の個性がよりわかるようになります。

両社の違いを感じて頂き、少しでもあなたの投資の参考になれば嬉しいです。

なお、この記事では、今年1月に発表された2022年10~12月期決算(第4四半期決算)の数値を用いて比較します。

■PL(損益計算書)の比較

まずはPLを比較します。

・売上高

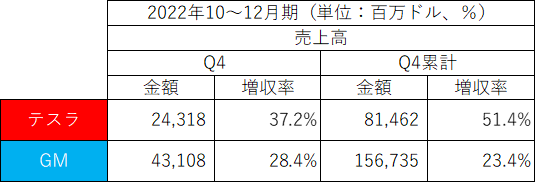

2022年10~12月期(第4四半期)及びQ4累計の売上高・増収率は以下の通りです。

通期の売上高はGMがテスラの約2倍と、大きく上回りました。

テスラはQ4がやや失速気味(+37.2%)ですが、通期の増収率は+50%を超える大幅な増収となりました。

GMは通期と比べてQ4の増収率が高かったものの、テスラには劣ります。

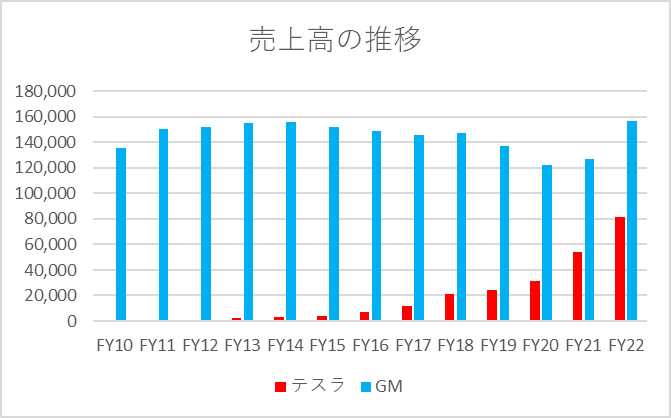

過去13年間(2010年12月期~2022年12月期)の売上高の推移は以下の通りです。

近年売上高が伸び悩んでいたGMですが、今期は巻き返しを見せました。

一方のテスラは右肩上がりの急成長が続き、GMを猛追しています。

5年前の2017年12月期で両社には約12倍の差がありましたが、現在その差は約2倍となりました。

年々差が詰まっています。

テスラの目覚ましい成長ぶりがよくわかります。

・純利益

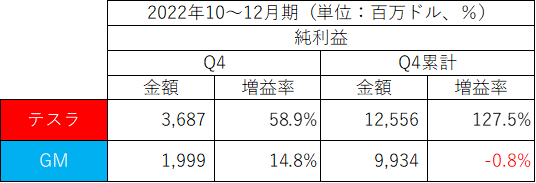

2022年10~12月期(第4四半期)及びQ4累計の純利益は以下の通りです。

Q4、Q4累計共に、テスラが上回りました。

通期増益率を見るとGMが▲0.8%の減益だったのに対し、テスラは+127.5%の増益と、明暗がはっきり分かれた1年でした。

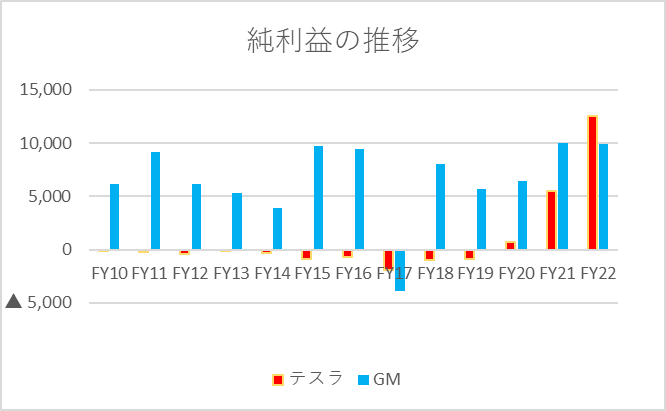

過去13年間(2010年12月期~2022年12月期)の純利益の推移は以下の通りです。

ついに今期、テスラがGMを逆転しました!

テスラは2019年までは赤字でしたが、2020年に初めて通期黒字化すると、その後の2年間で一気に飛躍しました!

この爆発力、すさまじいですね!

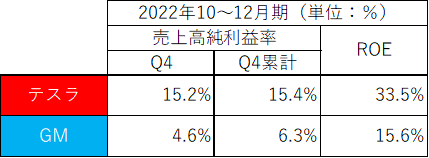

・利益率・ROE

2022年10~12月期(第4四半期)及びQ4累計の利益率・ROEは以下の通りです。

売上高では倍の差をつけられているテスラが、純利益ではGMを上回っていることからもわかる通り、テスラの利益率が圧倒的に高いです。

株主資本をどれだけ効率的に利益に結びつけられているかを示すROEも17.9ポイントの差をつけています。

最近は、EVをめぐる値下げ・価格競争のニュースをよく目にします。

値下げの分利益率の低下につながりますが、より厳しいのはGMの方です。

利益率が高いテスラの方が値下げ余地があることは明らかで、GMがテスラと同等の値下げをすれば、利益はかなり圧迫されることになります。

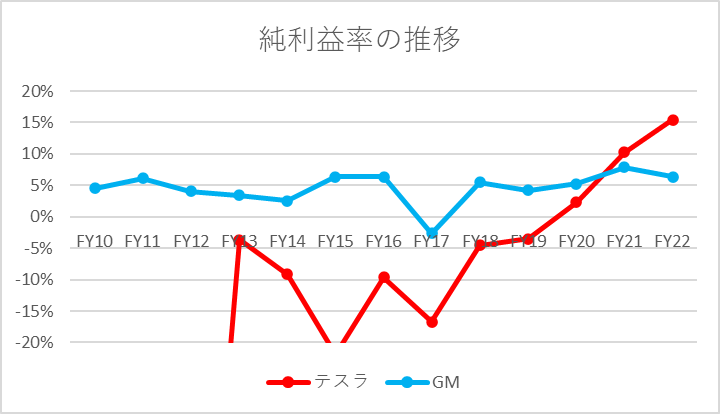

売上高純利益率の推移をグラフにすると以下の通りです。

GMは、2021年12月期は7.9%と他の年と比べると相対的に高い利益率でしたが、それ以外の年(赤字の2017年12月期は除く)は2.5%~6.4%とそれほど利益率は高くありません。

テスラは2019年12月期までは赤字でしたのでマイナス圏ですが、黒字化後の2020年12月期は2.3%、2021年12月期は10.3%、今期2022年12月期は15.4%と利益率が大きく改善しました。

2021年12月期に、両社の利益率は逆転しました。

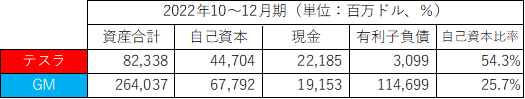

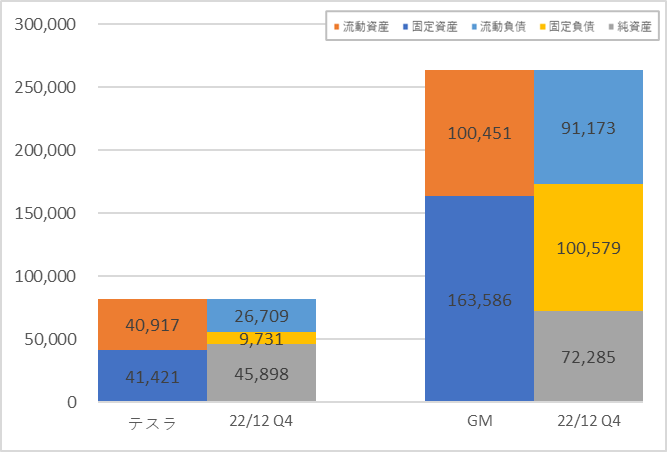

■BS(貸借対照表)の比較

2022年10~12月期(第4四半期)の資産合計、自己資本、現金、有利子負債、自己資本比率は以下の通りです。

資産合計はGMがテスラの3.2倍と大きく上回っています。

これだけの規模の差があるにもかかわらず、現金はテスラの方が多いです。

現金に対する有利子負債の大きさを見ると、GMは現金の6倍もの有利子負債を抱えているのに対し、テスラは現金の1/7しか有利子負債がありません。

自己資本比率が28.6ポイントも違うことからもわかるように、財務の安全性はテスラの方が圧倒的に良好です。

両社のBSを図にすると以下の通りです。

■CF(キャシュフロー計算書)の比較

続いて、CFを比較します。

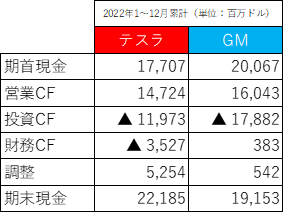

2022年1~12月累計(第4四半期累計)のCFの概要は以下の通りです。

両社とも、本業から生み出すキャッシュ(営業CF)はプラスです。

①投資CFはGMの方が大きいこと

②財務CFはテスラがマイナスである一方GMはプラスであること

この2点が今期の特徴的なところです。

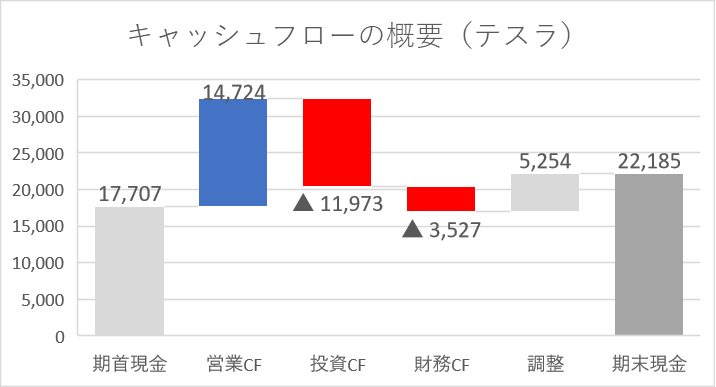

CFの概要を図にすると以下の通りです。

まずはテスラです。

財務CFの主な内容は借入金の返済です。

本業でしっかり稼ぎ(営業CF)、そのキャッシュを使って借入金を返済し、財務体質を改善させています。

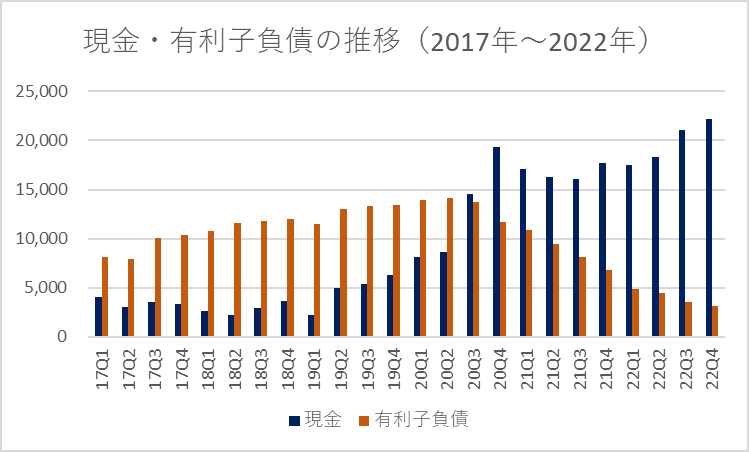

テスラの現金・有利子負債の四半期推移は以下の通りです。

2020年Q3に現金と有利子負債の大小が逆転しました。

有利子負債がだんだんと減少している一方、手元の現金は増加しています。

稼ぐ力の強さが表れています。

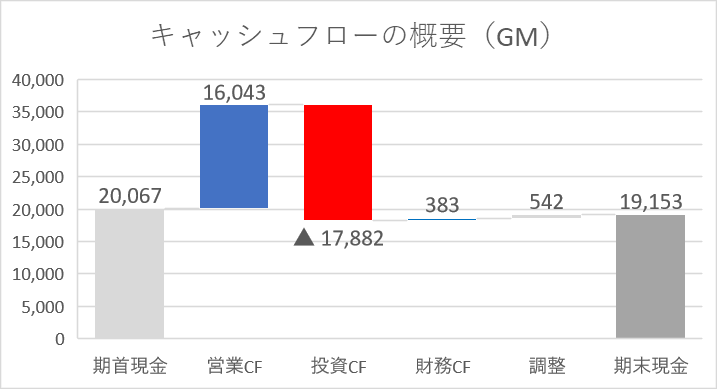

続いてGMです。

投資CFのマイナスが大きい主な要因はGMの金融サービス部門である「GM Financial」における金融債権の購入(Purchases of finance receivables)です。

■その他の項目(株価、配当など)

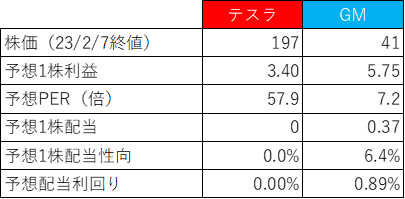

株価、配当など、そのほかの項目を比較すると以下の通りです。

・PER・株価

PERは投資を検討する際に気になることの一つです。

テスラは57倍、GMは7倍と、GMの方が割安です。

割高・割安というよりも、期待値の高さを表していると言った方が正しいかもしれません。

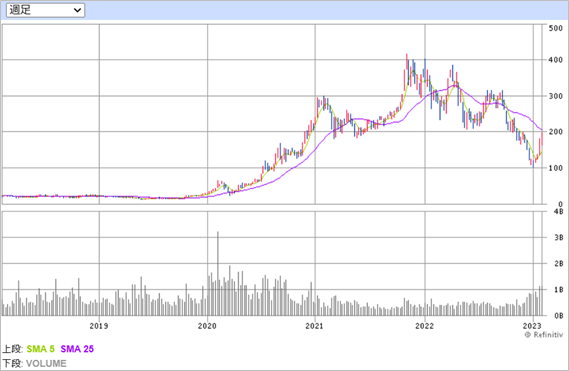

両社の株価の推移は以下の通りです。

まずはテスラです。

通期業績が黒字化した2020年、2021年と、株価は急激に上昇しました。

コロナ禍の2020年1年間でテスラの株価は約8倍上昇しました。

2022年は世界的なインフレや景気減速懸念、イーロン・マスクCEOによるTwitter買収騒動などもあり、年間で▲65%と大きく下落しました。

2023年に入り、1月の決算発表後の1/23(月)~27(金)の1週間で+33.3%上昇し、週間では2013年5月以来過去10年で最大のパフォーマンスとなりました。

下がったり、上がったり、忙しい銘柄ですね。

続いて、GMです。

コロナ前の2018年、2019年は30~40ドルの間での動きが多く、現在の株価もこの頃と同じ水準です。

2018年:増収減益、2019年:減収減益、2020年:減収増益と、なかなかさえない展開が続いていましたが、2021年は増収増益となりました。

ただ、今期2022年は増収減益で着地。

来期2023年も増収減益予想なっており、株価もなかなかさえない展開が続きそうです。

・配当

テスラは無配です。

GMは配当がありますが、配当性向は6.4%、配当利回りは0.89%といずれも低く、株主還元に積極的とはいえません。

両銘柄とも、配当目当てで買うべき対象ではありません。

■おわりに

米・自動車産業を代表する2社の比較、いかがでしたでしょうか?

グラフや決算説明資料を多く用いて、視覚的に両社の違いを感じて頂けるように意識しました。

イメージ通りという方も多いと思いますが、テスラの急成長ぶりが様々な数値やグラフから感じとれたのではないでしょうか。

売上高の規模、BSの規模ではまだまだGMの方が大きいですが、純利益ではテスラがGMを逆転しました。

EVの価格競争激化が予想される中では、利益率の低いGMはかなり苦しい戦いになるのではないかと予想しています。

今後の両社の業績推移にも注目していきたいです。

私自身は、テスラ株を持っていますので、今後ますます成長していくことを期待したいと思います。

この記事を通して、複数の会社を比較する面白さを感じて頂けたら嬉しいです。

本日もお読み頂きありがとうございました!

⇓株式投資に関する人気ブログはこちらからチェック⇓

サラリーマン投資家ランキング

にほんブログ村

■参考:両社に関する過去の記事

・【テスラ】23/1/25決算発表内容と私の投資戦略

・【決算書比較】テスラとゼネラルモーターズ、あなたはどちらがお好み?(2022年7-9月期)

コメント