個別株投資で毎年資産+10%を目指し、気になっている銘柄の決算発表内容を分析し、今後の投資戦略について私なりの視点で書いていきます。

株式投資を学ぶならファイナンシャルアカデミー■本日のチェック銘柄

今日チェックするのは米・電気自動車大手のテスラ(ティッカーシンボル:TSLA)です。

NASDAQ上場で、決算期は12月です。

SBI証券お客様サイト内の銘柄サマリー情報より数値を抜粋すると、時価総額は5,957億ドル、従業員数は127,855人です。

主な事業内容は、電気自動車の設計・開発・製造・販売・リース、自動車規制クレジットの販売、太陽エネルギーシステム・エネルギー貯蔵製品の設計・製造・設置・販売・リースです。

私がこの会社に注目している理由は

①環境に優しい電気自動車は今後さらに普及していくに違いない

②自動運転の技術は未来の移動の形を大きく変えると期待できる

③イーロン・マスクという稀代の経営者の言動が面白いし期待できる

と考えているからです。

なお、現在私はテスラの株を12株保有しています。

(2021年8月に1株→3株に株式分割実施)

■決算発表内容の概要

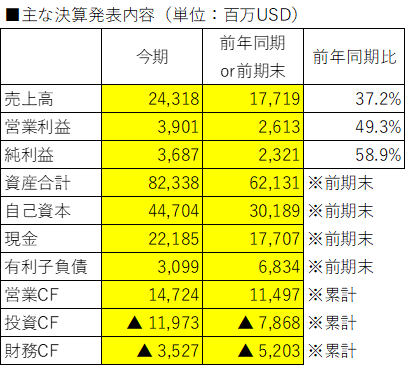

2023/1/25(水)に発表した2022年10~12月期(第4四半期)決算の主な内容は以下の通りです。

【各数値の定義】(決算書のどの数値からとっているか)

売上高:Total revenues

営業利益:Income from operations

純利益:Net income

資産合:Total Assets

自己資本:Total stockholders’ equity

現金:Cash and cash equivalents

有利子負債:Debt and finance leases

営業CF:Net cash provided by operating activities

投資CF:Net cash used in investing activities

財務CF:Net cash used in financing activities

■決算発表内容分析のものさし

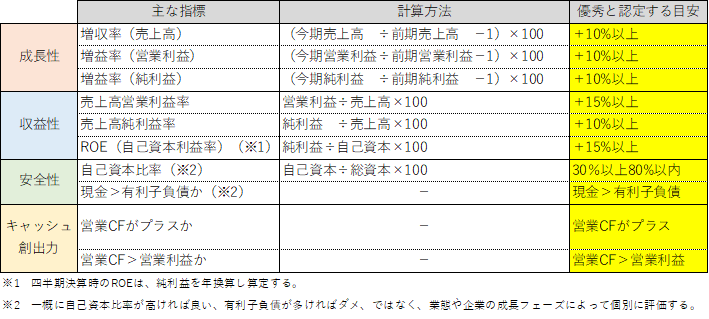

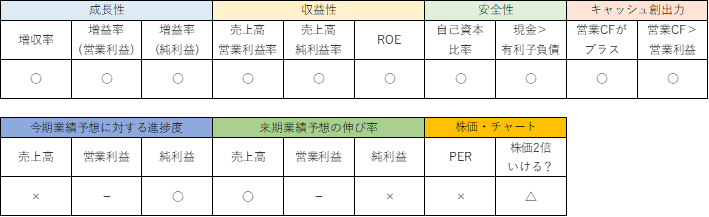

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

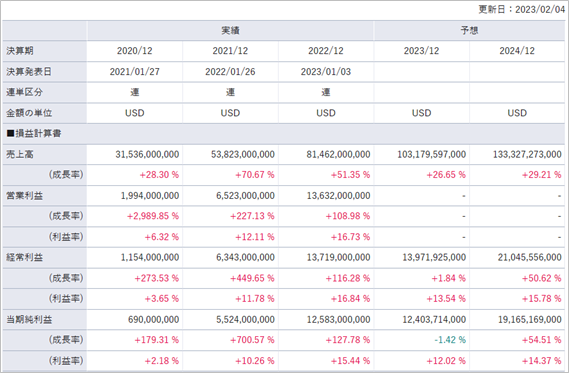

Q4の売上高は前年同期比+37.2%、営業利益は同+49.3%、純利益は同+58.9%でした。

Q4累計の売上高は前年同期比+51.4%、営業利益は同+109.4%、純利益は同+127.5%でした。

値下げの影響もあり、Q4累計と比べるとQ4は弱い内容となりましたが、目安の+10%を大きくに超えて、力強く増収増益となりました。

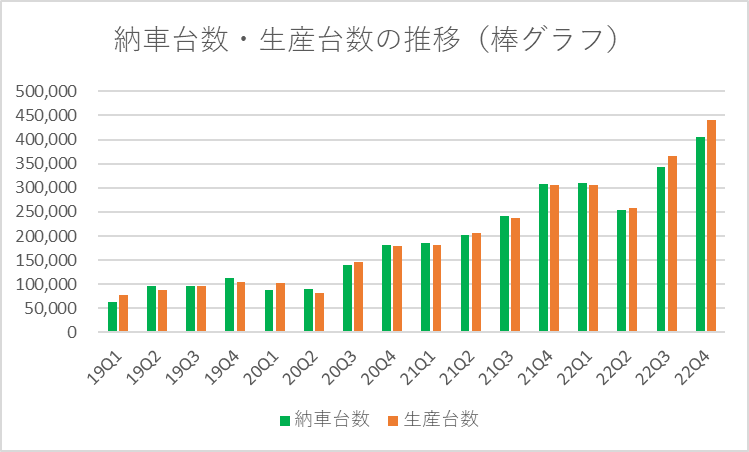

Q4の生産台数(Total production)は439,701台と、前年同期の305,840台から+44%増加しました。

納車台数(Total Deliveries)は405,278台と、前年同期の308,650台から+31%増加しました。

通期の納車台数は+40%と、当初掲げていた+50%には届きませんでした。

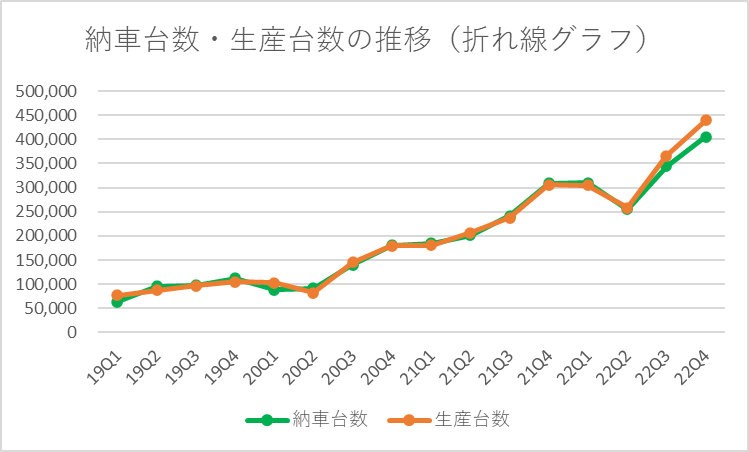

納車台数と生産台数の推移を棒グラフ、折れ線グラフで示すと以下の通りです。

折れ線グラフを見るとよくわかりますが、生産台数に比べて納車台数が少ないことがわかります。

このギャップを埋めるために値下げによる販売強化を行っていると考えられます。

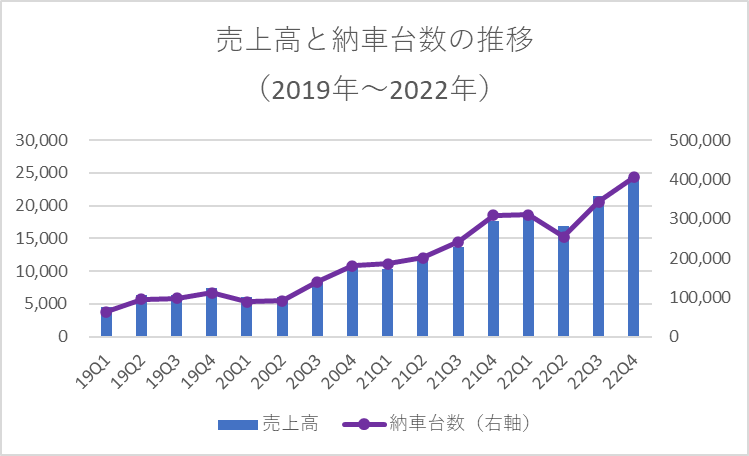

四半期ごとの売上高と納車台数の推移は以下の通りです。

ご覧の通り売上高と納車台数は非常に高い相関関係がありますので、今後も納車台数の推移は注目していきたいです。

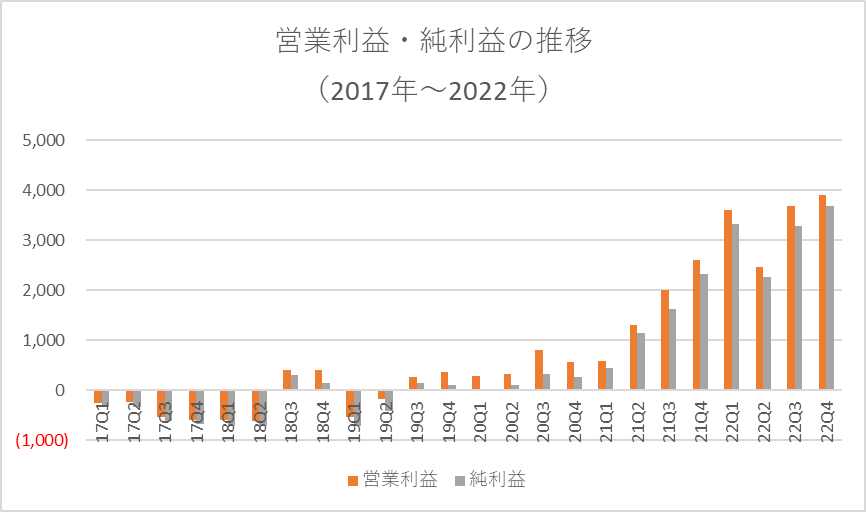

四半期ごとの営業利益・純利益の推移は、以下の通りです。

2019年Q3に黒字転換して以降は四半期黒字を継続しており、2021年に入ってから利益が急激に増加しました。

このQ4も最高益を更新しました。

●収益性のチェック

Q4の売上高営業利益率は16.0%、売上高純利益率は15.2%でした。

Q4累計の売上高営業利益率は16.8%、売上高純利益率は15.4%でした。

目安の15%、10%を上回りました。

値下げ販売の影響もあり、Q4は累計に比べて利益率が下がりましたが、思っていたほど劇的には下がりませんでした。

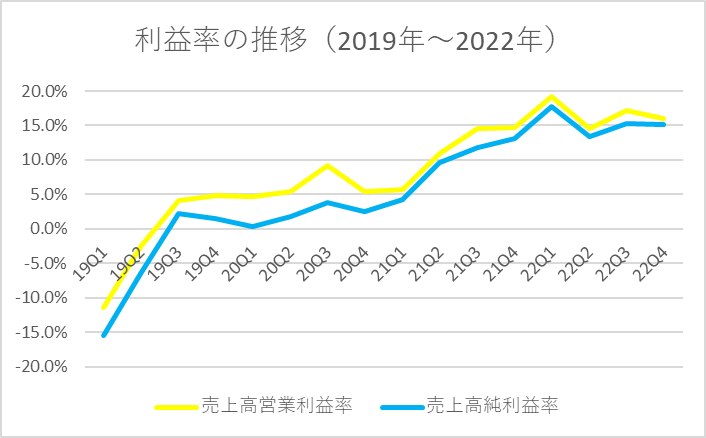

2019年以降の四半期利益率の推移は以下の通りです。

2023年は値下げの影響により利益率が低下する可能性もありますので、今後の決算で注意深く確認したいと思います。

ROEは33.5%でした。

目安の15%を大きく上回りました。

●安全性のチェック

自己資本比率は54.3%でした。

前期末時点での自己資本比率48.6%から改善しました。

保有している現金は22,185百万ドル、有利子負債は3,099百万ドルと、現金が有利子負債を上回りました。

前期末から現金が4,478百万ドル増加した一方で、有利子負債は▲3,735百万ドル減少し、財務の安全性は高まりました。

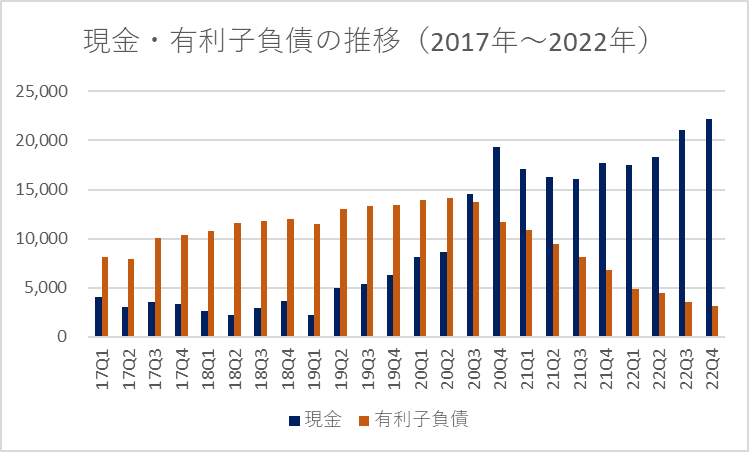

現金と有利子負債の推移は以下の通りです。

2020年Q3に現金と有利子負債の大小が逆転しました。

有利子負債がだんだんと減少しているにもかかわらず手元の現金は増えており、本業での稼ぐ力の強さを感じます。

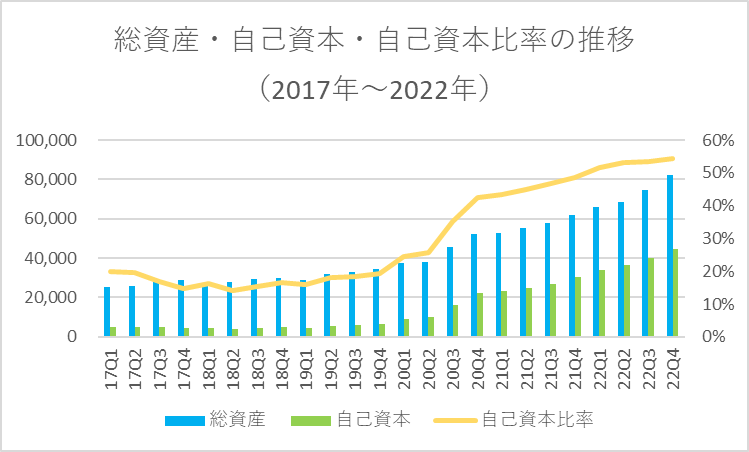

総資産・自己資本・自己資本比率の推移は以下の通りです。

2019年Q3の四半期黒字化以降、自己資本がだんだんと積み上がっています。

自己資本比率も改善を続け、22Q1以降50%を超えました。

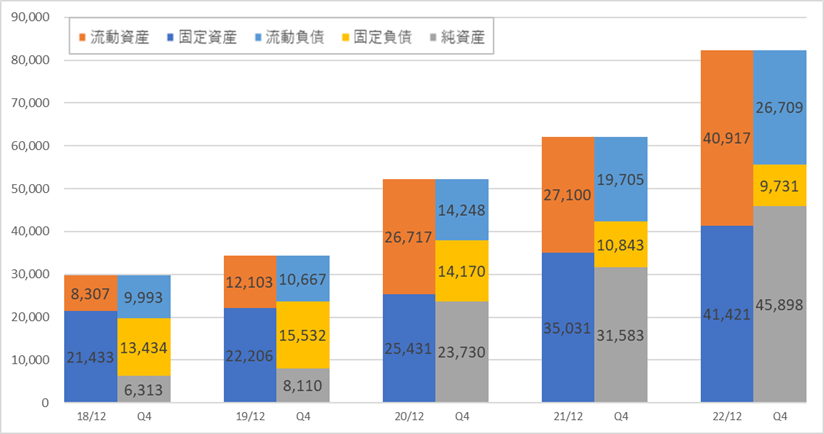

過去5年間(2018年~2022年)の貸借対照表の推移は以下の通りです。

流動資産(40,917百万ドル)が負債合計(26,709百万ドル+9,731百万ドル=36,440百万ドル)を上回りました。

●キャッシュ創出力のチェック

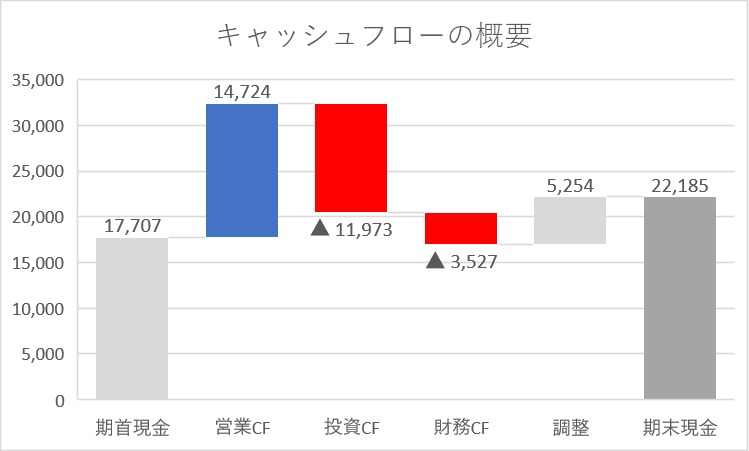

Q4累計の営業CFは+14,724百万ドルと、キャッシュインとなりました。

Q4累計の営業利益13,656百万ドルを上回るキャッシュインとなりました。

キャッシュフローの概要を図にすると以下の通りです。

本業で稼いだキャッシュ(営業CF)を使い、さらなる成長のために投資をしつつ(投資CF)、借入金を返済して財務安全性を高める(財務CF)、という素晴らしいサイクルでキャッシュが回っています。

PL、BSと並び注目を集める財務諸表が「キャッシュフロー計算書」です。

キャッシュフロー計算書を読み解く上で大切な8つの分類についてまとめました。

興味がある方は以下の記事をご参照下さい!

危ない会社への投資を回避できる!キャッシュ・フロー8つのパターン!

■業績予想(会社発表)に対する進捗度

SBI証券お客様サイト内の財務詳細情報に記載されている今期業績予想に対する進捗度をチェックします。

業績予想に対する進捗度は、売上高:97.8%、純利益:102.8%でした。

■来期の業績予想から見る将来成長性

SBI証券お客様サイト内の財務詳細情報より、来期の業績予想をチェックします。

今期の業績予想を起点に、来期の成長性を見ていきます。

来期の成長率は売上高:+26.7%、純利益:▲1.4%と予想されています。

純利益が減益予想なのが心配です。

今後の推移を見守りたいと思います。

■株価水準とチャートの動き

1/27(金)の終値は189ドルです。PERは55倍です。

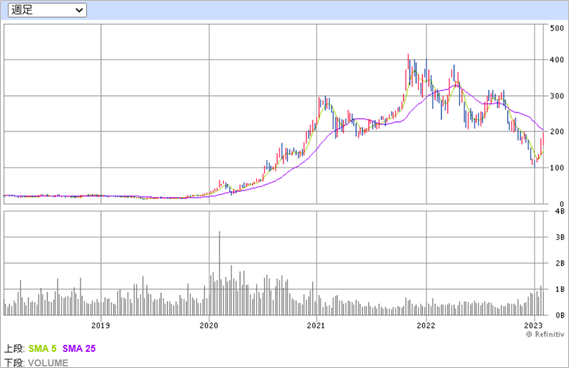

過去5年の株価の動き(週足)は以下の通りです。

黒字転換した2020年から株価がグッと力強く上昇しました。

2020年年初から、株価は一時10倍以上上がりました。

改めて、すごい上がり方です。

2017年から2019年にかけても色んな上下動や乱高下があったはずなのですが、縮尺の関係でほとんどわかりません(笑)

そのくらい、この2020年、2021年の上昇が強烈だったということですね。

世界的なインフレや景気減速懸念、イーロン・マスクCEOによるTwitter買収騒動などもあり、2022年後半に大きく下落し、年間では▲65%と大きく下落しました。(為替の影響を加味しても▲60%)

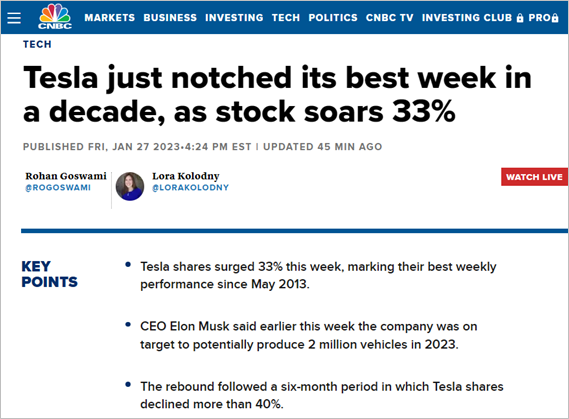

今回の決算発表を受けて、1/23(月)~27(金)の1週間で株価は+33.3%上昇し、週間では2013年5月以来過去10年で最大のパフォーマンスとなりました。

下がったり、上がったり、忙しい銘柄です。笑

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

ドイツ新工場の稼働、中国・上海でのロックダウンによる影響、マスクCEOによるTwitter買収、値下げ、株価の急落と、2022年も話題の尽きなかったテスラ。

年間の納車台数は前年比+40%と、当初掲げていた+50%には届きませんでした。

それでも大幅な増収増益、高い収益性と、強さを見せた決算でした。

値下げ販売による収益悪化が予想されていましたが、Q4ではそこまで大きな影響はでなかったなという印象です。

来期以降影響が顕在化してくると思いますので、今後の決算を慎重にチェックしていきます。

長期保有が前提で、2016年4月に保有してからもうすぐ7年になります。

ありがたいことに、すでに購入時から株価は10倍を超えており(私にとって初めてのテンバガー銘柄です♪)、これまでの売却によって当初の投資資金は回収済ですので、下落したからといって売却は考えていません。

(昨年末までの下落で一時テンバガーではなくなりましたが、戻ってきました。)

現在のポートフォリオに占めるテスラの割合は5.5%です。

全体のバランスを考え、追加の買付も考えていません。

昨年8月の株式分割(1株→3株)によってより小さい単位で売買ができるようになりました。

今後株価が上昇すれば、毎年少しずつ利益確定し、ポートフォリオ全体の現金比率の調整役として、活躍してもらいたいと思っています。

テスラの利益で得た資金でまた次の成長銘柄を仕込み、ポートフォリオ全体を大きくしていく。

そんな良いサイクルを描きながら、引き続きじっくり保有を続けます。

以上が私の戦略です。

■おわりに

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

⇓株式投資に関する人気ブログはこちらからチェック⇓

サラリーマン投資家ランキング

にほんブログ村

■参考:同社に関する過去の記事

・【テスラ】22/10/19決算発表内容と私の投資戦略

※22/10/19(水)に発表した2022年7月~9月期(第3四半期)決算についての記事です。

・【テスラ】22/7/20決算発表内容と私の投資戦略

※22/7/20(水)に発表した2022年4月~6月期(第2四半期)決算についての記事です。

・5年間で激変!BSから紐解くテスラ変貌の軌跡!

※同社の激変ぶりをBSの観点から読み解きました。

・【テスラ】22/4/20決算発表内容と私の投資戦略

※22/4/20(水)に発表した2022年1月~3月期(第1四半期)決算についての記事です。

・【テスラ】22/1/26決算発表内容と私の投資戦略

※22/1/26(水)に発表した2021年10月~12月期(第4四半期)決算についての記事です。

・【テスラ】21/10/20決算発表内容と私の投資戦略

※21/10/20(水)に発表した2021年7~9月期(第3四半期)決算についての記事です。

・【銘柄研究!】本日の気になる銘柄~テスラ

※21/7/26(月)に発表した2021年4月~6月期(第2四半期)決算についての記事です。

コメント