個別株投資で毎年資産+10%を目指し、気になっている銘柄の決算発表内容を分析し、今後の投資戦略について私なりの視点で書いていきます。

■本日のチェック銘柄

今日チェックするのは植物由来の肉を提供する食品会社であるビヨンドミート(ティッカーシンボル:BYND)です。

NASDAQ上場で、決算期は12月です。

SBI証券お客様サイト内の銘柄サマリー情報より数値を抜粋すると、時価総額は11億ドル、従業員数は787人です。

私がこの会社に注目している理由は、大豆ミート等植物由来の肉の提供・普及が、消費者目線での脱炭素化のシンボルになると考えているからです。

あのビル・ゲイツ氏も、気候変動に対する貢献を期待して同社に投資をしています。

なお、現在私はビヨンドミートの株を40株保有しています。

60株保有していましたが、先月20株を売却しました。

■決算発表内容の概要

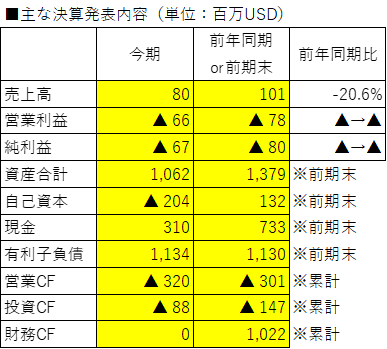

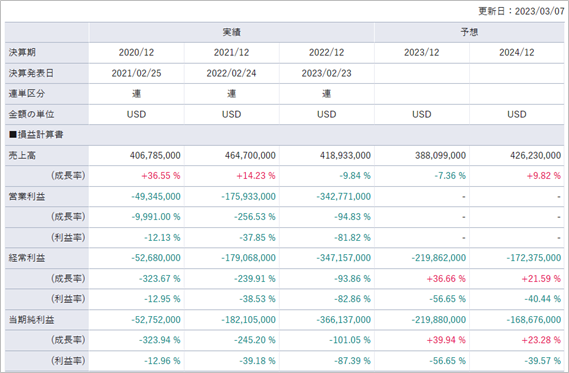

2023/2/23(木)に発表した2022年10~12月期(第4四半期)決算の主な内容は以下の通りです。

【各数値の定義】(決算書のどの数値からとっているか)

売上高:Net revenues

営業利益:Loss from operations

純利益:Net loss

資産合計:Total assets

自己資本:Total stockholders’ (deficit) equity

現金:Cash and cash equivalents

有利子負債:Convertible senior notes

営業CF:Net cash used in operating activities

投資CF:Net cash used in investing activities

財務CF:Net cash provided by financing activities

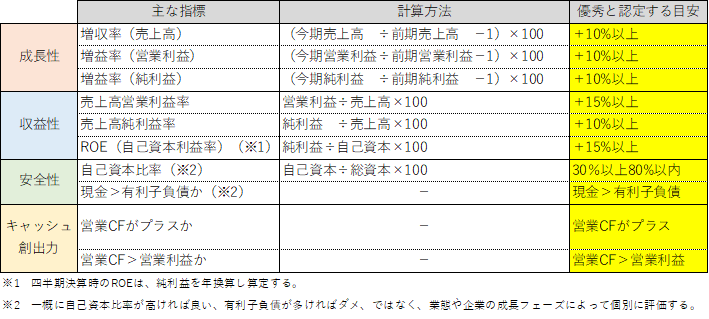

■決算発表内容分析のものさし

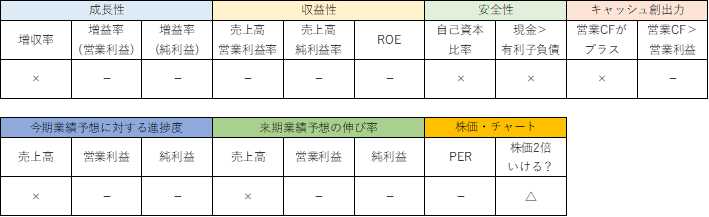

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

Q4の売上高は前年同期比▲20.6%でした。

営業利益は前期に続き赤字。▲78百万ドルから▲66百万ドルに、赤字幅はやや縮小しました。

純利益は前期に続き赤字。▲80百万ドルから▲67百万ドルに、赤字幅はやや縮小しました。

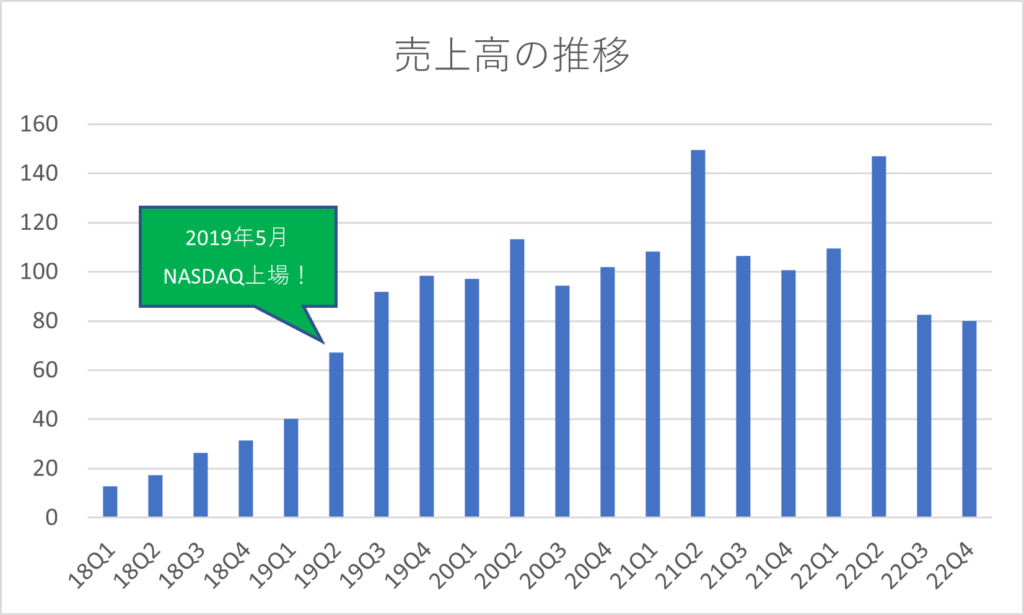

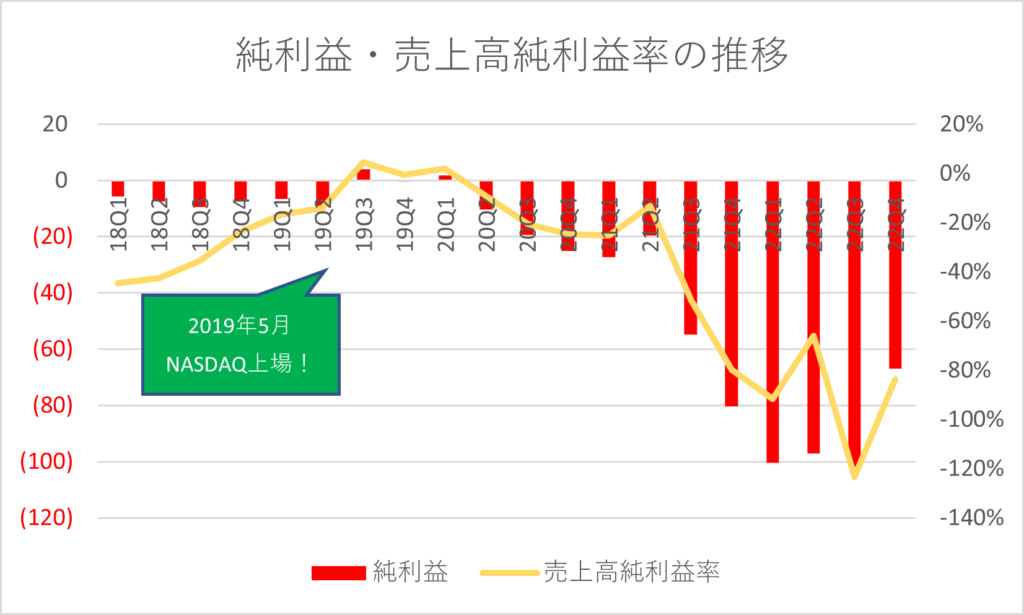

2018年以降の四半期売上高・純利益・売上高純利益率の推移は以下の通りです。

売上高は2019年までは高成長していましたが、2020年以降伸び悩んでいます。

Q4の売上高は2020年以来で最小となりました。

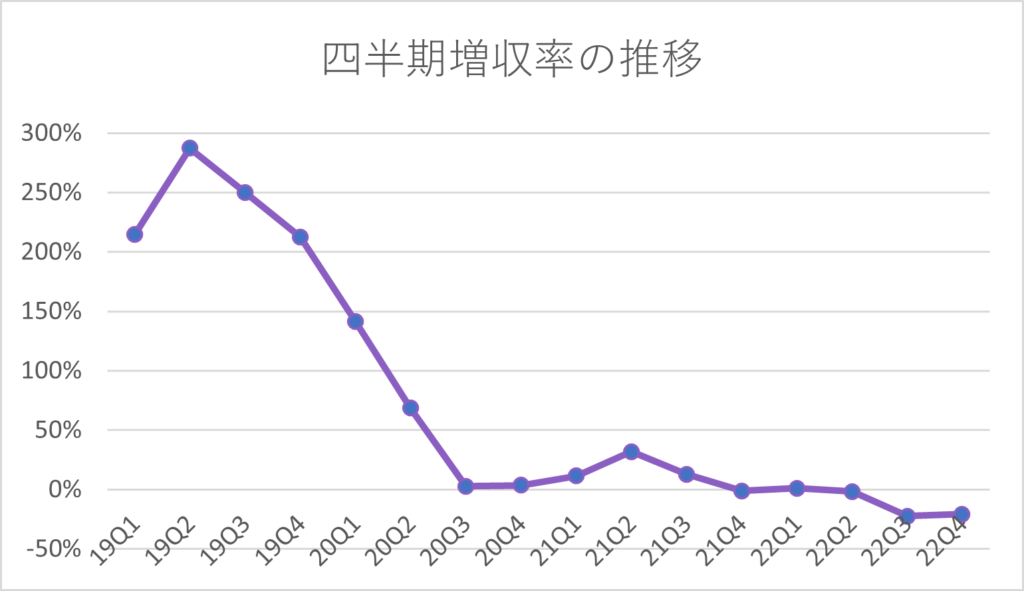

2019年以降の四半期増収率の推移は以下の通りです。

直近5四半期のうち4四半期で減収となりました。

増収となった22Q1も+1.2%と非常に弱く、直近の22Q3、22Q4は▲20%を超える減収と、成長の減速が鮮明です。

2018年以降の四半期純利益・売上高純利益率の推移は以下の通りです。

21Q3以来1年半ほど、純利益の赤字幅が大きく膨らんでおり、非常に不安な状況です。

昨年10月には従業員の約2割にあたる200名の人員削減を発表しました。

人件費削減の効果か、22Q4の赤字幅は縮小されています。

黒字転換のためには、コストの削減とともに、売上高の回復が必須となります。

●収益性のチェック

営業利益、純利益はいずれも赤字のため、収益性のチェックは割愛します。

●安全性のチェック

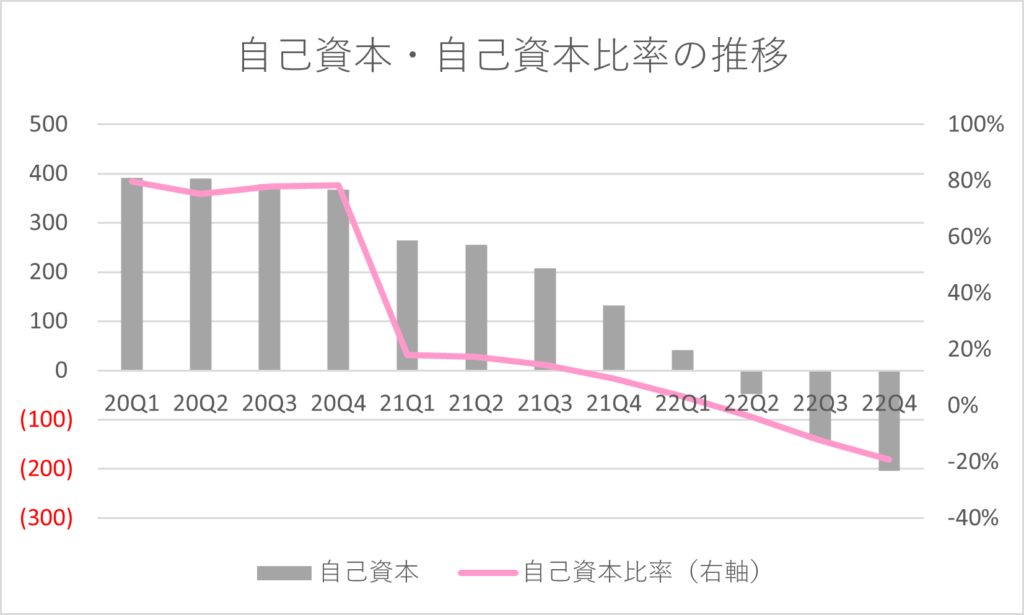

自己資本比率は▲19.2%でした。

22Q2から債務超過状態に陥りました。

自己資本はQ2:▲48百万ドル、Q3:▲142百万ドル、Q4:▲204百万ドルと、マイナス幅が拡大しています。

自己資本、自己資本比率は急激に悪化しており、不安な状況です。

2020年以降の自己資本・自己資本比率の推移は以下の通りです。

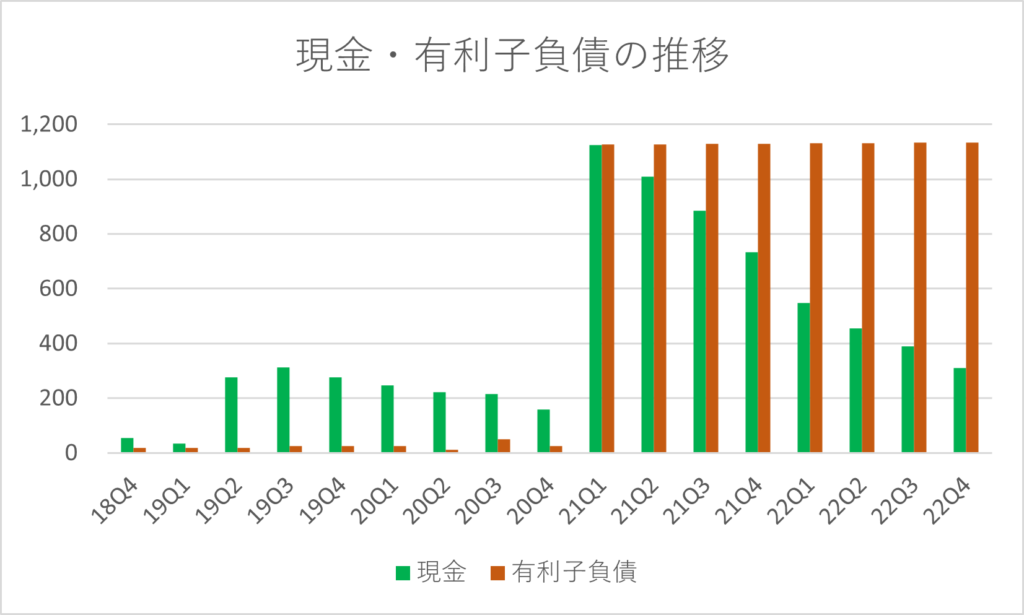

保有している現金は310百万ドル、有利子負債は1,134百万ドルで、有利子負債が現金を上回りました。

18Q4以降の現金・有利子負債の推移は以下の通りです。

21Q1以来の推移を見ると、有利子負債は同水準が続いていますが、現金はだんだんと減っています。

このペースでの減少が続くと2023年中にも現金が尽きてしまいます。

今の業績、財務状態で、新たな資金調達ができるのか、非常に不安です。

自己資本比率は悪化が続き、現金も減少し続け、有利子負債は高い水準のままです。

安全性は極めて不安が大きく、今後も注意深く観察していきたいと思います。

●キャッシュ創出力のチェック

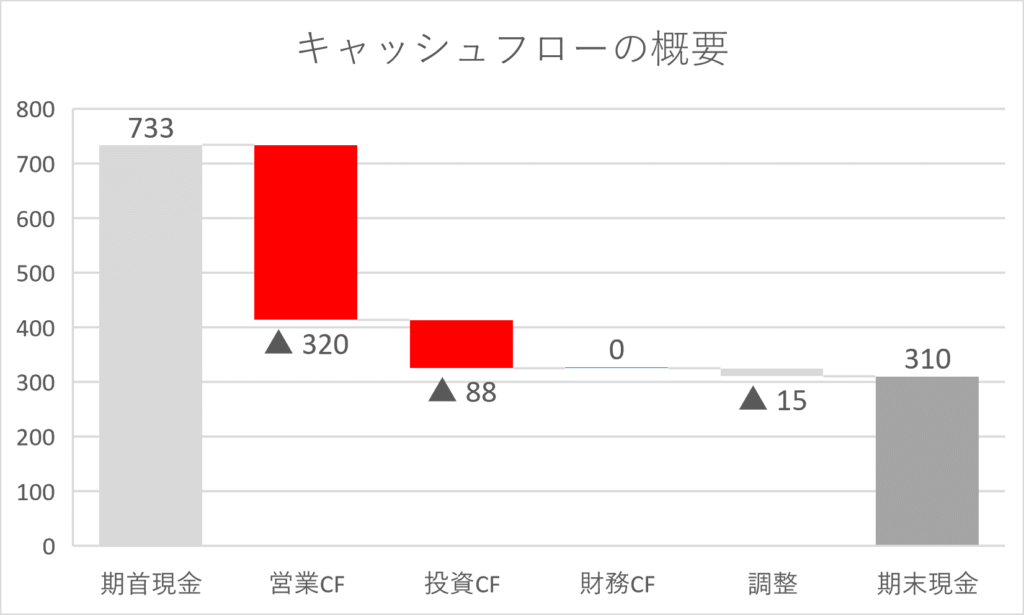

営業CFは▲320百万ドルと、キャッシュアウトとなりました。

キャッシュフローの概要を図にすると以下の通りです。

本業でキャッシュを生み出すことができず、苦しい状況が続いています。

キャッシュフローの基本的なパターンについては、以下の記事もご参照下さい。

参考:危ない会社への投資を回避できる!キャッシュ・フロー8つのパターン!

今後事業が成長していき、本業からのキャッシュである営業CFがプラスになることを期待して見守りたいと思います。

■業績予想に対する進捗度

業績予想に対する売上高の達成度は96.7%でした。

とはいっても、業績予想が期中にだんだんと引き下げられましたので、当初の計画と比べると大きく見劣りします。

(2月時点:637百万ドル → 5月時点:576百万ドル → 8月時点:489百万ドル → 11月現在:438百万ドル)

■来期の業績予想から見る将来成長性

SBI証券お客様サイト内の「財務詳細」情報より、来期の業績予想をチェックします。

今期の業績予想を起点に、来期の成長性を見ていきます。

来期の売上高は▲7.4%、純利益は来期も赤字が続く予想となっています。

売上高の減収が続くようだと、株価の反転も期待できませんし、倒産の可能性もあり得ます。 Q1以降の決算発表を注意深く見守りたいと思います。

■株価水準とチャートの動き

3/6(月)の終値は18ドルです。純利益予想が赤字のため、PER情報はありません。

上場来の株価の動き(週足)は以下の通りです。

2019年の上場後は投資家の期待を集めて上昇しました。

2021年7月頃から下落基調が続いており、当時の株価(160ドル)から1/10程度の水準まで下落しています。

業績や財務状態の不安感が高まっていますので、すぐに株価が反転することは見込めないのではないかと考えています。

業績が回復しないと、いつか株価は地に落ちてしまいますので、安値圏だからといって安易に手を出さず、業績の推移をしっかり見守りながら、今後のエントリーを検討したいと思っています。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

Q4、通期、いずれも減収赤字、厳しい決算となりました。

減収は3四半期連続、赤字は11四半期(2年半以上)連続です。

まだ利益が黒字化していない成長フェーズの中で増収ペースが鈍っていることは、将来に向けて大きな不安要素です。

22Q2から純資産はマイナスとなり、債務超過に陥りました。

自己資本と現金は減少する一方、有利子負債は減少せず、BS(貸借対照表)の推移を見ても非常に不安を感じる内容です。

このままのペースだと2023年中にもキャッシュが尽きてしまいますので、資金繰りが行き詰まる可能性もあります。

昨年、一昨年で3回に分けて買付し、合計60株を保有していましたが、先月20株を売却しました。

一部株式を売却した理由は以下の通りです。

(1)まだ黒字化していない成長段階の会社であるにもかかわらず、売上高が伸び悩んでいるため(2022年12月期通期は▲9.8%の減収))

(2)財務状態に不安を感じているため(現金減少が継続・22Q3から債務超過・営業CFがマイナス)

(3)世界的なインフレ下で、価格が比較的高い同社製品は伸びにくい環境にあると考えたため(消費者が「多少高くても環境負荷の少ないものを!」というマインドにはなりにくい。)

(4)ポートフォリオにおける比率を少し下げたかった(先週末:2.8%→今週末:2.0%)

(5)2023年に入り、株価が+50%以上上昇していたため(このまましばらく上がるとは考えにくい)

生活者の目線でできる脱炭素への取り組みのシンボルとして将来的に飛躍するのでは、と期待していますが、上記の通り不安要素が非常に大きいため、安全策として一部売却を決断しました。

逆にこれだけ悪材料が顕在化していると、もはや下がる可能性の方が少ないのかもしれませんが(それが年初来の株高につながっているのかもしれませんが)、最悪の場合は倒産もあり得ると思いましたので、このように決断しました。

「買付する際、もっと深く財務状態の推移を理解する必要がある」ということは今回の反省です。

今後に活かしていきます。

まだ40株持っていますので、5年後、10年後に成長を遂げていることを信じて、長期保有していきます。

以上が私の戦略です。

■おわりに

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になったのであれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

⇓株式投資に関する人気ブログはこちらからチェック⇓

サラリーマン投資家ランキング

にほんブログ村

■参考:同社に関する過去の記事

・【ビヨンドミート】22/11/9決算発表内容と私の投資戦略

※22/11/9(水)に発表した2022年7月~9月期(第3四半期)決算についての記事です。

・【ビヨンドミート】22/8/4決算発表内容と私の投資戦略

※22/8/4(木)に発表した2022年4月~6月期(第2四半期)決算についての記事です。

・【ビヨンドミート】22/5/11決算発表内容と私の投資戦略

※22/5/11(水)に発表した2022年1月~3月期(第1四半期)決算についての記事です。

・【ビヨンドミート】22/2/24決算発表内容と私の投資戦略

※22/2/24(木)に発表した2021年10月~12月期(第4四半期)決算についての記事です。

・【ビヨンドミート】21/11/10決算発表内容と私の投資戦略

※21/11/10(水)に発表した2021年7月~9月期(第3四半期)決算についての記事です。

コメント