この記事では石油元売り大手、ENEOSホールディングスと出光興産の決算書を比較します。

配当利回りが高い銘柄として注目している方も多いのではないでしょうか?

複数の会社の決算書を比較することで、その会社の個性がよりわかるようになります。

この記事を通して両社の違いを感じ、少しでもあなたの投資の参考になれば嬉しいです。

なお、この記事では、8月に発表された2024年3月期第1四半期決算の数値を用いて比較します。

■PL(損益計算書)の比較

まずはPLを比較します。

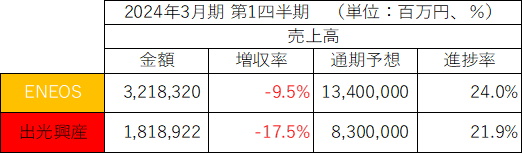

・売上高

2024年3月期第1四半期の売上高と増収率は以下の通りです。

売上高はENEOSが約1.8倍上回りました。

四半期で3.2兆円の売上を叩き出しています。

増収率は両社とも減収しました。

ENEOSの決算短信では「原油価格の下落に伴う石油製品販売価格の下落や金属価格の下落により」、出光興産の決算短信では「原油価格が下落したことなどにより」減収となった、と説明されています。

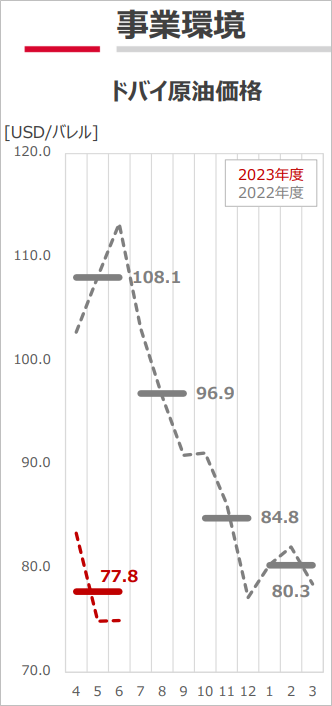

ドバイ原油価格は前期の108USD/バレルから、78USD/バレルまで▲28%下落しています。

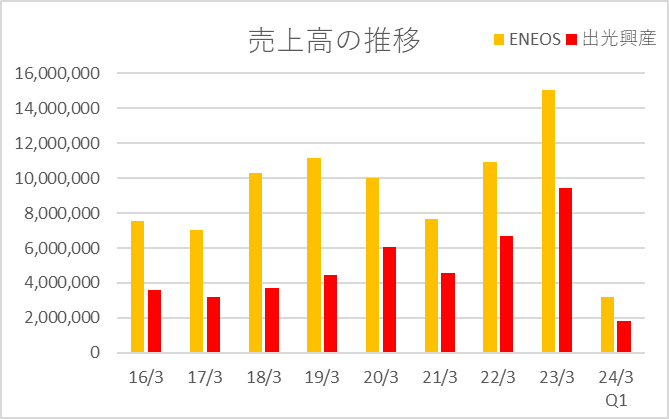

過去9年(2015年3月期~2023年3月期)と今期Q1の売上高の推移は以下の通りです。

すべての年でENEOSが上回っています。

売上高は年によって上下動が激しい印象です。

・営業利益・純利益

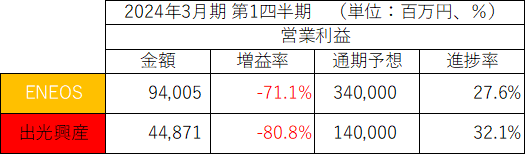

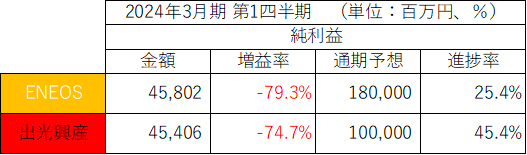

2024年3月期第1四半期の営業利益、純利益、増益率は以下の通りです。

営業利益は約2.1倍ENEOSが上回った一方、純利益は同水準でした。

営業利益はENEOS:▲71.1%、出光興産:▲80.8%と、両社とも大幅減益となりました。

特に減益幅の大きい出光興産の決算短信では「燃料油セグメントにおける前年度の原油価格の上昇に伴う在庫評価影響の反転や輸出マージン悪化等により」減益となった、と説明されています。

原油価格という外部環境の影響を大きく受けることがわかります。

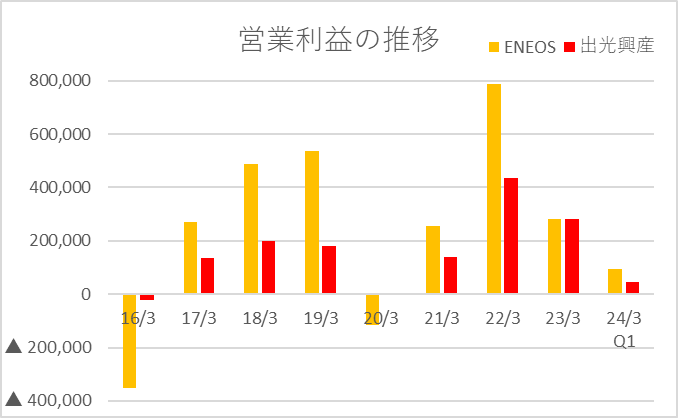

過去9年間(2015年3月期~2023年3月期)と今期Q1の純利益の推移は以下の通りです。

2016年3月期、2020年3月期は両社ともに赤字に沈みました。

・利益率・ROE

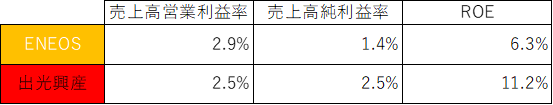

2024年3月期第1四半期の利益率・ROEは以下の通りです。

両社とも利益率は低いことがわかります。

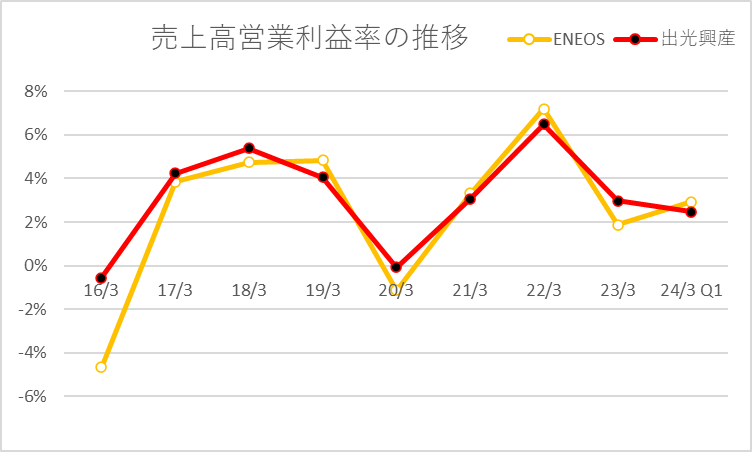

過去9年間(2015年3月期~2023年3月期)と今期Q1の純利益率の推移は以下の通りです。

利益率の推移は両社ほぼ一致しています。

経営の良し悪し以上に、原油価格などの外部環境の影響が大きいことを感じます。

■BS(貸借対照表)の比較

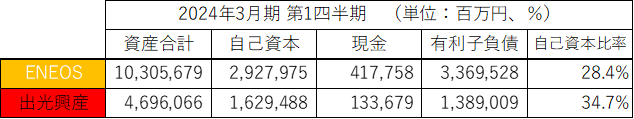

2024年3月期第1四半期の資産合計、自己資本、現金、有利子負債、自己資本比率は以下の通りです。

いずれもENEOSの方が金額が大きく、資産合計は約2.2倍、自己資本は約1.8倍、現金は約3.1倍、有利子負債は約2.4倍でした。

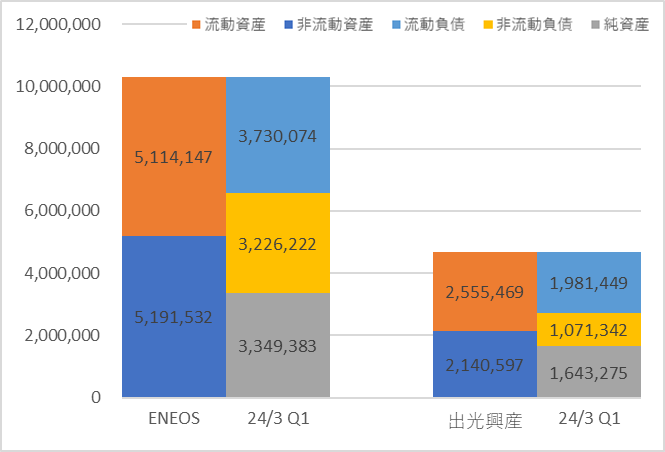

両社のBSを図にすると以下の通りです。

BSのバランスは両社似ています。

短期的な安全性を示す流動比率(流動資産÷流動負債×100%)は、ENEOSが137.1%、出光興産が129.0%と、両社とも目安の100%を上回っています。

ただし、現金の比率は小さく、棚卸資産の比率が大きいのが特徴です。

ENEOSは、現金は資産合計の4.1%、棚卸資産は同22.0%です。

出光興産は、現金は資産合計の2.8%、棚卸資産は同27.7%です。

在庫の評価損などによってPLに悪影響を及ぼす可能性がありますので、注意が必要です。

固定資産の主な内容は設備などの有形固定資産です。

ENEOSは資産合計の33.8%、出光興産は同29.5%と、資産の中で最も大きな割合を占めます。

減損損失によってPLに悪影響を及ぼす可能性がありますので、こちらも注意が必要です。

■その他の項目(株価、配当など)

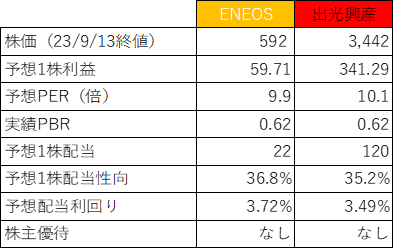

株価、配当など、そのほかの項目を比較すると以下の通りです。

・PER・PBR・株価

PERは、ENEOS:9.9倍、出光興産:10.1倍です。

両社とも割安の目安とされる15倍を下回っています。

東証の旗振りで注目されているPBRですが、両社とも0.62倍と、PBR1倍割れの状態です。

両社の株価の推移は以下の通りです。

まずはENEOSです。

続いて、出光興産です。

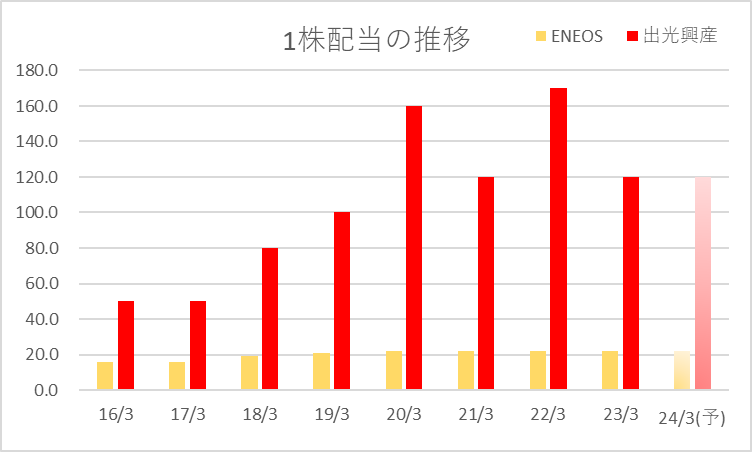

・配当利回り・配当性向

配当利回りは、ENEOS:3.72%、出光興産:3.49%です。

配当性向は、ENEOS:36.8%、出光興産:35.2%です。

両社とも配当利回りが高く、高配当銘柄といえます。

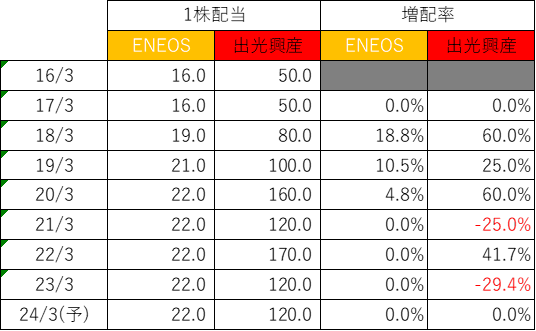

両社の1株配当・増配率の推移は以下の通りです。

増配率を見ると、2021年3月期、2023年3月期は減配しています。

2022年3月期は110周年記念配当50円分がありましたので、2023年3月期はその反動です。

ENEOSは増配している年は少ないですが、減配している年はありません。

■おわりに

石油元売り大手2社の比較、いかがでしたでしょうか?

グラフや決算説明資料を多く用いて、視覚的に両社の違いを感じて頂けるように意識しました。

原油価格の下落により、両社ともに減収減益となり、外部環境の影響を大きく受ける業界であることを改めて感じました。

両社の業績を理解するためには、ドバイ原油価格や銅価格(LME)、豪州一般炭スポット価格、為替レートなど、外部の市況についての理解を深める必要がありますね。

「自分が理解できる範囲で投資をする」

ということはバフェットも大切にしている考え方です。

「高配当」というだけで手を出さず、事業内容をしっかり理解し、自分なりにしっかり考えて投資判断していきましょう。

この記事を通して、複数の会社を比較する面白さを感じて頂けたら嬉しいです。

本日もお読み頂きありがとうございました!

★★私が株式投資において参考にした書籍を以下の記事にまとめています!★★

よろしければご覧ください!

コメント