個別株投資で毎年資産+10%を目指し、気になっている銘柄の決算発表内容を分析し、今後の投資戦略について私なりの視点で書いていきます。

株式投資を学ぶならファイナンシャルアカデミー■本日のチェック銘柄

今日チェックするのは米・スポーツ用品大手のナイキ(ティッカーシンボル:NKE)です。

ニューヨーク証券取引所(NYSE)上場で、決算期は5月です。

SBI証券お客様サイト内の銘柄サマリー情報より数値を抜粋すると、時価総額は1,818億ドル、従業員数は79,100人です。

多くのスポーツ選手に愛されている世界的なブランドです。

スポーツをしている方に限らず、私たちの生活にとても馴染みのある企業ということで、注目しています。

なお、現在私はナイキの株を保有していません。

■決算発表内容の概要

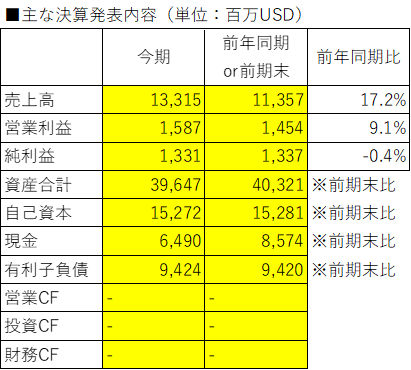

2022/12/20(火)に発表した2022年9~11月期(第2四半期)決算の主な内容は以下の通りです。

【各数値の定義】(決算書のどの数値からとっているか)

売上高:Revenues

営業利益:”Gross profit” - “Total selling and administrative expense”

純利益:Net income

資産合計:Total assets

自己資本:Shareholders’ equity

現金:Cash and equivalents

有利子負債:Current portion of long-term debt, Long-term debt

■決算発表内容分析のものさし

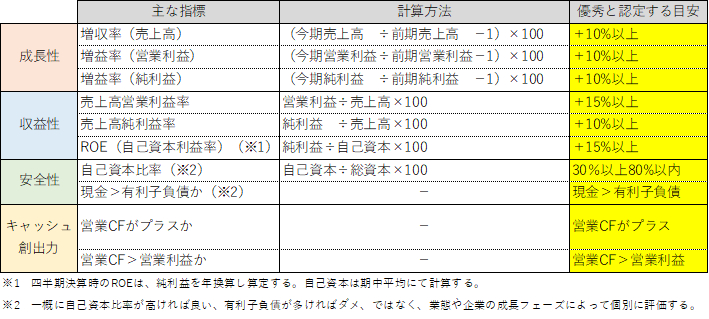

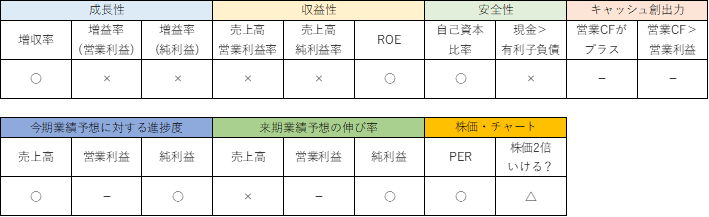

私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

Q2の売上高は前年同期比+17.2%、営業利益は同+9.1%、純利益は同▲0.4%でした。

Q2累計の売上高は前年同期比+10.2%、営業利益は同▲8.3%、純利益は同▲12.8%でした。

Q1と比べると、売上高・利益ともに改善しました。

過剰在庫処分のための大幅な値引き販売によって売上高が大きく増加しました。

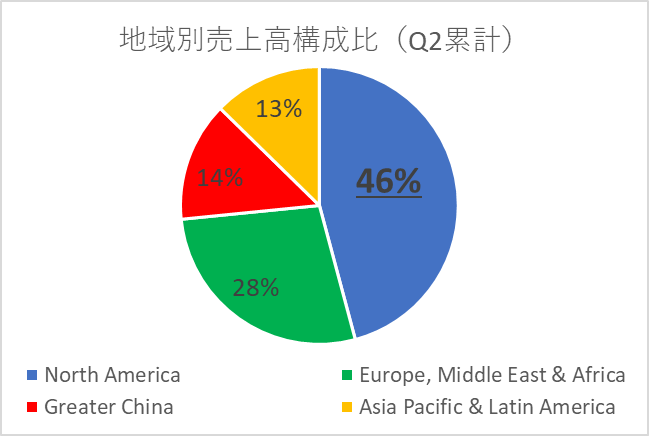

売上高の95%を占めるNIKEブランドのQ2累計売上高を地域別に見ると以下の通りです。

(残りの5%はConverseブランドです。)

主力は46%を占める北米(North America)です。

北米市場は、前年同期比+21%と成長しました。

前年度通期の北米の比率は41%でしたので、その比率が高まりました。

中国市場の低迷、為替がドル高になったことの影響が大きいです。

北米に続くのが、28%を占めるヨーロッパ・中東・アフリカ(Europe, Middle East & Africa)です。

現地通貨建では+25%と成長したにも関わらず、ドル建に換算にすると+6%と、為替(ドル高ユーロ安)の影響が色濃く出ました。

ゼロコロナ政策が長く続いた中華圏(Greater China)は、前期通期では▲9.0%でしたが、Q2累計では▲10.0%と苦戦が続いています。

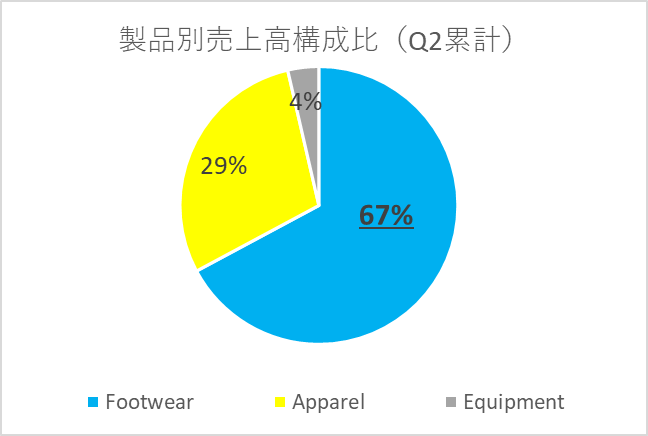

製品別の売上高構成比は以下の通りです。

運動靴(Footwear)が全体の67%を占めています。

直販(NIKE Direct sales)は+16%増加しました。

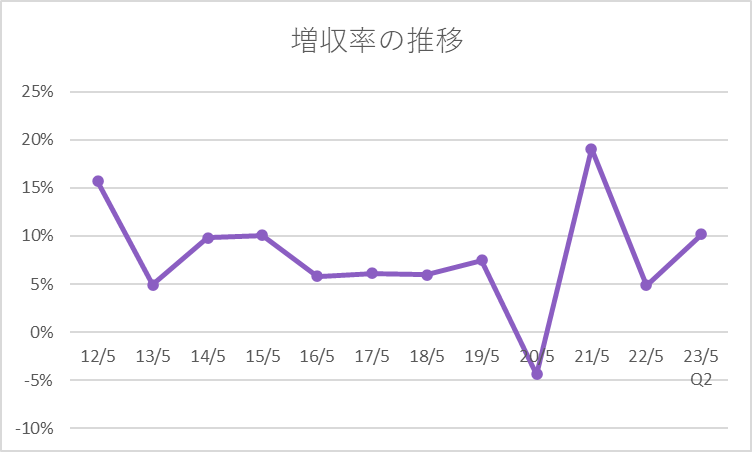

過去11年(2012年5月期~2022年5月期)と今期Q2の増収率の推移は以下の通りです。

2021年5月期の増収率が高いのは、前年2020年5月期(2019年6月~2020年5月)がコロナの影響でブレーキした反動です。

Q1時点では+3.6%で弱いスタートに見えましたが、Q2は増収率が改善し、グラフも上向きました。

●収益性のチェック

Q2の売上高営業利益率は11.9%、売上高純利益率は10.0%でした。

Q2累計の売上高営業利益率は12.6%、売上高純利益率は10.8%でした。

売上高営業利益率は目安の15%には届きませんでしたが、売上高純利益率は目安の10%を上回りました。

前年通期の利益率はそれぞれ14.3%、12.9%、Q1の利益率は13.4%、11.6%でしたので、だんだんと利益率が低下しています。

過剰在庫処分のための値引き販売を積極的に行っていることが要因です。

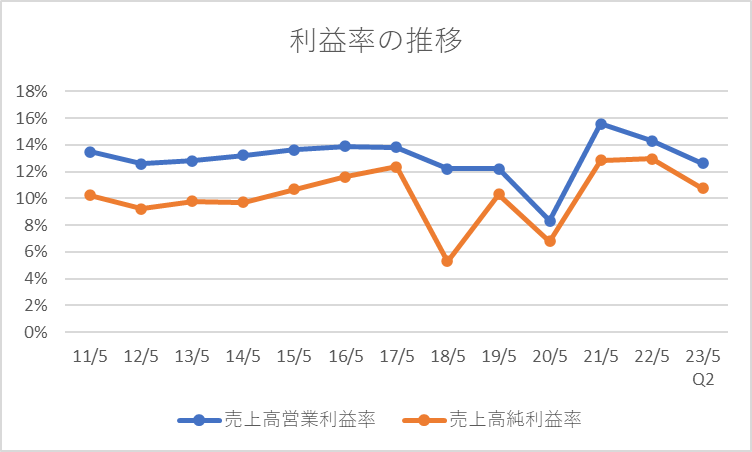

過去12年(2011年5月期~2022年5月期)と今期Q2の利益率の推移は以下の通りです。

2018年5月期は純利益が前年比▲54.4%と大きく落ち込んだ年でした。

2020年5月期は新型コロナウイルスの影響もあり減収減益と苦しい1年でした。

それ以外の年は十分に高い利益率を残しています。

直近2年間と比べると利益率はやや低下気味ですが、過去10年超の推移を見れば、現在も決して悪い利益率ではありません。

ROEは36.6%でした。

株主資本を非常に効率的に利益に結び付ける経営ができていることを示しています。

●安全性のチェック

自己資本比率は38.5%でした。

保有している現金は6,490百万ドル、有利子負債は9,424百万ドルと、有利子負債が現金を上回りました。

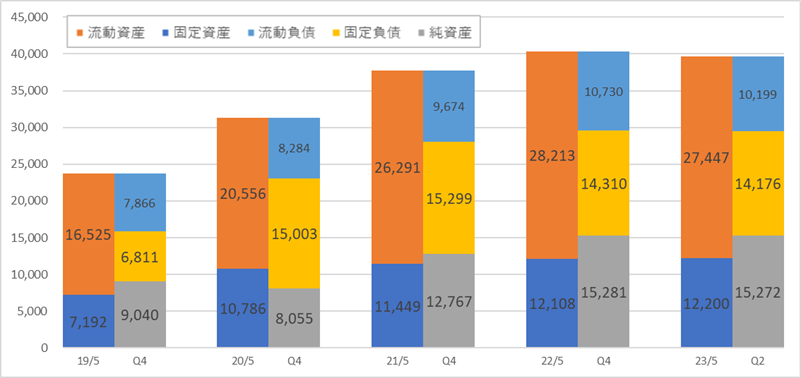

過去4年(2019年5月期~2022年5月期)と今期Q2の貸借対照表の推移は以下の通りです。

一見すると、流動資産が負債合計を上回り、安全性は大変高く見えます。

しかし、流動資産に含まれる在庫(Inventories)が積みあがっていることには注意が必要です。

このQ2では、流動資産の34%(9,326百万ドル)が在庫です。

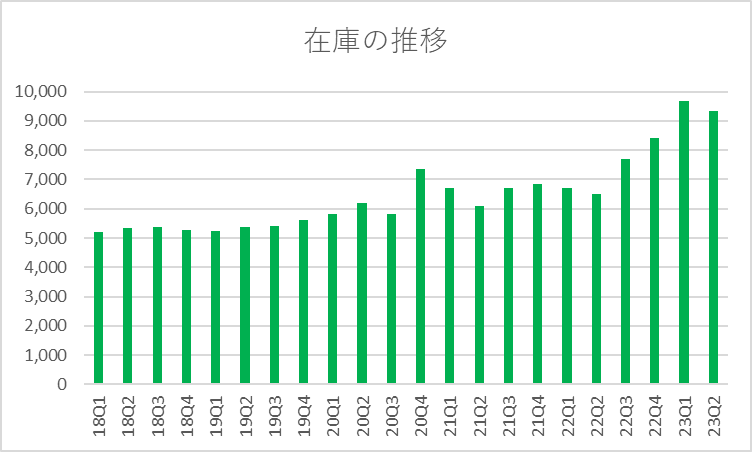

2018年Q1(2017年6~8月)以来の在庫の四半期推移は以下の通りです。

2020年Q4(2020年3~5月)はコロナ感染拡大により在庫が増えましたが、現在の在庫はその時を27%も上回っています。

積極的な在庫処分により、直前のQ1からは在庫は減りましたが、まだ在庫は非常に多いです。

世界的なインフレによる消費減退、在庫処分のための割引販売による利益率の低下、今後不良在庫となるリスクなど、業績にマイナスの影響をもたらすリスクを抱えていますので、注意が必要です。

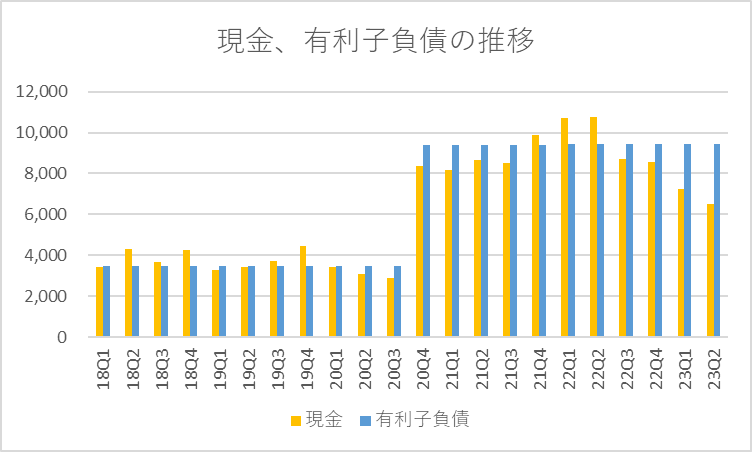

同期間の現金、有利子負債の四半期推移は以下の通りです。

コロナ禍以来有利子負債が大きく増加し、現在も同水準の借入が続いています。

一方で現金は直近4四半期で下落基調となっており、少し心配です。

●キャッシュ創出力のチェック

キャッシュ・フロー計算書は開示がないため、割愛します。

■業績予想に対する進捗度

SBI証券お客様サイト内の「財務詳細」情報に記載されている今期業績予想に対する進捗度をチェックします。

業績予想に対する進捗度は、売上高:52.3%、純利益:57.8%でした。

今期通期の売上高は+6.5%の増収、純利益は▲19.9%の減益予想となっています。

■来期の業績予想から見る将来成長性

SBI証券お客様サイト内の「財務詳細」情報より、来期の業績予想をチェックします。

今期の業績予想を起点に、来期の成長性を見ていきます。

来期の成長率は、売上高:+8.3%、純利益:+24.2%と予想されています。

純利益は今期が減益となる反動もあり、+20%を超える増益と予想されています。

■株価水準とチャートの動き

12/23(金)の終値は116ドルです。PERは37倍です。

過去5年の株価の動き(週足)は以下の通りです。

過去5年、右肩上がりで株価は上昇してきましたが、昨年11月以来株価は調整局面に入りました。

世界的なインフレによる消費減退懸念、在庫の増加などが嫌気され、前回決算発表の翌日9/30(金)には▲12.8%と大きく下落しましたが、10月頭の安値を底に、その後は回復する動きを見せています。

今回の決算発表翌日の株価は+12.2%と大きく増加しました。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

過剰在庫処分のための大幅な値引き販売によって売上高が大きく増加し、利益もQ1から改善しました。

決算発表翌日の株価は+12.2%と大きく上昇し、決算発表翌日に▲12.8%下落した3ヶ月前とは、ずいぶん景色が変わりました。

市場はかなりいい反応をしましたが、楽観視するのはまだ早いのではないかと思っています。

世界的なインフレによる消費減退懸念に、大きく膨らんだ在庫。

Q3、Q4と非常に厳しい環境が続くことを予想しています。

9月には買付の目安と考えていた100ドルを大きく割り、一時82ドルまで下落しました。

現在は100ドルを超える水準まで回復していますが、これから先1年程度で、また下落する可能性は十分にあると考えています。

コロナショック時の60ドルまでは下がらないかもしれませんが、景気減速懸念で相場全体が崩れれば、70~80ドルあたりまで下落する可能性もあると思いますので、しばらくは手を出さず、じっくり様子を見るつもりです。

以上が私の戦略です。

■おわりに

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

⇓株式投資に関する人気ブログはこちらからチェック⇓

サラリーマン投資家ランキング

にほんブログ村

■参考:同社に関する過去の記事

・【ナイキ】22/9/29決算発表内容と私の投資戦略

※22/9/29(木)に発表した2022年6月~8月期(第1四半期)決算についての記事です。

・【ナイキ】22/6/27決算発表内容と私の投資戦略

※22/6/27(月)に発表した2022年3月~5月期(第4四半期)決算についての記事です。

・【ナイキ】22/3/21決算発表内容と私の投資戦略

※22/3/21(月)に発表した2021年12月~2022年2月期(第3四半期)決算についての記事です。

・【ナイキ】21/12/20決算発表内容と私の投資戦略

※21/12/20(月)に発表した2021年9月~11月期(第2四半期)決算についての記事です。

コメント