個別株投資で毎年資産+10%を目指し、気になっている銘柄の決算発表内容を分析し、今後の投資戦略について私なりの視点で書いていきます。

■本日のチェック銘柄

今日チェックするのは米・動画配信大手のネットフリックス(ティッカーシンボル:NFLX)です。

NASDAQ上場で、決算期は12月です。

SBI証券お客様サイト内の銘柄サマリー情報より数値を抜粋すると、時価総額は1,623億ドル、従業員数は11,300人です。

私がこの会社に注目している理由は、未来のメディアの在り方を変える可能性があると思っているからです。

スポンサーからの広告収入ではなく、利用者からお金を取るビジネスモデルである同社。

継続的に利用してもらうためには魅力的なコンテンツを作り続ける必要があり、そのためにコンテンツに対して莫大な資金を投じています。

ユーザーにとっての価値を追求する姿勢が現在のテレビとは全く異なり、近い将来テレビは駆逐され、ネットフリックスがエンターテイメントの中心になっているのではないかと予想しています。

なお、現在私はネットフリックスの株を1株保有しています。

■決算発表内容の概要

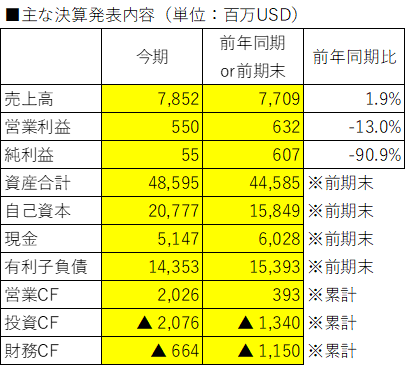

2023/1/19(木)に発表した2022年12月期第4四半期決算の主な内容は以下の通りです。

【各数値の定義】(決算書のどの数値からとっているか)

売上高:Revenues

営業利益:Operating Income

純利益:Net income

資産合計:Total assets

自己資本:Total stockholders’ equity

現金:Cash and cash equivalents

有利子負債:Short-term debt, Long-term debt

営業CF:Net cash provided by operating activities

投資CF:Net cash used in investing activities

財務CF:Net cash used in financing activities

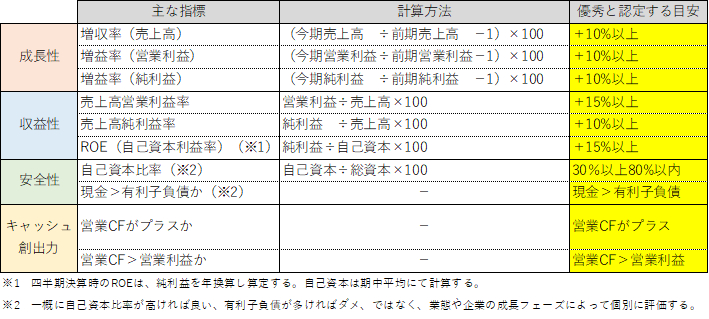

■決算発表内容分析のものさし

私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

Q4の売上高は前年同期比+1.9%、営業利益は同▲13.0%、純利益は同▲90.9%でした。

Q4累計の売上高は前年同期比+6.5%、営業利益は同▲9.1%、純利益は同▲12.2%でした。

四半期・累計ともに増収減益、売上高は目安の+10%には届きませんでした。

通期と比べても、第4四半期は売上も利益も弱い結果となりました。

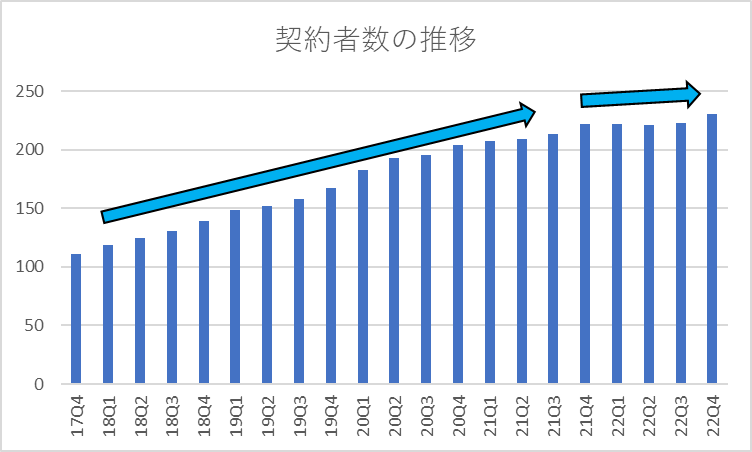

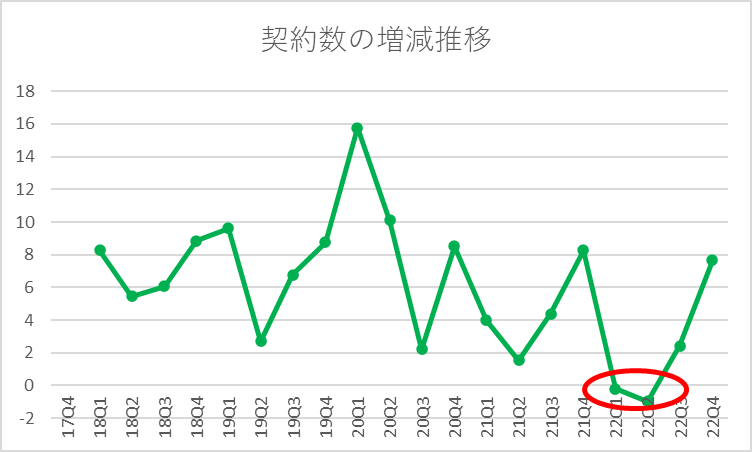

市場に最も注目されている契約者数(Global Streaming Paid Memberships)は、10~12月で+766万人増加しました。

2017年Q4以降の契約者数の推移、契約者増減の推移は以下の通りです。

1~3月は▲20万人の減少(2011年以来初めての減少)、4~6月は▲97万人の減少と、2四半期連続で減少となり心配されましたが、7~9月、10~12月と会員数は盛り返しました。

「Wednesday(ウェンズデー)」「Harry & Meghan(ハリー&メーガン)」「Troll(トロール)」「Glass Onion:A Knives Out Mystery(グラスオニオン)」といった作品が貢献しました。

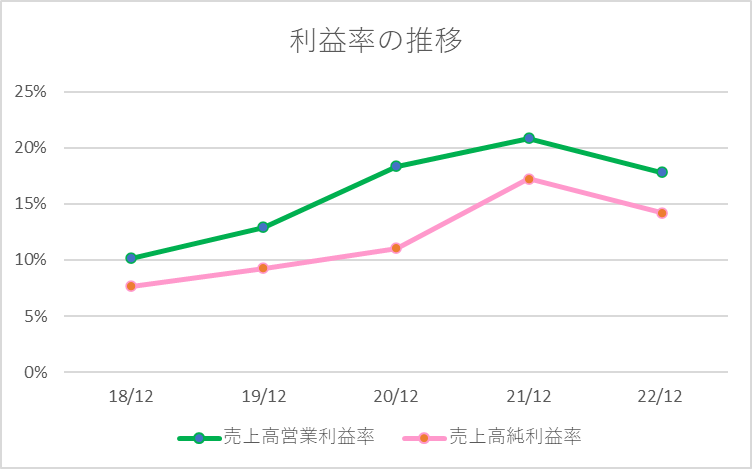

●収益性のチェック

Q4の売上高営業利益率は7.0%、売上高純利益率は0.7%でした。

Q4累計の売上高営業利益率は17.8%、売上高純利益率は14.2%でした。

Q4累計では、利益率は目安としている15%、10%を上回りましたが、Q4はかなり利益率も低く、苦戦したことがわかります。

過去5年間(2018年12月~2022年12月)の利益率の推移は以下の通りです。

利益率はやや悪化していますが、それでもまだ高い利益率を維持しています。

ROEは24.5%でした。

目安にしている15%を越えました。

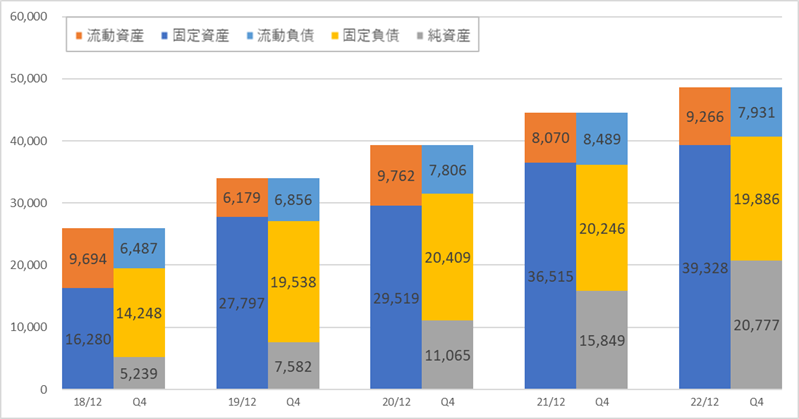

●安全性のチェック

自己資本比率は42.8%でした。

保有している現金は5,147百万ドル、有利子負債は14,353百万ドルと、有利子負債が現金を約2.8倍上回りました。

過去5年(2018年12月~2022年12月)のBSの推移は以下の通りです。

固定資産と純資産が年々増加し、BS全体の規模がだんだんと大きくなっています。

固定資産の主な内容は、コンテンツ資産(Content assets:32,737百万円)で、資産全体の約67%を占めます。

これは同社が提供する様々な映像コンテンツの取得・制作に関する費用で、同社の生命線です。

コンテンツ資産は視聴可能期間などによって数年にわたって償却され、PLに費用として反映されます。

開示されているPLにコンテンツ資産償却費は掲載されていませんが、キャッシュフロー計算書の「Amortization of content assets」(コンテンツ資産の償却)から、その金額を確認できます。

Q4のコンテンツ資産償却費は3,945百万ドルで、売上原価(Cost of revenues:5,404百万ドル)の約73%を占めます。

Q4累計のコンテンツ資産償却費は14,026百万ドルで、売上原価(Cost of revenues:19,168百万ドル)の約73%を占めます。

この資産を活用していかに売上を稼いでいけるかがポイントになります。

そしてその売上を構成する重要要素が契約者数、というわけです。

多くの投資家が契約者数の推移を気にする理由がよくわかります。

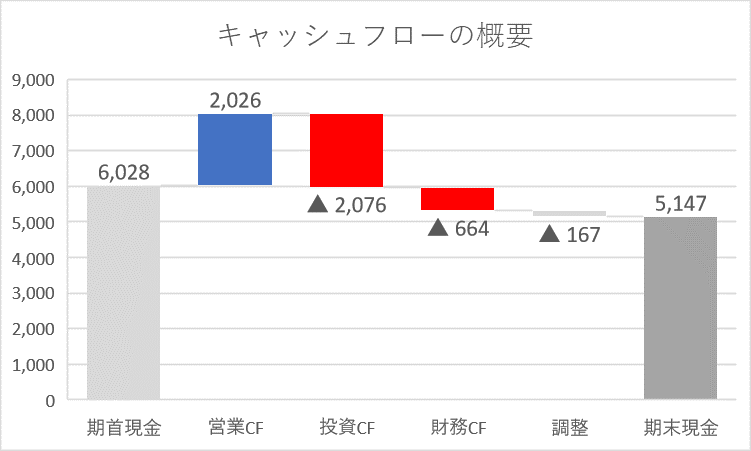

●キャッシュ創出力のチェック

Q4累計の営業CFは+2,026百万ドルと、キャッシュインとなりました。

営業利益550百万ドルを上回りました。

キャッシュフローの概要は以下の通りです。

有利子負債が多く、積極的に借入を行い事業に投資をしていく同社の場合、本業からしっかりとキャッシュが生み出し続けているかどうかは特に重要ですので、今後も営業CFの推移を注意深く観察していきます。

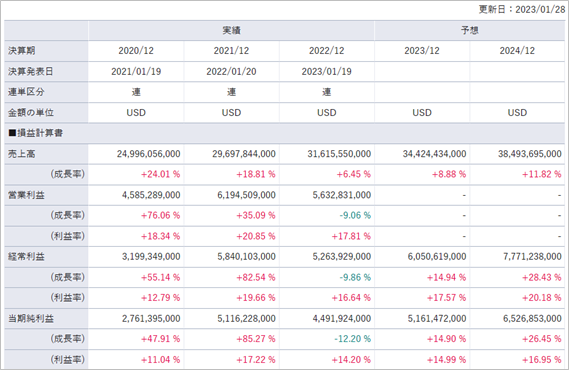

■業績予想(会社発表)に対する進捗度

SBI証券お客様サイト内の財務詳細情報に記載されている今期業績予想に対する進捗度をチェックします。

業績予想に対する進捗度は、売上高:100.1%、純利益:95.8%でした。

■来期の業績予想から見る将来成長性

SBI証券お客様サイト内の財務詳細情報より、来期の業績予想をチェックします。

今期の業績予想を起点に、来期の成長性を見ていきます。

来期の成長率は、売上高:+8.9%、純利益:+14.9%と予想されています。

数年前まで高成長を続けてきた同社ですので、成長鈍化を感じざるを得ませんが、減益だった今期から、来期は増益に盛り返す見込みです。

過去5年間(2018年12月期~2022年12月期)と、来期予想・再来期予想の増収率・増益率(純利益)の推移は以下の通りです。

投資家が満足できる水準課はわかりませんが、来期・再来期と上向きに転じていく予想となっています。

■株価水準とチャートの動き

1/27(金)の終値は360ドルです。PERは31倍です。

過去5年の株価の動き(週足)は以下の通りです。

コロナショック後、巣ごもり需要期待によって株価は大きく上昇しましたが、2021年11月に上場来高値の700円をつけて以降、成長鈍化懸念もあり株価は大きく下落が続いています。

2022年1月の21Q4決算発表では発表翌日に▲22%下落。

2022年4月の22Q1決算発表では発表翌日に▲35%と大幅に急落しました。

2022年5月以降、株価は持ちなおしてきています。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

今回の決算発表と同時に、創業者であるリード・ヘイスティング氏がCEOを退き、会長となることが発表されました。

Q4の売上高は前年同期比+1.9%、純利益は同▲90.9%と、決算内容は良くありませんでした。

一方で、Q1、Q2と2四半期連続で減少し契約者数は、Q3、Q4と盛り返してきました。

最近は売上や利益よりも契約者数が特に注目されて、株価も反応しているように感じます。

株価は2021年11月につけた上場来高値からは▲51%ほど下落した水準ではありますが、今後の成長性に不安もあるため、今のところ追加での購入は考えていません。

保有が1株のみで、本日現在投資資産に占める比率は1%以下と影響も少ないため、引き続き保有を継続しながら見守っていこうと思います。

5年先、10年先にこの会社がどうなっているのかが楽しみですので、株価の低迷が続いても基本的には保有を続ける考えです。

以上が私の戦略です。

■おわりに

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

⇓株式投資に関する人気ブログはこちらからチェック⇓

サラリーマン投資家ランキング

にほんブログ村

■参考:同社に関する過去の記事

・【ネットフリックス】22/10/18決算発表内容と私の投資戦略

※22/10/18(火)に発表した2022年7月~9月期(第3四半期)決算についての記事です。

・【ネットフリックス】22/7/19決算発表内容と私の投資戦略

※22/7/19(火)に発表した2022年4月~6月期(第2四半期)決算についての記事です。

・【ネットフリックス】22/4/19決算発表内容と私の投資戦略

※22/4/19(火)に発表した2022年1月~3月期(第1四半期)決算についての記事です。

・【ネットフリックス】22/1/20決算発表内容と私の投資戦略

※22/1/20(木)に発表した2021年10月~12月期(第4四半期)決算についての記事です。

・【ネットフリックス】21/10/19決算発表内容と私の投資戦略

※21/10/19(火)に発表した2021年7~9月期(第3四半期)決算についての記事です。

コメント