私は毎年資産+10%達成を目標に投資に励むサラリーマン投資家です。

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、特に年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上でとても重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の方の参考になれば嬉しいです。

■本日のチェック銘柄

今日チェックするのはセキュリティ関連事業を展開するラック(証券コード:3857)です。

JASDAQ上場で、決算期は3月です。

直近の四季報より数値を抜粋すると、時価総額は259億円、従業員数は連結で2,168名です。

私がこの会社に注目している理由は、サイバー攻撃の脅威、サイバーセキュリティの重要性は今後ますます増えることが予想される中、同社のビジネスは伸びていくと考えているからです。

現在私はラックの株を100株保有しています。

■決算発表内容の概要

2021/11/10(水)に発表した2022年3月期第2四半期決算の主な内容は以下の通りです。

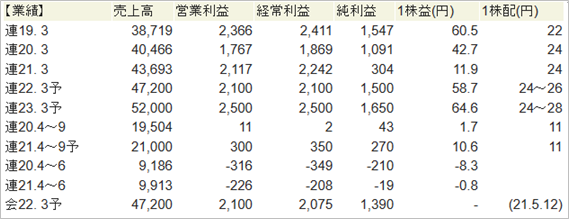

【主な決算発表内容】(単位:百万円)

売上高 :19,668(前年同期:19,504 前年同期比:+0.8%)

営業利益 : ▲45(前年同期: 11 前年同期比: - )

純利益 : 128(前年同期: 43 前年同期比:+191.0%)

資産合計 :22,373(前期末:24,626)

自己資本 :11,855(前期末:11,661)

現金 : 5,833(前期末: 6,367)

有利子負債: 3,704(前期末: 4,736)

営業CF : 1,095(前年同期:751)

投資CF : ▲234(前年同期:▲986)

財務CF :▲1,390(前年同期:+1,662)

■決算発表内容分析のものさし

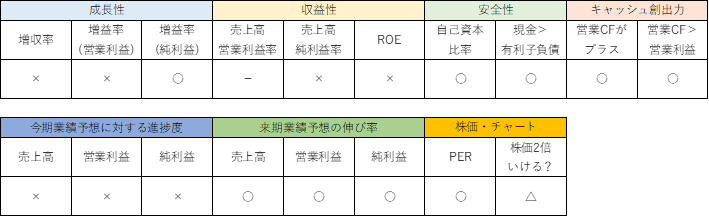

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100

※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷総資本×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。)

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

売上高は前年同期比+0.8%でした。

営業利益は前年同期の11から今期は▲45と赤字に転じました。

純利益は前年同期比+191.0%でした。

売上高の伸びは弱く、営業利益は赤字、純利益は黒字だったものの、子会社株式売却益219を除けば実質赤字ということで、弱い内容の決算でした。

Q1の売上高は前年同期比+7.9%でしたので、Q2累計では本業が減速した印象です。

Q1の利益と比較すると、営業利益は▲226から▲45と、赤字幅が縮小しました。

純利益は▲19からQ2は128と、黒字に転換しました。

売上高を事業別にみると、セキュリティソリューションサービス(SSS)事業は前年同期比+13.2%と2ケタ成長(7,667→8,676)であった一方、システムインテグレーションサービス(SIS)事業は▲7.1%と減収(11,836→10,991)でした。

セグメント利益(全社共通経費を組み入れる前の、事業にかかる販売費および管理費を含めた利益)は、SSS事業が前年同期比+20.1%と2ケタ成長(492→591)であった一方、SIS事業は▲13.9%と減収(1,396→1,201)でした。

過去からの業績推移を見ても(決算発表資料P21)、SIS事業は横ばいが続いていますが、SSS事業はじわじわと拡大しています。

現在、SSS事業の売上高構成比は44%ですが、今後は成長性の高いSSS事業が同社の業績を牽引していくのではないかと思います。

Q2は低調な決算ではありましたが、同社の売上高は、特にセキュリティ事業の売上計上がQ4に偏るため、今後の決算発表で売上高・利益ともに改善されていくことを期待したいです。

●収益性のチェック

売上高純利益率は0.7%、ROEは2.2%でした。

営業利益は赤字でしたので、割愛します。

純利益は子会社株式売却益により若干のプラスでしたが、低水準であるため、収益性はいずれも指標を下回りました。

Q4偏重ということで、Q2時点で判断するのは早いかもしれませんね。

Q3、Q4と、推移を見守りたいと思います。

●安全性のチェック

自己資本比率は53.0%でした。

現金5,833に対し、有利子負債は3,704と、現金が上回りました。

前期末と比べると、現金は減りましたがそれ以上に有利子負債の返済が進み、自己資本比率も47%から53%へと改善されました。

現在安全性の数値は特に問題ないですが、先月・今月と、同社に対する訴訟、反訴についてのプレスリリースが発表されたことについては懸念もあります。

請負代金返還等請求訴訟ということで、58億円の訴訟提起がありました。

同社はこの訴訟提起に対し、「根拠がないもの考えており」としていますが、訴訟の金額が同社の保有現金額とほぼ同じ規模ですので、万が一訴訟が認められるとなると、同社の経営へのインパクトは甚大です。

今後の推移を慎重に見守りたいと思います。

●キャッシュ創出力のチェック

営業CFは+1,095と、キャッシュインとなりました。

営業利益68,962はマイナスでしたので、キャッシュインが営業利益を上回りました。

前年同期は投資CFが+1,662でしたが、今期は▲1,390と、借入から返済へとベクトルが変わっていることも今期の特徴です。

■業績予想(会社発表)に対する進捗度

会社が発表した業績予想に対する進捗度は、年間の業績予想が妥当なものかを考える上で大切な指標です。

もし進捗度が高い場合は、業績予想の上方修正が発表される可能性もあります。

Q1は25%、Q2は50%、Q3は75%、Q4は100%を超えている場合を優秀と定義して、チェックしていきます。

もちろん企業によって季節波動がありますので、単純に数値だけをみるのではなく、前年度の四半期進捗を参考にするのも大事ですね。

売上高の進捗度は41.7%でした。

営業利益は通期予想2,100に対し、Q2では▲45の赤字でした。

純利益の進捗度は9.2%でした。

いずれもQ2の指標である50%を下回りました。

セキュリティ事業の売上計上が第4四半期に偏っていることもあり判断が難しいところではあります。

参考までに、前期の売上高進捗は以下の通りです。

前期の売上高進捗:Q1:21.0% Q2:44.6% Q3:69.3% Q4:100%

前期もQ4で大きく売上高が増えていることがわかりますが、前期Q2と比べて今期Q2は3ポイントほど進捗が弱いとこころはやや気になります。

■来期の業績予想(会社四季報情報)から見る将来成長性

会社四季報では、過去の業績に加えて、今期の業績予想、来期の業績予想が記載されています。

会社四季報の記者が会社に取材をし、分析した結果掲載されている予想値です。

会社が発表している業績予想と一致する場合もあれば、ずれることもあります。

このずれがある時は、注意が必要です。

今期の会社発表業績予想から、来期の四季報発表業績予想への成長性を見ていきます。

売上高は+10.2%、営業利益は+19.0%、純利益は+18.7%です。

いずれも指標の+10%を越えての増収増益で、売上・利益ともに過去最高の予想がたてられています。

■株価水準とチャートの動き

11/10の終値は788円。予想PERは13.4倍です。

過去5年間の株価の動き(週足)は以下の通りです。

2017年から2018年中盤にかけては上昇基調で推移していましたが、2018年10月以降、株価は下降に転じ、現在も低水準のままです。

PERも13倍と、低い水準にとどまっています。

売上高は毎年じわじわと増加しているのですが、20年3月期、21年3月期と2期連続減益となっていることが株価にも表れているようです。

特に直近では、10月の同社への訴訟についてのプレスリリースを受けて株価は大きく下落しました。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

セキュリティ事業の売上計上がQ4に偏るという特徴はあるものの、Q2での売上高の伸びの弱さ、利益推移の弱さを強く感じる決算でした。

同社の株価が低迷しているのは、ここ2年連続での減益が一番の理由だと思いますが、売上高がQ4に偏るということも、株価低迷の1つの要因のように感じています。

Q1,Q2,Q3と、通期予想に対する進捗度が常に低く映りますので、なかなか投資家の期待値が上がっていかず、Q4で好決算を発表しても、その時投資家が気にしているのはすでに次年度の業績予想です。

そしてまたQ1で低い進捗が示される。

なかなか株価の面では厳しいサイクルのように感じます。

「サイバーセキュリティ」というテーマそのものも、同社のビジネスも、今後の成長期待ができると思うのですが、爆発的な成長を期待するというよりも、サイバー攻撃の脅威と同じように、じわじわと成長していくのを期待して保有した方がいいのかなと考えています。

現在の100株は基本的には保有継続です。

株価は低迷していますが、3%ほどの配当利回りがありますので、気長に持ち続けられるのはこの銘柄のいいところです。

また最近では訴訟に関するプレスリリースもあり、同社の株価は大きく調整しています。

事業そのものではない一時的な要因で株価が下がっている時は安く仕込むチャンスです。

700円を切る水準まで下がったら、配当利回りも3.5%近くになりますし、追加で仕掛けていくことも検討したいと思います。

これが私の戦略です。

■まとめ

長くなりましたが、お読み頂きありがとうございました!

私はだいたい25銘柄程度の注目銘柄を決めて、上記のような観点で継続的に観察を続けています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指して日々観察をしています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になったのであれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!お読み頂きありがとうございました!

コメント