日本が誇る総合不動産の双璧、三菱地所と三井不動産の決算書を比較します。

複数の会社の決算書を比較することで、その会社の個性がよりわかるようになります。

両社の違いを感じて頂き、少しでもあなたの投資の参考になれば嬉しいです。

なお、この記事では、11/8(水)、11/9(木)に発表された2024年3月期第2四半期決算の数値を用いて比較します。

■PL(損益計算書)の比較

まずはPLを比較します。

・売上高

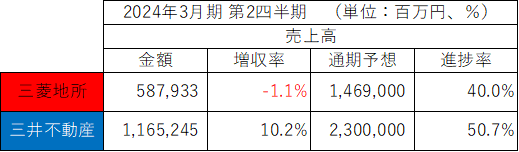

2024年3月期第2半期の売上高、増収率、通期予想に対する増収率は以下の通りです。

売上高は三井不動産が三菱地所の約2倍と、大きく上回りました。

三菱地所は▲1.1%の減収だったのに対し、三井不動産は+10.2%の増収でした。

通期業績予想に対する進捗率を見ると、三井不動産は50.7%とまずまず順調ですが、三菱地所は40.0%と、やや進捗率が低いです。

三菱地所は、今期はキャピタルゲインや分譲住宅の引き渡しが下期偏重ということで、概ね想定通りの進捗であると発表されています。

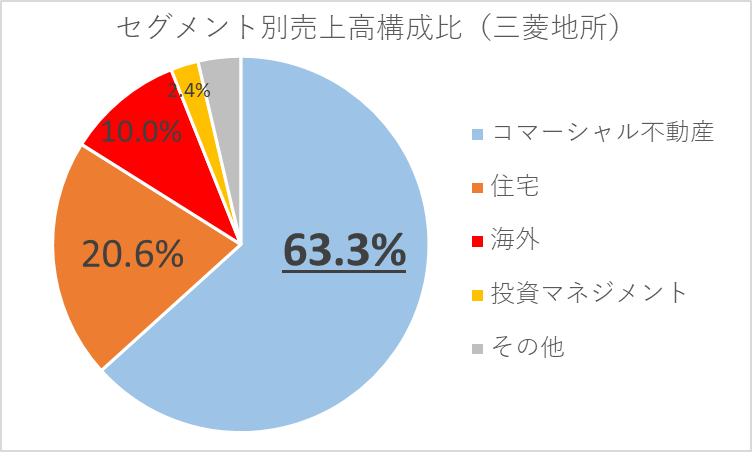

三菱地所のセグメント別売上高構成比は以下の通りです。

売上高の63.3%を占める主力のコマーシャル不動産事業は、前年同期比+11.7%の増収でした。

オフィスビルは既存ビルで低い空室率(全国全用途:4.07%、丸の内事務所:2.47%)が継続しており増収、アウトレットモール等商業施設とホテルは事業環境の改善により増収となりました。

住宅事業は前年同期比+0.5%の微増。

海外事業は前期に計上したロンドンのオフィスビル(Central St. Giles)のキャピタルゲインの剥落により▲37.3%、投資マネジメント事業は前期のインセンティブフィーの剥落により▲52.7%と、それぞれ減収となりました。

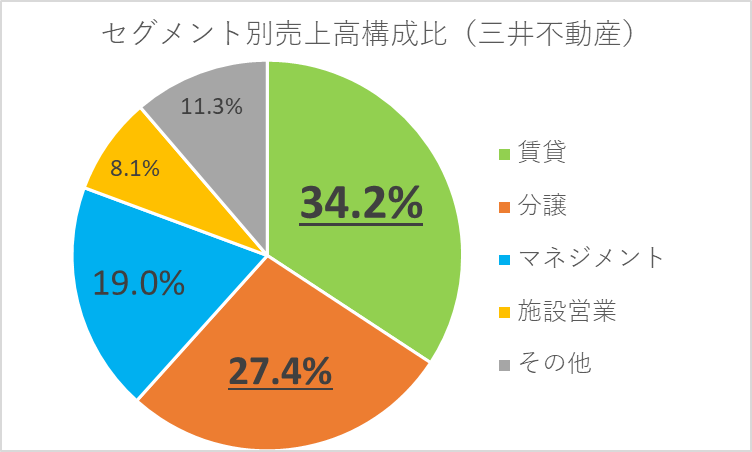

三井不動産のセグメント別売上高構成比は以下の通りです。

売上高の34.2%を占める主力の賃貸は、主に海外オフィス(50ハドソンヤード)の収益拡大、国内商業施設の売上伸長により、+9.6%増収でした。

分譲は、+11.1%の増収。

Q1では▲27.8%の減収でしたが、前年Q1に米国での賃貸住宅の売却などの計上が多かったためです。「パークコート神宮北参道 ザ タワー」の引渡しなどが貢献しました。

マネジメントは、リパーク(貸し駐車場)の稼働向上等により、+1.7%の増収。

施設営業は、ホテル・リゾートの収益の大幅改善、東京ドームの稼働日数・来場者数増加により、+56.4%の大幅増収でした。

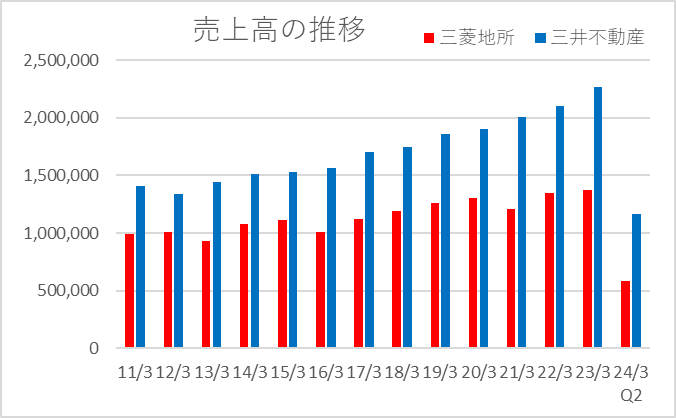

過去13年(2011年3月期~2023年3月期)と今期Q2の売上高の推移は以下の通りです。

全ての年で三井不動産が上回りました。

三井不動産の売上高は力強く増加しています。

・営業利益・純利益

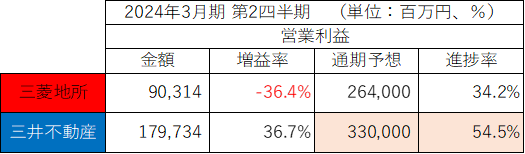

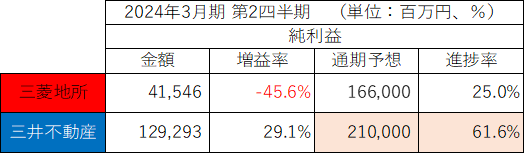

2024年3月期第2四半期の営業利益、純利益、増益率、通期予想に対する進捗率は以下の通りです。

営業利益、純利益共に三井不動産が上回りました。

営業利益は2.0倍、純利益は3.1倍と、三菱地所に大きく差をつけました。

増益率を見ても、三菱地所は大幅な減益であるのに対し、三井不動産は増益と、明暗が分かれました。

三菱地所は、主力のコマーシャル不動産事業は+12.9%の増益だったものの、住宅事業と投資マネジメント事業は赤字転落、海外事業は▲70.4%の減益と苦戦しました。

特に海外事業は前期の大型キャピタルゲインの剥落により▲35,042百万円の減益となり、最大の減益要因となりました。(全社では▲51,764百万円の減益)

三井不動産は営業利益・純利益がQ2累計としては過去最高となりました。

過去最高の更新は、営業利益は2期連続、純利益は3期連続と、好調が続いています。

順調な業績推移を受けて、営業利益は+1.5%(330,000百万円→335,000百万円)、純利益は+2.4%(210,000百万円→215,000百万円)、それぞれ通期業績予想を上方修正しました。

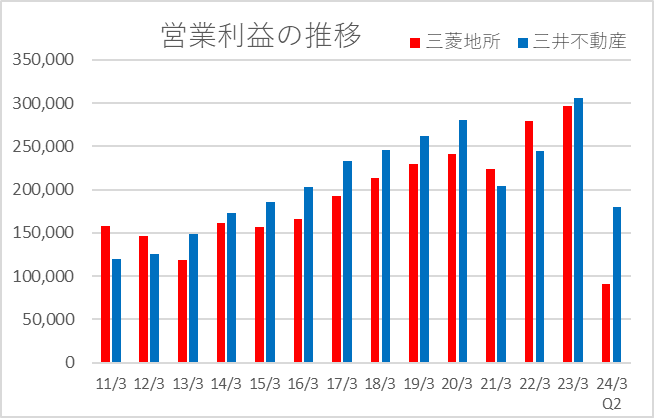

過去13年(2011年3月期~2023年3月期)と今期Q2の営業利益の推移は以下の通りです。

売上高と比べると両社の差は拮抗しています。

多くの年で三井不動産が上回っていますが、2011年3月期、2012年3月期、2021年3月期、2022年3月期は三菱地所が上回りました。

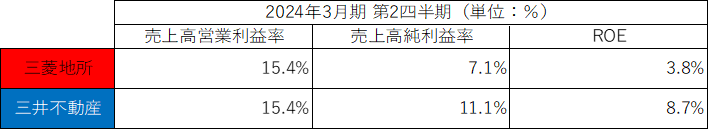

・利益率・ROE

2024年3月期第2四半期の利益率・ROEは以下の通りです。

営業利益率は同水準、純利益率とROEは三井不動産が上回りました。

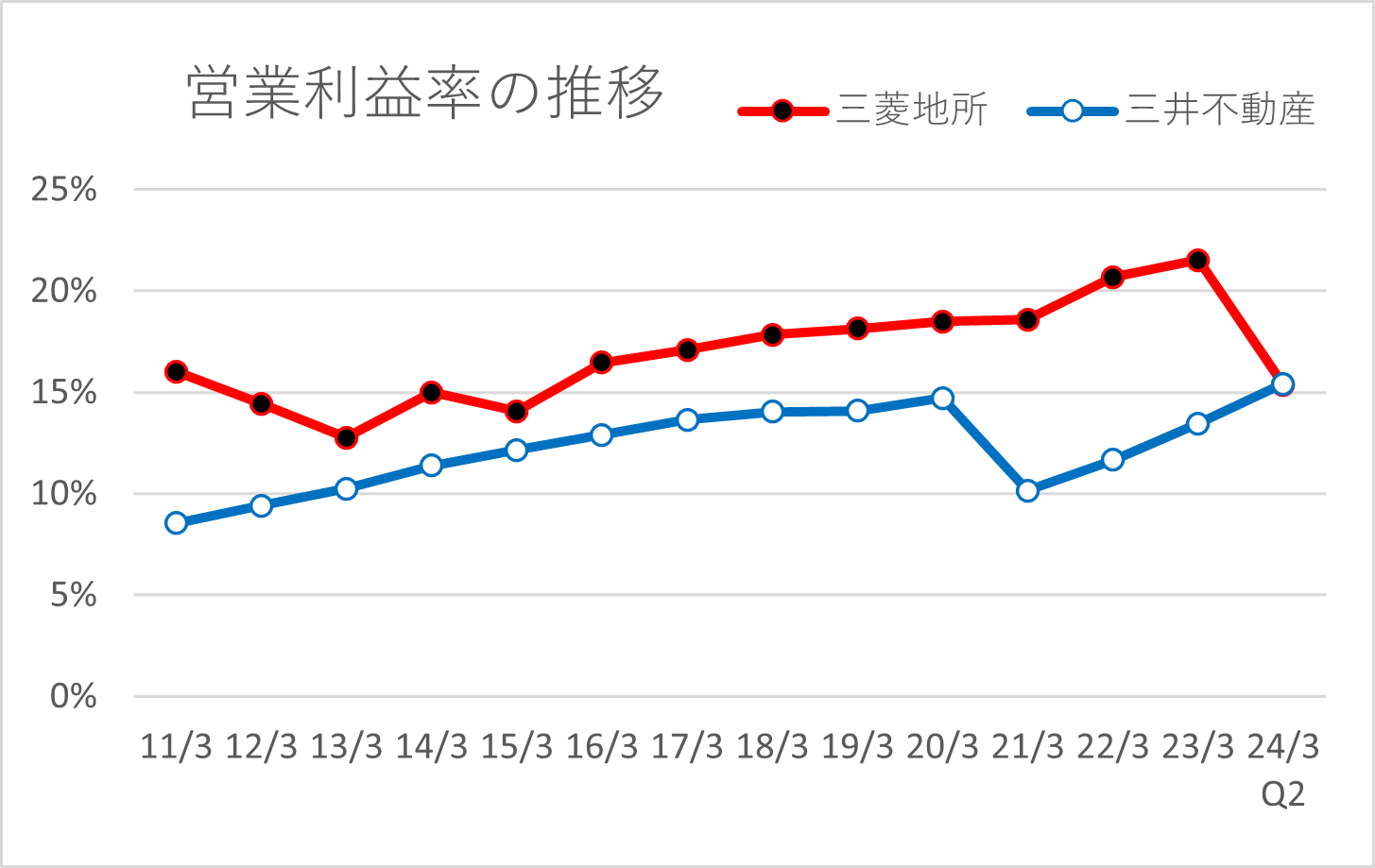

過去13年(2011年3月期~2023年3月期)と今期Q2の営業利益率の推移は以下の通りです。

営業利益率は常に三菱地所が上回っています。

三井不動産は上昇傾向が続いている一方、三菱地所は今期利益率が低迷しています。

今期は下期偏重ということで、通期でどの水準で着地するのか、注目です。

■BS(貸借対照表)の比較

次に、BSを比較します。

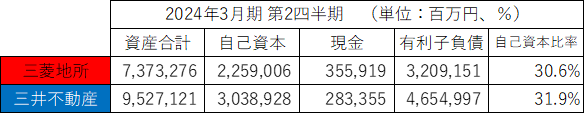

2024年3月期第2四半期の資産合計、自己資本、現金、有利子負債、自己資本比率は以下の通りです。

資産合計は約29%三井不動産が大きいのに対し、現金は三菱地所の方が多く保有しています。

自己資本比率は同水準です。

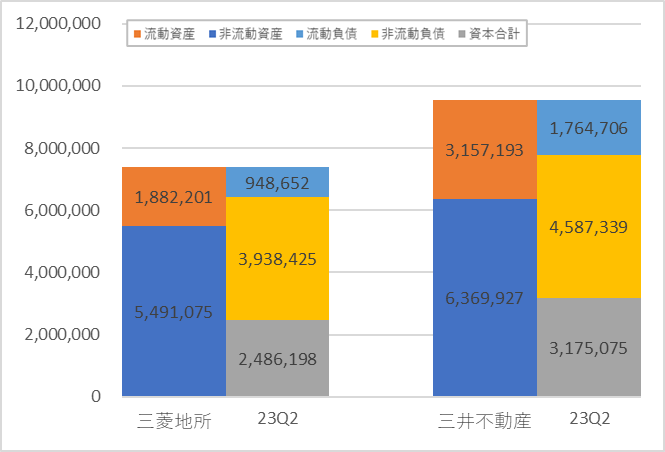

両社のBSを図にすると以下の通りです。

BSのバランスは両社とも似ています。

総合不動産業ということで、建物や土地を多く抱えており、固定資産の比率が高いです。

(三菱商事:74.5%、三井不動産:66.9%)

短期的な安全性を示す流動比率(流動資産÷流動負債×100%)は、三菱地所:198.4%、三井不動産:178.9%です。

安全な目安とされる100%を、両社ともに大きく上回っています。

■その他の項目(株価、配当、株主優待など)

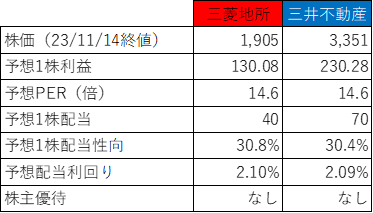

株価、配当、株主優待など、そのほかの項目を比較すると以下の通りです。

・PER・株価

PERは三菱地所:14.6倍、三井不動産:14.6倍と、同水準です。

両社の株価の推移は以下の通りです。

まずは三菱地所です。

続いて、三井不動産です。

三菱地所がコロナ禍前の水準に届いていないのに対し、三井不動産はコロナ禍前の水準を上回っています。

・配当利回り・配当性向・増配率

配当利回りは三菱地所:2.10%、三井不動産:2.09%です。

配当性向は三菱地所:30.8%、三井不動産:30.4%です。

配当利回りも配当性向もほぼ同水準です。

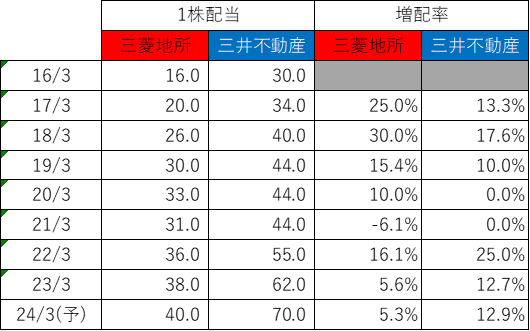

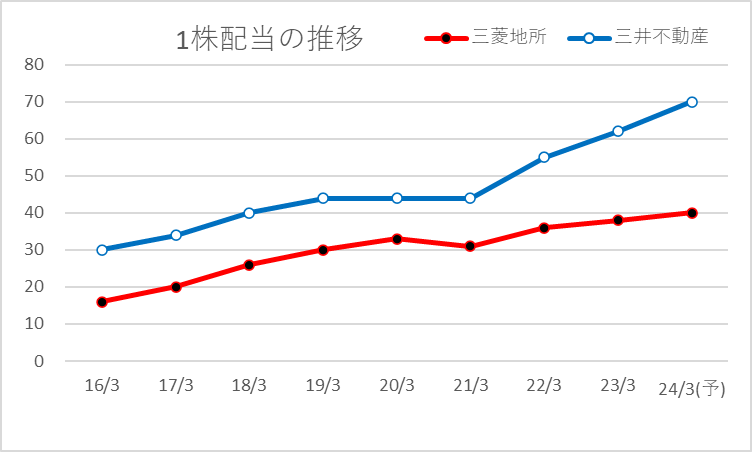

両社の1株配当・増配率の推移は以下の通りです。

高配当と言えるほど利回りは高くありませんが、利益成長に伴って増配している年も多く、特に三井不動産は、今期予想も含めて直近3年の増配率が高いです。

両社とも7年前から1株配当は倍以上に増加しています。

■おわりに

日本が誇る総合不動産の双璧の決算書比較、いかがでしたでしょうか?

私自身の勝手なイメージですが、「丸の内の大家さん」とも言われる三菱地所の方が売上高も利益も会社の規模も大きいのかと思っていました。

全く逆だったので、非常に新鮮な発見でした。

X(旧Twitter)でアンケートをとったところ、以下の結果でした。

イメージアンケートです💡

— かたつむり君@決算分析&個別株投資 (@posikatatsumuri) August 26, 2023

三菱地所と三井不動産、どちらの方が売上高・純利益が大きいと思いますか?(2023年3月期)

かなり拮抗していましたが、私と同じように三菱地所の方が売上高も純利益も大きいと考えていた方も多かったんだと、安心しました(笑)

漠然としたイメージのまま投資を検討するのは望ましくないので、やはり同じものさしで同じ業界の複数の会社を比較することで、気づきがあるなと、改めて感じました。

この記事を通して、複数の会社を比較する面白さを感じて頂けたら嬉しいです。

本日もお読み頂きありがとうございました!

★★私が株式投資において参考にした書籍を以下の記事にまとめています!★★

よろしければご覧ください!

コメント