億り人として著名な井村俊哉さん、

皆さんご存知ですか?

この記事では、井村さんがYoutube動画の中で語っていた「株式投資で儲けるたった2つの秘訣」について紹介します。

その動画で紹介されていたものさしに沿って、私が保有・注目している37銘柄を検証してみました。

なお、私が見たYoutube動画は以下からご確認頂けます。

【投資手法】これで私は億り人になりました。2つの秘訣で儲ける【井村俊哉】グロース株とバリュー株 – YouTube

今から3年以上前、2019年9月の動画ですが、面白い切り口だなと思いました。

株式投資の一つの切り口として、読者の皆さんの参考になれば幸いです。

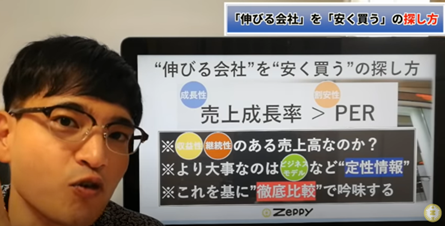

■億り人・井村俊哉さんも重視。「売上成長率>PER」か?

動画内で紹介されていた「株式投資で儲けるたった2つの秘訣」は、

①伸びる会社 を ②安く買う ことです。

そして、伸びる会社を安く買うための一つの目安として紹介されていたのが、

「売上成長率 > PER」

の銘柄を狙うということです。

「あらゆる財務数値の中で2つしか見ちゃダメと言われたら、この2つの指標を選ぶ」とおっしゃっていました。

数値で表れないビジネスモデルや定性情報の重要性、これらの情報を複数社で徹底比較することの重要性も強調されていましたので、あくまで数値面からの一つの切り口ということになります。

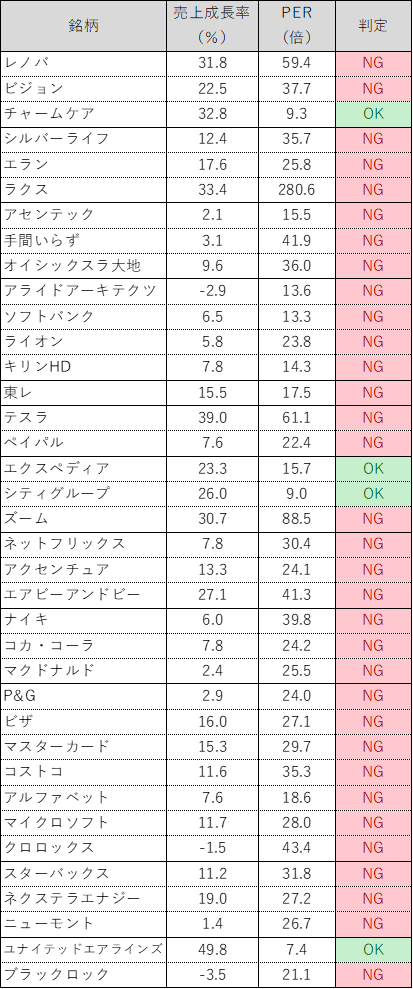

■私の保有銘柄・注目銘柄、37銘柄で検証!

「売上成長率 > PER」の銘柄があるのか?

とても興味がある切り口だと感じましたので、実際に私が保有・注目している37銘柄について、この指標に該当する銘柄があるか検証しました。

検証結果は以下の表の通りです。

・「売上成長率」は今期実績と来期予想の2年間の平均で算出しています。

・「PER」は2023/2/17(金)終値で算出しています。

・米国企業の来期売上高予想はSBI証券お客様サイトの「財務詳細」の数値を使用しています。

・純利益予想が赤字の会社はPERが算定されないため、対象外としています。

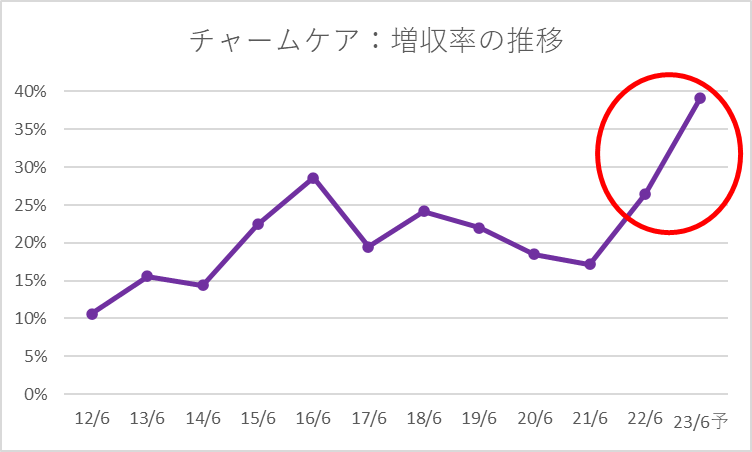

■チャームケアが有望?!

「売上成長率 > PER」を満たしたのは、チャームケア、エクスペディア、シティグループ、ユナイテッドエアラインズの4社でした。

ただし、一過性の要因もあるため、各社について少し深堀りしてみます。

・エクスペディア

オンライン旅行プラットフォームのエクスペディアは、コロナ禍の2020年12月期、旅行需要蒸発により売上高が激減しました。

旅行需要が大きく回復した2022年12月期の増収率が+35.7%と大きく、平均を押し上げていますが、2023年12月期の増収率予想は+10.8%です。

単年で見ると、PER15.7倍を下回ります。

一過性の要因で「売上成長率 > PER」となっていると考えられます。

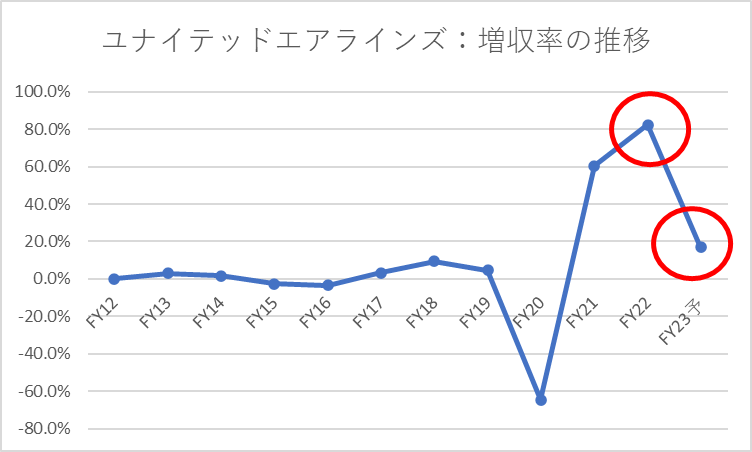

・ユナイテッドエアラインズ

エクスペディアと同様、コロナ禍で航空需要が激減し、回復途上にあります。

2022年12月期の増収率が+82.5%と大きく、平均を押し上げています。

2023年12月期の増収率予想は+17.0%で、単年でもPER7.4倍を上回ってはいますが、もともと同社の増収率は高くありません。

過去11年(2012年12月期~2022年12月期)と今期予想の増収率の推移は以下の通りです。

コロナ禍前の2012年12月期~2019年12月期の8年間の平均増収率は+2.0%ですので、一過性の要因で「売上成長率 > PER」となっていると考えられます。

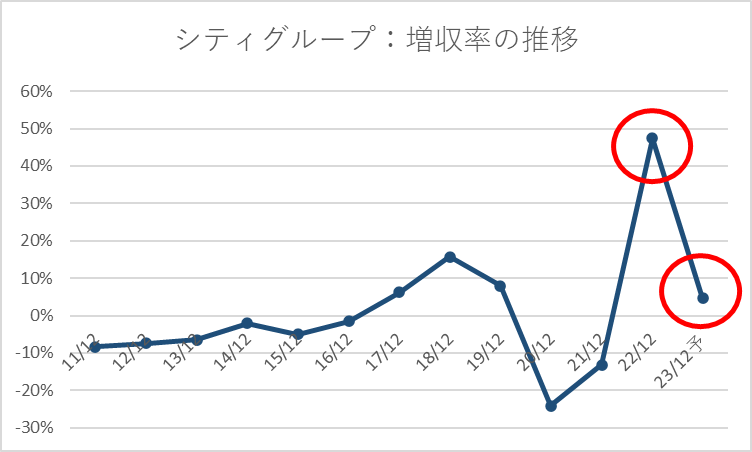

・シティグループ

米・金融大手のシティグループも、コロナ禍での減収からの回復により、2022年12月期の増収率が+47.4%と大きく、平均を押し上げています。

2023年12月期の増収率予想は+4.6%で、単年ではPER9.0倍を下回りました。

過去12年(2011年12月期~2022年12月期)と今期予想の増収率の推移は以下の通りです。

コロナ禍前の2011年12月期~2019年12月期の9年間の平均増収率は▲0.1%ですので、一過性の要因で「売上成長率 > PER」となっていると考えられます。

・チャームケア

介護付き有料老人ホーム事業のチャームケアは2012年4月に上場しましたが、コロナ禍も含めて上場以来11年間増収を継続しています。

過去11年(2012年6月期~2022年6月期)と今期予想の増収率の推移は以下の通りです。

過去11年間の平均増収率は+19.9%と高く、平均でもPER9.3倍を上回っています。

今期予想の増収率は+39.2%と特に高いです。

他の3社と比べても一過性の要因ではなく増収率が高く、かつPERが割安であり、有望な銘柄と言えそうです。

■おわりに

億り人・井村俊哉さんの動画を参考に、「株式投資で儲けるたった2つの秘訣」である「①伸びる会社 を ②安く買う」を実践するための一つの切り口について紹介しました。

「売上増収率>PER」かどうかという検証、参考になりましたでしょうか?

私が保有・注目している銘柄で検証してみたところ、4社が該当しましたが、一過性の要因で満たしている場合もあるため、注意が必要であると感じました。

一過性の理由ではないという観点では、介護付き有料老人ホーム事業のチャームケアがとてもいいスコアを記録しました。

井村さんが動画で言っていた通り、この数値だけではなく、数値で表れないビジネスモデルや定性情報を確認し、かつ様々な会社と徹底比較することが大切です。

この情報だけで投資判断するのではなく、さらに深く調べた上で、じっくり追加投資を検討したいと思います。

少しでも皆さんの参考になったら嬉しいです!

本日もお読み頂きありがとうございました!

⇓株式投資に関する人気ブログはこちらからチェック⇓

サラリーマン投資家ランキング

にほんブログ村

コメント