「倒産の可能性がある」

2023/1/5(木)、米・生活雑貨販売のベッド・バス・アンド・ビヨンド(ティッカーシンボル:BBBY)が倒産の可能性があることを発表しました。

株価は、発表同日(1/5)に▲29.9%、翌日(1/6)に▲22.5%と、大暴落しました。

倒産の危機が顕在化すると、当然株価は急落します。

私たち投資家は、どのように倒産の危機を察知し、回避できるでしょうか?

ベッド・バス・アンド・ビヨンドの決算書を過去から遡り、そのヒントを探ります。

■株価の推移

決算書を見る前に、同社の株価の推移を見てみましょう。

過去10年間の株価推移は以下の通りです。

2014年1月には一時80ドルあった株価ですが、1/6(金)の終値は1.31ドル。

実に▲98%も下落してしまいました。

2015年以降株価はずっと下落を続けています。

2015年頃から業績が不振になったのでしょうか?

このチャートの形を頭の片隅に浮かべつつ、決算書を見ていきましょう。

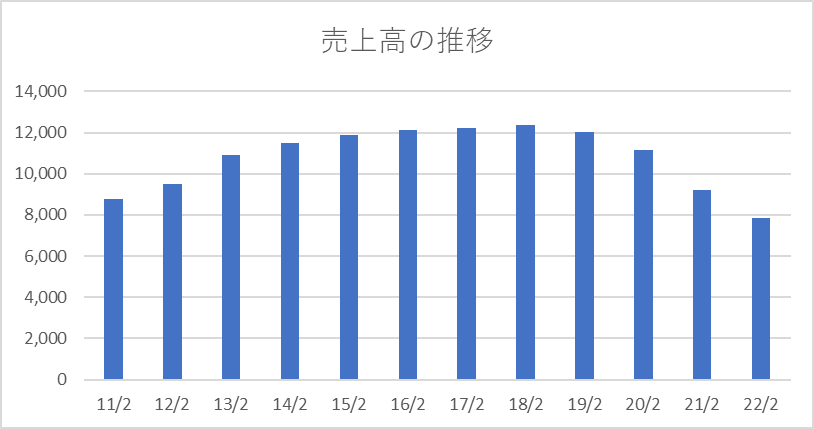

■売上高の推移

過去12年(2011年2月期~2022年2月期)の売上高の推移は以下の通りです。

2016年2月期あたりから売上高の伸びが止まり、2019年2月期からは下落に転じています。

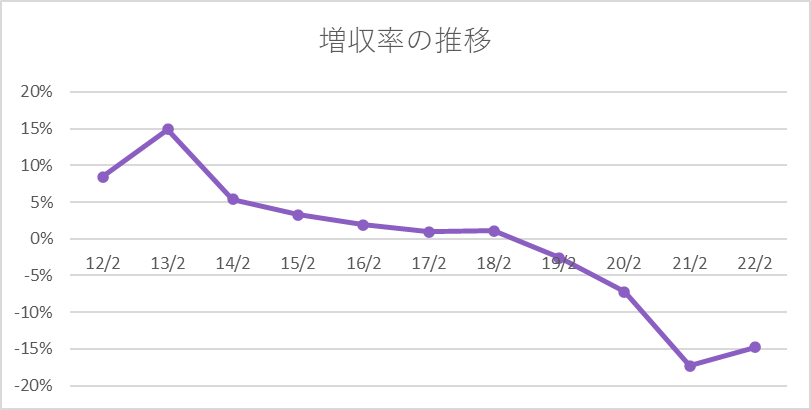

増収率の推移は以下の通りです。

2014年2月期以降、だんだんと増収率が低下し、2019年2月期から減収に転じています。

株価が下落し始めた2015年は、2016年2月期が始まったタイミングです。

2期連続で増収率が鈍化した(2014年2月期・2015年2月期)ことで、また3期連続の鈍化予想(2016年2月期)となったことで、投資家が離れていったのかもしれません。

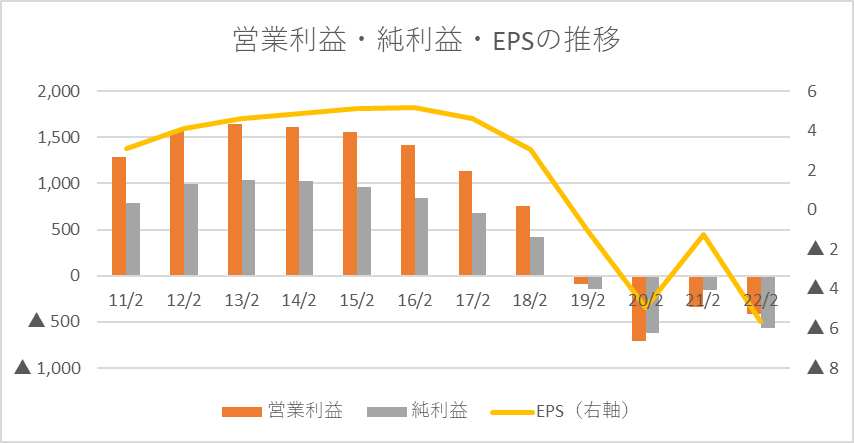

■営業利益・純利益・EPSの推移

過去12年(2011年2月期~2022年2月期)の営業利益・純利益・EPSの推移は以下の通りです。

2013年2月期を頂点に、利益は減少を始めます。

売上高の減少は2019年2月期からでしたので、売上高よりも利益の方が先に減少し始めたことになります。

2019年2月期にはついに赤字に転落し、以降は4期連続で赤字が続いています。

EPSの下落は2016年2月期から始まっており、ちょうど株価が下落し始めたタイミングと重なります。

2014年2月期~2016年2月期の3年間、純利益が減少しているにもかかわらずEPSが下落していないのは、自社株買いによって発行済み株式数が減少したためであると考えられます。

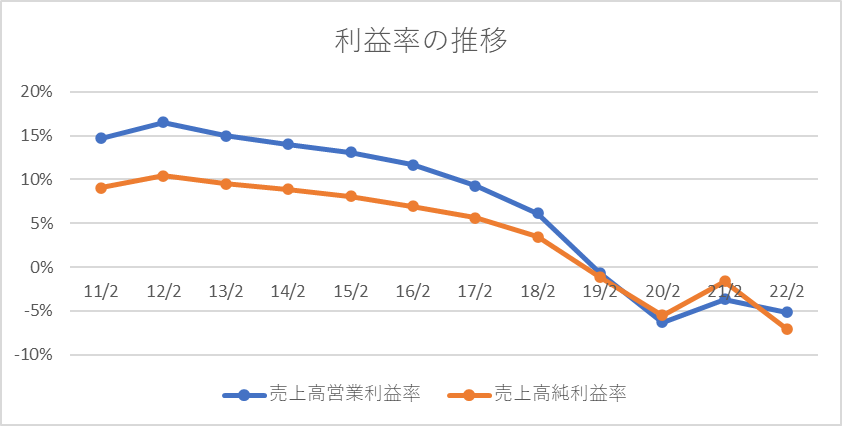

■利益率の推移

過去12年(2011年2月期~2022年2月期)の利益率の推移は以下の通りです。

2013年2月期以降、利益率が低下し始めます。

2012年2月期の売上高営業利益率は16.5%、売上高純利益率は10.4%と、非常に優秀な水準でした。

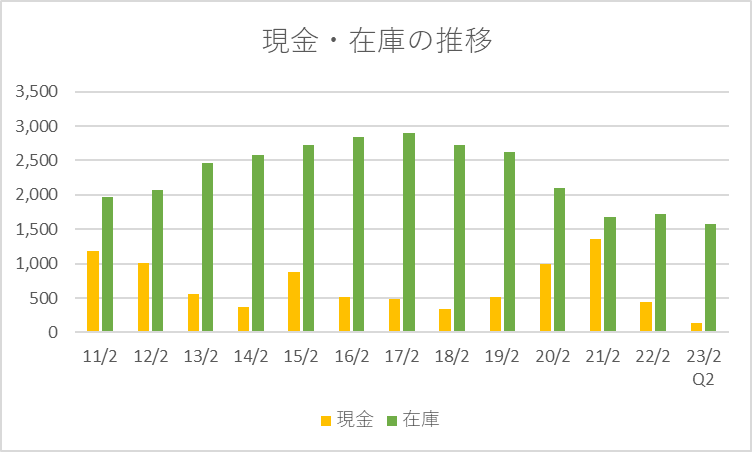

■現金・在庫の推移

過去12年(2011年2月期~2022年2月期)と今期Q2の現金・在庫の推移は以下の通りです。

2011年2月期から、2017年2月期まで、在庫は増加を続けました。

売上高が伸び悩むことで在庫がさばけずに増加し、現金減少の要因にもなりました。

2018年2月期以降は在庫が減少していき、現金は増加していきますが、おそらく在庫を減らすために割引での販売を行ったのでしょう。

2018年2月期は純利益が大きく減少し、2019年2月期には純利益は赤字に転落します。

直近では、在庫の水準は変わらないものの、現金がかなり枯渇してしまっています。

現金の枯渇はすなわち倒産の危機ですので、冒頭の発表が行われた、ということになります。

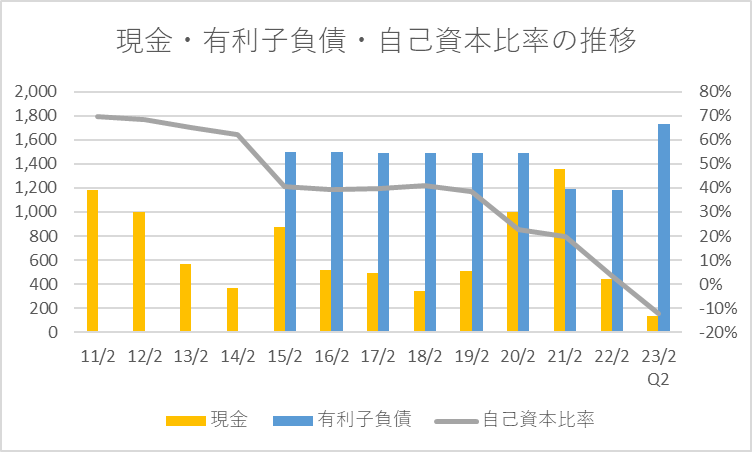

■現金・有利子負債・自己資本比率の推移

過去12年(2011年2月期~2022年2月期)と今期Q2の現金・有利子負債・自己資本比率の推移は以下の通りです。

現金がだんだんと減少していた2015年2月期に、長期借入金の調達(1,500百万ドル)により、有利子負債が大きく増加し、同時に自己資本比率はガクッと低下しました。

2019年2月期から純利益が赤字に転じ、2020年2月期以降、自己資本比率はさらに悪化、直近の2023年2月期第1四半期から債務超過(自己資本がマイナスの状態)に陥りました。

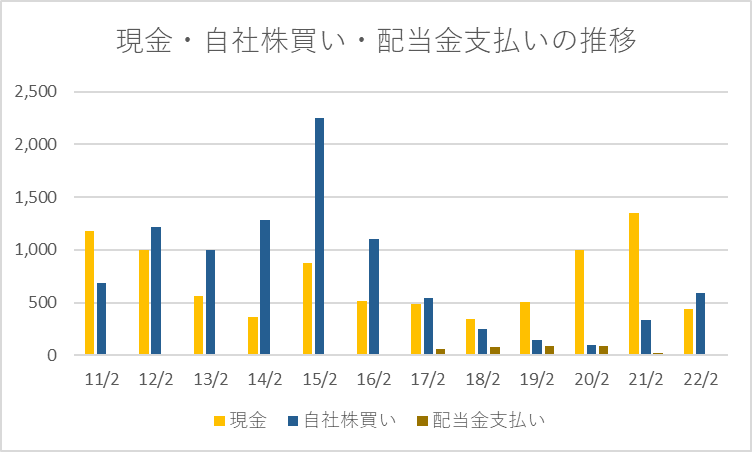

■現金・自社株買い・配当金支払の推移

過去12年(2011年2月期~2022年2月期)の現金・自社株買い・配当金支払の推移は以下の通りです。

1,500百万ドルの有利子負債を調達した2015年2月期、調達した金額の割に現金が増えていないことにお気づきでしょうか?

その理由は、この年に自社株買いを大きく増やしたためです。

自社株買いの金額は2,251百万ドルで、調達した借入金の額を上回ります。

一体何のために調達したのでしょうか・・・。

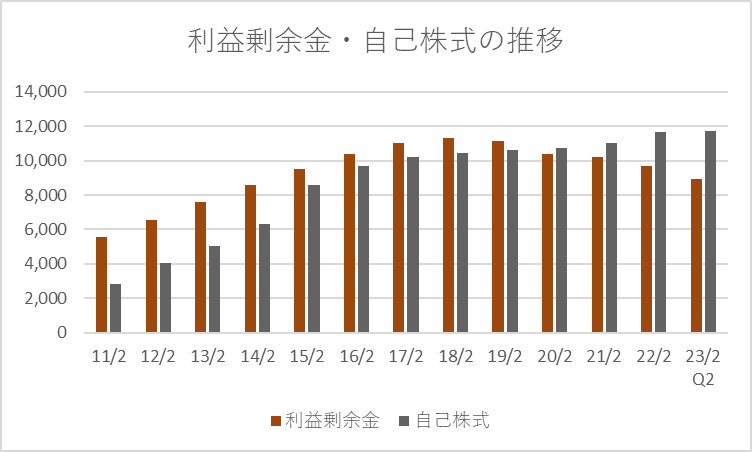

過去から積み上げてきた利益の合計を意味する利益剰余金と、自社株買いによって買い取った自己株式の金額の推移は以下の通りです。

利益剰余金の範囲内で自社株買いをするのが望ましいと思うのですが、2020年2月期に逆転しました。

2019年2月期以降赤字が続き利益剰余金が減少する中でも、自社株買いを継続し、結果キャッシュが枯渇する状況を招いてしまいました。

■おわりに

過去の決算書の数値から、長い目で同社の変化を観察してきました。

倒産の危機というのは、何か1つの要因で起こるのではなく、複数の要素が組み合わせれることで顕在化すると考えられます。

ベッド・バス・アンド・ビヨンドの事例から得られるヒントとして、以下のような兆候が表れた場合、新規の投資をストップする、保有中の株式を売却する、といった検討が必要なのかもしれません。

・売上高の伸びが止まり、減収に転じ、減収が続いた。

・営業利益・純利益の伸びが止まり、減益に転じ、減益が続いた。

・利益率の伸びが止まり、低下が続いた。

・在庫が増加し続け、現金が減少し続けている。

・有利子負債を調達したにもかかわらず、現金が十分に増えていない。

・自己資本比率が大きく悪化した。

・利益剰余金を上回る規模で自社株買いを行っている。

これらの兆候が必ずしも倒産の危機につながるわけではありませんし、上記の兆候が出た後に業績が急回復すれば株価が大きく上昇するチャンスにもなるかもしれません。

判断はとても難しいところですが、倒産の危険を察知し、回避するためのサインとして、頭に入れておいて損はないかと思います。

あなたが保有中の銘柄に、上記のような兆候がある会社はありませんか?!決算発表を注意深くチェックしましょうね!

投資で資産を増やす上で大事なことは、「大きな失敗をしない」ことです。

倒産となれば、その会社の株式の価値はほぼ「0」になります。

危ないと感じたら、早めに逃げましょう。

逃げるのは恥ではないですし、投資で成功する上で役に立ちます。

本日もお読み頂きありがとうございました!

★★私が株式投資において参考にした書籍を以下の記事にまとめています!★★

よろしければご覧ください!

コメント