企業の財務の健全性を示す「デット・エクイティ・レシオ」という指標をご存知でしょうか?!

12/2(木)のテレビ東京『モーニングサテライト』に日立製作所の河村芳彦CFOが出演し、「巨額の買収資金はどう工面しているのか?」という問いに対し、以下のような発言をしていました。

「日立は諸先輩のご尽力があって、バランスシート(BS)がものすごく強い。

デット・エクイティ・レシオは0.3~0.4倍できている会社。世の中は「1倍」の会社がいっぱいある。

極めてデットが少ないので、バランスシートを使ってデットでお金を集められる余地が大きかった。」

デット・エクイティ・レシオ?!なんだそれ?!

ということで、今日はこのデット・エクイティ・レシオについて、その意味や計算方法、指標の目安、いくつかの会社の最新数値比較をしていきたいと思います。

■デット・エクイティ・レシオとは何か?定義、計算式、目安は?

デット・エクイティ・レシオの説明として、野村證券HP内の「証券用語解説集」には以下のように記載されています。

企業の借金である有利子負債が返済義務のない自己資本(株主資本)の何倍かを示す。

数値が低いほど財務内容が安定している。

式にすると、このようになります。

別の言い方をすれば、有利子負債額の妥当性(身の丈を越えて借金し過ぎていないか?!)を測定する指標とも言えますし、返済義務のある有利子負債に対して返済義務のない自己資本でどれだけカバーされているのかを示す指標とも言えます。

数値としては、「1倍」以下が健全の目安とされています。

数値の改善方法としては、

①借入金を返済して有利子負債を減らす(分子を減らす↓)

②利益を生み出して自己資本(利益剰余金)を増やす(分母を増やす↑)

といったことが考えられます。

財務諸表の一つ、貸借対照表(BS)を見れば、この指標は確認することができます。

(損益計算書(PL)やキャッシュ・フロー計算書を確認する必要はありません。)

■事例紹介~複数社を比較して

ここからは3つの会社を取り上げ、デット・エクイティ・レシオの事例を見ていきます。

取り上げるのは①日立製作所、②パナソニック、③レノバ、の3社です。

パナソニックは、日立製作所と同じく総合電機メーカーであることから、比較対象として面白いと思い、取り上げました。

レノバは、日立製作所やパナソニックに比べると規模の小さい会社ですが、積極的に投資をしている会社ですので、大手とは違う成長企業のサンプルとして面白いと思い、取り上げました。

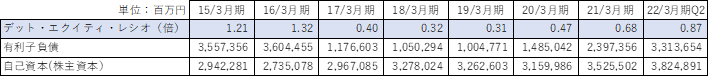

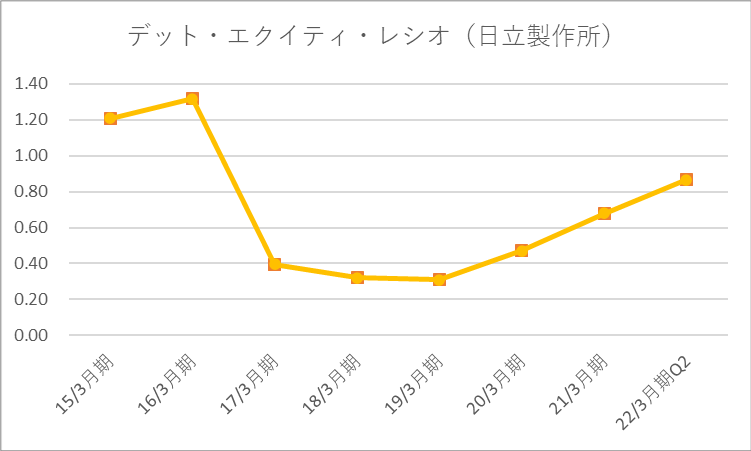

●事例①:日立製作所のデット・エクイティ・レシオは?

まずは番組でも取り上げられた日立製作所です。

2015年3月期、2016年3月期では1倍を超えていましたが、2017年3月期から借入金の返済で有利子負債が大きく減少したことにより、0.3~0.4倍の水準まで改善されました。

2017年に日立工機を売却(752億円)、2018年に日立国際電気を売却(992億円)、2020年に日立化成を売却(4,951億円)と、グループ子会社を次々に売却したことも、財務健全性が高まった要因です。

2009年に22社あった上場子会社は次々に上場廃止にし、現在は2社となっています。

一方で、2020年にはスイスの送配電事業を買収(約10,500億円)、2021年には世界14カ国で企業のデジタル化支援を行うアメリカの新興企業グローバルロジックを買収(約10,400億円)と、事業の選択と集中を進めています。

1兆円規模の買収を立て続けに行ってきたため、近年デット・エクイティ・レシオは高まってきていますが、それでも0.87倍と、まだ健全な水準です。

これがCFOの言う「BSの強さ」ということなのでしょう。

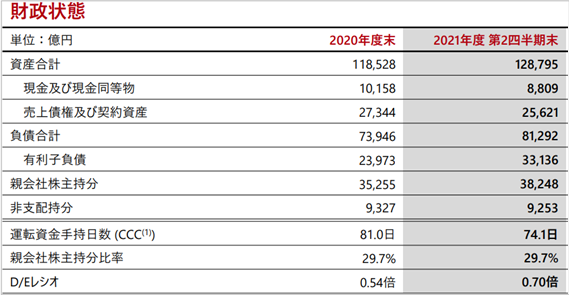

なお、同社の決算説明資料は以下の通りとなっており、「D/Eレシオ」の数値は上記よりも小さくなっています。

「有利子負債÷純資産合計」で算出していますが、純資産の中に含まれる「非支配持分」は同社の株主の資本とは言えないと考えますので、本記事においては、算出から除外しています。(他社に関しても同様で計算しています。)

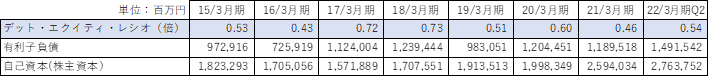

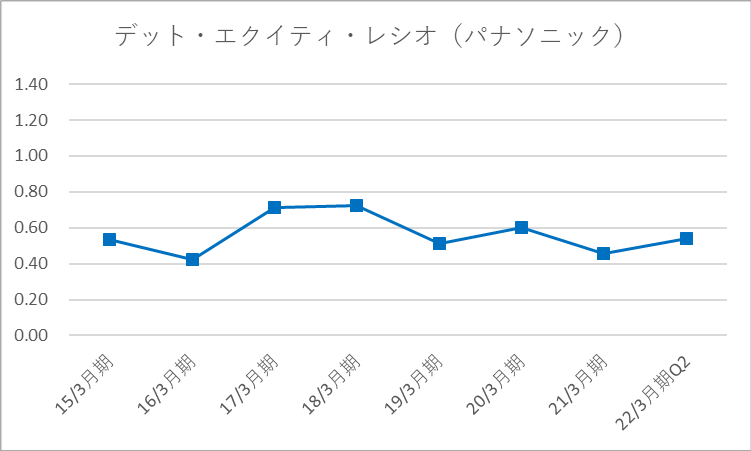

●事例②:パナソニックのデット・エクイティ・レシオは?

続いて、パナソニックです。

日立の推移と比べると、上下動が少なく、安定しているように見えます。

0.4倍から0.8倍の間で推移しており、自己資本に占める負債の割合がコントロールされているような印象です。

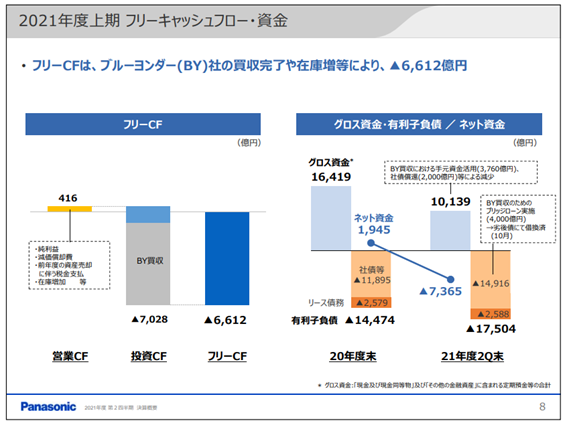

2021年9月に米・ITベンダーのブルーヨンダーを71億ドル(約8000億円)という巨額の買収により完全子会社化したことが話題になりましたが、それでもなお、デット・エクイティ・レシオが劇的に悪化・変動することはなく、財務規律を保ちながらの買収であったのだと感じました。

買収のために使う資金を全て借入金に頼ってしまうとデット・エクイティ・レシオは悪化してしまいますが、以下の説明資料にもあるように、手元資金の活用(3,760億円)、社債償還(2,000億円)、ブリッジローンの実施(4,000億円)等、財務規律を保つために様々な取り組みがされていることがわかります。

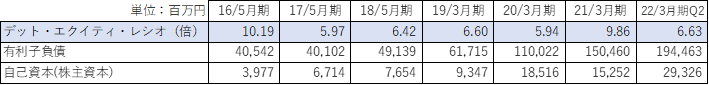

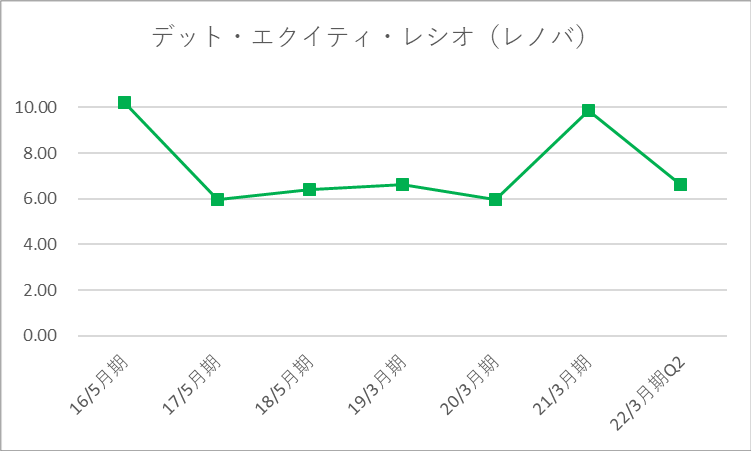

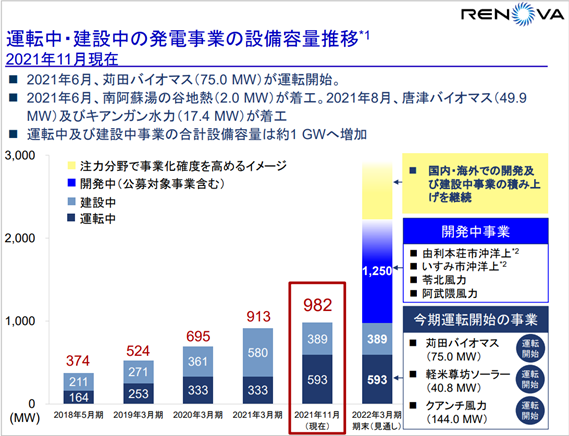

●事例③:レノバのデット・エクイティ・レシオは?

最後は、レノバです。

まずは縦軸にご注目下さい。

デット・エクイティ・レシオは健全な水準の目安である「1.0倍」を大きく超え、6~10倍あたりで推移しています。

日立製作所やパナソニックと比べると、明らかに高い水準であることがわかります。

レノバは太陽光発電・バイオマス発電、洋上風力発電といった再生可能エネルギー事業を手掛けている会社です。

稼働が数年先の事業に対して先行して設備投資をしていく必要があるビジネスモデルであり、大きな金額の投資が必要となるため、借入金も多いのが特徴です。

日立製作所やパナソニックに比べると自己資本の少ない同社にとっては、有利子負債の規模が相対的に大きく、デット・エクイティ・レシオは非常に高い水準になっています。

積極的な設備投資によるレバレッジをかけた経営と言え、大手企業とは異なる戦略を展開しています。

以下は同社の運転中・建設中の発電事業の設備容量推移です。

すでに運転開始している「運転中」のところに比べて、まだこれからの「建設中」「開発中」案件の割合が多いことがわかります。

3年後5年後と、これらの事業が一つずつ稼働していくことで、安定した売上高を生み出すとともに、借入金を返済していき財務健全性を高めていく、という展開が期待されています。

■まとめ

3社のデット・エクイティ・レシオの推移や水準、それぞれに個性があり、興味深かったのではないでしょうか。

企業は大なり小なりリスクを取って成長を目指していくわけですが、そのリスクの取り方や水準、考え方は会社によってそれぞれです。

積極的にリスクを取り過ぎた結果、財務の安全性が崩れれば、企業そのものの存続が危ぶまれる事態になりかねません。

株式投資においては、ついつい売上高や利益ばかりに注目しがちですが、デット・エクイティ・レシオのような財務の安全性についても目を光らせることで、より健全な投資家として、成果を残せるようになるかもしれませんね。

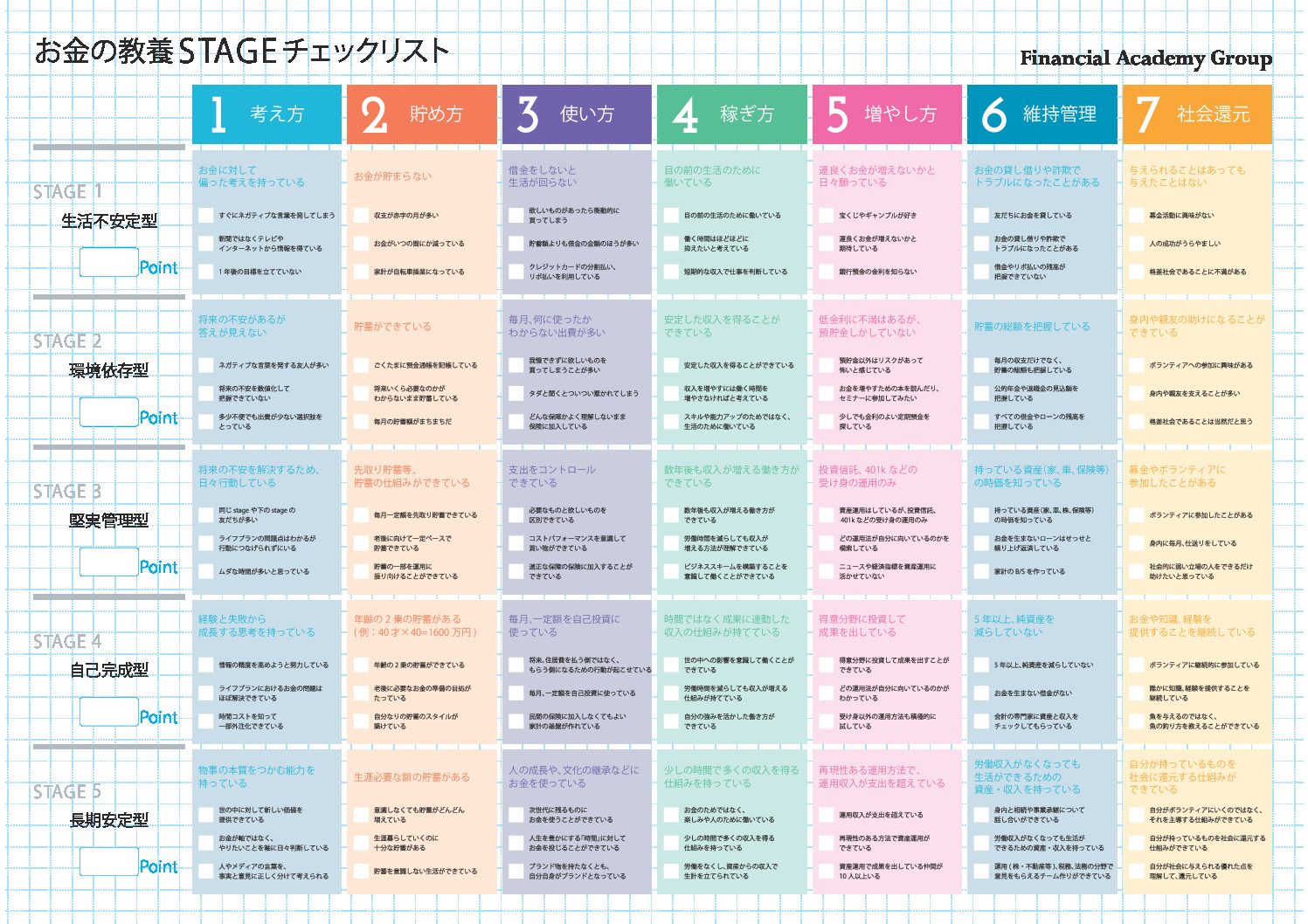

企業の財務状態は、損益計算書や貸借対照表、キャッシュ・フロー計算書を見ることでつかむことができますが、その質を高める3つのポイントがあります。

それは、

・複数年にわたっての推移を見ること

・複数の企業を比較して見ること

・図解を交えて視覚的に企業の財務状態を捉えること

です。

皆さんの貴重な資金をどのような会社に投資するのか。

是非じっくり吟味して投資をしていきましょう!

そして私たち自身も、規律をもった投資家になっていきましょう。

ということで、本日は以上です!

本日もお読み頂きありがとうございました!

サラリーマン投資家ランキング

↑よろしければ、1日1回応援クリックお願いします!とっても励みになります!ランキング5位以内を目指してチャレンジ中です!

コメント