「コカ・コーラ」と「ペプシ」。

あなたはどちらが好きですか?

Twitterで、アンケートをとった結果は以下の通りです。

たまに飲みたくなる炭酸飲料💡

— かたつむり君@個別株で毎年資産+10%目標 (@posikatatsumuri) October 31, 2022

コカ・コーラとペプシ、あなたはどちらが好きですか?😄

「コカ・コーラが好きです!」という方が圧倒的に多かったです。

「正直違いがよくわかりません・・・」という方も2割ほどいますね。

私も、味の違いや原料の違いを聞かれても説明できません。

知っていることと言えば、”投資の神様”ウォーレン・バフェットがコカ・コーラが大好きなこと、そしてコカ・コーラ株を大量保有していること、そのくらいです。

この機会に、コカ・コーラ(ティッカーシンボル:KO)とペプシコ(ティッカーシンボル:PEP)、両社の決算・財務状態の違いを理解したいと思い、この記事を書くことにしました。

複数の会社の決算書を比較することで、その会社の個性がよりわかるようになります。

両社の違いを感じて頂き、少しでもあなたの投資の参考になれば嬉しいです。

なお、この記事では、主に今年10月に発表された2022年7~9月期決算(第3四半期決算)の数値を用いて比較します。

■PL(損益計算書)の比較

まずはPLを比較します。

・売上高

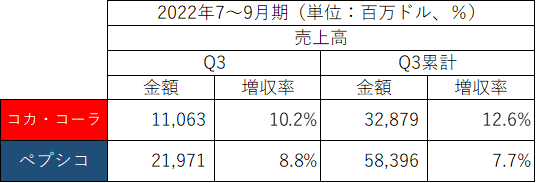

2022年7~9月期(第3四半期)及びQ3累計の売上高・増収率は以下の通りです。

Q3の売上高はペプシコが約2倍上回りました。

コカ・コーラは+10.2%、ペプシコは+8.8%と、増収率ではコカ・コーラが上回りました。

売上高がコカ・コーラよりペプシコの方が大きいのは意外!

と思った方も多いのではないでしょうか?

その理由は、コカ・コーラがノンアルコール飲料事業中心であるのに対し、ペプシコは飲料に加え、スナック菓子や食品事業も展開しているためです。

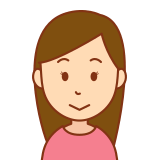

Q3のペプシコの売上高構成比は以下の通りです。

「Frito-Lay North America」「Quaker Foods North America」「PepsiCo Beverages North America」の3つが北米での事業で、合計59%です。

残りの41%が世界中の他の地域での売上です。

北米事業のうち、25%を占める「Frito-Lay North America」(フリトレー北米)はドリトスなどのお菓子を製造しています。

3%を占める「Quaker Foods North America」(クエーカーフーズ北米)はグラノーラやシリアルを製造しています。

米国以外の売上高の詳細情報は開示されていませんが、ペプシコの売上高の約半分が飲料以外の事業で構成されています。

ペプシコのQ3の売上高上昇の要因は販売価格の上昇です。

平均販売価格を17%引き上げたにもかかわらず、販売数量の減少は▲1%にとどまりました。

もともと単価の安い商品ですので、値上げしても消費行動への影響は少ないのかもしれません。

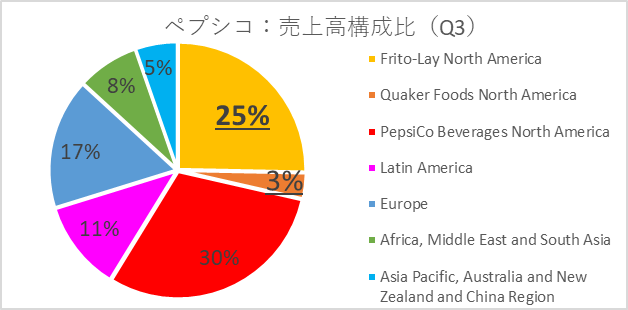

過去12年間(2010年12月期~2021年12月期)の売上高の推移は以下の通りです。

売上高は常にペプシコが上回っています。

直近数年はペプシコの売上高の伸びている印象ですが、全体的には増収と減収の波動が、両社非常によく似ていると感じます。

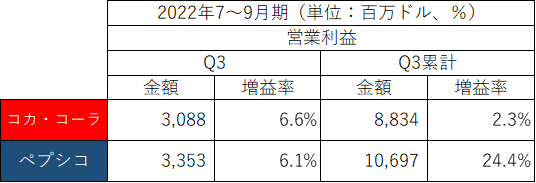

・営業利益

2022年7~9月期(第3四半期)及びQ3累計の営業利益は以下の通りです。

Q3の営業利益はペプシコが約8.5%上回りました。

売上高では倍近い差がありましたが、営業利益ではその差は縮まります。

前年同期(2021年7~9月)比では両社とも+6%台の増益でしたが、累計(1~9月)で見ると、コカ・コーラが+2.3%の増益にとどまる一方、ペプシコは+24.4%と大幅増益となりました。

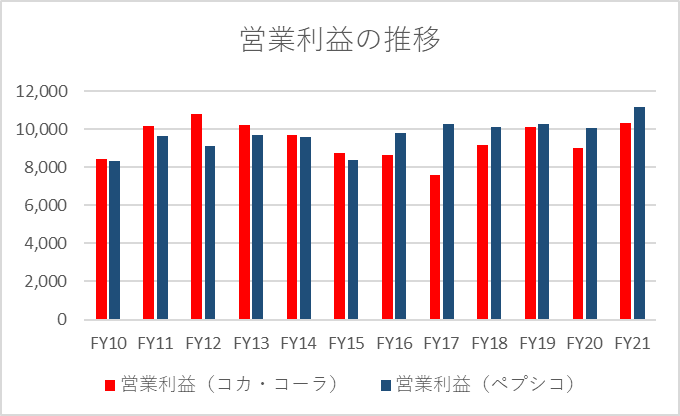

過去12年間(2010年12月期~2021年12月期)の営業利益の推移は以下の通りです。

2010年12月期~2015年12月期はコカ・コーラが上回っていましたが、2016年12月期以降はペプシコが上回っています。

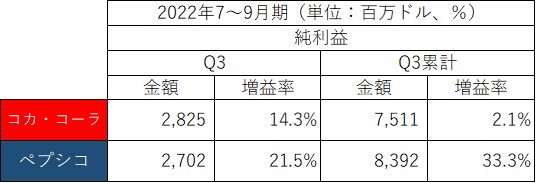

・純利益

2022年7~9月期(第3四半期)及びQ3累計の純利益は以下の通りです。

Q3の純利益はコカ・コーラが約4.5%上回りました。

累計では、ペプシコが上回りました。

増益率を見ると、Q3、Q3累計とも、ペプシコの方が増益率が高いことがわかります。

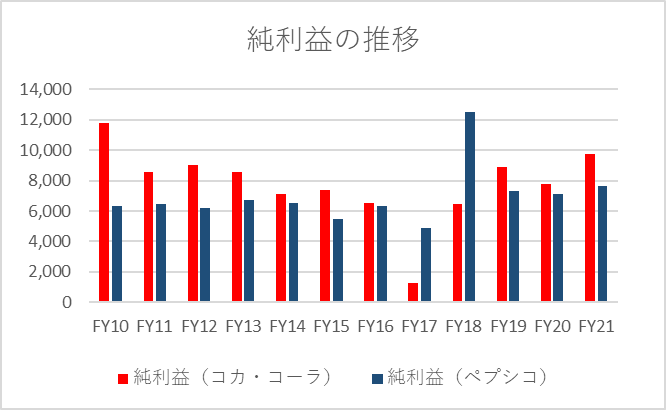

過去12年間(2011年3月期~2022年3月期)の純利益の推移は以下の通りです。

コカ・コーラの純利益が大きく落ち込んだ2017年12月期、ペプシコの純利益が大きく跳ね上がった2018年12月期以外は、コカ・コーラが上回っています。

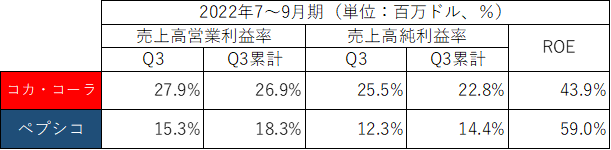

・利益率・ROE

2022年7~9月期(第3四半期)及びQ3累計の利益率・ROEは以下の通りです。

Q3、Q3累計共に、利益率はコカ・コーラが大きく上回ります。

ペプシコの利益率も十分に優秀な水準ですが、コカ・コーラの利益率は20%を超え非常に高い水準です。

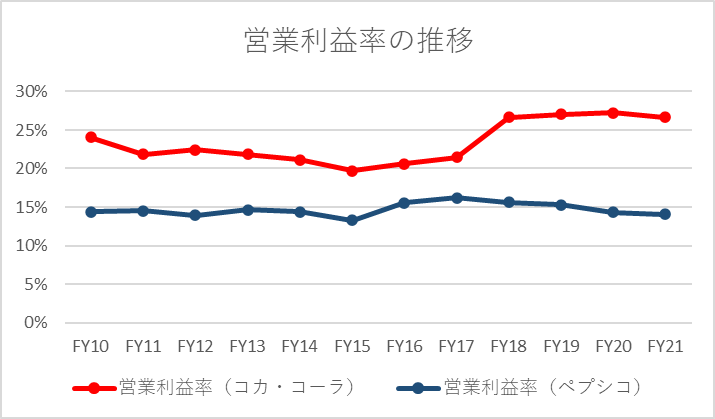

売上高営業利益率の推移をグラフにすると以下の通りです。

両社とも利益率は高く、安定しています。

コカ・コーラの利益率の高さが素晴らしく、特に直近4年間は25%を超え一段と利益率が高まっています。

■BS(貸借対照表)の比較

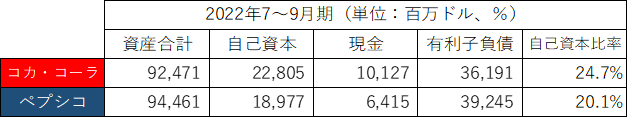

2022年7~9月期(第3四半期)の資産合計、自己資本、現金、有利子負債、自己資本比率は以下の通りです。

資産合計はペプシコが若干大きいですが、ほぼ同規模です。

コカ・コーラの方が自己資本は多く、現金も多く、有利子負債は少なく、自己資本比率は高く、財務の安全性は高いと言えます。

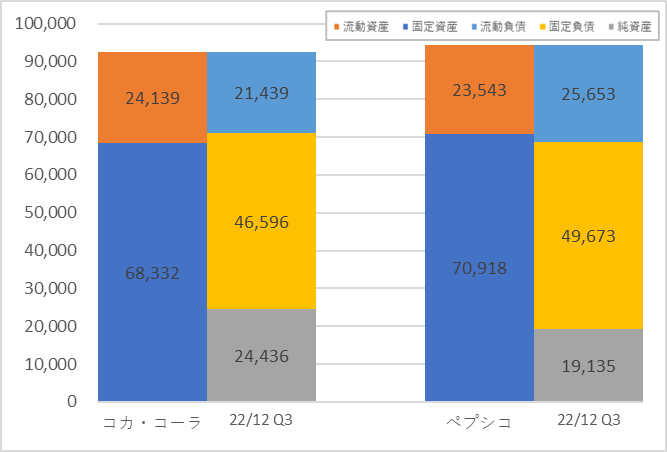

両社のBSを図にすると以下の通りです。

BSの規模、資産・負債・純資産のバランス、極めて類似しています。

■CF(キャシュフロー計算書)の比較

続いて、CFを比較します。

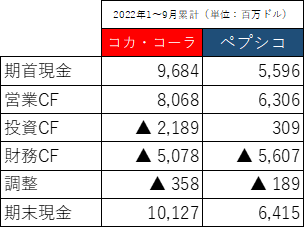

2022年1~9月累計(第3四半期累計)のCFの概要は以下の通りです。

両社とも、本業から生み出すキャッシュ(営業CF)はプラスです。

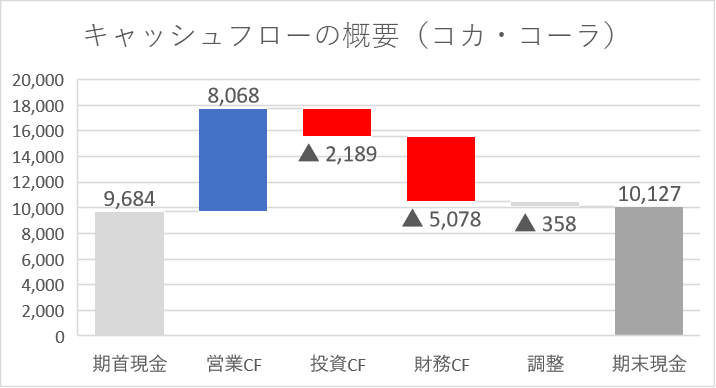

CFの概要を図にすると以下の通りです。

まずはコカ・コーラです。

財務CFが▲5,078百万ドルと大きいです。

主な要因は配当金の支払い(Dividends:▲3,910百万ドル)と自社株買い(Purchases of stock for treasury:▲1,412百万ドル)で、積極的な株主還元姿勢が表れています。

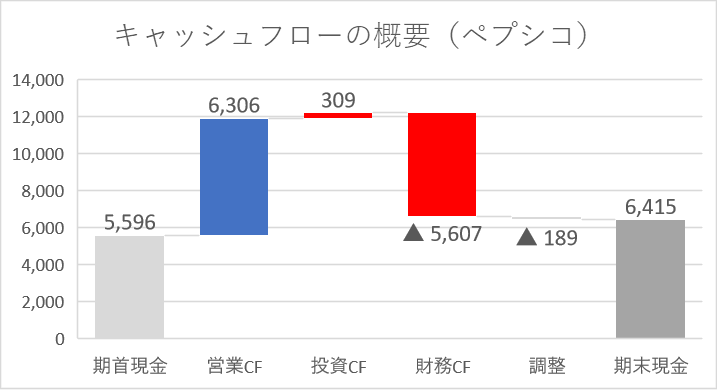

続いてペプシコです。

こちらも財務CFが▲5,607百万ドルと大きいです。

営業CFに対する割合では、コカ・コーラよりもペプシコの方が大きいことがグラフからわかります。

財務CFの主な要因は配当金の支払い(Cash dividends paid:▲3,586百万ドル)と自社株買い(Share repurchases:▲1,156百万ドル)で、こちらも積極的に株主還元を行っています。

■その他の項目(株価、配当など)

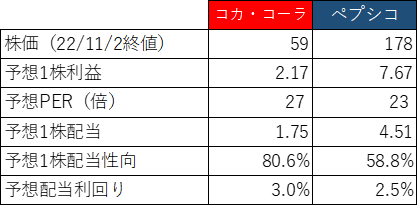

株価、配当など、そのほかの項目を比較すると以下の通りです。

・PER・株価

PERは投資を検討する際に気になることの一つです。

コカ・コーラは27倍、ペプシコは23倍と、ペプシコの方が割安です。

両社の株価の推移は以下の通りです。

まずはコカ・コーラです。

2020年のコロナショックでは一時36ドルまで急落しましたが、その後は右肩上がりで推移しました。

今年の9月以降、移動平均線を下に割ってしまっており、今後の推移に注目です。

続いて、ペプシコです。

こちらも2020年のコロナショックでは一時101ドルまで急落しましたが、その後は右肩上がりで推移しました。

移動平均線は今年に入ってからややなだらかになってきているものの、右肩上がりの基調を維持しており、株価は上場来高値圏で推移しています。

特に今年中盤以降の株価の動きはコカ・コーラとは対照的で、営業利益・純利益の業績の良し悪しが、株価チャートにも表れています。

・配当性向・配当利回り

配当性向・配当利回りともにコカ・コーラが上回りました。

予想配当性向は80.6%と非常に高いです。

やや高すぎとも思える水準です。

配当利回りは3.0%です。

配当利回り3%以上の銘柄は高配当銘柄としてとても魅力を感じていますので、コカ・コーラはまさにその条件を満たす銘柄です。

ペプシコは配当性向58.8%と、将来的な配当余力はコカ・コーラよりあると言えるかもしれません。

■おわりに

米国を代表する炭酸飲料2社の比較、いかがでしたでしょうか?

グラフや決算説明資料を多く用いて、視覚的に両社の違いを感じて頂けるように意識しました。

あのウォーレン・バフェットがコカ・コーラ株を大量に保有していることもあり、私もコカ・コーラに注目していました。

直近の決算についての記事も書いていました。

参考:【コカ・コーラ】22/10/25決算発表内容と私の投資戦略

今回ペプシコと比べることで、コカ・コーラのビジネス、業績推移、株主還元姿勢の強さなどについてより理解が深まりました。

円安ドル高が進む今、なかなか米国株には手を出しにくい環境ではありますが、今後チャンスがくれば是非狙っていきたい銘柄として、これからも観察を継続したいと思っています。

この記事を通して、複数の会社を比較する面白さを感じて頂けたら嬉しいです。

本日もお読み頂きありがとうございました!

★★私が株式投資において参考にした書籍を以下の記事にまとめています!★★

よろしければご覧ください!

コメント