私は毎年資産+10%達成を目標に投資に励むサラリーマン投資家です。

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、特に年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上でとても重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の方の参考になれば嬉しいです。

■本日のチェック銘柄

今日チェックするのは近畿圏や首都圏で介護付有料老人ホーム事業を展開するチャーム・ケア・コーポレーション(証券コード:6062)です。(以下、チャームケア)

東証1部上場で、決算期は6月です。

直近の四季報より数値を抜粋すると、時価総額は498億円、従業員数は連結で1,550名です。

『「豊かで実りある高齢社会」づくりに貢献します。』という使命(ミッション)を掲げる同社は、なかなか珍しい6月決算の会社です。

私がこの会社に注目している理由は、

①日本において高齢化の未来が来るのは確実で、その中で高齢者にとって必要とされるビジネスは伸びていくと考えているから

②展開エリアを絞るドミナント戦略をとっているから

③シニアベンチャーで会社を興した下村社長のパッションが素晴らしいと思うから です。

現在私はチャームケアの株を200株保有しています。

■決算発表内容の概要

2021/11/8(月)に発表した2022年6月期第1四半期決算の主な内容は以下の通りです。

【主な決算発表内容】(単位:百万円)

売上高 :5,986(前年同期:5,526 前年同期比:+8.3%)

営業利益 : 401(前年同期: 371 前年同期比:+8.2%)

純利益 : 262(前年同期: 271 前年同期比:▲3.1%)

※売上高、各利益の前年同期数値は、決算発表数値ではなく、収益認識基準適用の影響を加味した参考数値を記載しています。

資産合計 :29,614(前期末:28,598)

自己資本 : 9,688(前期末:11,076)

現金 : 5,424(前期末: 5,941)

有利子負債: 8,669(前期末: 8,058)

営業CF : - (前年同期: - ) ※開示なし

投資CF : - (前年同期: - ) ※開示なし

財務CF : - (前年同期: - ) ※開示なし

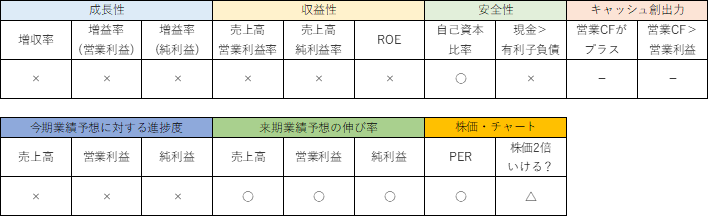

■決算発表内容分析のものさし

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100

※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷総資本×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。)

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

売上高は前年同期参考数値比+8.3%でした。

営業利益は同+8.2%、純利益は同▲3.1%でした。

比較対象となる前期の数値は、決算発表数値ではなく、収益認識基準適用の影響を加味した参考数値を記載しています。

売上高・営業利益ともに、10%超えとはならず、純利益にいたっては減益となり、少し物足りない結果となりました。

開設2年目を経過した既存ホームでは、93.4%という高い入居率を維持しました。

今期は新規に8ホームの開設が予定されており(前期の新規開設は5ホーム)、連結子会社化する株式会社ライクの4ホームもQ2から連結数値に取り込まれるため、Q2以降の売上高の伸びに期待したいと思います。

●収益性のチェック

売上高営業利益率は6.7%、売上高純利益率は4.4%、ROEは10.8%でした。

いずれも指標を下回り、収益性は決して高いとは言えません。

好業績だった前期通年では、売上高営業利益率は8.8%、売上高純利益率は6.7%、ROEは13.9%でした。

Q2以降で売上高が伸び利益が改善していけば、収益性の数値は前期を上回る予想になっていますので、Q2以降の発表を楽しみに見守っていきたいです。

●安全性のチェック

自己資本比率は32.7%でした。

現金5,424に対し、有利子負債は8,669と、有利子負債が上回りました。

ホーム開設のための初期投資がかかるビジネスモデルのため、自己資本比率はあまり高くありません。

現金を上回る有利子負債があるのも同社の特徴です。

投資した設備(ホーム)からキャッシュを生み出せているかがポイントです。

●キャッシュ創出力のチェック

今回の決算ではキャッシュフロー計算書の開示がありませんでした。(Q2、Q4のみの開示)

参考までに、前期末のキャッシュフローは、営業CF:+2,558、投資CF:▲3,704、財務CF:+1,472でした。

本業で稼いだキャッシュ(営業CF)と外部から調達したキャッシュ(財務CF)を使って、積極的に投資をしている(投資CF)関係性が見て取れます。

Q2で開示されるキャッシュフロー計算書がどのようになっているか、注目したいと思います。

■業績予想(会社発表)に対する進捗度

会社が発表した業績予想に対する進捗度は、年間の業績予想が妥当なものかを考える上で大切な指標です。

もし進捗度が高い場合は、業績予想の上方修正が発表される可能性もあります。

Q1は25%、Q2は50%、Q3は75%、Q4は100%を超えている場合を優秀と定義して、チェックしていきます。

もちろん企業によって季節波動がありますので、単純に数値だけをみるのではなく、前年度の四半期進捗を参考にするのも大事ですね。

売上高の進捗度は20.0%でした。

営業利益の進捗度は13.7%でした。

純利益の進捗度は8.7%でした。

いずれもQ1の目安である25%には届きませんでした。

ただし、もともとの今期の業績予想は下期偏重であり、決算発表資料によれば、売上高は概ね期初予想通り、営業利益・純利益は期初予想よりプラス、ということです。

Q1の業績予想は特に開示されていませんが、開示されているQ2、Q4の数値は以下の通りです。

売上高 : Q2:12,950 Q4:30,000 上期:下期=43:57

営業利益: Q2: 1,000 Q4: 2,930 上期:下期=34:66

純利益 : Q2: 950 Q4: 3,000 上期:下期=32:68

今期は新規に8ホームの開設が予定されていますが、Q1=2件、Q2=1件、Q3=3件、Q4=2件と、下期にかけてホーム数が増えていくこと、連結子会社化する株式会社ライクの4ホームがQ2から連結数値に取り込まれることを考えると、下期偏重の業績予想は現実的なのかなと感じます。

■来期の業績予想(会社四季報情報)から見る将来成長性

会社四季報では、過去の業績に加えて、今期の業績予想、来期の業績予想が記載されています。

会社四季報の記者が会社に取材をし、分析した結果掲載されている予想値です。

会社が発表している業績予想と一致する場合もあれば、ずれることもあります。

このずれがある時は、注意が必要です。

今期の会社発表業績予想から、来期の四季報発表業績予想への成長性を見ていきます。

売上高は+30.0%、営業利益は+28.0%、純利益は+16.7%です。

大幅な増収増益で、売上・利益ともに過去最高の予想がたてられています。

来期は今期の8ホームを上回る13ホームの新規開設が予定されていますが、すでに7ホームの着工が始まっています。

非常にチャレンジングで、楽しみな予想となっています。

■株価水準とチャートの動き

11/8の終値は1,656円。予想PERは18倍です。

過去5年間の株価の動き(週足)は以下の通りです。

小刻みな上げ下げはありながらも、概ねきれいな右肩上がりです。 ビジネスモデルから、業績が見込みやすい、計画から大きくブレにくいという特徴があり、株価も事業成長に歩調を合わせるような推移となっています。

同社だけの理由で大きく株価が崩れる、というのは期待しにくいかもしれません。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

今回の決算内容、成長性や収益性、今期業績予想に対する進捗度を見ると、一見あまりよくない決算のようにも見えますが、同社のビジネスモデル、今後の新規開設計画、株式会社ライクの連結子会社化等を加味すると、計画通り、順調な第1四半期、といえそうです。

同社は2024年6月期までの業績目標を開示していますが、売上高は毎年+20%以上と、非常にチャレンジングな目標設定をしています。

計画にあわせ、新規ホームの開設も2022年6月期は8ホーム、2023年6月期は13ホーム、2024年6月期は15ホームと、年々加速する計画になっています。

非常に楽しみです。

懸念とすると、施設が増えた時に、現在のような高い入居率が維持できるのか、ということです。

高齢化社会がますます進むという点と、人口の多い首都圏・近畿圏に集中展開している点から、高い入居率を維持できるのではないかと期待していますが、今後も入居率の推移には注目していきたいです。

今後の戦略ですが、現在の200株は、計画が具体的に示されているあと3年は基本的に保有を継続、と考えています。

その後の保有継続については、稼働率の推移、2024年6月期以降の計画を見ながら、戦略を練りたいと思っています。

途中で株価が2倍を超えたら、半分の100株を売却することも検討しています。

株価が倍になったところで半分の株を売却すれば、元手は回収したことになりますので、その後の株価の動きは気にせず長期保有、コツコツ配当金を頂く、という考え方もありかと思っています。

PERは18倍と決して高くない、むしろ低い水準です。

将来性の非常に高い銘柄であると期待していますので、一見不調に見える今回の決算発表を受けて株価が大きく調整すれば、買い増ししていきたいと思っています。

目安は1,300円(現在の株価から▲21%)あたりでしょうか。

1,300~1,400円あたりの移動平均線が抵抗になる可能性もありますので、1,400円(▲15%)あたりで手を出すのもありかもしれません。

今後の動きをよく観察していきたいと思います。

■まとめ

長くなりましたが、お読み頂きありがとうございました!

私はだいたい25銘柄程度の注目銘柄を決めて、上記のような観点で継続的に観察を続けています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指して日々観察をしています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になったのであれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!お読み頂きありがとうございました!

コメント