皆さんこんにちは。

個別株投資で毎年資産+10%を目指すサラリーマン投資家、かたつむり君です。

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上で特に重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の皆さんの参考になれば嬉しいです。

■本日のチェック銘柄

今日チェックするのは貸会議室ビジネスを展開するTKP(証券コード:3479)です。

東証グロース市場上場で、決算期は2月です。

直近の四季報より数値を抜粋すると、時価総額は608億円、従業員数は連結で1,425名です。

「Anytime, Anywhere, for All workers ~いつでも、どこでも、すべての働く人たちに」のキャッチコピーを掲げる同社のビジネスの3つの柱は、①貸会議室のTKP、②レンタルオフィスのリージャス、③アパホテルです。

なお、社名の由来はもともと創業者の河野社長のイニシャルからつけた「Takateru Kawano Partners」に由来しています。

私がこの会社に注目している理由は、

①困難な状況に対して素早く方向転換を図れる経営の柔軟性とスピード感が素晴らしいから

②オフィス機能の縮小や働き方改革という時代背景を受けて、同社の持つ空間が顧客企業の生産性向上に貢献していくだろうと考えているから

です。

なお、現在私はTKPの株を100株保有しています。

■決算発表内容の概要

2022/4/14(木)に発表した2022年2月期第4四半期決算の主な内容は以下の通りです。

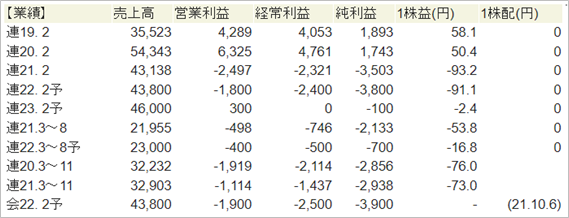

【主な決算発表内容】(単位:百万円)

売上高 : 44,685(前年同期: 43,138 前年同期比:+3.6%)

営業利益 : ▲883(前年同期:▲2,497 前年同期比:-)

純利益 :▲3,211(前年同期:▲3,503 前年同期比:-)

資産合計 :111,280(前期末 :116,946)

自己資本 : 37,842(前期末 : 33,220)

現金 : 13,931(前期末 : 15,195)

有利子負債: 53,300(前期末 : 60,017)

営業CF :▲2,892(前年同期:+7,022)

投資CF :+1,228(前年同期:+1,140)

財務CF : +292(前年同期:▲2,191)

■決算発表内容分析のものさし

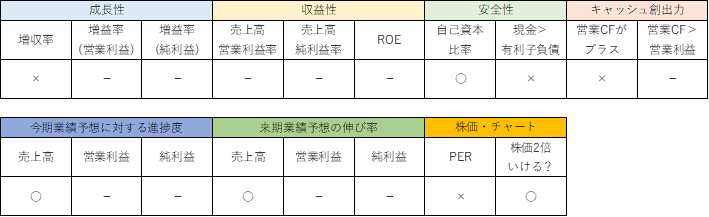

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100

※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷総資本×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。)

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

売上高は前年同期比+3.6%でした。

営業利益・純利益は2年連続での赤字となりました。

コロナ前の2020年2月期第4四半期の売上高は54,343でしたので、コロナ前と比べると8割程度の水準です。

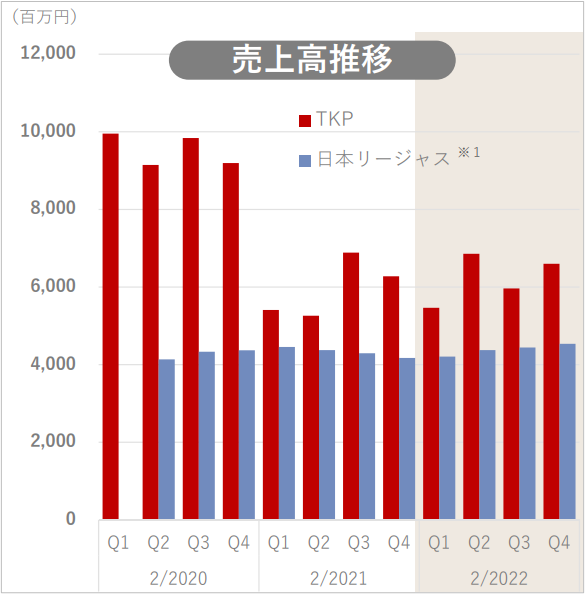

TKPとリージャス、それぞれの売上高推移のグラフは以下の通りです。

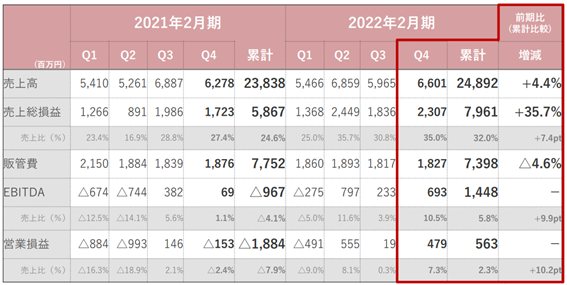

TKP単体の売上高は前期比+4.4%となりました。

Q4はオミクロン株の拡大はあったものの、試験会場需要もあり、前年同期比、Q3比ともに増加しました。

コロナ軽症者向けのアパホテル1棟貸しは引き続き売上高に貢献しています。

販管費の削減もあり、四半期営業利益はQ2,3,4と3四半期連続で黒字となりました。

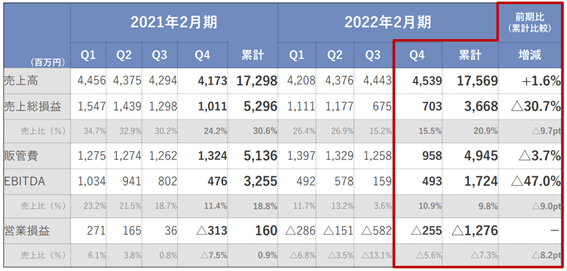

レンタルオフィスのリージャスの売上高は堅調に推移しました。

四半期・通期ともに売上高は過去最高となりました。

リージャスは現在先行投資段階で、コロナ禍でも新規出店を継続してきました。

コストが先行していることもあり、四半期営業利益は5期連続の赤字となりました。

リージャスの今後の出店方針について、3Q決算発表で河野社長からは以下のような発言がありました。

・TKPで利益を出せるようであれば、リージャスは赤字になってでも将来の成長のために積極的に投資をしていく。

・TKPで利益を出せないようであれば、リージャスで利益を出す必要があるため、新規出店を抑制し、稼働率をあげて利益をだしていく。

・積極出店していく場合、「EBITDAが赤字にならないように」という水準を目安と考えている。

TKPとリージャスの柔軟な出店戦略、それぞれの投資のアクセルとブレーキ、河野社長の手腕、今後の展開が楽しみです。

●収益性のチェック

営業利益、純利益ともに赤字のため、収益性のチェックは割愛します。

●安全性のチェック

自己資本比率は34.0%でした。

前期末時点での自己資本比率は28.4%でしたので、5.6ポイント改善し、30%台に乗せました。

本業の貸会議室事業は打撃を受け、利益剰余金は半減しましたが、行使価額修正条項付新株予約権の行使により、資本金・資本剰余金が増加したことが要因です。

今回調達した資金はフレキシブルオフィスの新規出店等、これからの攻めに使われます。

保有している現金は13,931、有利子負債の合計は53,300と、有利子負債が現金を大きく上回りました。

前期末と比べると、現金は▲1,264減少しましたが、有利子負債は▲6,717と現金以上に減少しましたので、財務の安全性は高まっています。

●キャッシュ創出力のチェック

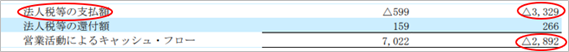

営業CFは▲2,892、キャッシュアウトとなりました。

決算説明会で中村CFOは「去年は納税猶予があり、今年2年分納税している。平均すれば安定したキャッシュ・フローが得られている」と説明していました。

キャッシュ・フロー計算書を見ると、確かに「法人税等の支払額」の影響が大きいことがわかります。

■業績予想(会社発表)に対する進捗度

会社が発表した業績予想に対する進捗度は、年間の業績予想が妥当なものかを考える上で大切な指標です。

もし進捗度が高い場合は、業績予想の上方修正が発表される可能性もあります。

Q1は25%、Q2は50%、Q3は75%、Q4は100%を超えている場合を優秀と定義して、チェックしていきます。

もちろん企業によって季節波動がありますので、単純に数値だけをみるのではなく、前年度の四半期進捗を参考にするのも大事ですね。

コロナ禍の長期化を受けて、2021/10/6に今期業績予想の下方修正を発表しました。

下方修正後の予想に対する達成度は以下の通りです。

売上高 :102.0%

営業利益:通期予想▲1,900に対し、▲883で着地(良化)

純利益 :通期予想▲3,900に対し、▲3,211で着地(良化)

コロナ禍の影響は続いているものの、当初の見立てから社会活動の正常化が少しずつ進み、企業によるセミナーや研修が再開してきていることが表れています。

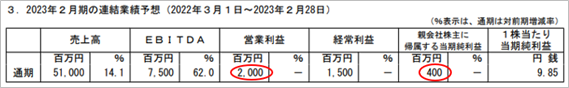

■来期の業績予想(会社四季報情報)から見る将来成長性

会社四季報では、過去の業績に加えて、今期の業績予想、来期の業績予想が記載されています。

会社四季報の記者が会社に取材をし、分析した結果掲載されている予想値です。

会社が発表している業績予想と一致する場合もあれば、ずれることもあります。

このずれがある時は、注意が必要です。

今期の会社発表業績予想から、来期の四季報発表業績予想への成長性を見ていきます。

売上高は+2.9%。

営業利益は今期の赤字▲883から、来期は300に黒字転換。

純利益は来期も赤字予想だが、今期から赤字幅縮小(▲3,211→▲100)

と予想されています。

一方、会社予想は、営業利益だけでなく、純利益も黒字転換として予想を発表しています。

2期連続赤字からの復活が楽しみです。

■株価水準とチャートの動き

4/22(金)の終値は1,940円です。PERは202倍です。

過去5年間の株価の動き(週足)は以下の通りです。

2017年3月の上場以来上昇をしてきましたが、昨年のコロナ拡大により急降下。

その後も60週移動平均線を抜けきることができずに下落が続いていましたが、ここ2週間で60週移動平均線抜けに再度チャレンジするような動きになっています。

経済活動の正常化期待、来期の営業利益・純利益黒字化予想の後押しを受けて、株価が移動平均線を上にしっかり抜けることを期待しています。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

「前々回、朝の5時と話したが、ようやく夜明けが見えてきた。今6時57分だと思っている。あと3分で7時になる。」

これは今回の決算発表会での河野社長の発言です。

いよいよ黒字回復、反転攻勢が始まることへの自信を感じさせる頼もしい発言でした。

2年連続で営業利益・純利益は赤字となり、苦しい時間が続いてきましたが、来期は回復が楽しみな1年になるのではないかと期待しています。

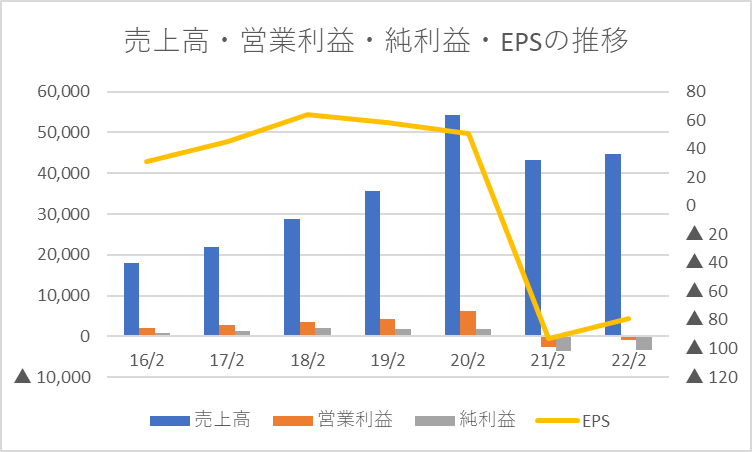

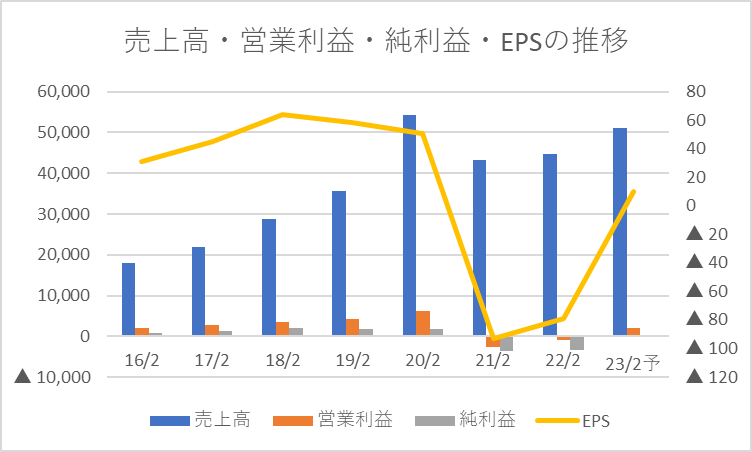

過去7年間の売上高・営業利益・純利益・EPSの推移は以下の通りです。

EPSの推移を見ても、コロナの影響の大きさを非常に感じます。

このグラフに会社発表の来期予想を加えると、以下の通りです。

売上高の回復、営業利益・純利益の黒字化によるEPSの改善が見て取れます。

実際に会社発表の予想通りに推移するのか、今後の決算発表を注視していきたいと思います。

投資方針は3ヶ月前と変わらず、1,100円あたりまで下がってくれば、追加買付をしたいと考えています。

そこからさらに▲20%ほど下がり900円を割るようなことがあれば、さらに買い増しも検討したいと考えています。

河野社長の人柄や経営手腕、ビジネスモデルなど、とても好きな銘柄ですので、じっくり応援を続けたいと思います!

以上が私の戦略です。

■まとめ

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

■参考:同社に関する過去の記事

・【TKP】22/1/13決算発表内容と私の投資戦略

※22/1/13(木)に発表した2022年2月期第3四半期決算についての記事です。

・【TKP】21/10/14決算発表内容と私の投資戦略

※21/10/14(木)に発表した2022年2月期第2四半期決算についての記事です。

・【銘柄研究!】本日の気になる銘柄~TKP

※21/7/15(木)に発表した2022年2月期第1四半期決算についての記事です。

コメント