皆さんこんにちは。

個別株投資で毎年資産+10%を目指すサラリーマン投資家、かたつむり君です。

(TWITTER:@posikatatsumuri)

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上で特に重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の皆さんの参考になれば嬉しいです。

■本日のチェック銘柄

今日チェックするのは米・オンライン旅行会社(OTA:Online Travel Agent)のエクスペディア・グループ(ティッカーシンボル:EXPE)です。

NASDAQ上場で、決算期は12月です。

SBI証券お客様サイト内の「銘柄サマリー情報」より数値を抜粋すると、時価総額は166億ドル、従業員数は14,800人です。

最近は、ムロツヨシさん、藤野涼子さんがテレビCMに出演しています。

私がこの会社に注目している理由は

①旅行・宿泊のオンライン予約は今後も伸びていくと考えているから

②以前ラオスに旅行に行った際にエクスペディアを使って予約したが、便利だと感じたから

です。

なお、現在私はエクスペディア・グループの株は保有していません。

■決算発表内容の概要

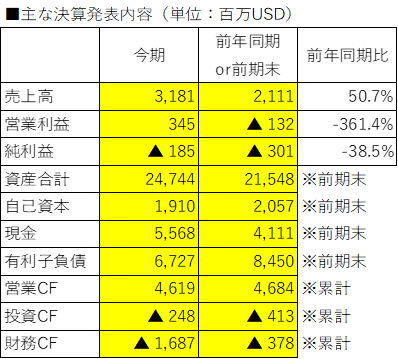

2022/8/4(木)に発表した2022年4~6月期(第2四半期)決算の主な内容は以下の通りです。

【各数値の定義】(決算書のどの数値からとっているか)

売上高:Revenue

営業利益:Operating income (loss)

純利益:Net income (loss) attributable to Expedia Group, Inc. common stockholders

資産合計:Total assets

自己資本:Total Expedia Group, Inc. stockholders’ equity

現金:Cash and cash equivalents

有利子負債:Current maturities of long-term debt, Long-term debt

営業CF:Net cash provided by operating activities

投資CF:Net cash used in investing activities

財務CF:Net cash used in financing activities

■決算発表内容分析のものさし

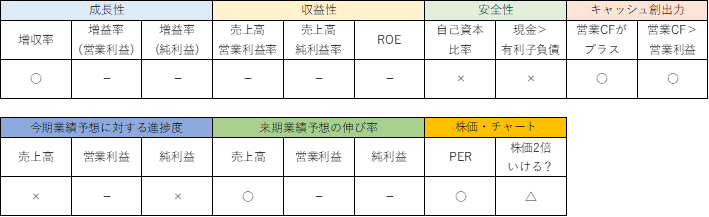

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100

※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷資産合計×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

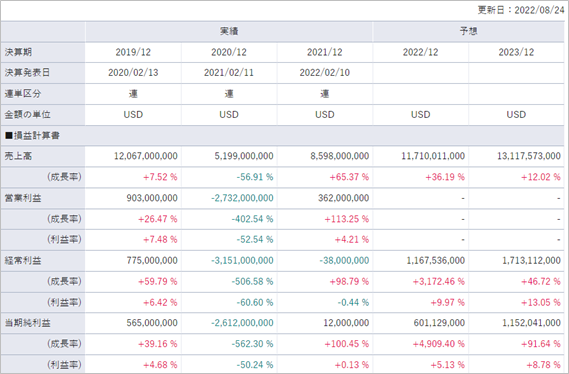

●成長性のチェック

Q2の売上高は前年同期比+50.7%でした。

営業利益は前年同期の赤字▲132百万ドルに対し、今期は345百万ドルと、黒字転換しました。

純利益は前年同期の赤字▲301百万ドルに対し、今期は▲185百万ドルと、赤字が継続しましたが、赤字幅は縮小しました。

売上高は+51%と、目安の+10%を大きく上回りました。

2019年Q2比では+0.9%と、コロナ前同期を上回る回復を示しました。

宿泊予約(Lodging bookings)は過去最高となったことなどが牽引しました。

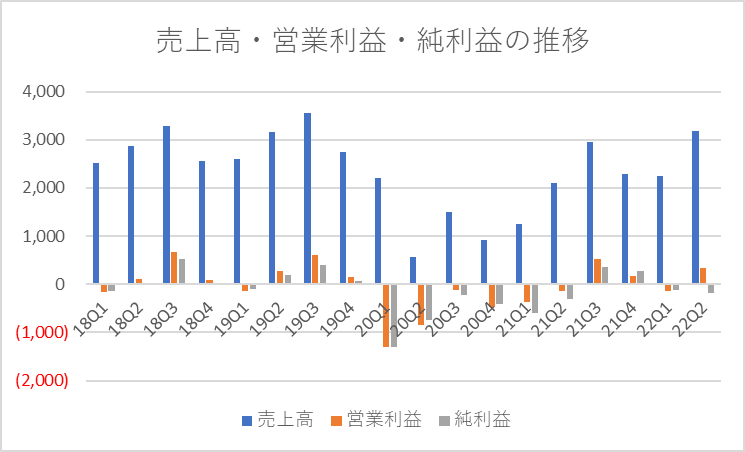

21Q3、21Q4と2期連続で四半期黒字が続いていましたが、22Q1、22Q2と連続で赤字となりました。

販売促進費(Selling and marketing)が前年同期比+43%と増加しました。(1,199百万ドル→1,716百万ドル)

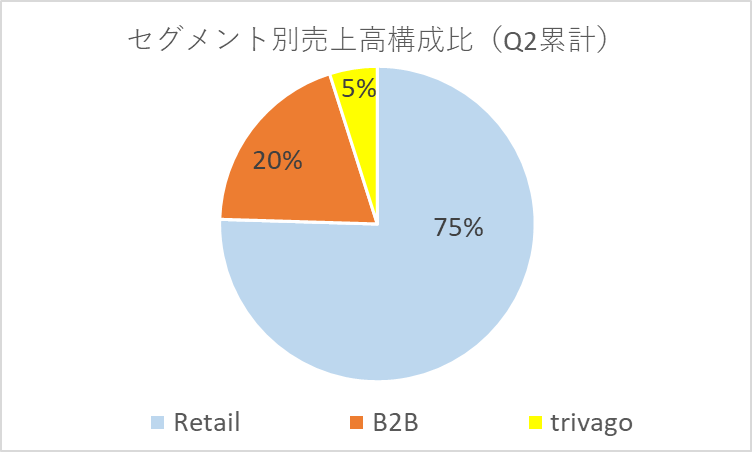

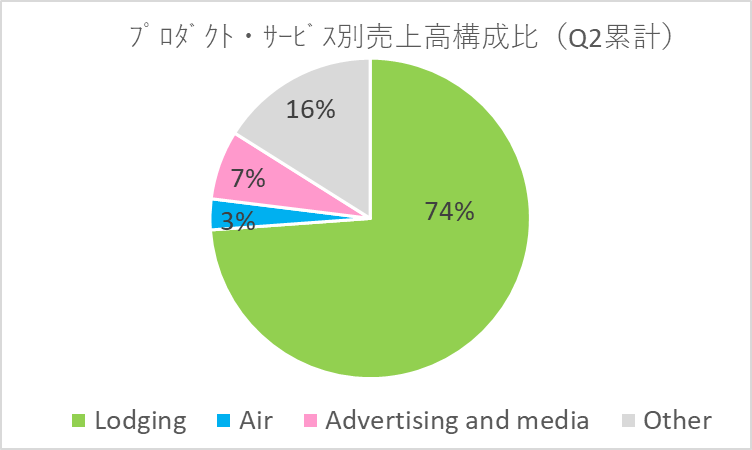

Q2累計の売上高をセグメント別、プロダクト・サービス別で見ると、以下の通りです。

セグメント別では75%がリテールで、B2Bが20%です。

プロダクト・サービス別では宿泊(Lodging)が74%で、広告メディア(Advertising and media)が7%、航空(Air)が3%と続きます。

2018年以降の四半期売上高・営業利益・純利益の推移は以下の通りです。

●収益性のチェック

売上高営業利益率は10.8%でした。

目安の10%には届きませんでした。

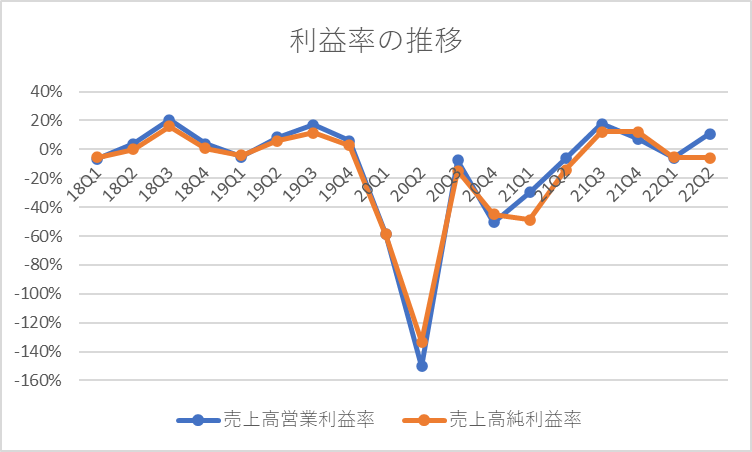

2018年以降の利益率の推移は以下の通りです。

参考に、コロナ前2019年通期は、売上高営業利益率が7.5%、売上高純利益率が4.7%でした。

●安全性のチェック

自己資本比率は7.7%でした。

保有している現金5,568百万ドル、有利子負債6,727百万ドルと、有利子負債が現金を上回りました。

前期末と比べると、現金が1,457百万ドル増加し、有利子負債は▲1,723百万ドル減少し、財務の安全性は改善しました。

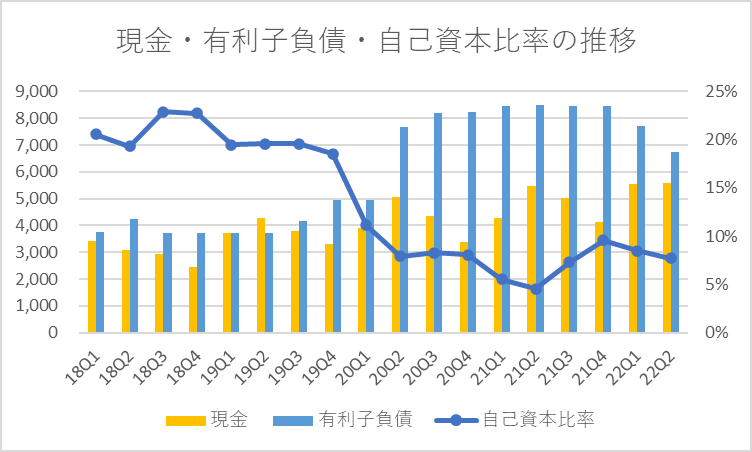

2018年以降の現金・有利子負債・自己資本比率の推移は以下の通りです。

自己資本比率は、コロナ禍によって20Q1から急激に低下しましたが、21Q2を底にやや改善の兆しが見えます。

有利子負債は20Q2から急激に増加しました。

旅行需要が蒸発し、運転資金を確保するために有利子負債を増加させたことが伺えます。

22Q1、22Q2と有利子負債の返済が徐々に進んでおり、将来の事業回復に向けた自信が伺えます。

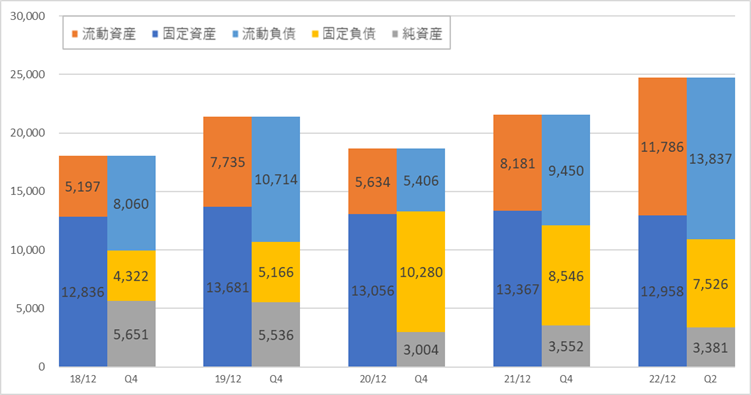

過去4年(2018年12月期~2021年12月期)と今期Q2の貸借対照表の推移は以下の通りです。

コロナ禍によって2020年12月期以降純資産が減少しています。

短期的な安全性を示す流動比率(流動資産÷流動負債×100)は85.2%と、安全とされる目安の100%を割っています。

●キャッシュ創出力のチェック

営業CFは+4,619百万ドルと、キャッシュインとなりました。

累計営業利益210百万ドルを上回りました。

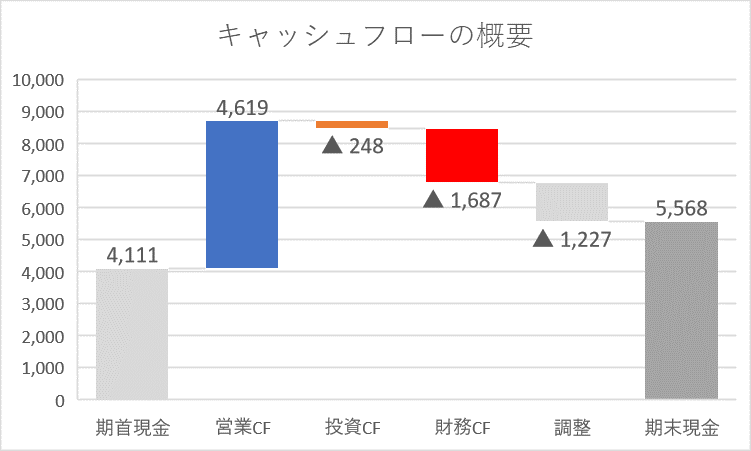

キャッシュフローの概要を図にすると以下の通りです。

営業CFが大きくプラスとなった要因は、まだ売上高に計上されていない7月以降の予約に関する入金が大幅に増加したためです。(Deferred merchant bookings:+4,354百万ドル)

先行受注状況の良好さをキャッシュの動きから感じることができます。

財務CF▲1,687百万ドルの主な要因は長期借入金の返済(Payment of long-term debt:▲1,724百万ドル)です。

本業で得たキャッシュ(営業CF)を使い、借入金を返済(財務CF)しており、良好な循環です。

営業CFの多くは7月以降の予約に対する入金であるため、もし予約のキャンセルが発生すれば返金することとなり、Q3以降の営業CFがマイナスになることになります。

特に米国においてコロナの感染拡大が再度起こることがないか、注意していく必要があります。

参考:危ない会社への投資を回避できる!キャッシュ・フロー8つのパターン!

■業績予想に対する進捗度

SBI証券お客様サイト内の「財務詳細」情報に記載されている今期業績予想に対する進捗度をチェックします。

業績予想に対する進捗度は、年間の業績予想が妥当なものかを考える上で大切な指標です。

もし進捗度が高い場合は、業績予想の上方修正が発表される可能性もあります。

Q1は25%、Q2は50%、Q3は75%、Q4は100%を超えている場合を優秀と定義して、チェックしていきます。

もちろん企業によって季節波動がありますので、単純に数値だけをみるのではなく、前年度の四半期進捗を参考にするのも大事ですね。

業績予想に対する売上高の進捗度は46.4%でした。

純利益は601百万ドルの予想に対し、▲307百万ドルの赤字でした。

Q3は夏の旅行シーズンもありますので、回復が期待されます。

■来期の業績予想から見る将来成長性

SBI証券お客様サイト内の「財務詳細」情報より、来期の業績予想をチェックします。

今期の業績予想を起点に、来期の成長性を見ていきます。

売上高は+12.0%、純利益は+91.6%と、増収増益と予想されています。

コロナ禍からの脱却が期待される今期にどの水準で着地するかによって、来期の成長率見通しは流動的だと思いますが、明るい展望となっています。

■株価水準とチャートの動き

8/23(火)の終値は105ドルです。PERは33倍です。

過去5年の株価の動き(週足)は以下の通りです。

2020年のコロナショックにより旅行需要が蒸発し、株価は40ドルまで急激に下落しました。

その後株価は回復し、今年2月には上場来高値の217ドルまで上昇しました。

21Q3、21Q4と四半期黒字でしたが、前回決算発表の22Q1では再び四半期赤字に転落し、株価もそこから大きく下げました。

現在の株価は、上場来高値の217ドルから▲51%の水準です。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

売上高は前年同期比+50.7%、営業利益は黒字化、純利益は赤字幅縮小と、確実に回復に向けた動きが見て取れる決算でした。

四半期純利益の推移を見ると、20Q1~21Q2まで6四半期連続で赤字、21Q3~21Q4は2四半期連続で黒字、22Q1~22Q2は2四半期連続で赤字と、一気に黒字継続とはいかず、一旦足踏み状態です。

とはいえ、売上高の増加、営業利益・純利益の改善、有利子負債の返済、先行予約の増加に伴う営業CFの流入と、様々な角度から改善に向けた足音を感じることが出来ます。

コロナ禍で最も甚大なダメージを受けた業界の一つである旅行業界、これからの復活に大いに期待しています。

同社は配当がないため、キャピタルゲイン狙いで「5年で株価2倍」を狙って観察しています。

買付の目安は130ドルで、すでにその目安を18%ほど下回っていますが、現在は1ドル136円と非常に円安水準ということもあり、まだ手は出していません。

現在は円安のためあらゆる米国株へのエントリーを見送っていますが、観光産業の回復が数字として表れてくるまでにそれほど長い時間はかからないと読んでいますので、この銘柄に関しては円安ではありますが、次の決算発表(11月)までに少しエントリーするのはありかなと思っています。

せめて1ドル130円くらいまでは下がって欲しいですが・・・。

以上が私の戦略です。

■おわりに

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

サラリーマン投資家ランキング

↑よろしければ、応援クリックお願いします!とっても励みになります!

■参考:同社に関する過去の記事

・【エクスペディア】22/5/2決算発表内容と私の投資戦略

※22/5/2(月)に発表した2022年1月~3月期(第1四半期)決算についての記事です。

・【エクスペディア】22/2/10決算発表内容と私の投資戦略

※22/2/10(木)に発表した2021年10月~12月期(第4四半期)決算についての記事です。

コメント