皆さんこんにちは。

個別株投資で毎年資産+10%を目指すサラリーマン投資家、かたつむり君です。

(TWITTER:@posikatatsumuri)

サラリーマン投資家ランキング

通勤時間や平日の夜、週末の時間を使って、売買候補となる銘柄の研究を行っています。

日々様々な情報が飛び交いますが、年に4回(四半期に1回)行われる決算発表は、企業の業績・状態を把握し、今後の投資戦略を考える上で特に重要な情報です。

この記事では、私が保有中 or 気になっている銘柄の決算発表内容をチェックし、今後の投資戦略について私なりの視点で書いていきます。

記載している銘柄を推奨しているわけではありませんが、私の視点や考え方が読者の方の参考になれば嬉しいです。

■本日のチェック銘柄

今日チェックするのはホテルや旅館といった宿泊施設向けに予約管理システムを提供する手間いらず(証券コード:2477)です。

東証プライム市場上場で、決算期は6月です。

直近の四季報より数値を抜粋すると、時価総額は318億円、従業員数は連結で36名です。

主力事業は予約管理システムの提供ですが、祖業は商品比較サイト事業で、現在も継続しています。

私がこの会社に注目している理由は、

①ホテルや旅館のオペレーションはアナログな部分も多く、同社のシステムがそれらの施設の生産性向上に貢献すると期待していること

②海外からの誘客は島国の日本が成長していくためには必ず必要であり、観光産業のポテンシャルを感じていること

③利益率が極めて高いこと

です。

現在私は手間いらずの株を保有していません。

■決算発表内容の概要

2022/4/28(木)に発表した2022年6月期第3四半期決算の主な内容は以下の通りです。

【主な決算発表内容】(単位:百万円)

売上高 :1,213(前年同期:1,224 前年同期比:▲0.9%)

営業利益 : 866(前年同期: 876 前年同期比:▲1.1%)

純利益 : 567(前年同期: 581 前年同期比:▲2.2%)

資産合計 :5,058(前期末 :4,798)

自己資本 :4,874(前期末 :4,481)

現金 :4,825(前期末 :4,484)

有利子負債: 0(前期末 : 0)

営業CF :-(前年同期:-)

投資CF :-(前年同期:-)

財務CF :-(前年同期:-)

■決算発表内容分析のものさし

決算発表内容について、私は主に①成長性、②収益性、③安全性、④キャッシュ創出力、の4つの観点からチェックをしています。

それぞれの観点について、主な指標とその計算方法、優秀と認定する目安は以下の通りです。

優秀と認定する目安をクリアした項目が多い銘柄ほど、買いたい銘柄、保有し続けたい銘柄ということになります。

★成長性

【主な指標】

増収率、増益率(営業利益・純利益)

【計算方法】

増収率(%)=(今期の売上÷前期の売上-1)×100

増益率(%)=(今期の利益÷前期の利益-1)×100

【優秀と認定する目安】

増収率、増益率ともに+10%以上

★収益性

【主な指標】

売上高営業利益率、売上高純利益率、ROE(自己資本利益率)

【計算方法】

売上高営業利益率(%)=営業利益÷売上高×100

売上高純利益率(%) =純利益 ÷売上高×100

ROE(%) =純利益÷自己資本×100

※四半期決算時は純利益を年換算し算定

【優秀と認定する目安】

売上高営業利益率:15%以上

売上高純利益率 :10%以上

ROE :15%以上

★安全性

【主な指標】

自己資本比率、現金>有利子負債か

【計算方法】

自己資本比率(%)=自己資本÷総資本×100

【優秀と認定する目安】

自己資本比率:30%以上80%以内

現金>有利子負債であること

※ただし、一概に自己資本比率が高ければいいというわけではなく、有利子負債が多いとダメでもなく、業態や企業の成長フェーズによって個別に評価する必要がある、と考えています。)

★キャッシュ創出力

【主な指標】

営業CFがプラスか、営業CF>営業利益か

【優秀と認定する目安】

営業CFがプラスであること

営業CF>営業利益であること

■決算発表内容分析

それでは、上記のものさしに沿って、実際に決算発表内容を分析していきます。

●成長性のチェック

売上高は前年同期比▲0.9%、営業利益は同▲1.1%、純利益は同▲2.2%でした。

Q1→Q2→Q3と、減収減益が続いているものの、減益率に改善の兆しが見られます。

売上高 :Q1:▲4.4% → Q2:▲4.1% → Q3:▲0.9%

営業利益:Q1:▲7.6% → Q2:▲6.0% → Q3:▲1.1%

純利益 :Q1:▲6.7% → Q2:▲5.0% → Q3:▲2.2%

同社の売上高の98%、セグメント利益の99%は「アプリケーションサービス事業」です。

具体的には国内の宿泊施設(ホテル、旅館)向けに予約サイトを一元管理する宿泊予約サイトコントローラー『TEMAIRAZU』シリーズを開発・販売しています。

売上高の内容は、(1)契約施設数に応じた月額固定収入と、(2)予約数に応じた月額変動収入とに分かれます。

(1)はコロナ禍で小規模施設での解約が発生しているものの、解約件数は減少傾向になっています。

(2)はコロナ長期化で苦戦していますが、今後人流が回復したり、政府の観光振興策が本格化すれば大きく改善すると見込まれます。

今期(2022年6月期)は残り2ヶ月弱ですので劇的な改善は見込めないかもしれませんが、来期は大幅に改善するのではないかと思っています。

●収益性のチェック

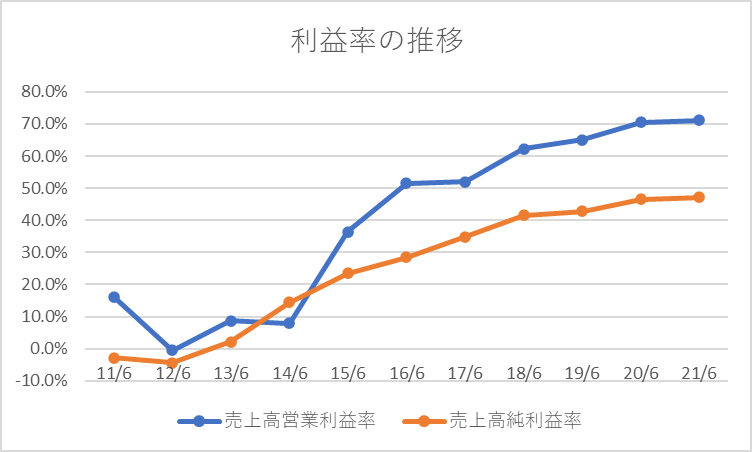

売上高営業利益率は71.4%、売上高純利益率は46.8%でした。

Q1、Q2に続き、極めて高い利益率を記録しました。

過去11年間(2011年6月期~2021年6月期)の利益率の推移は以下の通りです。

ROEは15.5%でした。

目安としている15%を上回りました。

●安全性のチェック

自己資本比率は96.4%でした。

現金は4,825で、有利子負債は0、無借金経営です。

非常に安全性の高い会社であると言えます。

●キャッシュ創出力のチェック

キャッシュフロー計算書は非開示のため、割愛します。

(Q2、Q4のみの開示のようです。)

■業績予想(会社発表)に対する進捗度

会社が発表した業績予想に対する進捗度は、年間の業績予想が妥当なものかを考える上で大切な指標です。

もし進捗度が高い場合は、業績予想の上方修正が発表される可能性もあります。

Q1は25%、Q2は50%、Q3は75%、Q4は100%を超えている場合を優秀と定義して、チェックしていきます。

もちろん企業によって季節波動がありますので、単純に数値だけをみるのではなく、前年度の四半期進捗を参考にするのも大事ですね。

業績予想に対する進捗度は、売上高:75.8%、営業利益:78.7%、純利益:78.0%でした。

Q3の目安75%を上回り、順調に進捗しています。

■来期の業績予想(会社四季報情報)から見る将来成長性

会社四季報では、過去の業績に加えて、今期の業績予想、来期の業績予想が記載されています。

会社四季報の記者が会社に取材をし、分析した結果掲載されている予想値です。

会社が発表している業績予想と一致する場合もあれば、ずれることもあります。

このずれがある時は、注意が必要です。

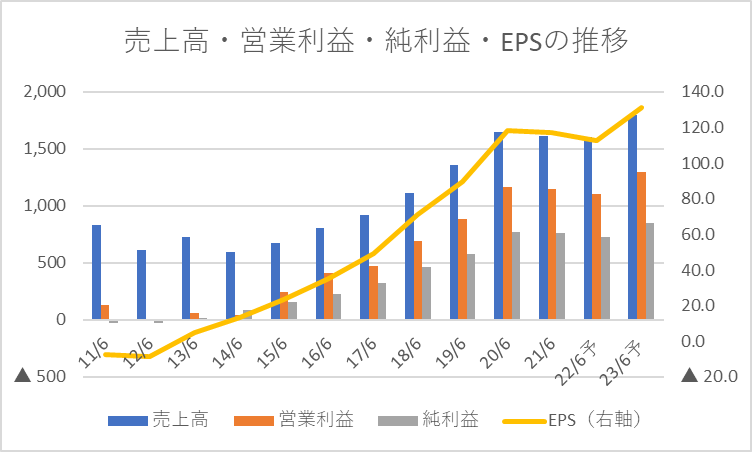

来期の成長性は、売上高:+12.4%、営業利益:+18.0%、純利益は+16.8%と予想されています。

Q1からQ2にかけては予想が上昇修正されましたが、Q2からQ3にかけては変更ありませんでした。

今後政府による観光振興策の有無・内容によって、来期の見通しは大きく変わると思われます。

次回Q4決算では会社側の来期予想が発表されますので、どのような水準で予想がたてられるか、注目したいと思います。

■株価水準とチャートの動き

5/6(金)の終値は5,200円です。PERは46倍です。

過去5年間の株価の動き(週足)は以下の通りです。

訪日旅客の増加などを背景に2019年までは力強く上昇していましたが、コロナ禍で観光産業が大きく打撃を受け、同社の業績・株価も低迷しました。

とはいえ大きく暴落しないのは、同社がきっちり利益を残し続けていること、損益分岐点が低いビジネスモデルであることが大きいですね。

移動平均線は上向きから横ばいになっていますが、今後国内の人流が回復に向かえば、あっさり上向けるのではないかと思っています。

■私の投資戦略

以上の分析内容を簡単に表に整理すると、以下のようになります。

今期こそ売上高・利益は足踏み状態にありますが、極めて高い収益性、無借金経営という安全性は、非常に魅力です。

コロナ禍で観光産業は大きな打撃を受け、赤字になる会社も続出しましたが、同社は黒字を継続しています。

今年の1月にはオミクロン株の感染急拡大によってまん延防止等重点措置が多くの地域で取られましたが、3月には全国で解除されました。

今年は2019年以来行動制限のないゴールデンウィークともなり、だんだんと人流回復に向けて動きだす雰囲気が出てきたように感じます。

過去11年間及び今期予想・来期予想の売上高・営業利益・純利益・EPSの推移をグラフにすると以下の通りです。

直近こそコロナで足踏みしていますが、いずれも安定して右肩上がりに成長してきた実績もあり、信頼に値するのではと考えています。

有利子負債もなく、現金比率も高い(資産合計の95%が現金)ので、今後さらなる成長のためにM&Aや投資をする余力も十分にあると考えられます。

同社が次の一手としてどのような新しい取り組みをしていくのか、今後の動向が楽しみです。

3ヶ月前Q2の記事では、「4,000円、できれば3,500円を買付目安」と記載しましたが、当時から株価は上昇してしまいました。

4,000円は現在の株価から▲23%、3,500円は▲33%です。

これから観光産業が復活する兆しがある中でここまで下がることは、、、おそらく難しいですね。

ポートフォリオにお迎えできないのは残念ですが、同社は配当利回りが高いわけではない(0.52%)ため、やはり狙いは「5年で株価2倍」です。

「5年で株価2倍」を狙うためには、それなりに安い金額で買う必要がありますので、無理に手を出すのはやめようと思います。 何か相場全体が大きく下がることがあるかもしれませんので、その時にキャッチできるように、観察は続けていきます。

以上が私の投資戦略です。

■まとめ

私はだいたい25銘柄程度の注目銘柄を決めて、決算発表内容と会社四季報を見比べながら、上記のような観点で継続的に観察しています。

そして5年で株価2倍が期待できる銘柄を、いいタイミングで買うことを目指しています。

上記の銘柄を推奨するわけではありませんが、銘柄選択の視点や考え方など、読者の皆さんの参考になれば嬉しいです。

毎年資産+10%達成を目指して、引き続き頑張ります!

ということで、本日は以上です!

お読み頂きありがとうございました!

■参考:同社に関する過去の記事

・【手間いらず】22/1/31決算発表内容と私の投資戦略

※22/1/31(月)に発表した2022年6月期第2四半期決算についての記事です。

・【手間いらず】21/10/29決算発表内容と私の投資戦略

※21/10/29(金)に発表した2022年6月期第1四半期決算についての記事です。

コメント