【更新記事あり!】

本記事以降の決算発表についても記事を書いています!

興味がある方は、以下の記事をご参照下さい。

最新の決算比較 こちらからどうぞ!

ビールメーカー大手2社、キリンホールディングス(銘柄コード:2503、以下「キリン」)とアサヒグループホールディングス(同:2502、以下「アサヒ」)の決算書を比較します。

複数の会社の決算書を比較することで、その会社の個性がよりわかるようになります。

両社の違いを感じて頂き、少しでもあなたの投資の参考になれば嬉しいです。

なお、この記事では、今年8月に発表された2023年12月期第2四半期決算の数値を用いて比較します。

■PL(損益計算書)の比較

まずはPLを比較します。

・売上高

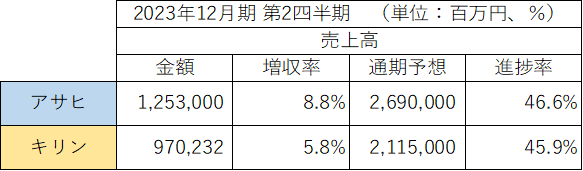

2023年12月期第2四半期の売上高、増収率、通期予想に対する増収率は以下の通りです。

売上高はアサヒが上回りました。

アサヒは+8.8%、キリンは+5.8%と、増収率もアサヒが上回りました。

アサヒは売上単価の向上が寄与しました。

ビール類の単価は、酒税抜きで、日本:+9.0%、欧州:+16.5%、豪州:+2.9%とそれぞれ向上しました。

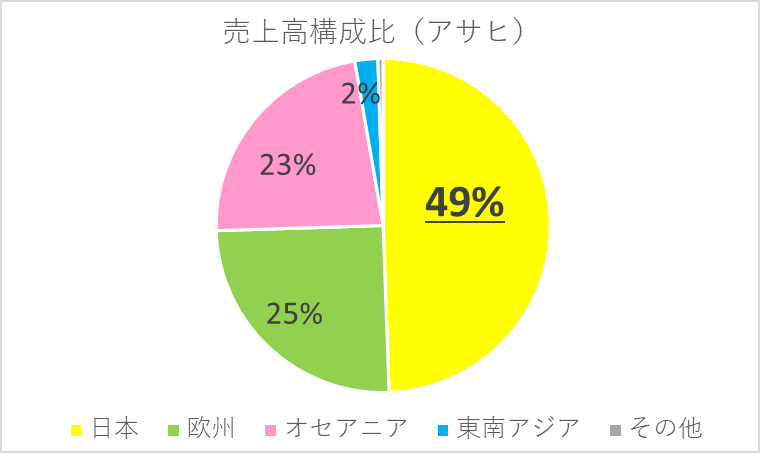

アサヒの売上高構成比は以下の通りです。

主力は49%を稼ぐ日本ですが、欧州やオセアニアを中心に売上高の半分は海外で稼いでいます。

前年同期比では、日本:+3.7%、欧州:+18.9%、オセアニア:+9.7%、東南アジア:+11.2%でした。

海外事業は為替が円安だったことの追い風もあります。

為替を除いた増収率は、欧州:+9.5%、オセアニア:+6.5%、東南アジア:+5.4%でした。

一方のキリンも、価格改定、プレミアム戦略により、増収となりました。

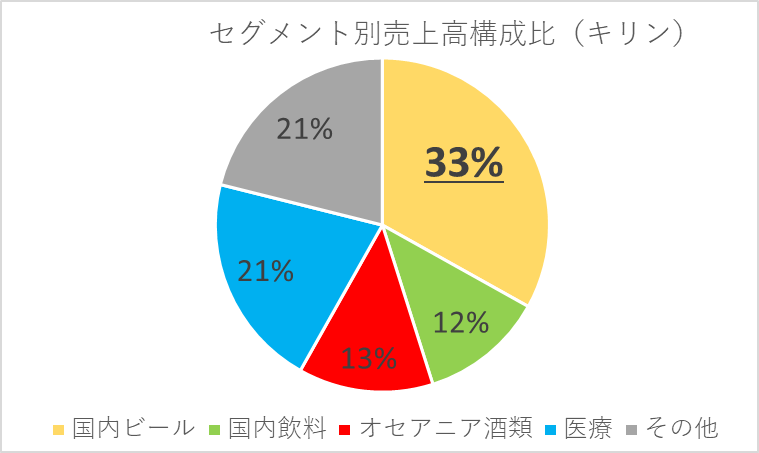

売上高構成比は以下の通りです。

主力は売上高の33%を占める国内ビール・スピリッツです。

医薬セグメントが21%で続きます。

前年同期比では、国内ビール:+5.8%、国内飲料:+1.6%、オセアニア酒類:+7.9%、医薬:+7.6%でした。

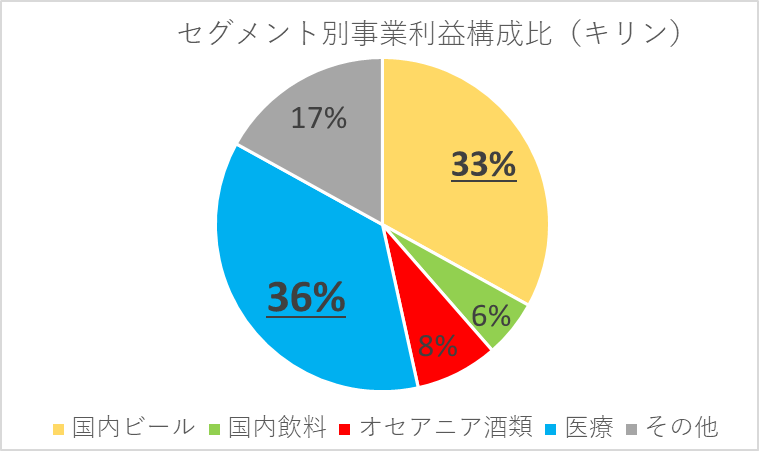

なお、事業利益の構成比は以下の通りで、医薬が36%です。

医薬セグメントは、売上高が21%に対し、事業利益が36%ですので、利益貢献度の高いセグメントであることがわかります。

医薬関連事業(協和キリン)やプラズマ乳酸菌などのヘルスサイエンス領域を今後どれだけのばしていけるか、注目しています。

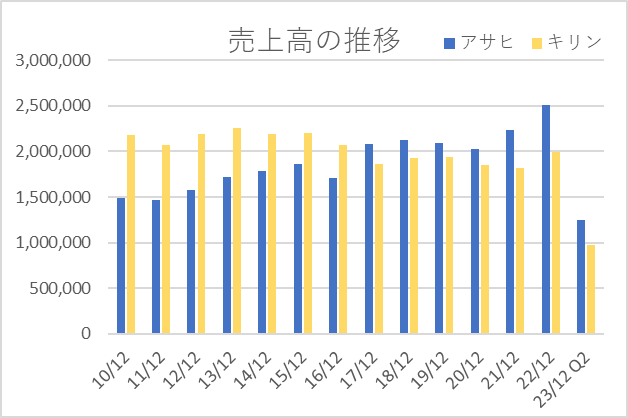

過去13年(2010年12月期~2022年12月期)と今期Q2の売上高の推移は以下の通りです。

2010年~2016年はキリンが上回っていましたが、2017年以降逆転しています。

全体的な傾向としてはアサヒが上昇傾向であるのに対し、キリンは下落傾向です。

・純利益

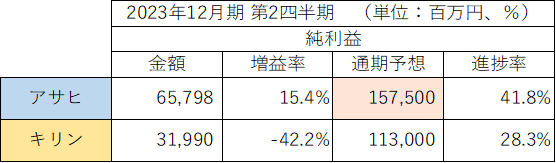

2023年12月期第2四半期の純利益、増益率、通期予想に対する進捗率は以下の通りです。

純利益は倍以上の差をつけ、アサヒが上回りました。

アサヒは+15.4%の増収、キリンは▲42.2%の減益と、明暗が分かれました。

今回の決算発表ではアサヒが通期予想を上方修正しました。(157,500百万円→161,000百万円、+2.2%上方修正)

当初の通期予想に対する進捗率も、アサヒ:41.8%、キリン:28.3%と、キリンの苦戦ぶりが伺えます。

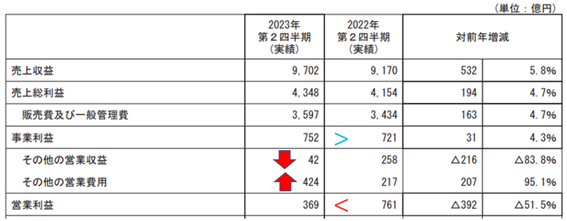

キリンの決算書を紐解くと、事業利益までは前年同期比で増益ですが、営業利益以下は減益です。

「その他の営業収益」が減少し、「その他の営業費用」が増加したことが要因です。

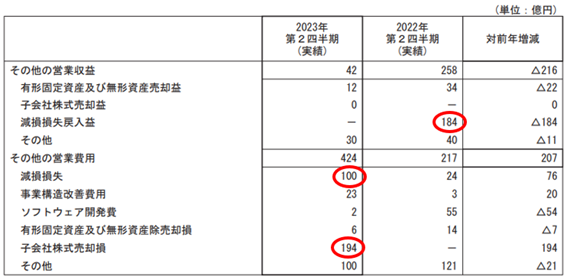

「その他の営業収益」の減少は、前期に減損損失戻入益(184億円)を計上した反動です。

「その他の営業費用」の増加は、子会社株式売却損(194億円)と減損損失(100億円)が要因です。

子会社株式売却損は1月にミャンマー事業の譲渡手続きが完了したことによるものです。

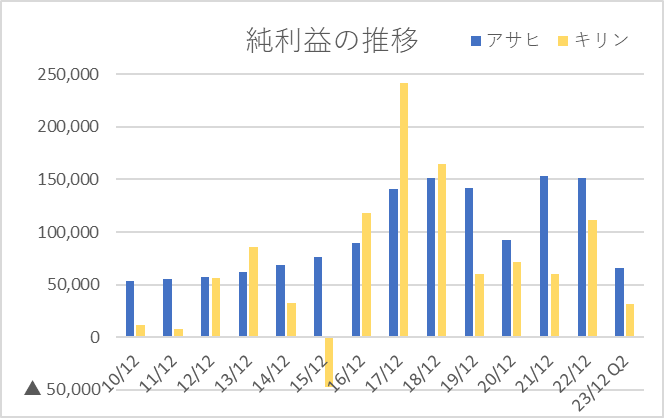

過去13年(2010年12月期~2022年12月期)の純利益の推移は以下の通りです。

アサヒの方は安定感があり、キリンは波が大きい印象です。

ここ4年間はアサヒが上回っています。

・利益率・ROE

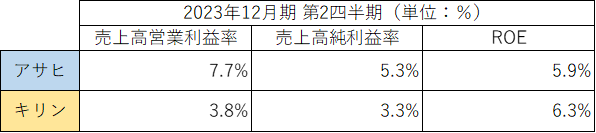

2023年12月期第2四半期の利益率・ROEは以下の通りです。

売上高営業利益率、売上高純利益率はアサヒが上回り、ROEはキリンが上回りました。

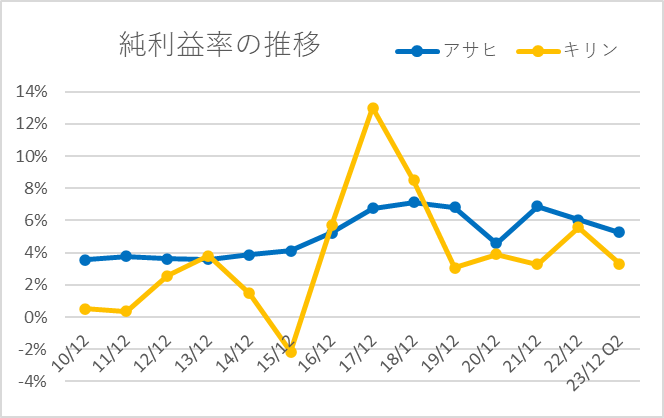

過去13年(2010年12月期~2022年12月期)と今期Q2の純利益率の推移は以下の通りです。

多くの年でアサヒの利益率が高いこと、キリンの利益率は波が大きさこと、がグラフからわかります。

収益性・安定感の面では、アサヒに軍配があがります。

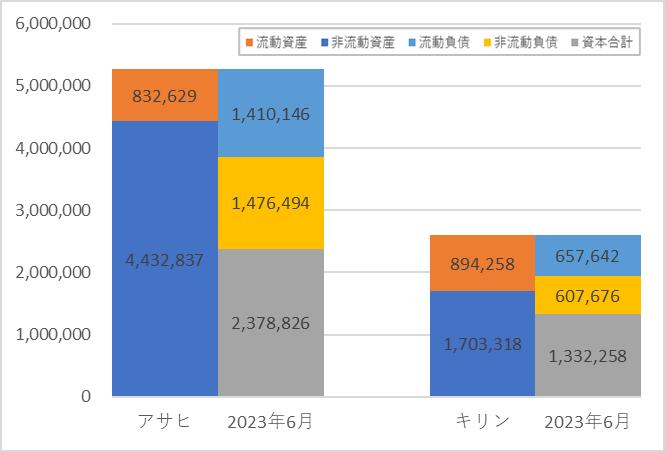

■BS(貸借対照表)の比較

次に、BSを比較します。

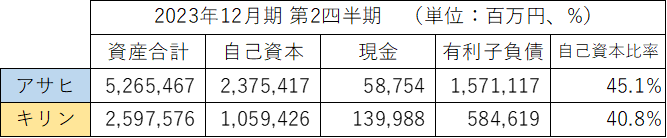

2023年12月期第2四半期の資産合計、自己資本、現金、有利子負債、自己資本比率は以下の通りです。

両社の資産合計を比べるとはアサヒがキリンの2倍以上と、規模の違いがわかります。

自己資本比は2.2倍。 有利子負債は2.7倍です。

ただし、現金については、キリンの半分以下と非常に少ないことがわかります。

手元の現金の26.7倍の有利子負債を抱えている、ということになります。

M&Aも積極的に行い、レバレッジを効かせた経営をしていると感じます。

両社のBSを図にすると以下の通りです。

短期的な安全性を示す流動比率(流動資産÷流動負債×100%)を比べると、アサヒ:59.0%、キリン:136.0%です。

アサヒは、流動資産よりも流動負債が多く、安全な目安とされる100%を割ってしまっています。

固定資産の割合が特に大きいのも特徴です。

「のれん及び無形資産」が3,302,727百万円と大きく、資産合計の62.7%とかなりの割合を占めます。

のれんについては将来的な減損のリスクなどがありますので、資産として計上されていますが注意が必要です。

一方、キリンの「のれん」は307,477百万円で、資産合計に占める割合は11.8%です。

4月に買収を発表したオーストラリアの健康食品会社ブラックモアズの株式は8月10日に取得が完了しました。

この買収に関わる数値はQ3以降で反映されてきます。 買収額は約1,692億円(1AUD=90円で計算)。

のれんがいくら分あるのかはわかりませんが、次の決算書を注目しましょう。

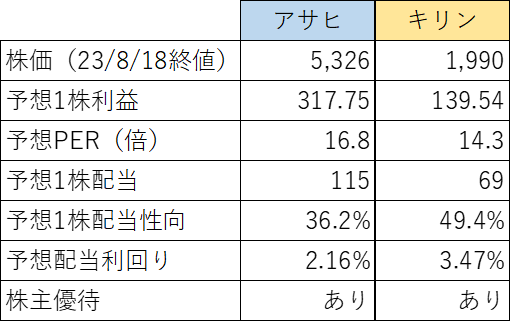

■その他の項目(株価、配当、株主優待など)

株価、配当、株主優待など、そのほかの項目を比較すると以下の通りです。

・PER・株価

PERは、アサヒ:16.8倍、キリン:14.3倍と、キリンの方が若干割安です。

両社の株価の推移は以下の通りです。

まずはアサヒです。

続いて、キリンです。

両社の株価を比べるとキリンの方が低迷している印象です。

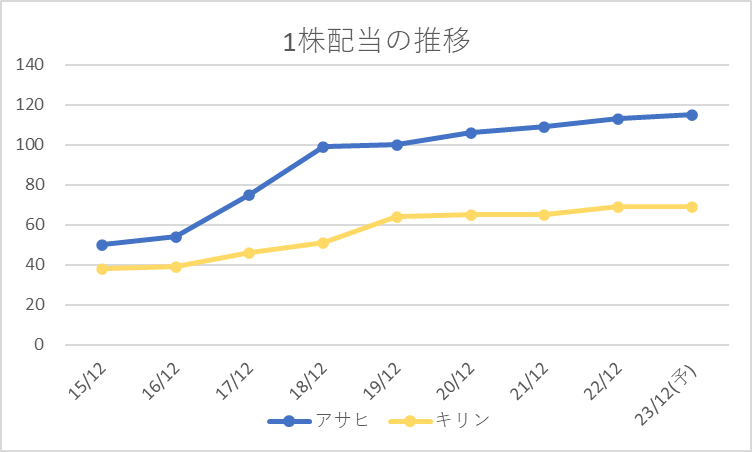

・配当利回り・配当性向

配当利回りはアサヒ:2.16%、キリン:3.47%です。

配当性向はアサヒ:36.2%、キリン:49.4%です。

配当利回りはキリンが上回っていますが、配当余力はアサヒの方があります。

両社の1株配当の推移を見ても、アサヒの方が上昇傾向にあります。

・株主優待

株主優待は株式投資の楽しみの1つです。

両社とも株主優待があります。

アサヒはは100株以上保有で、年1回1,000円相当のグループ会社商品等が送られます。

株主特製ビール、酒類詰合せ、飲料・食品詰合せより1点選択できます。

キリンは100株以上保有で、年1回1,000円相当の自社グループ会社商品が送られます。

酒類・清涼飲料詰合せ等6点より1点選択できます。

■おわりに

ビール大手2社の比較、いかがでしたでしょうか?

あなたはどちらの会社の株主になりたいと思いましたか?

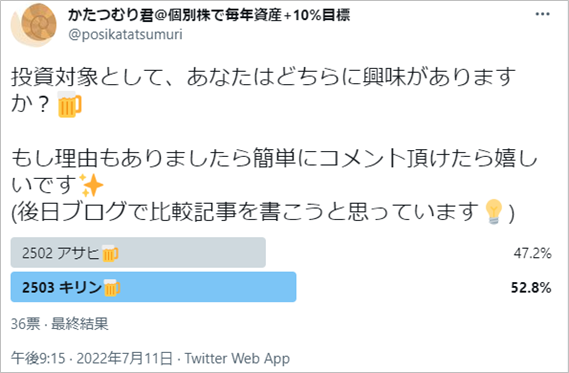

昨年2022年7月に、Twitterでどちらの方が投資対象として興味があるかアンケートをとりましたが、結果は拮抗していました。

私自身はキリンの株主ですので、今後アサヒの売上高や利益に迫る成長を遂げてくれることを期待して、長期にわたって応援していきたいと思っています!

この記事を通して、複数の会社を比較する面白さを感じて頂けたら嬉しいです。

本日もお読み頂きありがとうございました!

★★私が株式投資において参考にした書籍を以下の記事にまとめています!★★

よろしければご覧ください!

■参考:両社に関する過去の記事

・キリンHDさんから株主優待頂きました~♪

・キリンHD・Chatwork・アライドアーキテクツ 株主総会に行ってきました。

・【決算書比較】キリンとアサヒ、あなたはどちらがお好み?(2022年12月期第4四半期)

・夏本番!あなたはアサヒ派?キリン派?財務諸表比較3番勝負!

・【キリンホールディングス】22/2/14決算発表内容と私の投資戦略

・【アサヒグループホールディングス】22/2/15決算発表内容と私の投資戦略

★★私が株式投資において参考にした書籍を以下の記事にまとめています!★★

よろしければご覧ください!

コメント