私たちの生活にも身近な食品メーカー、明治ホールディングス(以下、「明治」)と味の素の決算書を比較します。

複数の会社の決算書を比較することで、その会社の個性がよりわかるようになります。

両社の違いを感じて頂き、少しでもあなたの投資の参考になれば嬉しいです。

なお、この記事では、11/6(月)、11/9(木)に発表された2024年3月期決算第2四半期決算の数値を用いて比較します。

■PL(損益計算書)の比較

まずはPLを比較します。

・売上高

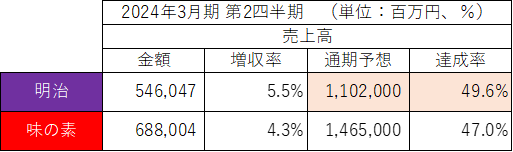

2024年3月期第2四半期の売上高・増収率は以下の通りです。

売上高は味の素が約25%上回りました。

増収率は明治が上回っていますが、通期予想の増収率は明治:+3.4%、味の素:+7.8%と、下期は味の素が巻き返しそうです。

期初の業績予想に対する進捗率は明治の方がやや上回っていますが、明治は通期業績予想を下方修正(1,102,000百万円→1,098,500百万円)しました。

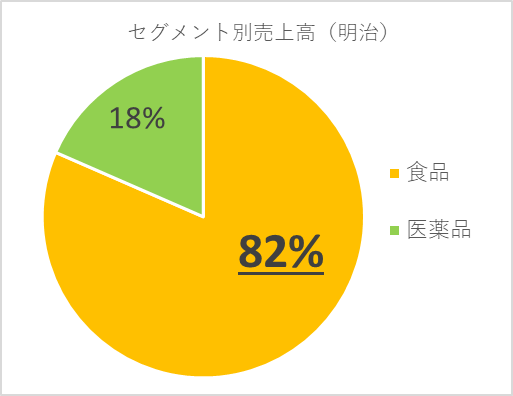

明治のセグメント別売上高構成比は以下の通りです。

売上高の82%を占める食品事業が主力です。

ヨーグルト、チーズ、チョコレート、グミなどを製造しています。

「明治ブルガリアヨーグルト」「R-1」「LG21」「明治ミルクチョコレート」「チョコレート効果」「果汁グミ」「明治おいしい牛乳」「明治エッセルスーパーカップ」、馴染みのある商品も多いのではないでしょうか。

食品事業は+5.9%の増収で、通期予想も据え置いています。

売上高の18%は医薬品です。

私は良く知りませんでしたが、抗菌薬やワクチンなどを提供していいます。

医薬品事業は+3.8%の増収ですが、COVID-19ワクチンの「ARCT-154」の貢献見込額を除外したことで、通期予想を下方修正しました。

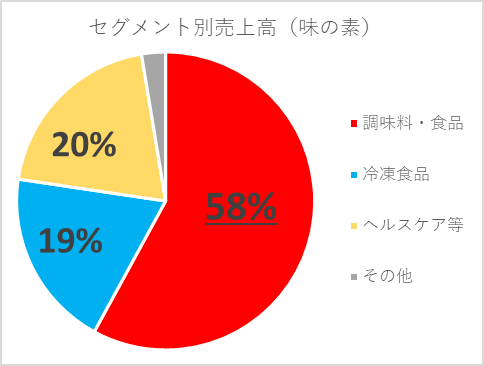

味の素のセグメント別売上高構成比は以下の通りです。

主力は売上高の58%を占める調味料・食品で、+8.4%の増収でした。

うま味調味料の「味の素」、「ほんだし」「Cook Do」「クノール カップスープ」「Blendy」など、おなじみの製品を展開しています。

19%を占める冷凍食品は+6.2%の増収でした。

「ザ★チャーハン」「ザ★シュウマイ」「やわらか若鶏から揚げ」などを展開しています。

20%を占めるヘルスケアは▲7.8%の減収でした。

スポーツをしている方であれば「アミノバイタル」はご存知かもしれません。

意外なところだと、AI向け半導体電子材料もこのセグメントに含まれます。

調味料・食品、冷凍食品の増収が、ヘルスケアの減収をカバーし、トータル増収、という全体感です。

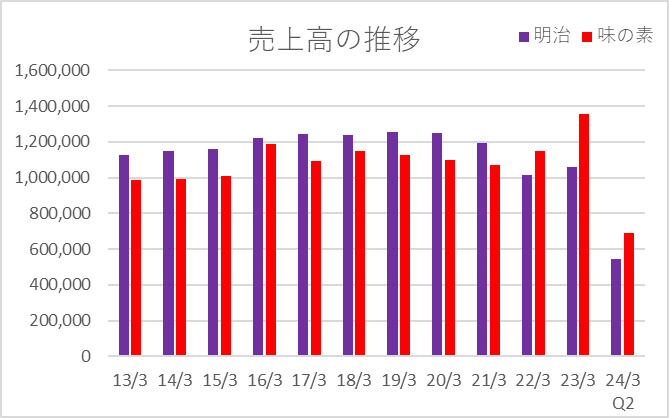

過去11年(2013年3月期~2023年3月期)とこのQ2の売上高の推移は以下の通りです。

2021年3月期までは明治が上回っていましたが、2022年3月期以降は味の素が上回っています。

明治は売上高が伸びていません。

・営業利益・純利益

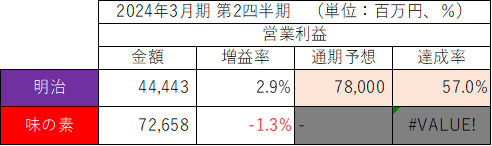

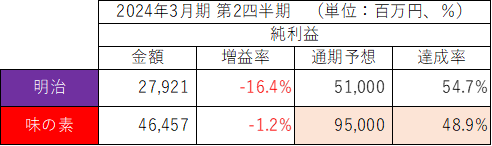

2024年3月期第2四半期の営業利益・純利益は以下の通りです。

営業利益・純利益ともに、味の素が約1.6倍上回りました。

純利益は両社とも減益ですが、通期予想で見ると明治:▲26.5%、味の素:+6.3%と、見通しは大きく異なります。

明治は営業利益予想を上方修正(純利益は予想は据え置き)、味の素は純利益予想を上方修正(営業利益は開示なし)しました。

【明治】

・営業利益

期初:780,000百万円→800,000百万円

【味の素】

・純利益

期初:95,000百万円→100,000百万円

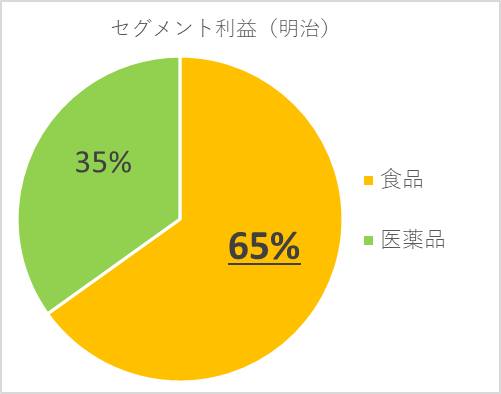

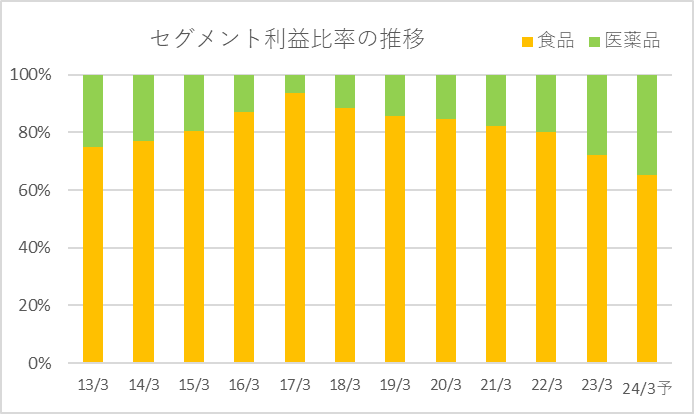

明治のセグメント利益は以下の通りです。

食品が65%を占め稼ぎ頭です。

医薬品も売上高では18%でしたがセグメント利益では35%と利益率が高いことがわかります。

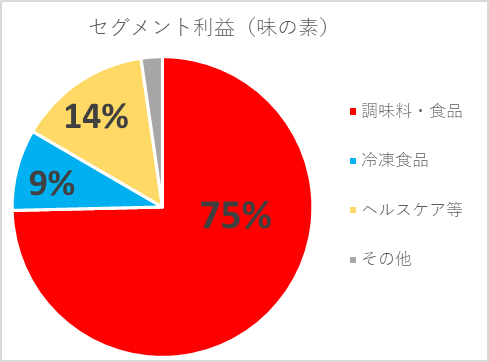

味の素のセグメント利益構成比は以下の通りです。

調味料・食品が75%を占め稼ぎ頭です。

売上高では58%でしたので、こちらは主力の調味料・食品が利益面でも牽引していることがわかります。

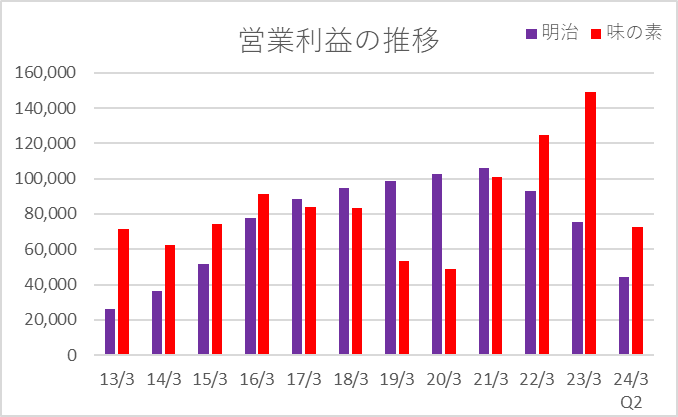

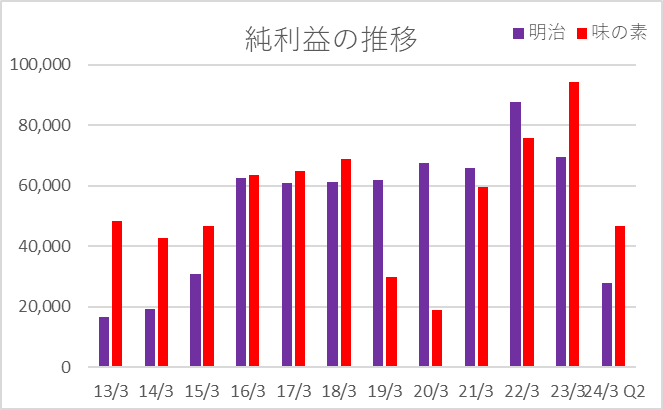

過去11年(2013年3月期~2023年3月期)とこのQ2の営業利益・純利益の推移は以下の通りです。

味の素は2019年3月期、2020年3月期に大きく落ち込みましたが、その後大きくジャンプアップしています。

一方の明治は、足元で伸び悩んでいるようです。

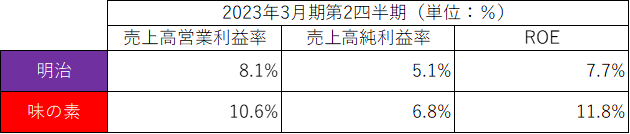

・利益率・ROE

2024年3月期第2四半期の利益率・ROEは以下の通りです。

利益率・ROEはいずれも味の素が上回りました。

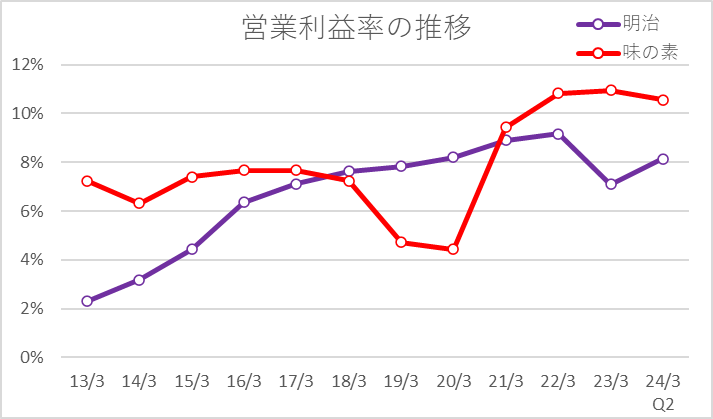

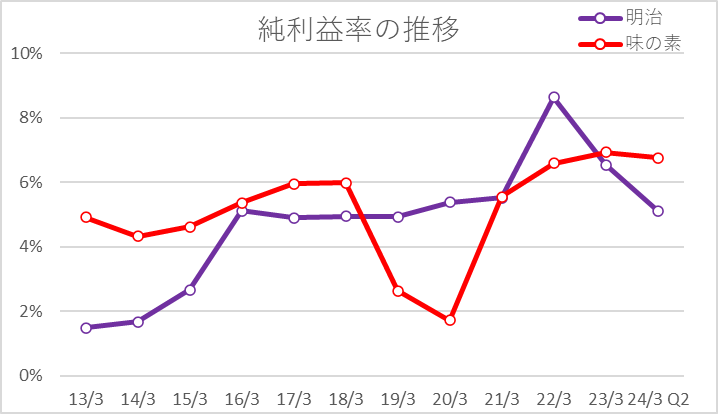

過去11年(2013年3月期~2023年3月期)とこのQ2の営業利益率・純利益率の推移は以下の通りです。

営業利益率を比べると、明治の利益率がじわじわと上昇しているように見えます。

足元で営業利益が伸び悩んでいる中ではありますが利益率の高い医薬品の利益貢献度がだんだんと高まっていることが要因です。

■BS(貸借対照表)の比較

次に、BSを比較します。

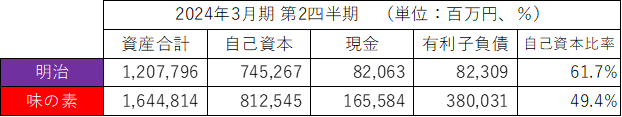

2024年3月期第2四半期の資産合計、自己資本、現金、有利子負債、自己資本比率は以下の通りです。

資産合計は約1.4倍味の素が上回りました。

味の素の有利子負債は明治の約4.6倍と、資産規模も対して有利子負債の比率が高いです。

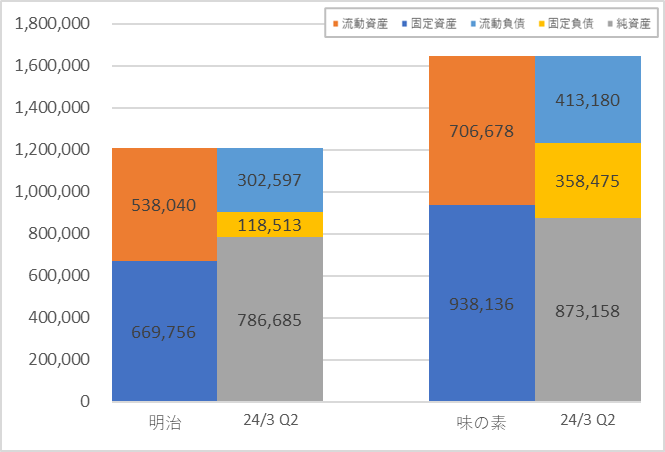

両社のBSを図にすると以下の通りです。

明治は流動資産が負債合計を上回っており、財務の安全性は高いです。

■その他の項目(株価、配当など)

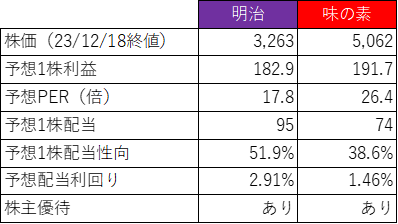

株価、配当など、そのほかの項目を比較すると以下の通りです。

・PER・株価

PERは明治:17.8倍、味の素:26.4倍です。

割安の目安とされる15倍を上回っています。

両社の株価の推移は以下の通りです。

まずは明治です。

続いて、味の素です。

味の素が上昇を続けているのに対し、明治は伸び悩んでいることが見て取れます。

・配当・増配率

配当利回りは、明治:2.91%、味の素:1.46%と、明治が上回りました。

配当性向は、明治:51.9%、味の素:38.6%です。

明治は配当性向が50%を超え、やや高い印象です。

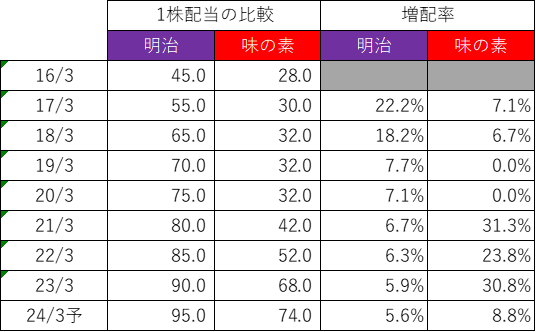

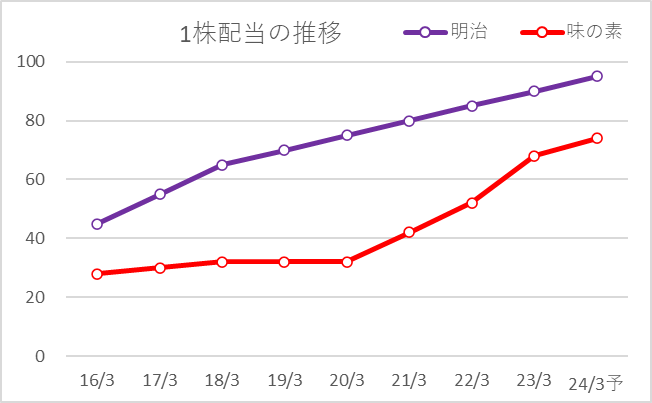

過去8年間と2024年3月期予想の両社の配当の推移は以下の通りです。

明治は過去8年増配を続けています。

味の素は2019年3月期、2020年3月期は据え置きでしたが、それ以外の年は増配しており、特に禁煙の増配率は+20~30%という高い増配率で推移しています。

株価の上昇にも一役買っているように思います。

・株主優待

明治は2023年3月31日の株式分割実施に伴い株主優待制度の変更を発表しています。

2024年3月31日以降は、100株以上保有で年に1回1,500円相当の製品が送られます。

味の素は100株以上保有で、年に1回1,500円相当の製品が送られます。

6ヶ月以上継続保有が条件です。

■おわりに

身近な食品メーカー2社の比較、いかがでしたでしょうか?

グラフや決算説明資料を多く用いて、視覚的に両社の違いを感じて頂けるように意識しました。

両社とも食品以外の事業も展開しており、私自身調べていて面白いなと感じました。

なお、直近の四季報では、それぞれ以下のようにコメントされています。

|

【上向く】医薬品は海外伸長。柱の食品は一連の値上げで採算改善。売価上昇で前半数量減だが、ヨーグルト等で物量回復基調。スポーツプロテイン、乳幼児ミルク好調。営業益上向く。土地売却特益減る。増配。25年3月期は食品で値上げがフル寄与。 |

|

【中 国】牛乳、チョコ等製造の広州工場が24年稼働予定。生乳取引価格上昇で23年12月にバター、クリーム約4~7%値上げ。 |

■味の素

|

【着実増】国内の調味料・食品は原料高、広告増あり鈍い。バイオファーマサービス、電子材料も在庫調整長引き大幅減。が、海外調味料はコスト増こなし好調。冷凍食品も構造改革効果。土地売却益もあり営業増益。25年3月期は電子材料の回復進む。 |

|

【加 速】米国遺伝子治療薬の受託製造企業を828億円で12月買収へ。ヘルスケア事業強化。冷食は商品絞り工場稼働高める。 |

今後四季報のコメントがどう変わっていくかも、投資のヒントになりますね。

身近な銘柄ですので、変化を感じやすいところも投資対象として面白いところですね。

皆さんはどうお考えですか?

この記事を通して、複数の会社を比較する面白さを感じて頂けたら嬉しいです。

本日もお読み頂きありがとうございました!

★★私が株式投資において参考にした書籍を以下の記事にまとめています!★★

よろしければご覧ください!

コメント