【更新記事あり!】

本記事以降の決算発表についても記事を書いています!

興味がある方は、以下の記事をご参照下さい。

最新の決算比較 こちらからどうぞ!

———————————-

ネットで注文した商品が当たり前のように翌日に届くこの時代。

その物流を支えるのがヤマト運輸や佐川急便といった物流会社です。

この記事では、物流大手2社のヤマト(ヤマトホールディングス株式会社)と佐川(SGホールディングス株式会社)の決算書を比較します。

複数の会社の決算書を比較することで、その会社の個性がよりわかるようになります。

両社の違いを感じて頂き、少しでもあなたの投資の参考になれば嬉しいです。

なお、この記事では、今年4月・5月に発表された2023年3月期決算の数値を用いて比較します。

■PL(損益計算書)の比較

まずはPLを比較します。

・売上高

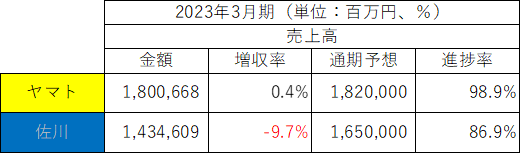

2023年3月期の売上高・増収率は以下の通りです。

売上高はヤマトが上回りました。

佐川は年度当初の目標に対し86.9%、対前年▲9.7%と、苦戦しました。

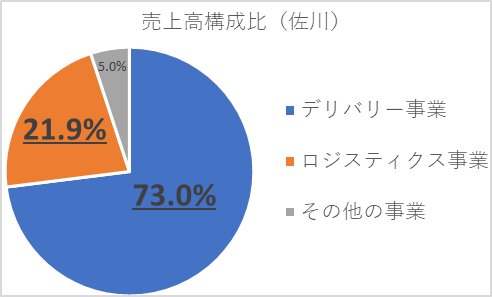

佐川の売上高構成比は以下の通りです。

主力のデリバリー事業は前年比+0.4%とほぼ横ばいでした。

一方、ロジスティクス事業は前年比▲34.0%と大苦戦でした。

世界経済減速、米国での過剰な在庫水準継続などに伴い、海上・航空貨物取扱量が大幅に減少しました。

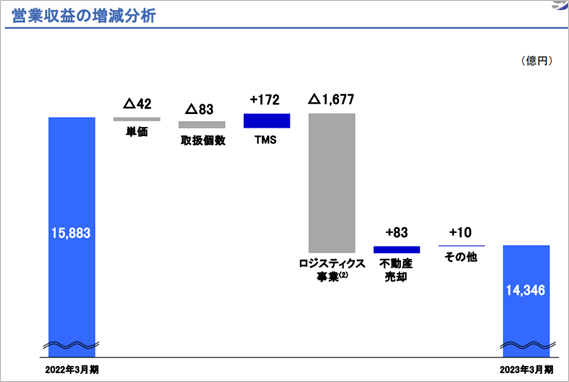

営業収益の増減資料からも、ロジスティクス事業の苦戦ぶりがよくわかります。

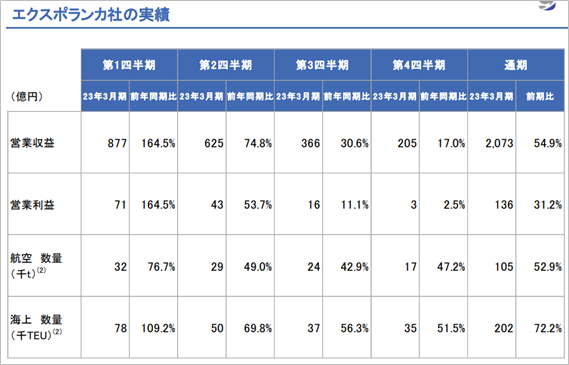

中でも、スリランカに本社を置く連結子会社「エクスポランカ社」(EXPOLANKA HOLDINGS PLC)は、前年に急拡大しましたが、今期はその反動もあり前年比▲1,703億円の減収でした。

エクスポランカ社の減収で、佐川全体の減収の要因をほぼ全て説明できる規模です。

特にQ3以降の失速ぶりが顕著です。

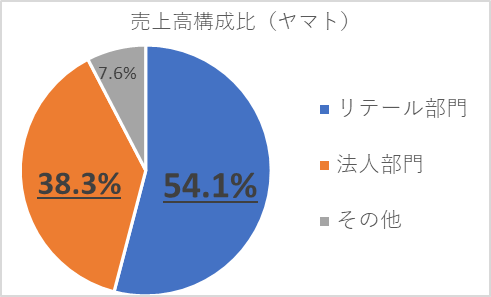

一方、ヤマトの売上高構成比は以下の通りです。

「国内消費の低迷や消費行動のリアル回帰によるECの弱含みがあったものの、法人顧客に対する価値提供の取組が着実に進展したことなどにより増収」と総括されていました。

セグメント情報によれば、リテール部門は+3.9%、法人部門は+2.9%の増収でした。

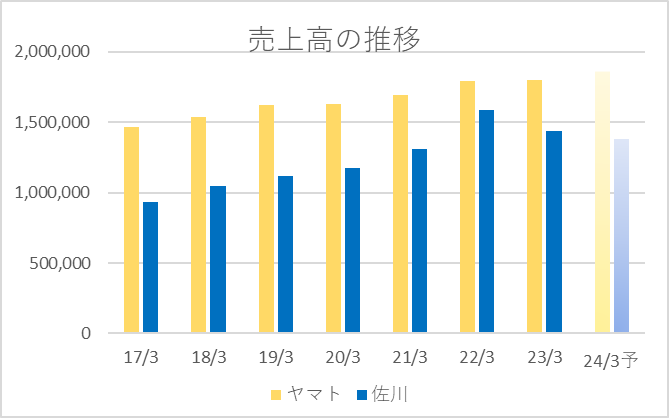

過去7年(2017年3月期~2023年3月期)と2024年3月期予想の売上高の推移は以下の通りです。

佐川が年々売上高を伸ばしヤマトに接近してきていましたが、2023年3月期、2024年3月期予想と伸び悩みが見られます。

2022年3月期までの業績を見た時には、「数年後には佐川が売上高で業界首位を奪うかもしれない」と感じましたが、まだヤマトがその座を守りそうです。

・営業利益・純利益

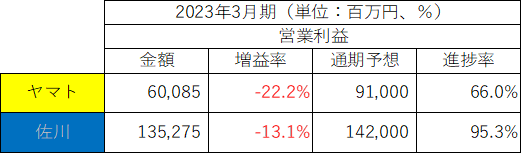

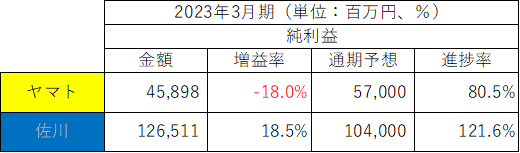

2023年3月期の営業利益・純利益は以下の通りです。

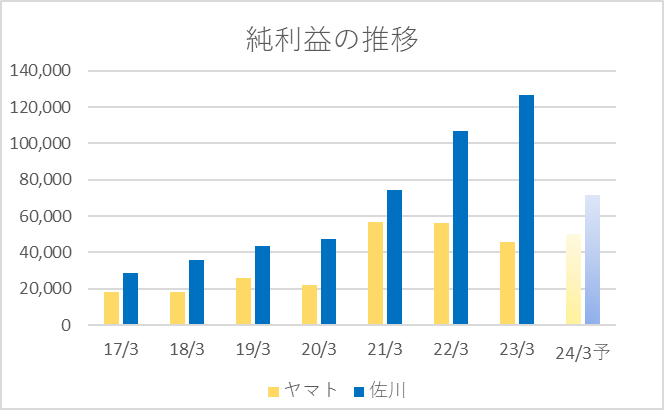

営業利益・純利益ともに佐川が大きく上回りました。

営業利益は両社とも2桁減益。

純利益はヤマトが2桁減益なのに対し、佐川は2桁増益でした。

ただし、この増益の要因はロジスティード株式会社(旧・日立物流)の株式売却による特別利益(49,787百万円)で、これがなければ減益でしたので、佐川も決していい状況ではありません。

減益となった要因について、ヤマトではこのように説明しています。

営業収益(=売上高)が想定を下回ったことに加え、時給単価、燃料単価、電気代など、外部環境の変化によるコスト上昇が営業利益を圧迫したことなどに減益

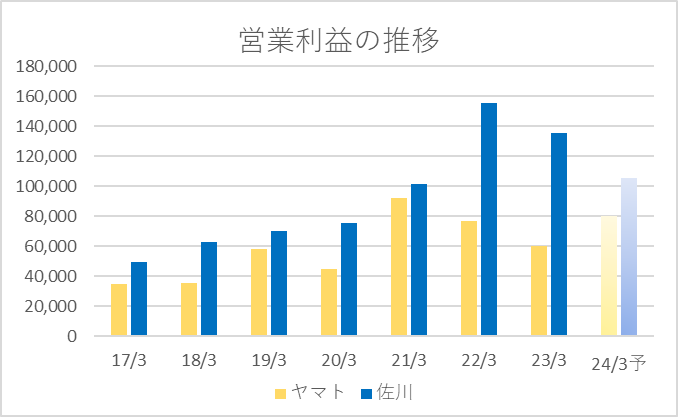

過去7年(2011年3月期~2023年3月期)と2024年3月期予想の営業利益・純利益の推移は以下の通りです。

近年高成長を続けていた佐川に、減速の兆候が見られます。

「2024年問題」も間近に迫り、今後の業績がどのように推移するのか、注目です。

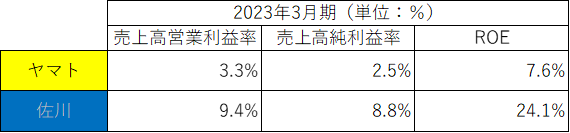

・利益率・ROE

2023年3月期の利益率・ROEは以下の通りです。

利益率・ROEともに佐川が上回りました。

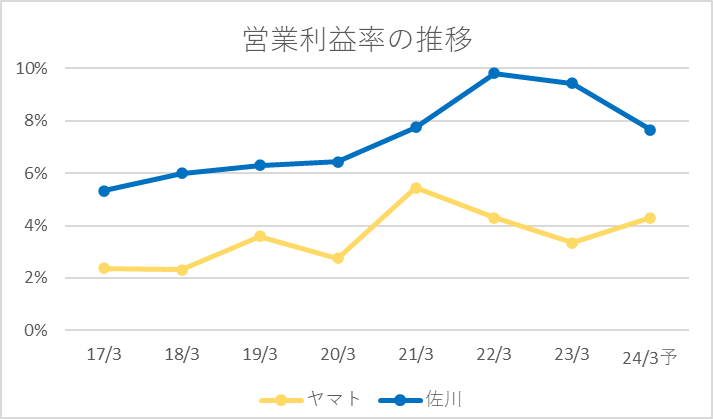

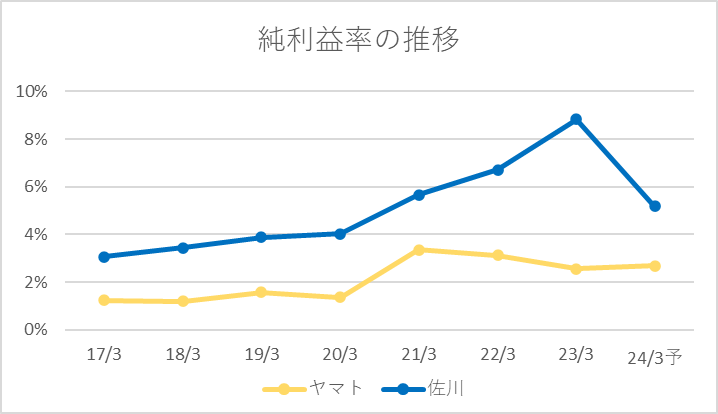

過去7年(2017年3月期~2023年3月期)と2024年3月期予想の営業利益率・純利益率の推移は以下の通りです。

過去7年間全て佐川が上回っています。

2024年3月期はヤマトが増益、佐川が減益となっています。

両社の利益率がどこまで接近するか、楽しみです。

■BS(貸借対照表)の比較

次に、BSを比較します。

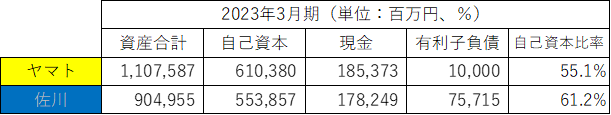

2023年3月期の資産合計、自己資本、現金、有利子負債、自己資本比率は以下の通りです。

資産合計はヤマトが上回りました。

自己資本比率はヤマト:55.1%、佐川:61.2%と、佐川が上回りました。

資産合計では小さい佐川ですが、有利子負債はヤマトの7.5倍以上あり、レバレッジを効かせた経営を展開していることがわかります。

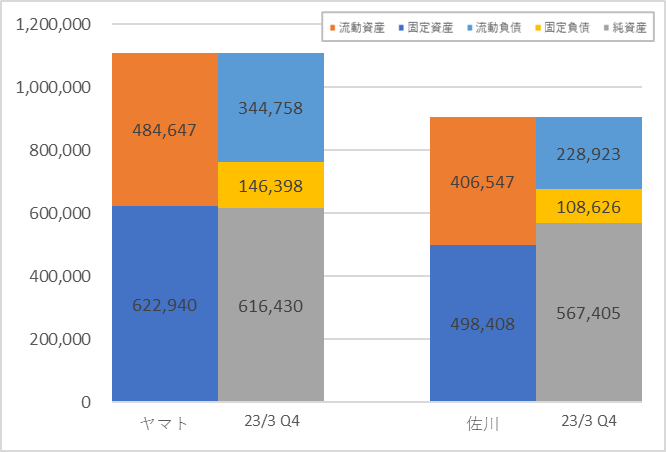

両社のBSを図にすると以下の通りです。

BSのバランスは両社似ています。

■その他の項目(株価、配当など)

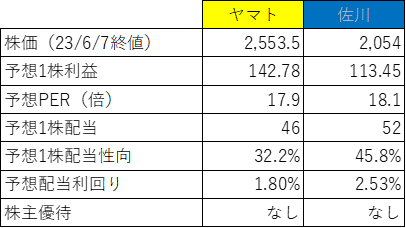

株価、配当など、そのほかの項目を比較すると以下の通りです。

・PER・株価

PERはヤマト:17.9倍、佐川:18.1倍と、大差はありません。

両社の株価の推移は以下の通りです。

まずはヤマトです。

続いて、佐川です。

最近株式市場では日経平均がバブル崩壊後の最高値を更新するなど上昇が続いていますが、両社とも最高値にはまだまだ届かず、減益となるなど決して絶好調とは言えない業績が株価にも反映されています。

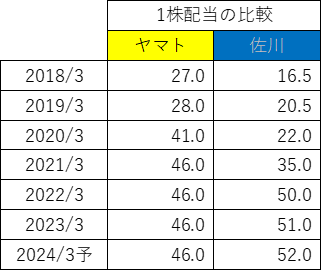

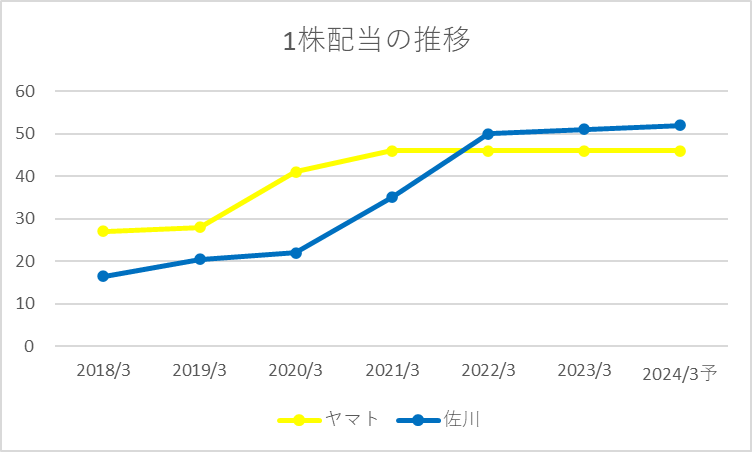

・配当

配当利回り、配当性向ともに佐川が上回りました。

過去6年間と2023年3月期予想の両社の配当の推移は以下の通りです。

グラフにすると、近年の成長を受けて、佐川の方が積極的に株主還元を行っていることがわかります。

■おわりに

物流大手2社の比較、いかがでしたでしょうか?

グラフや決算説明資料を多く用いて、視覚的に両社の違いを感じて頂けるように意識しました。

近年高成長をしてきた佐川ですが2023年3月期は実質減収減益(純利益は増益でしたが、株式売却による特別利益を除けば実質減益)、さらに2024年3月期も減収減益予想と、今後の成長に不安を感じる決算発表でした。

働き方改革関連法に伴う時間外労働の上限規制、いわゆる「2024年問題」も近づき、両社の株価は軟調な推移になるかもしれません。

2024年問題のその先に、両社の成長性を感じられるかどうかが、投資をする上でのポイントになりそうですね。

あなたはどう思いますか?

なお、ヤマトと佐川、「もしどちらかに投資をするなら、どちら選びますか?」とTwitterでアンケートをとってみました。

その結果は以下の通りです。

もしどちらかに投資するなら、どちらを選びますか?

— かたつむり君@決算分析&個別株投資 (@posikatatsumuri) June 4, 2023

さて、この結果を受けて、また上記の比較を受けて、皆さんはどう考えますか?

この記事を通して、複数の会社を比較する面白さを感じて頂けたら嬉しいです。

本日もお読み頂きありがとうございました!

★★私が株式投資において参考にした書籍を以下の記事にまとめています!★★

よろしければご覧ください!

コメント