読者の皆さん、スマホはどこの通信会社で契約していますか?

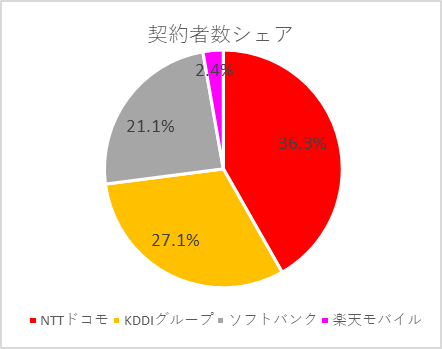

主要な通信会社のシェアは以下の通りです。

最大手のNTTドコモをAU(KDDI)とソフトバンクが追いかけ、そこに新興の楽天が登場している、というのが現在の構図です。

3社の寡占状態に楽天が風穴を開けられるのかが注目されますが、この記事では目下NTTドコモを追いかける2位・3位に注目します。

KDDIとソフトバンク。

複数の会社の決算書を比較することで、その会社の個性がよりわかるようになります。

この記事を通して両社の違いを感じ、少しでもあなたの投資の参考になれば嬉しいです。

なお、この記事では、今年11月に発表された2023年3月期第2四半期の数値を用いて比較します。

■PL(損益計算書)の比較

まずはPLを比較します。

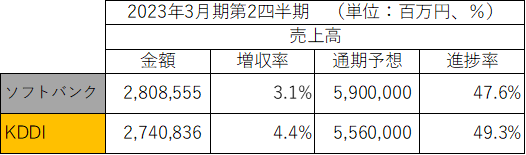

・売上高

2023年3月期第2四半期の売上高と増収率は以下の通りです。

売上高は僅差でソフトバンクが上回りました。

増収率は3~4%台、通期予想に対する進捗率は47~49%台と、両社似たような結果となりました。

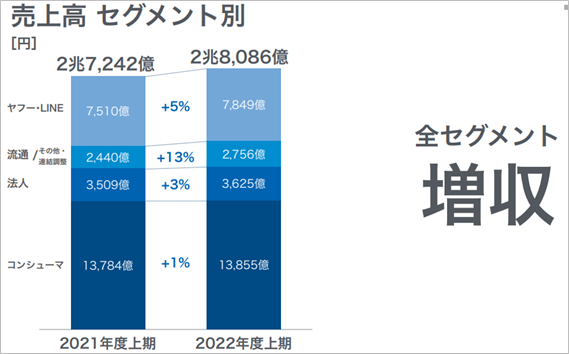

ソフトバンクのセグメント別売上高は以下の通りです。

ヤフーやLINEを傘下に持つ点がソフトバンクの特徴といえます。

通信関係は売上高全体の62.2%。

その内訳はコンシューマ向け:49.3%、法人向け:12.9%です。

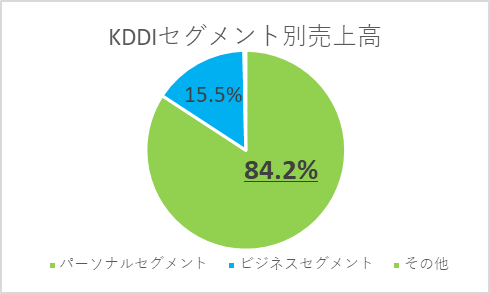

KDDIのセグメント別売上高は以下の通りです。

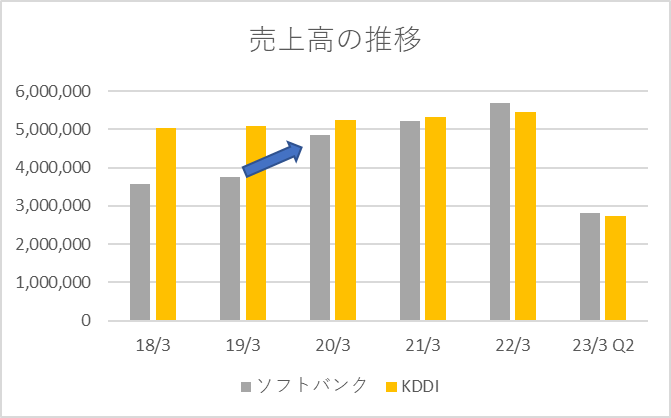

過去5年間(2018年3月期~2022年3月期)と今期Q2の売上高の推移は以下の通りです。

両社とも増収が続いています。

2020年3月期にソフトバンクの売上高が大きく増加したのはZホールディングス(ヤフー)を連結子会社化したことによるものです。

2018年3月期~2021年3月期まではKDDIが上回っていましたが、2022年3月期以降はソフトバンクが逆転しています。

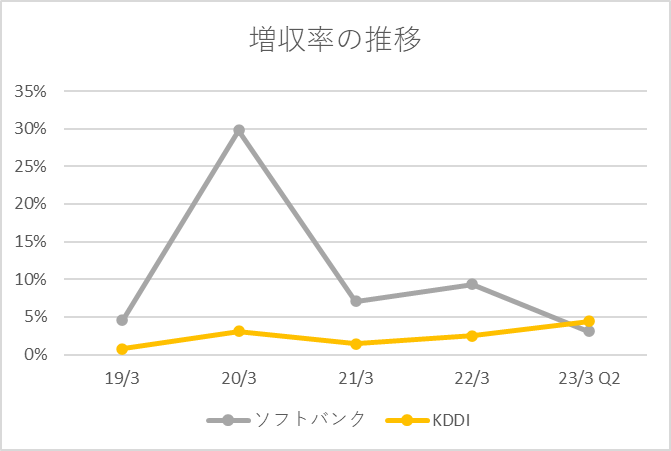

増収率の推移は以下の通りです。

2020年3月期にソフトバンクの増収率が大きく増加した理由は上記と同様です。

過去4年増収率はソフトバンクの方が高かったのですが、今期Q2ではソフトバンクにやや失速感があります。

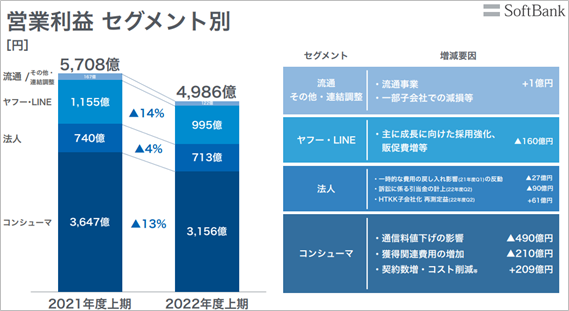

・営業利益・純利益

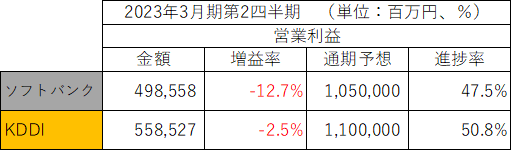

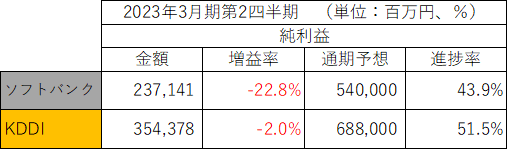

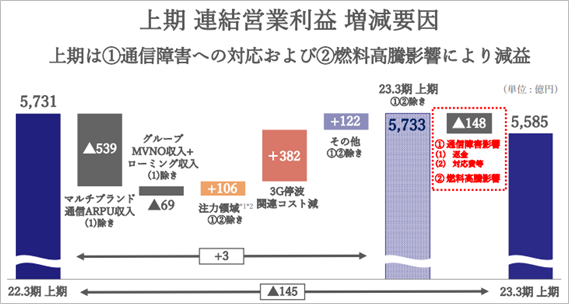

2023年3月期第2四半期の営業利益、純利益、増益率は以下の通りです。

営業利益・純利益とも、KDDIが上回りました。

営業利益・純利益ともソフトバンクは2桁の減益となりました。

減益の主要因は通信料金値下げですが、ソフトバンクではヤフー・LINEの減益も大きく影響しました。

今年7月2日に大規模通信障害を起こしたKDDIは、通信障害への対応の費用がかかったものの、わずかな減益にとどまりました。

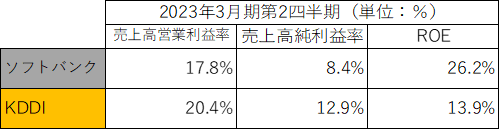

・利益率・ROE

2023年3月期第2四半期の利益率・ROEは以下の通りです。

利益率はKDDIが上回り、ROEはソフトバンクが上回りました。

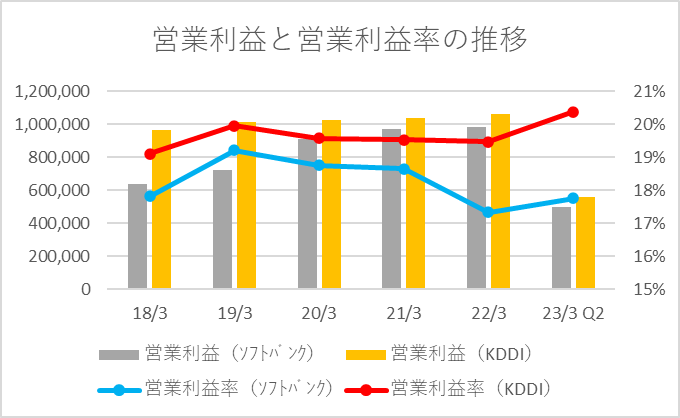

過去5年(2018年3月期~2022年3月期)と今期Q2の営業利益と営業利益率の推移は以下の通りです。

営業利益、営業利益率ともにKDDIの方が高いです。

利益率は直近で差が開いています。

KDDIの利益率は大変安定しており、過去5年間19-20%の間で推移し、今期Q2では利益率の改善が見られます。

ソフトバンクは今期Q2こそやや盛り返しましたが、利益率が下落傾向にあり、気になります。

■BS(貸借対照表)の比較

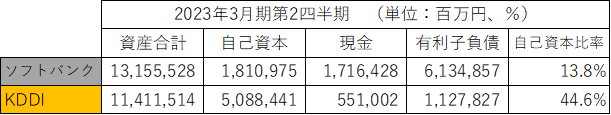

2023年3月期第2四半期の資産合計、自己資本、現金、有利子負債、自己資本比率は以下の通りです。

ソフトバンクは資産合計のおよそ46.6%が有利子負債による調達で、その額はKDDIの5.4倍と巨額です。

自己資本比率はKDDIの方が高く、財務の安全性は高いです。

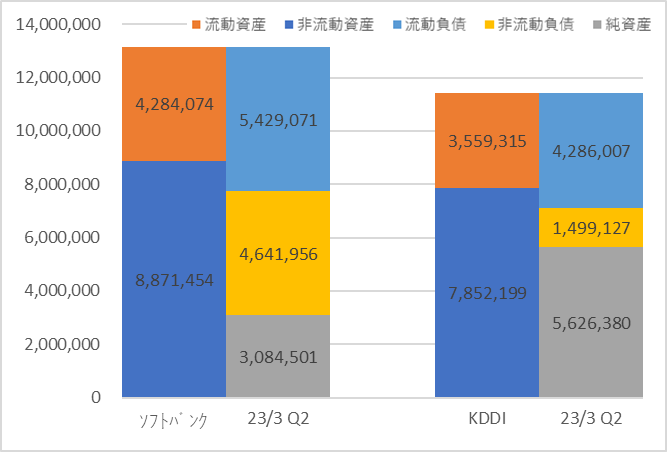

両社のBSを図にすると以下の通りです。

短期的な安全性を示す流動比率(流動資産÷流動負債×100%)は、ソフトバンクが79.9%、KDDIが83.0%です。

一般的に安全と言われる目安は100%ですが、両社とも下回っています。

非流動資産の中で注目なのは、有形固定資産とのれんです。

有形固定資産は、ソフトバンクが1,582,220百万円で資産合計の12.0%、KDDIが2,573,903百万円で資産合計の22.6%です。

有形固定資産には携帯電話基地局や通信設備に対する投資が含まれます。

のれんは、ソフトバンクが1,284,338百万円で資産合計の9.8%、KDDIが541,592百万円で資産合計の4.7%です。

ソフトバンクはZホールディングス(ヤフー)やLINEの子会社によって、のれんが大きくなっています。

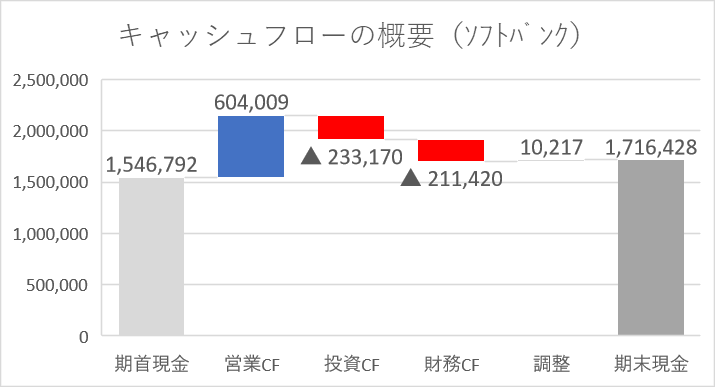

■CF(キャシュフロー計算書)の比較

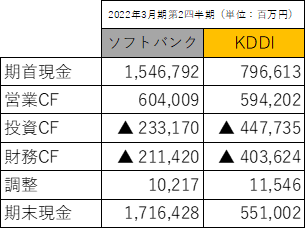

2023年3月期第2四半期のCFの概要は以下の通りです。

両社とも、本業から生み出すキャッシュ(営業CF)はプラスです。

KDDIは設備投資(投資CF)や株主還元(財務CF)の合計が営業CFを上回り、現金は期首から減少しています。

一方のソフトバンクは本業から生み出したキャッシュの範囲内で設備投資や株主還元を行っています。

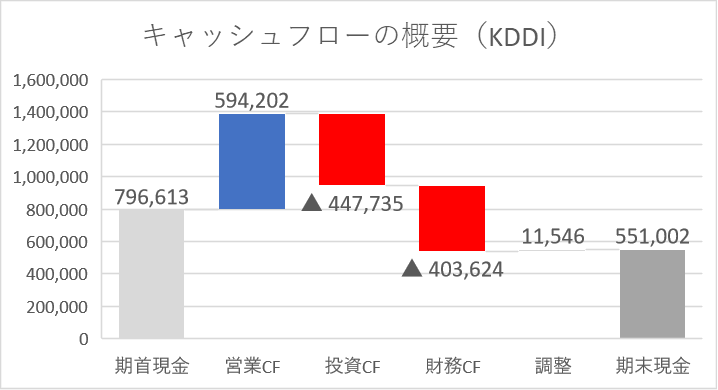

図にすると以下の通りです。

まずはKDDIです。

続いてソフトバンクです。

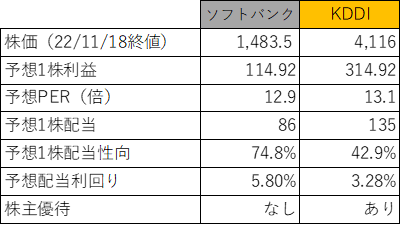

■その他の項目(株価、配当など)

株価、配当など、そのほかの項目を比較すると以下の通りです。

・PER・株価

PERは投資を検討する際に気になることの一つです。

ソフトバンクは12.9倍、KDDIは13.1倍と同程度です。

割安とされるPERの目安は15倍以下と言われますので、どちらの銘柄も割安といえる株価水準です。

両社の株価の推移は以下の通りです。

まずはソフトバンクです。

2018年12月に上場したソフトバンク。

上場直前に発生した大規模通信障害の影響もあり、公開価格の1,500円を大きく下回っての上場となりました。

1,500円からなかなか大きく抜けられない状況が続いています。

続いて、KDDIです。

KDDIは1993年上場ですので、上場から30年になります。

今年は多くの銘柄が軟調に推移しましたが、その中でも上昇しました。

7月以降は大規模通信障害の影響もあってか、やや下落気味に推移しています。

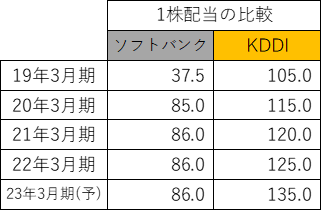

・配当

配当性向、配当利回りは、いずれもソフトバンクが上回りました。

配当性向74.8%、配当利回り5.80%は非常に高い水準で株主還元意識の強さが伺えます。

過去4年間の1株配当を比較すると以下の通りです。

ソフトバンクは、2019年3月期の2018年12月19日に上場しましたので、この年は1年換算すれば1株75円程の水準です。

ソフトバンクはここ3年足踏みなのに対し、KDDIが増配を続けています。

現時点で配当性向の低いKDDIの方が、将来的な増配余力が大きいと言えそうです。

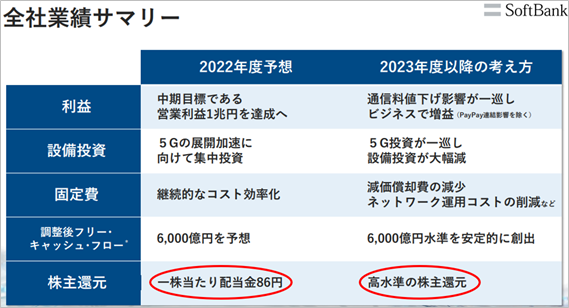

ソフトバンクの前期末決算説明資料を抜粋すると、具体的な水準は記載がありませんが、2023年度以降も「高水準の株主還元」と掲げられています。

KDDIの新中期経営戦略(2023年3月期~2025年3月期)によると、「配当性向40%超」「機動的な自己株式取得」が財務方針として掲げられています。

これまで20期連続で1株当たり配当金は増加しており、過去の実績からしても安心感・信頼感のある株主還元姿勢が見て取れます。

■おわりに

通信大手2社の比較、いかがでしたでしょうか?

グラフや決算説明資料を多く用いて、視覚的に両社の違いを感じて頂けるように意識しました。

皆さんはどちらの会社の株主になりたいと思いましたか?

私自身はソフトバンクの株主(100株)で、株主還元意識の高さにも満足していますが、KDDIの利益率の高さ・安定感、株主還元姿勢、財務の安全性、PER、なかなかいい銘柄だと感じました。

この記事を通して、複数の会社を比較する面白さを感じて頂けたら嬉しいです。

本日もお読み頂きありがとうございました!

⇓株式投資に関する人気ブログはこちらからチェック⇓

サラリーマン投資家ランキング

コメント